Wichtigste Erkenntnisse:

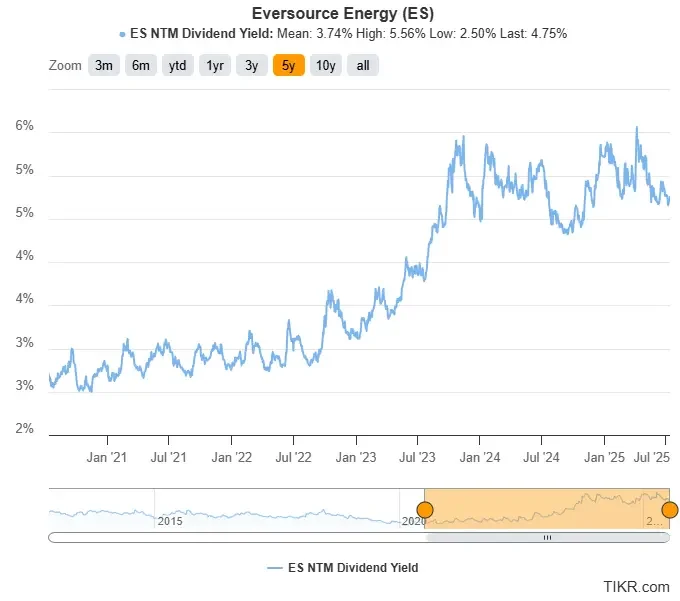

- Eversource Energy (ES) zahlt eine Dividendenrendite von 4,75% und liegt damit deutlich über seinem 5-Jahres-Durchschnitt von 3,74%.

- Die Aktie wird mit rund 65 $/Aktie gehandelt und könnte nach Schätzungen von Analysten bis Ende 2027 79 $/Aktie wert sein, was einer jährlichen Rendite von 8,4 % entspricht.

- Mit 25 Jahren Dividendenwachstum und einem stabilen Versorgungsmodell bietet ES verlässliche Erträge mit bescheidenem Aufwärtspotenzial.

Eversource Energy (ES) ist ein reguliertes Versorgungsunternehmen, das Millionen von Kunden in ganz Neuengland versorgt. Auf den ersten Blick könnte man meinen, dass es sich um eine weitere Aktie eines Versorgers handelt, die sich nur langsam bewegt. Aber da die Aktien immer noch über 30 % unter ihrem Höchststand von 2022 liegen und die Dividendenrendite sich 5 % nähert, steckt mehr dahinter.

Das Unternehmen hat damit begonnen, sich wieder auf sein Kerngeschäft als Versorger zu konzentrieren, und plant den Verkauf von nicht zum Kerngeschäft gehörenden Anlagen im Bereich der erneuerbaren Energien, um seine Bilanz zu stärken und sich auf regulierte Erträge zu konzentrieren. Analysten erwarten, dass diese Verlagerung die Rentabilität schrittweise verbessern und das Gewinnwachstum in den nächsten Jahren wiederherstellen wird.

Für einkommensorientierte Anleger ergibt sich daraus eine interessante Gelegenheit: ein beständiger Versorger mit Investment-Grade-Rating, der eine Rendite von fast 5 % bietet und bei einer Erholung der Fundamentaldaten ein bescheidenes Aufwärtspotenzial hat. Wenn die Trendwende gelingt, könnte ES eine seltene Mischung aus Stabilität, Rendite und langfristigem Wert bieten.

Analysten halten die Aktie heute für unterbewertet

Eversource-Aktien werden derzeit mit rund 65 $/Aktie gehandelt, und nach den Konsensschätzungen der Analysten könnte die Aktie bis Ende 2027 79 $/Aktie wert sein.

Das bedeutet eine Gesamtrendite von 22 % in den nächsten 2,5 Jahren oder etwa 8,4 % pro Jahr einschließlich der Dividende.

Der jüngste Rückgang des Aktienkurses ist hauptsächlich auf einmalige Herausforderungen wie die Abschreibung von Offshore-Windprojekten und erhöhte Zinsaufwendungen zurückzuführen. Da das Unternehmen jedoch seine Umstrukturierung abschließt und sich wieder auf das Wachstum der regulierten Versorgungsunternehmen konzentriert, erwarten Analysten ein stetiges Wachstum der Erträge und Dividenden.

Bewerten Sie jede Aktie in weniger als 60 Sekunden mit TIKR (kostenlos) >>>

Eine herausragende Dividendenrendite von 4,75%

Die Dividendenrendite von Eversource liegt jetzt bei 4,75 % und damit deutlich über ihrem 5-Jahres-Durchschnitt von 3,74 %.

Die hohe Rendite ist das Ergebnis eines starken Rückgangs des Aktienkurses des Unternehmens, der nun mehr als 25 % unter dem Höchststand von 2022 liegt.

Das regulierte Geschäft von Eversource in ganz Neuengland generiert weiterhin konstante Cashflows, und das Unternehmen plant, sich durch den Verkauf von nicht zum Kerngeschäft gehörenden Anlagen im Bereich der erneuerbaren Energien wieder auf sein Kerngeschäft der Energieversorgung zu konzentrieren.

Angesichts der Investment-Grade-Bilanz des Unternehmens, des beständigen Cashflows und der langjährigen Dividendenerhöhungen scheint die Rendite von 4,75 % gut abgesichert zu sein. Auch wenn eine deutliche Erholung der Aktie Zeit braucht, werden die Anleger heute großzügig fürs Warten bezahlt.

Für langfristig orientierte Einkommensanleger könnte dies eine Gelegenheit sein, sich eine überdurchschnittliche Rendite von einem Versorgungsunternehmen zu sichern, das seine Strategie rationalisiert und das Dividendenwachstum während des Übergangs beibehält.

Sichere Dividende mit Raum für beständiges Wachstum

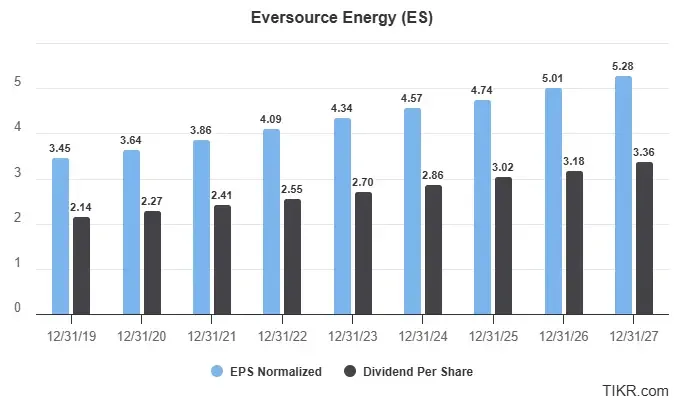

Es wird erwartet, dass Eversource in diesem Jahr etwa 3,02 $ pro Aktie als Dividende ausschüttet, während Analysten für 2025 einen Gewinn pro Aktie von 4,74 $ prognostizieren, womit die voraussichtliche Ausschüttungsquote bei 64 % liegt.

Im Januar 2025 kündigte Eversource den Verkauf seines Aquarion-Wassergeschäfts für 2,4 Milliarden Dollar an. Mit diesem Schritt sollte die Verschuldung reduziert und die Konzentration des Unternehmens auf sein reguliertes Kerngeschäft in den Bereichen Strom und Gas in ganz Neuengland verstärkt werden.

Analysten gehen davon aus, dass der normalisierte Gewinn pro Aktie in den nächsten Jahren stetig um 5 bis 6 % pro Jahr wachsen wird, wobei das Dividendenwachstum mit rund 5 % pro Jahr leicht dahinter zurückbleiben dürfte.

Das Wachstum des Gewinns pro Aktie wird voraussichtlich durch die Ausweitung der regulierten Tarife, die laufenden Infrastrukturinvestitionen in die Strom- und Gasnetze und den geringeren Zinsaufwand nach dem Verkauf von Aquarion getragen.

Wall Street-Analysten sind optimistisch für diese 5 unterbewerteten Compounders mit Marktübertreffungspotenzial

TIKR hat soeben einen neuen kostenlosen Bericht über 5 Compounders veröffentlicht, die unterbewertet erscheinen, den Markt in der Vergangenheit geschlagen haben und auf der Grundlage von Analystenschätzungen in den nächsten 1-5 Jahren weiterhin eine überdurchschnittliche Performance erzielen könnten.

Darin finden Sie eine Aufschlüsselung von 5 hochwertigen Unternehmen mit:

- Starkes Umsatzwachstum und dauerhafte Wettbewerbsvorteile

- Attraktive Bewertungen auf der Grundlage der voraussichtlichen Gewinne und des erwarteten Gewinnwachstums

- Langfristiges Aufwärtspotenzial durch Analystenprognosen und Bewertungsmodelle von TIKR gestützt

Dies sind die Arten von Aktien, die langfristig enorme Renditen bringen können, vor allem wenn man sie erwischt, solange sie noch mit einem Abschlag gehandelt werden.

Egal, ob Sie ein langfristiger Investor sind oder einfach nur nach großartigen Unternehmen suchen, die unter dem fairen Wert gehandelt werden, dieser Bericht wird Ihnen helfen, die besten Chancen zu erkennen.

Suchen Sie nach neuen Möglichkeiten?

- Erfahren Sie, welche Aktien milliardenschwere Investoren kaufen, damit Sie dem klugen Geld folgen können.

- Analysieren Sie Aktien in nur 5 Minuten mit der benutzerfreundlichen All-in-One-Plattform von TIKR.

- Je mehr Steine du umwirfst, desto mehr Möglichkeiten entdeckst du. Durchsuchen Sie mit TIKR mehr als 100.000 globale Aktien, globale Top-Investorenbeteiligungen und mehr.

Haftungsausschluss:

Bitte beachten Sie, dass die Artikel auf TIKR nicht als Anlage- oder Finanzberatung von TIKR oder unserem Inhaltsteam gedacht sind und auch keine Empfehlungen zum Kauf oder Verkauf von Aktien darstellen. Wir erstellen unsere Inhalte auf der Grundlage der Anlagedaten von TIKR Terminal und der Schätzungen von Analysten. Unsere Analysen enthalten möglicherweise keine aktuellen Unternehmensnachrichten oder wichtige Updates. TIKR hat keine Position in den genannten Aktien. Vielen Dank für die Lektüre und viel Spaß beim Investieren!