Principales conclusiones:

- EPD tiene una rentabilidad por dividendo del 6,8% y los analistas esperan que los beneficios y los dividendos crezcan a un ritmo de un dígito en el futuro.

- EPD ha aumentado su dividendo durante 28 años consecutivos.

- Con un flujo de caja constante, la empresa debería poder seguir aumentando los dividendos durante muchos años.

- Obtenga gratuitamente datos financieros precisos sobre más de 100.000 valores de todo el mundo en TIKR >>>

Enterprise Products es una de las mayores y más fiables empresas de energía midstream de Estados Unidos.

Las empresas de midstream como EPD suelen ser excelentes valores de dividendos de alta rentabilidad porque generan un flujo de caja constante transportando petróleo, gas y líquidos de gas natural a través de oleoductos en virtud de contratos a largo plazo basados en honorarios. Estos acuerdos no están vinculados a los precios de las materias primas, lo que ayuda a empresas como EPD a obtener ingresos constantes incluso cuando los mercados energéticos son volátiles.

Este fuerte y constante flujo de caja libre financia la elevada y fiable rentabilidad por dividendo de la empresa.

Con un largo historial de aumento de las distribuciones y una gestión conservadora del riesgo, EPD sigue siendo un nombre de referencia para los inversores centrados en los ingresos. En la actualidad, el valor parece ligeramente infravalorado y podría valer la pena añadirlo en caso de retrocesos.

¿Por qué las acciones de EPD han subido un 15% en el último año?

Las acciones de EPD han subido alrededor de un 15% en el último año, superando al mercado en general. Esto es lo que ha impulsado la subida de las acciones:

- Flujo de caja sólido procedente de contratos de honorarios: Más del 80% del margen bruto de explotación de EPD procede de contratos a largo plazo basados en honorarios. Esto ayuda a proteger los beneficios durante las oscilaciones de los precios de las materias primas y favorece un flujo de caja constante a lo largo de los ciclos.

- Aumento de la demanda de exportaciones energéticas estadounidenses: Las exportaciones estadounidenses de líquidos de gas natural y petróleo crudo están alcanzando máximos históricos, y EPD es un actor clave en el movimiento de estos volúmenes. Su amplia huella en oleoductos y terminales le confiere una sólida posición ante el crecimiento de la demanda mundial.

- Rendimiento atractivo en un entorno de tipos altos: EPD ofrece una atractiva rentabilidad por dividendo del 6,8% en el actual entorno de tipos de interés elevados. Esta rentabilidad está respaldada por una sólida cobertura y unos beneficios estables, lo que la convierte en una fuente fiable de rendimientos para los inversores centrados en las rentas.

El valor se ha convertido en un valor destacado para los inversores centrados en los dividendos al combinar un flujo de caja estable, una alta rentabilidad y los motores de crecimiento a largo plazo de las infraestructuras energéticas estadounidenses.

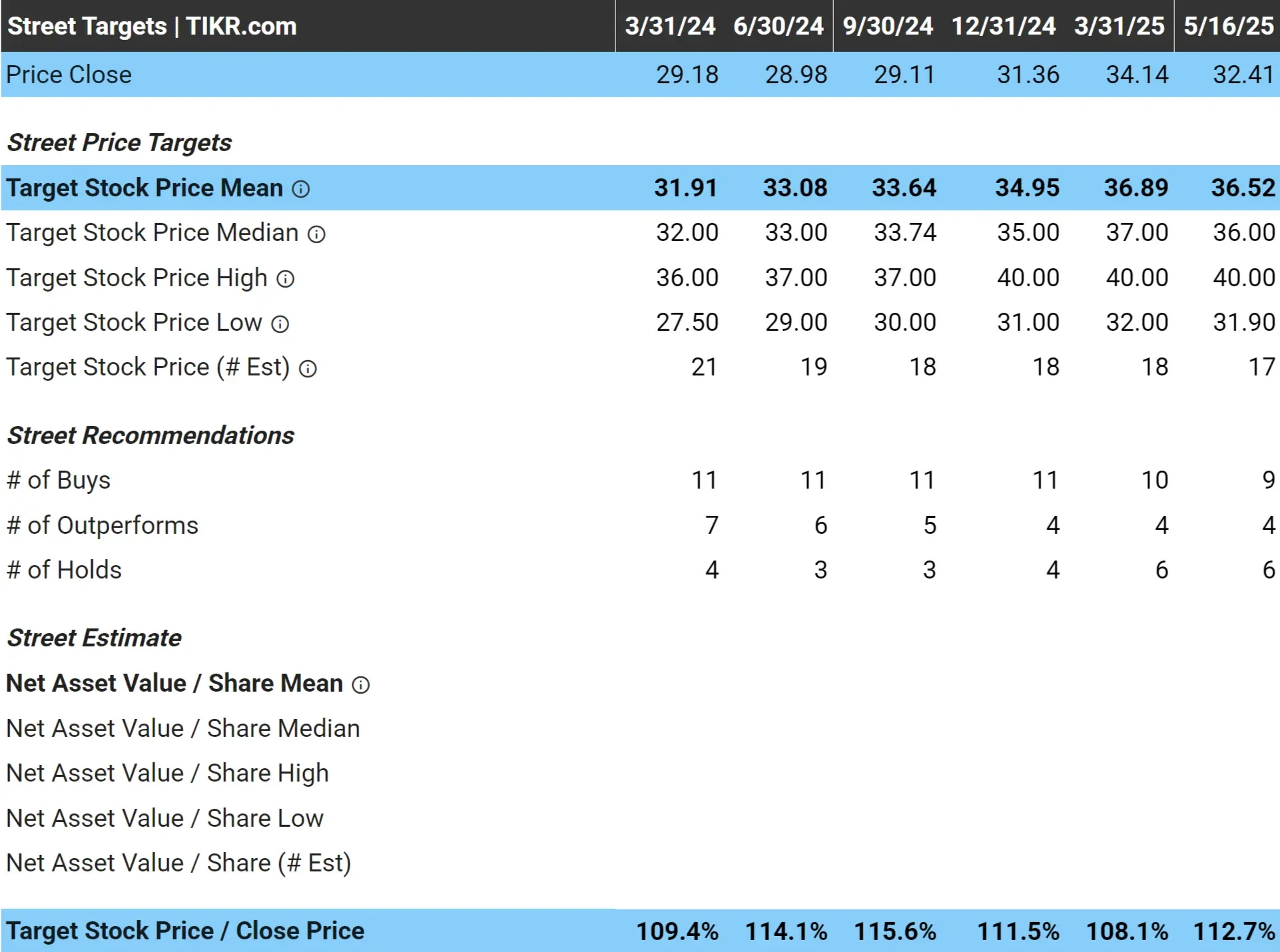

Los analistas ven una subida de casi el 13% (sin incluir dividendos)

Los analistas de Wall Street tienen un objetivo de precio medio a 18 meses de 37 dólares para EPD, lo que implica que el valor tiene un recorrido al alza del 13% desde su precio actual de 32 dólares.

Aunque un 13% de revalorización puede no parecer mucho, esto tampoco tiene en cuenta la rentabilidad por dividendo del 6,8% de EPD. Si usted es un inversor de dividendos de alto rendimiento, podría tener sentido añadir a la acción cuando parece infravalorada, porque todavía está ganando casi un 7% de rentabilidad por dividendo.

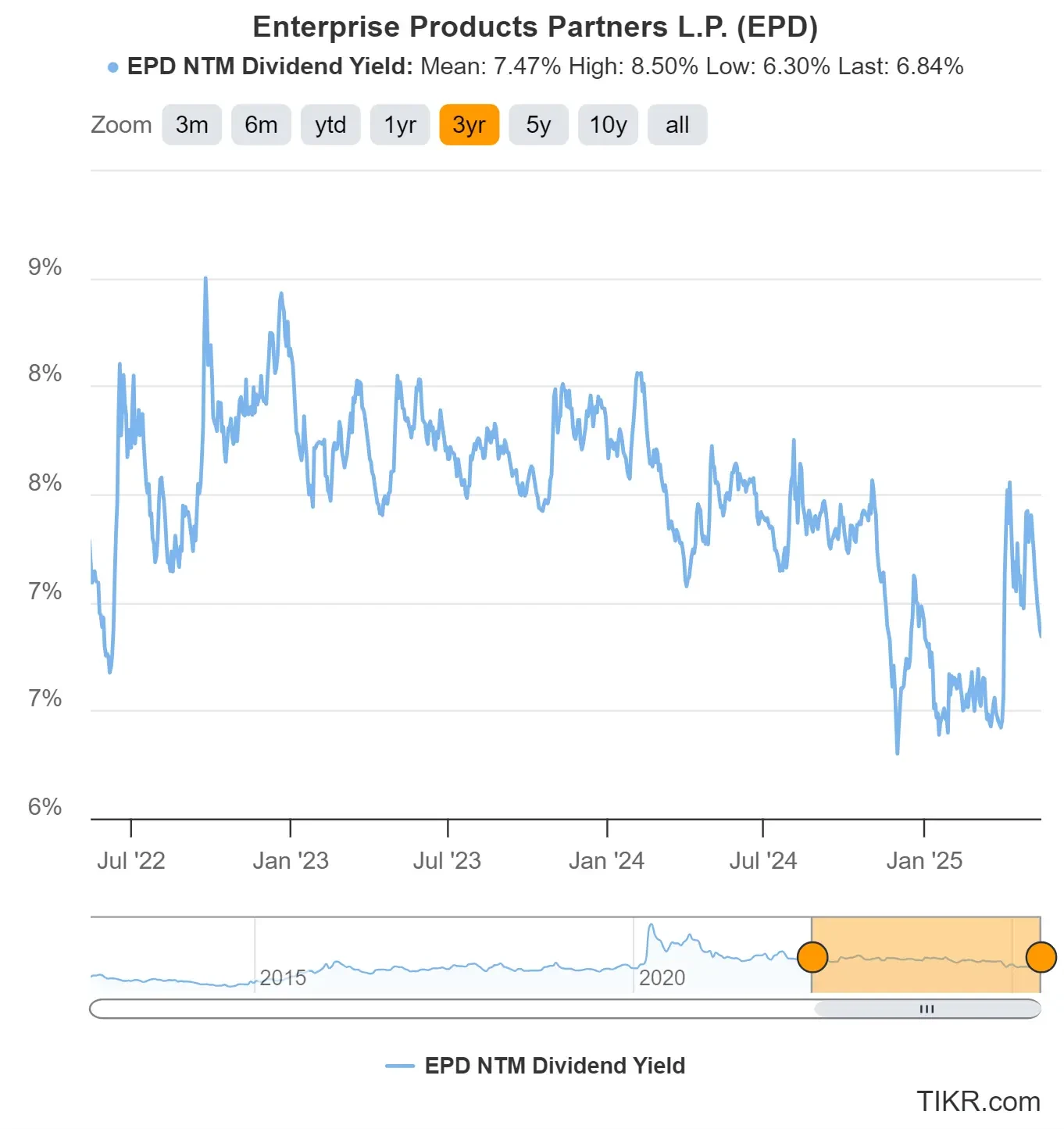

1: Rentabilidad por dividendo

EPD ofrece actualmente una rentabilidad por dividendo a plazo del 6,8%, justo por debajo de su media de 3 años del 7,5%.

Aunque el rendimiento ha bajado en los últimos meses debido a la subida de las acciones, sigue estando muy por encima de la media del mercado y refleja los fuertes flujos de caja subyacentes. EPD ha incrementado su distribución durante 28 años consecutivos, y se espera que siga aumentando.

Para los inversores en dividendos de alta rentabilidad, sigue siendo un valor atractivo en la actualidad.

Vea las estadísticas completas de dividendos de Enterprise Product Partner con TIKR. (Es gratis) >>>

2: Seguridad de los dividendos

A pesar de la alta rentabilidad, el dividendo de EPD sigue siendo seguro y está bien cubierto.

En 2025, se prevé que EPD genere 2,80 dólares de beneficios normalizados por acción y reparta unos 2,18 dólares en dividendos. Esto significa que se espera que la acción tenga un ratio de reparto de dividendos de alrededor del 78%, lo cual es razonable para un negocio maduro de infraestructuras energéticas.

Por lo general, buscamos ratios de retribución inferiores al 70%, pero en este caso, los beneficios sólidos y estables de la empresa hacen que el nivel actual de retribución siga pareciendo seguro.

EPD también tiene un conservador ratio de apalancamiento Deuda Neta/EBITDA de 3,3x (preferimos menos de 3x, pero EPD tiene flujos de caja constantes) para el último año y mantiene una calificación crediticia A-, que respalda aún más la solidez financiera de la empresa.

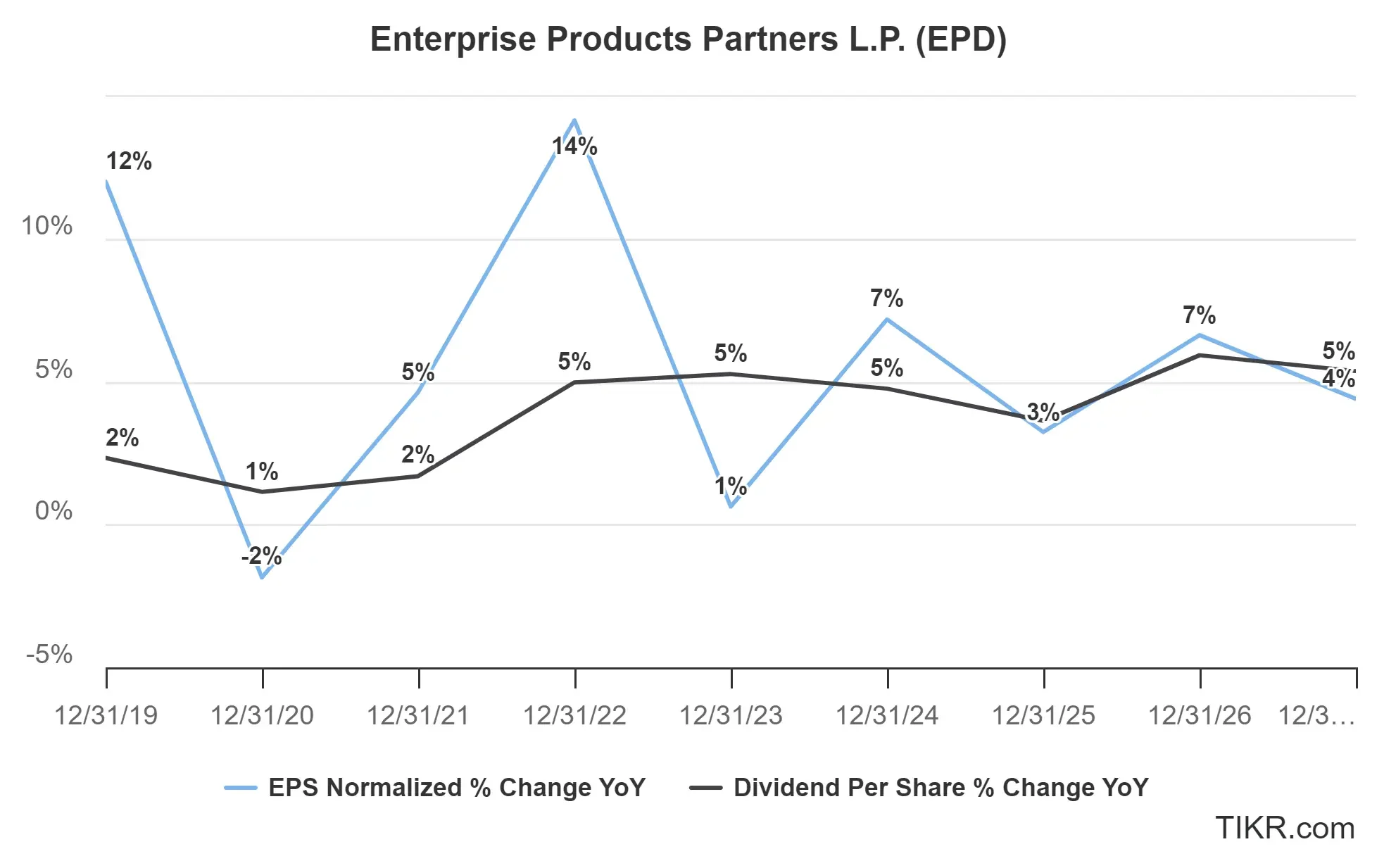

3: Potencial de crecimiento de los dividendos

En los últimos cinco años, EPD ha incrementado sus dividendos a una tasa compuesta de crecimiento anual del 3,5%, mientras que los beneficios han aumentado a una TCAC del 4,8%.

De cara al futuro, los analistas esperan que tanto los beneficios como los dividendos sigan creciendo a un ritmo anual medio de un solo dígito.

Se trata de una trayectoria sólida para un valor de alto rendimiento, y refleja la disciplinada estrategia de retorno de capital de EPD, respaldada por un flujo de caja estable y basado en comisiones.

TIKR Comida para llevar

Con una rentabilidad por dividendo del 6,8%, un flujo de caja estable respaldado por contratos a largo plazo y 28 años consecutivos de aumentos de dividendos, EPD está construida para ofrecer dividendos constantes y fiabilidad a largo plazo. La empresa sigue siendo uno de los nombres más fiables en infraestructuras energéticas.

Para los inversores que buscan un valor de dividendos de alta rentabilidad con baja volatilidad y un sólido potencial de rentabilidad total, EPD sigue siendo un firme candidato.

El Terminal TIKR ofrece datos financieros líderes en el sector sobre más de 100.000 valores y se creó para los inversores que conciben la compra de valores como la adquisición de una parte de una empresa.

Pruebe TIKR hoy mismo de forma gratuita.

¿Busca nuevas oportunidades?

- Vea qué acciones compran los inversores multimillonarios para que pueda seguir al dinero inteligente.

- Analice las acciones en tan sólo 5 minutos con la plataforma todo en uno y fácil de usar de TIKR.

- Cuantas más piedras vuelques… más oportunidades descubrirás. Busca en más de 100.000 valores de todo el mundo, en las participaciones de los principales inversores mundiales y mucho más con TIKR.

Descargo de responsabilidad:

Tenga en cuenta que los artículos de TIKR no pretenden servir de asesoramiento financiero o de inversión por parte de TIKR o de nuestro equipo de contenidos, ni son recomendaciones para comprar o vender acciones. Creamos nuestro contenido basándonos en los datos de inversión de TIKR Terminal y en las estimaciones de los analistas. Es posible que nuestro análisis no incluya noticias recientes de la empresa o actualizaciones importantes. TIKR no tiene posiciones en ninguno de los valores mencionados. Gracias por leernos y ¡buenas inversiones!