Brad Gerstner fundó Altimeter Capitalen 2008, en plena crisis financiera. El caos no le desanimó. Vio oportunidades, y su convicción era simple: La tecnología es la fuerza más poderosa de la economía moderna, y las empresas que aprovechen las olas de innovación a largo plazo obtendrán mejores resultados con el paso del tiempo. Su manual de inversión se basa en la identificación temprana de estos “superciclos” seculares y en el respaldo a las plataformas empresariales mejor posicionadas para dominarlos.

En la actualidad, Gerstner se está convirtiendo en un nombre muy conocido gracias a su popular podcast, BG2Pod, que presenta junto a Bill Gurley, y a sus frecuentes apariciones en Bloomberg, CNBC e incluso en el Capitolio.

La estrategia de renta variable pública de Altimeter está bastante concentrada. La cartera está repleta de empresas que se benefician de tendencias estructurales como la inteligencia artificial, la infraestructura en la nube y las plataformas digitales. Gerstner busca empresas dirigidas por sus fundadores con ventajas de escala, márgenes en expansión y largas pistas de aterrizaje. No persigue los resultados trimestrales. Trata de hacerse con los ganadores de la próxima década.

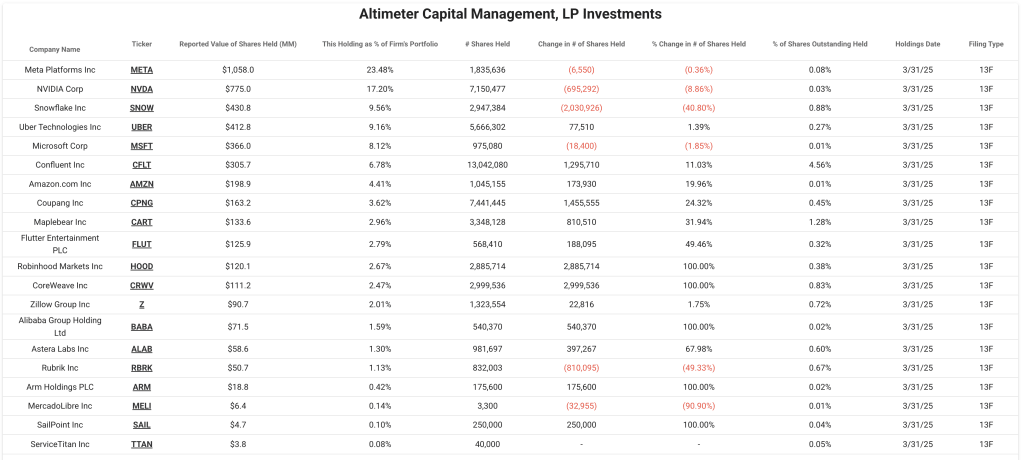

A continuación se muestra una instantánea de la cartera pública completa de Altimeter, a 31 de marzo de 2025:

Si tiene curiosidad por ver las carteras completas de más de 10.000 hedge funds, fondos de inversión, family offices e inversores institucionales, puede registrarse gratis en TIKR. Es la forma más sencilla de seguir los movimientos de los inversores, analizar carteras y detectar ideas con antelación.

Aunque Altimeter posee más de una docena de nombres, su capital está muy concentrado en unas pocas posiciones de alta convicción. A continuación, desglosaremos las cinco principales participaciones y por qué reflejan la filosofía a largo plazo de Gerstner.

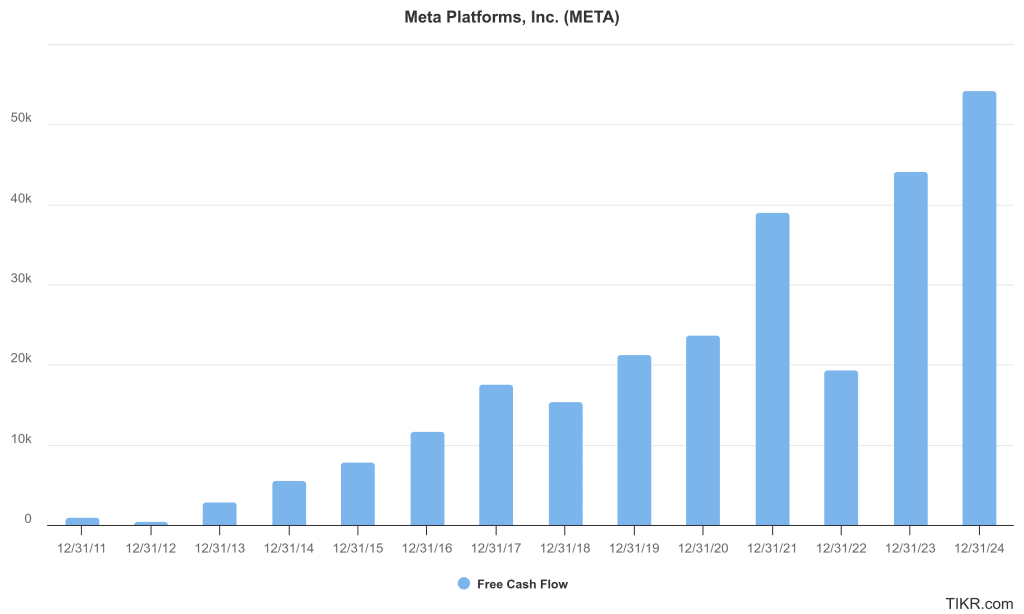

Metaplataformas (META)

23,5% de la cartera | posición de 1.060 millones de dólares

Meta es la mayor participación de Altimeter y un reflejo casi perfecto de la mentalidad inversora de Gerstner. Quiere poseer empresas que dominen sus mercados, generen un elevado flujo de caja y puedan adaptarse cuando cambie el entorno. Meta cumple todos esos requisitos. Después de años de gasto agresivo en el Metaverso, la empresa pivotó hacia la eficiencia y redobló la apuesta por la IA. Ese tipo de autoconciencia operativa es algo que Gerstner valora profundamente.

La escala, los márgenes y la capacidad de Meta para integrar la inteligencia artificial en su red publicitaria y sus aplicaciones de mensajería la convierten en una empresa rentable a largo plazo. No es una apuesta llamativa. Es una apuesta por una infraestructura duradera y un equipo directivo que sigue jugando al ataque.

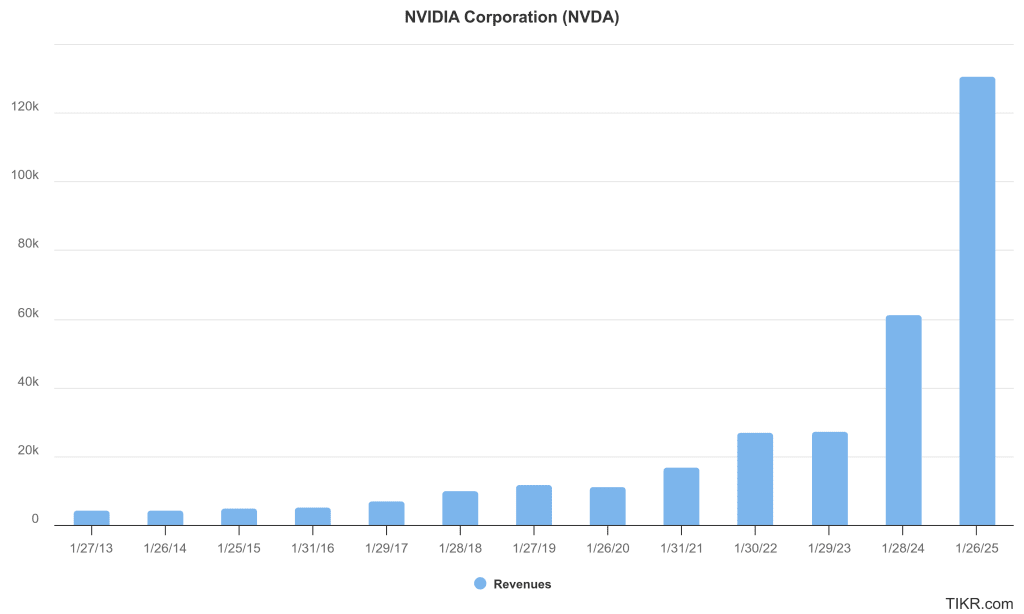

NVIDIA (NVDA)

17,2% de la cartera | Posición de 775 millones de dólares

Gerstner considera desde hace tiempo que la IA es la tendencia tecnológica más importante de las próximas dos décadas. NVIDIA es el motor de esa tendencia. Aunque Altimeter recortó ligeramente su posición en el primer trimestre, la participación sigue siendo sustancial. La compañía domina la infraestructura de IA, ya que sus GPU impulsan casi todos los modelos importantes que se fabrican en la actualidad.

Este es exactamente el tipo de negocio que Gerstner quiere mantener. Se beneficia tanto de una demanda explosiva como de altas barreras de entrada. Y aunque la valoración ha subido, su marco hace hincapié en el valor terminal. En otras palabras, no le preocupa la relación precio/beneficios de este año si la empresa puede llegar a ser 10 veces más valiosa en los próximos 10 años.

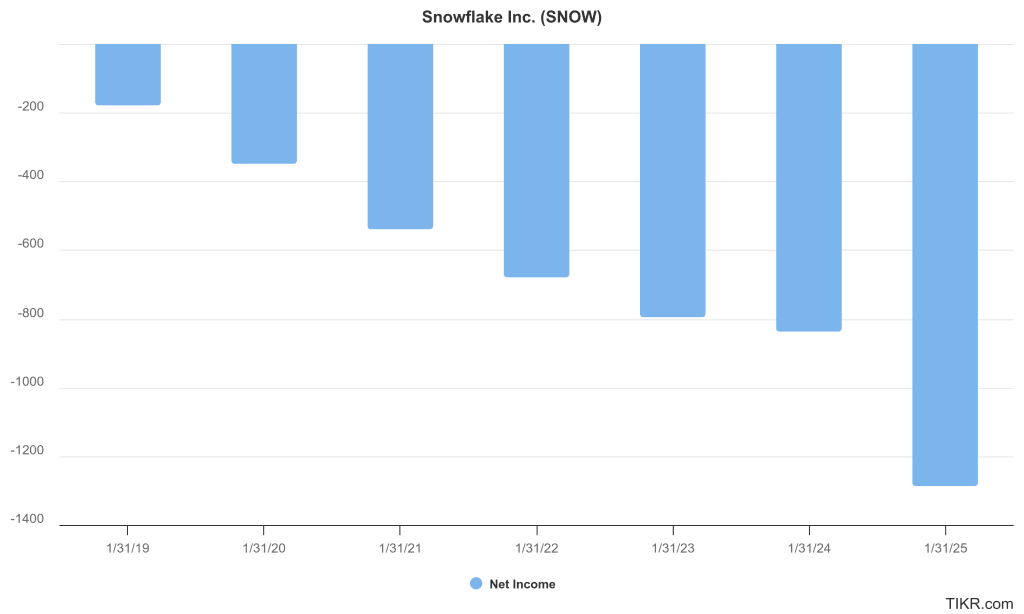

Copo de nieve (SNOW)

9,6% de la cartera | posición de 431 millones de dólares

Altimeter fue uno de los primeros patrocinadores de Snowflake, mucho antes de que tuviera clientes o ingresos. Esa convicción inicial no se ha desvanecido. Aunque la empresa redujo significativamente su participación en el último trimestre, Snowflake sigue siendo una parte fundamental de la cartera.

Snowflake está construyendo la infraestructura de nube de datos que impulsa las aplicaciones modernas de IA. La empresa aún no es muy rentable, pero la adherencia de su plataforma y su modelo de ingresos basado en el uso le confieren un increíble potencial a largo plazo. Gerstner considera que la infraestructura de datos es esencial para la próxima década de la informática, y Snowflake es una de las pocas empresas posicionadas para convertirse en un verdadero sistema operativo para los datos empresariales.

Tecnologías Uber (UBER)

9,2% de la cartera | posición de 413 millones de dólares

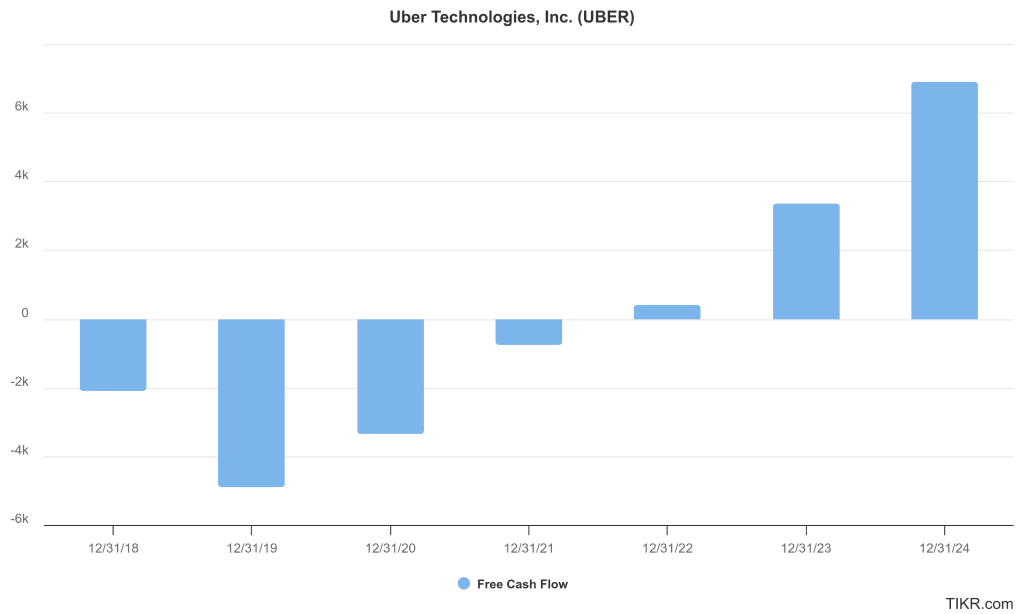

Uber ha pasado de ser una empresa de crecimiento a toda costa a una plataforma logística generadora de tesorería. Esa transformación encaja perfectamente con la preferencia de Gerstner por las empresas que escalan de forma eficiente y se benefician del apalancamiento operativo. Uber domina ahora la movilidad y la entrega en la mayoría de sus mercados e integra cada vez más pagos y publicidad en su ecosistema.

Altimeter ha aumentado ligeramente su posición este trimestre. La tesis es clara. A medida que la empresa siga consolidando su cuota de mercado y se expanda a sectores adyacentes de mayor margen, el perfil financiero mejorará drásticamente. Puede que Uber no sea una empresa tecnológica tradicional, pero Gerstner la considera una parte fundamental de la economía urbana moderna.

Microsoft (MSFT)

8,1% de la cartera | posición de 366 M$.

Microsoft es una de las plataformas tecnológicas más fiables. Su integración de IA generativa en Office, Azure y GitHub ya está dando sus frutos, y su perfil financiero no puede ser más sólido. Para un inversor como Gerstner, Microsoft es una forma de obtener exposición a gran escala al software empresarial y la IA sin asumir la volatilidad de los nombres en etapas anteriores.

Valora a las empresas que innovan y, al mismo tiempo, generan un fuerte rendimiento del capital. Microsoft lo ha hecho sistemáticamente y, con su temprana inversión en OpenAI, se ha situado en el centro de la próxima gran ola de la informática.

Capital orientado, incentivos alineados, pensamiento a largo plazo

La cartera de Altimeter no trata de abarcar todos los sectores o temas. Refleja una apuesta concentrada en hacia dónde va el mundo. Gerstner busca plataformas, no productos. Quiere empresas con efectos de red, márgenes en expansión y líderes capaces de adaptarse y escalar. Por eso, casi el 70% del capital público de Altimeter se concentra en sólo cinco empresas.

No se trata de abrazar índices. Es la firme convicción de que la creación de valor a largo plazo pasa por comprender hacia dónde se dirige la innovación y asociarse con los ganadores desde el principio. Ya sea a través de la transformación de Meta en IA, el dominio de NVIDIA en computación o el papel de Snowflake en la infraestructura de datos, Altimeter está invirtiendo en la arquitectura del futuro.

Y la estrategia de Gerstner es clara. Cuando el mundo cambia rápidamente, no disperses tus apuestas. Dobla la apuesta por las empresas que lo construyen.

¿Quiere saber lo que podría rendir una acción en tan sólo 30 segundos?

TIKR acaba de lanzar una potente herramienta de Modelo de Valoración que le muestra cuánto podría subir (o bajar) una acción basándose en las previsiones reales de los analistas.

En segundos, lo verás:

- Cuál es el valor razonable de una acción en función del crecimiento de los ingresos, el margen y las estimaciones del múltiplo PER.

- Proyecciones de rentabilidad en los escenarios alcista, básico y bajista

- Si Wall Street espera que el valor obtenga mejores resultados, peores o se mantenga estable según las estimaciones de consenso.

Esta herramienta le ayuda a valorar acciones de forma más inteligente en menos de un minuto. No necesita Excel. No se necesitan conocimientos financieros.

¿Busca nuevas oportunidades?

- Vea qué accionescompran los inversores multimillonarios para que pueda seguir al dinero inteligente.

- Analice las acciones en tan sólo 5 minutos con la plataforma todo en uno y fácil de usar de TIKR.

- Cuantas más rocas vuelque… más oportunidades descubrirá. Busque en más de 100.000 valores de todo el mundo, en las participaciones de los principales inversores mundiales y mucho más con TIKR.

Descargo de responsabilidad:

Tenga en cuenta que los artículos de TIKR no pretenden servir de asesoramiento financiero o de inversión por parte de TIKR o de nuestro equipo de contenidos, ni son recomendaciones para comprar o vender acciones. Creamos nuestro contenido basándonos en los datos de inversión de TIKR Terminal y en las estimaciones de los analistas. Es posible que nuestro análisis no incluya noticias recientes de la empresa o actualizaciones importantes. TIKR no tiene posiciones en ninguno de los valores mencionados. Gracias por leernos y ¡buenas inversiones!