Aktienkurse spiegeln eine Kombination aus aktuellen Gewinnen und Erwartungen für die Zukunft wider. Während sich die meisten Anleger auf die Gewinnprognose eines Unternehmens konzentrieren, besteht ein disziplinierterer Ansatz darin, vom aktuellen Marktpreis rückwärts zu arbeiten. Dieser Prozess hilft Ihnen, genau zu verstehen, für welches Wachstumsniveau der Markt bereits heute zu zahlen bereit ist.

Indem Sie die implizite Wachstumsrate zurückrechnen, gehen Sie von Vermutungen zur Bewertung von Marktannahmen über. Dieser Teil Ihrer Analyse ist von entscheidender Bedeutung, denn er gibt Aufschluss darüber, ob eine Aktie für Perfektion oder für Pessimismus gepreist ist. Sie können dann entscheiden, ob diese Erwartungen auf der Grundlage der historischen Leistung und der Branchentrends realistisch sind.

Ziel ist es, eine Diskrepanz zwischen der vom Markt unterstellten Wachstumsrate und der fundamentalen Realität des Unternehmens festzustellen. Wenn der Markt ein jährliches Wachstum von 15 % erwartet, das Unternehmen aber strukturelle Grenzen bei 8 % hat, ist die Aktie wahrscheinlich überbewertet. Umgekehrt können Sie eine unterbewertete Gelegenheit gefunden haben, wenn ein langlebiges Unternehmen mit einem Nullwachstum bewertet wird.

Der Zweck des umgekehrten diskontierten Cashflows

Ein umgekehrtes Discounted Cash Flow (DCF)-Modell ist das wichtigste Instrument für diese Analyse. Dieser Abschnitt wurde aufgenommen, weil er die Verzerrungen beseitigt, die bei traditionellen Prognosen häufig auftreten. Anstatt Zahlen zu projizieren, um einen Zielpreis zu erreichen, passen Sie die Wachstumsinputs an, bis der Wert des Modells dem aktuellen Aktienkurs entspricht.

Diese Methode zwingt Sie dazu, sich direkt mit dem Marktkonsens auseinanderzusetzen. Sie liefert eine konkrete Zahl, die die erforderliche Wachstumsrate darstellt, um Ihre Investition zu rechtfertigen. Wenn eine Aktie mit einem hohen Multiplikator gehandelt wird, ist die implizite Wachstumsrate oft deutlich höher als der historische Durchschnitt des Unternehmens.

Wenn Sie die Ausgangsposition des Marktes kennen, können Sie vermeiden, zu viel für ein Wachstum zu bezahlen, das bereits eingepreist ist. Sie suchen nicht unbedingt nach dem wachstumsstärksten Unternehmen, sondern nach der größten Lücke zwischen Erwartungen und Realität. Dieser disziplinierte Rahmen stellt sicher, dass Sie sich auf den Preis konzentrieren, den Sie im Verhältnis zu dem Wert, den Sie erhalten, zahlen, und das gilt sowohl für so große Unternehmen wie Walmart als auch für viel kleinere.

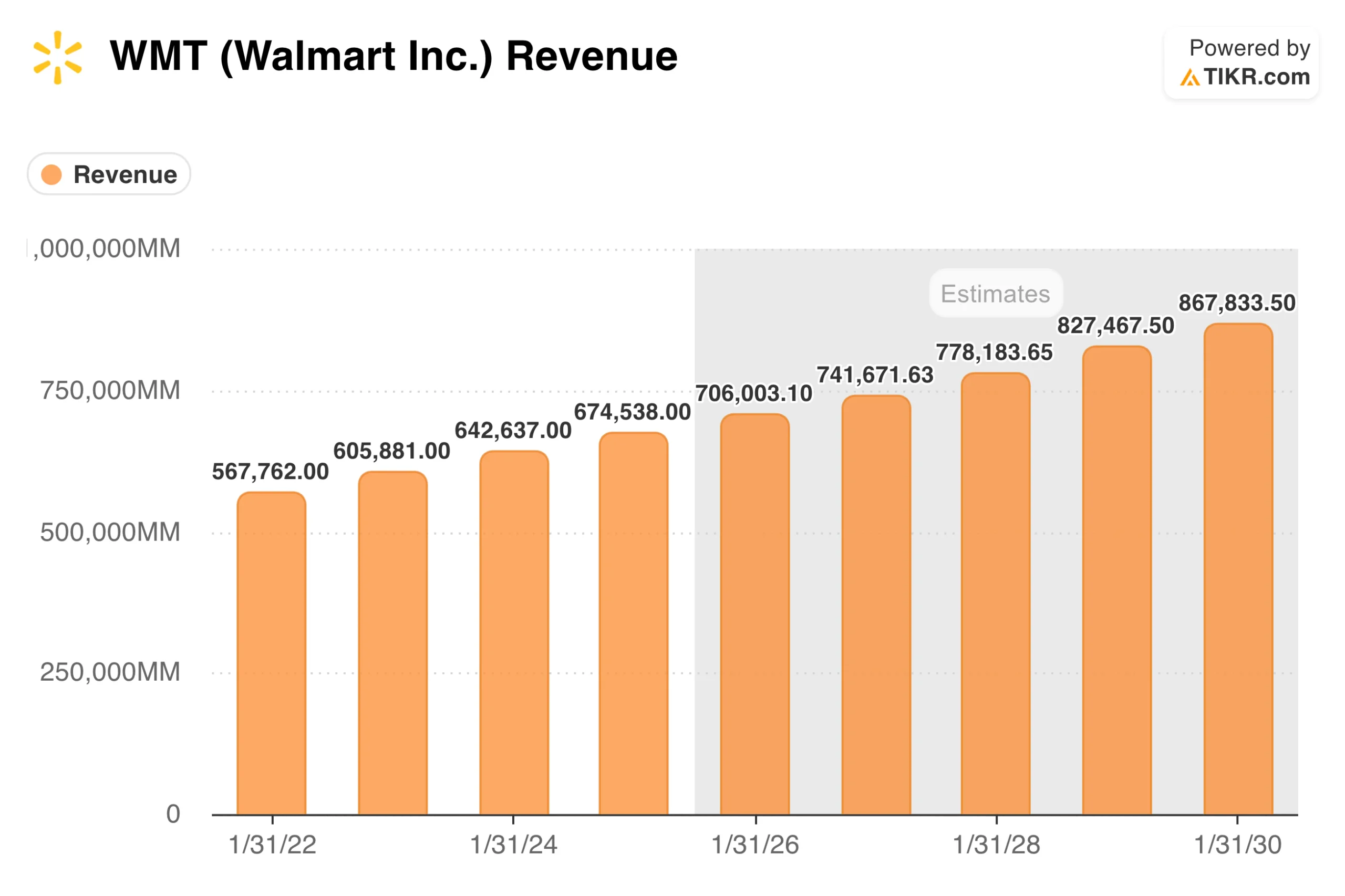

TIKR-Tipp: Verwenden Sie die Registerkarte "Schätzungen" in TIKR, um zu sehen, was die Wall Street-Analysten derzeit für das Umsatz- und Gewinnwachstum von Unternehmen wie Walmart(WMT) in den nächsten Jahren prognostizieren, um es mit Ihren impliziten Wachstumsergebnissen zu vergleichen.

Bewertungsmultiplikatoren als Wachstumsindikatoren

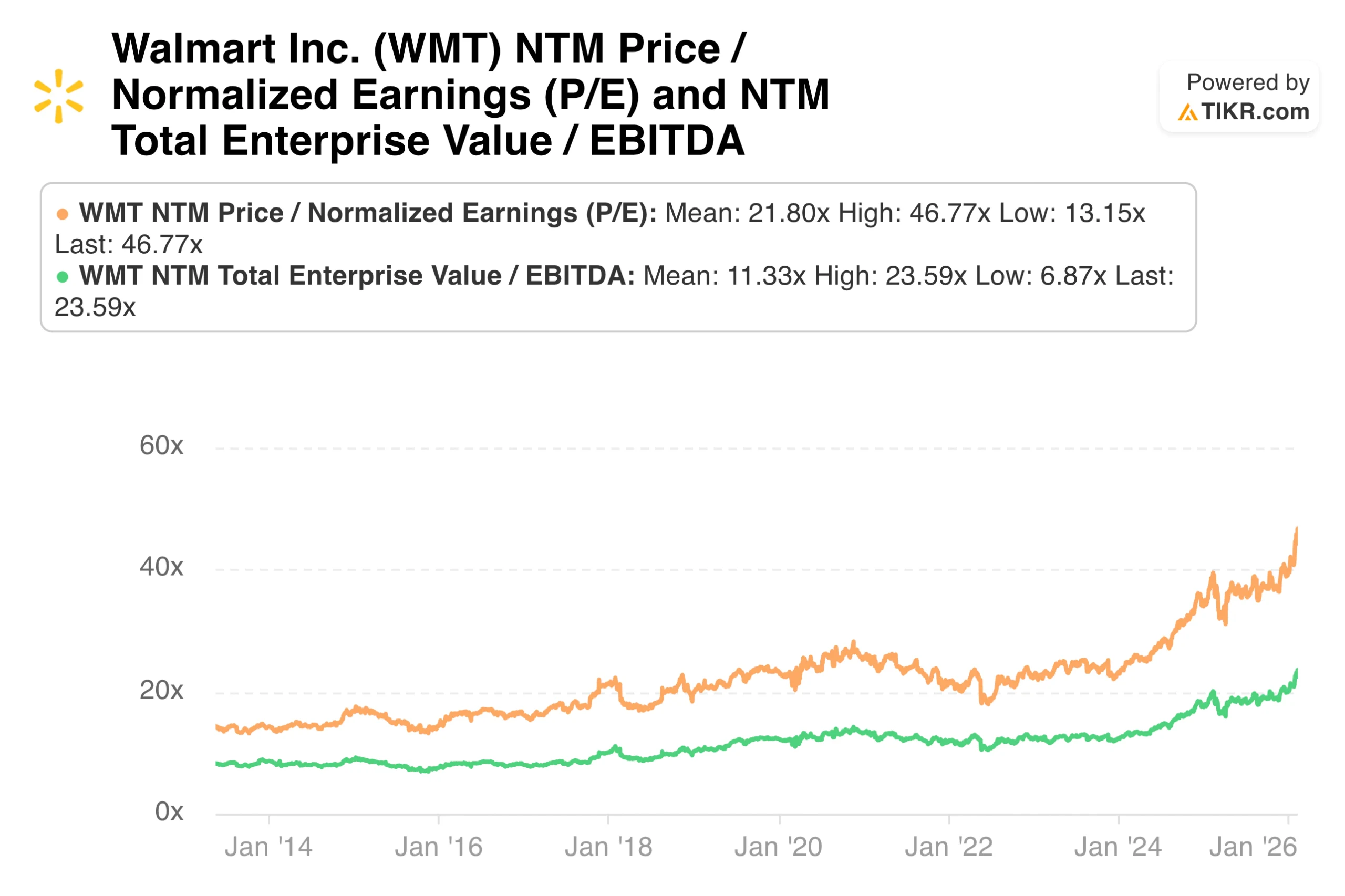

Bewertungsmultiplikatoren wie P/E oder EV/EBITDA dienen als Kurzform für implizites Wachstum und Rendite. In diesem Abschnitt wird erläutert, wie Sie diese Kennzahlen nutzen können, um die Marktstimmung schnell einzuschätzen. Ein hoher Multiplikator deutet darauf hin, dass der Markt für die Zukunft eine rasche Expansion oder eine deutliche Verbesserung der Gewinnspanne erwartet.

Vergleicht man den aktuellen Multiplikator eines Unternehmens mit seiner historischen Spanne, lassen sich Verschiebungen in den Markterwartungen erkennen. Wenn ein Unternehmen mit dem 25-fachen des Gewinns gehandelt wird, in der Vergangenheit jedoch mit dem 15-fachen, deutet der Markt auf eine dauerhafte Wachstumsbeschleunigung oder ein geringeres Risikoprofil hin. Sie müssen feststellen, ob sich das Unternehmen grundlegend verändert hat, um diese neue Bewertung zu rechtfertigen.

Multiplikatoren sind auch für Vergleiche mit anderen Unternehmen innerhalb derselben Branche nützlich. Wenn ein Unternehmen mit einem erheblichen Aufschlag gegenüber seinen Konkurrenten gehandelt wird, deutet dies darauf hin, dass der Markt erwartet, dass es Anteile gewinnt oder effizienter arbeitet. Die Verwendung von Multiplikatoren als Ausgangspunkt ermöglicht es Ihnen zu sehen, worauf der Markt setzt, bevor Sie sich in die detaillierte Berechnung stürzen.

TIKR-Tipp: Im Abschnitt Bewertung in TIKR können Sie historische NTM-Kurs-Gewinn-Verhältnis- und TEV/EBITDA-Diagramme einsehen, die Ihnen zeigen, wie sich die Wachstumserwartungen des Marktes im Laufe der Zeit verändert haben.

Bewertung der Zuverlässigkeit von Wachstumstreibern

Sobald Sie die implizite Wachstumsrate kennen, müssen Sie die Fähigkeit des Unternehmens bewerten, diese zu erreichen. Dieser Abschnitt ist wichtig, da Wachstum Kapital, Marktanteilsgewinne oder Preissetzungsmacht erfordert. Sie beurteilen, ob das Unternehmen über die notwendigen operativen Instrumente verfügt, um die hohen Anforderungen des Marktes zu erfüllen.

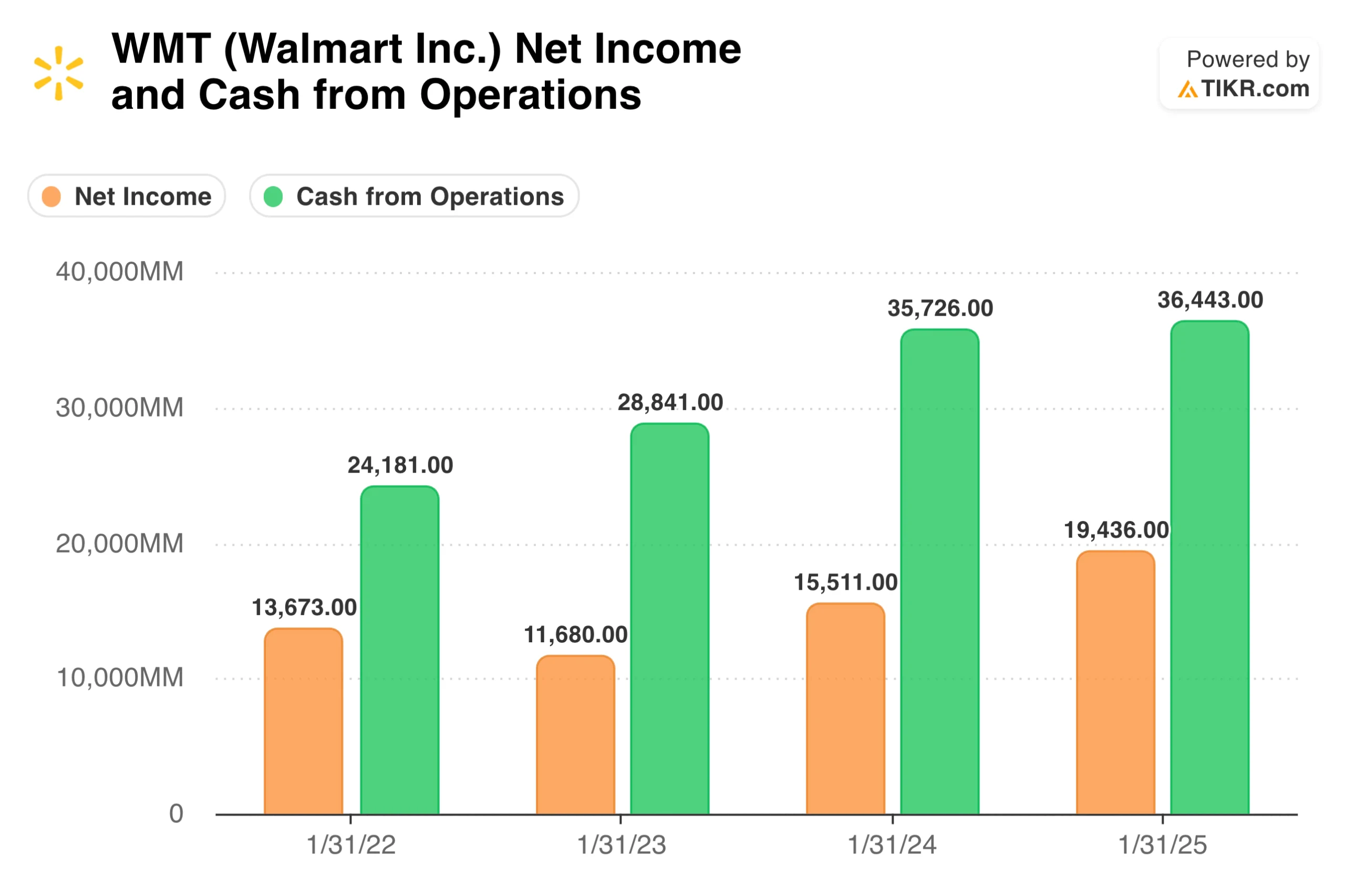

Untersuchen Sie die historische Kapitalrendite (ROC) des Unternehmens, um festzustellen, ob es dieses Wachstum intern finanzieren kann. Hohe Wachstumserwartungen lassen sich leichter erfüllen, wenn das Unternehmen genügend Barmittel aus dem operativen Geschäft erwirtschaftet, um ohne Aufnahme von Schulden zu reinvestieren. Wenn das Wachstum eine umfangreiche externe Finanzierung erfordert, steigt das Risiko, die Markterwartungen zu verfehlen, erheblich.

Die Erfolgsbilanz des Managements bei der Erfüllung der Prognosen ist ebenfalls ein Zeichen für zukünftige Zuverlässigkeit. Eine konsequente Umsetzung deutet darauf hin, dass die implizierte Wachstumsrate eine konservative Schätzung sein könnte. Wenn ein Unternehmen seine Ziele regelmäßig verfehlt, ist die vom Markt unterstellte Wachstumsrate wahrscheinlich eine Falle, die zu einer Neubewertung nach unten führen wird.

TIKR-Tipp: Schauen Sie sich die Cashflow-Rechnung in den detaillierten Finanzdaten der TIKR an, um zu sehen, ob der "Cashflow aus dem operativen Geschäft" im Einklang mit dem Nettoeinkommen wächst, was die Qualität des Wachstums bestätigt.

Die Rolle der Margenausweitung beim impliziten Wachstum

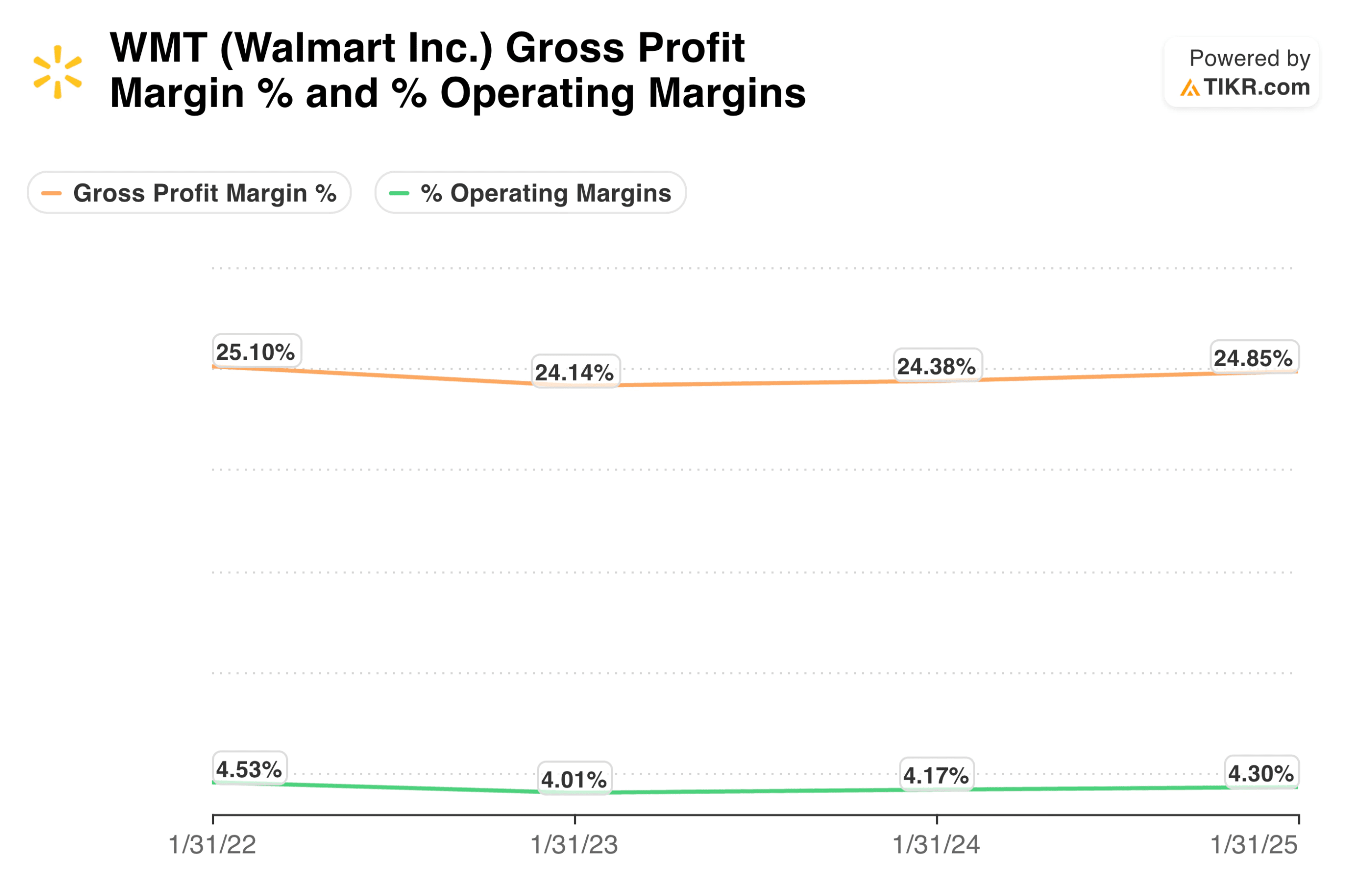

Das implizite Wachstum ist nicht immer auf höhere Umsätze zurückzuführen, sondern kann auch aus der Ausweitung der Gewinnspannen resultieren. Dieser Abschnitt wurde aufgenommen, weil der Markt oft erhebliche Effizienzgewinne für reifende Unternehmen einpreist. Wenn die implizite Wachstumsrate hoch ist, der Umsatz aber stagniert, setzt der Markt auf eine schlankere Kostenstruktur.

Sie müssen analysieren, ob die gegenwärtigen Gewinnspannen auf einem Spitzenniveau liegen oder ob es Raum für weitere Verbesserungen gibt. Wenn ein Unternehmen bereits branchenführende Margen hat, kann die Erwartung des Marktes an eine weitere Expansion unrealistisch sein. Dies ist eine häufige Falle in Sektoren, in denen der Wettbewerb letztendlich die Preise nach unten drückt.

Nachhaltigkeit ist der wichtigste Faktor bei der Analyse von margenorientiertem Wachstum. Einmalige Kostensenkungsmaßnahmen sorgen zwar für einen vorübergehenden Aufschwung, tragen aber nicht zur langfristigen Wertsteigerung bei. Der wahre Wert ergibt sich aus strukturellen Vorteilen, die es einem Unternehmen ermöglichen, seine Margen zu halten oder zu erhöhen, auch wenn es expandiert.

TIKR-Tipp: Verwenden Sie den Abschnitt Kennzahlen in TIKR, um aktuelle Brutto- und Betriebsmargen mit historischen Durchschnittswerten zu vergleichen und zu beurteilen, ob der Markt von einer rekordverdächtigen Effizienz ausgeht.

Verfolgen Sie die Margeninformationen von Unternehmen mit TIKR (kostenlos) >>>

Die TIKR-Mitnahme

Die Umkehrung der impliziten Wachstumsrate einer Aktie ist der beste Weg, um festzustellen, ob eine Aktie eine solide Investition oder ein Bewertungsrisiko ist. Indem Sie vom Kurs rückwärts arbeiten, bewegen Sie sich weg von spekulativen Prognosen und hin zu einer nüchternen Bewertung der Marktannahmen. Dieses Verfahren stellt sicher, dass Sie nur dann kaufen, wenn die Markterwartungen unter der Fähigkeit des Unternehmens liegen, die Erwartungen zu erfüllen.

Die Disziplin dieses Ansatzes schützt Sie vor dem Hype wachstumsstarker Erzählungen. Wenn Sie genau wissen, was der Markt erwartet, können Sie eine fundierte Entscheidung über die Wahrscheinlichkeit eines Ergebnisses treffen. TIKR bietet Ihnen die historischen Daten und Analystenschätzungen, die Sie benötigen, um diese Prüfung für jede globale Aktie durchzuführen.

Bewerten Sie jede Aktie in weniger als 60 Sekunden mit TIKR

Mit dem neuen Valuation Model von TIKR können Sie den potenziellen Aktienkurs einer Aktie in weniger als einer Minute schätzen.

Dazu sind nur drei einfache Eingaben erforderlich:

- Umsatzwachstum

- Operative Margen

- Exit KGV-Multiple

Wenn Sie sich nicht sicher sind, was Sie eingeben sollen, füllt TIKR jede Eingabe automatisch aus, indem es die Konsensschätzungen der Analysten verwendet, um Ihnen einen schnellen und zuverlässigen Ausgangspunkt zu geben.

Von dort aus berechnet TIKR den potenziellen Aktienkurs und die Gesamtrendite in Bullen-, Basis- und Bären-Szenarien, damit Sie schnell erkennen können, ob eine Aktie unter- oder überbewertet erscheint.

Sehen Sie den wahren Wert einer Aktie in weniger als 60 Sekunden (kostenlos mit TIKR) >>>

Suchen Sie nach neuen Gelegenheiten?

- Entdecken Sie, welche Aktienmilliardenschwere Investoren kaufen, damit Sie dem klugen Geld folgen können.

- Analysieren Sie Aktien in weniger als 5 Minutenmit der benutzerfreundlichen All-in-One-Plattform von TIKR.

- Je mehr Steine Sie umwerfen ... desto mehr Möglichkeiten werden Sie aufdecken.Durchsuchen Sie mit TIKR mehr als 100.000 globale Aktien, globale Top-Investorenbeteiligungen und mehr.

Haftungsausschluss:

Bitte beachten Sie, dass die Artikel auf TIKR nicht als Anlage- oder Finanzberatung von TIKR oder unserem Inhaltsteam gedacht sind und auch keine Empfehlungen zum Kauf oder Verkauf von Aktien darstellen. Wir erstellen unsere Inhalte auf der Grundlage der Anlagedaten von TIKR Terminal und der Schätzungen von Analysten. Unsere Analysen enthalten möglicherweise keine aktuellen Unternehmensnachrichten oder wichtige Updates. TIKR hat keine Position in den genannten Aktien. Vielen Dank für die Lektüre und viel Spaß beim Investieren!