Principais conclusões:

- Escala de receita: As ações da Abbott geraram US$ 44 bilhões em receita no LTM, confirmando uma demanda duradoura em diagnósticos, dispositivos, nutrição e produtos farmacêuticos estabelecidos.

- Eficiência nos lucros: As margens brutas próximas a 57% sustentam o lucro operacional de aproximadamente US$ 12 bilhões, destacando os benefícios da escala e o controle disciplinado dos custos.

- Momento estratégico: A aprovação da FDA em 2026 expande o uso da neuromodulação, apoiando o crescimento de dispositivos médicos de margem mais alta no portfólio da Abbott.

- Foco na avaliação: Com uma capitalização de mercado em torno de US$ 190 bilhões, as ações da Abbott refletem fundamentos estáveis, mas um debate contínuo sobre a aceleração do crescimento a longo prazo.

A Abbott Laboratories(ABT) opera nas áreas de produtos farmacêuticos, diagnósticos, nutrição e dispositivos médicos, gerando US$ 44 bilhões em receita LTM a partir de uma demanda global diversificada na área de saúde.

Em janeiro de 2026, a Abbott recebeu a aprovação da FDA para o uso de ressonância magnética com sistemas de neuromodulação, expandindo o acesso ao seu portfólio de dispositivos para dor crônica.

A Abbott entregou US$ 44 bilhões em receita em 2025, com crescimento de 6%, à medida que os diagnósticos se estabilizaram e os procedimentos de dispositivos médicos voltaram a crescer.

Enquanto isso, o lucro operacional atingiu US$ 12 bilhões no LTM com margens brutas de 57%, refletindo a disciplina de preços e a escala em diagnósticos e dispositivos.

Apesar da melhoria dos lucros e de uma capitalização de mercado de US$ 190 bilhões, a avaliação mostra a cautela dos investidores em relação ao crescimento de longo prazo após a pandemia.

O que o modelo diz sobre as ações da ABT

Analisamos a Abbott com base na exposição diversificada ao setor de saúde, eficiência operacional consistente e retornos de capital apoiados pela demanda global.

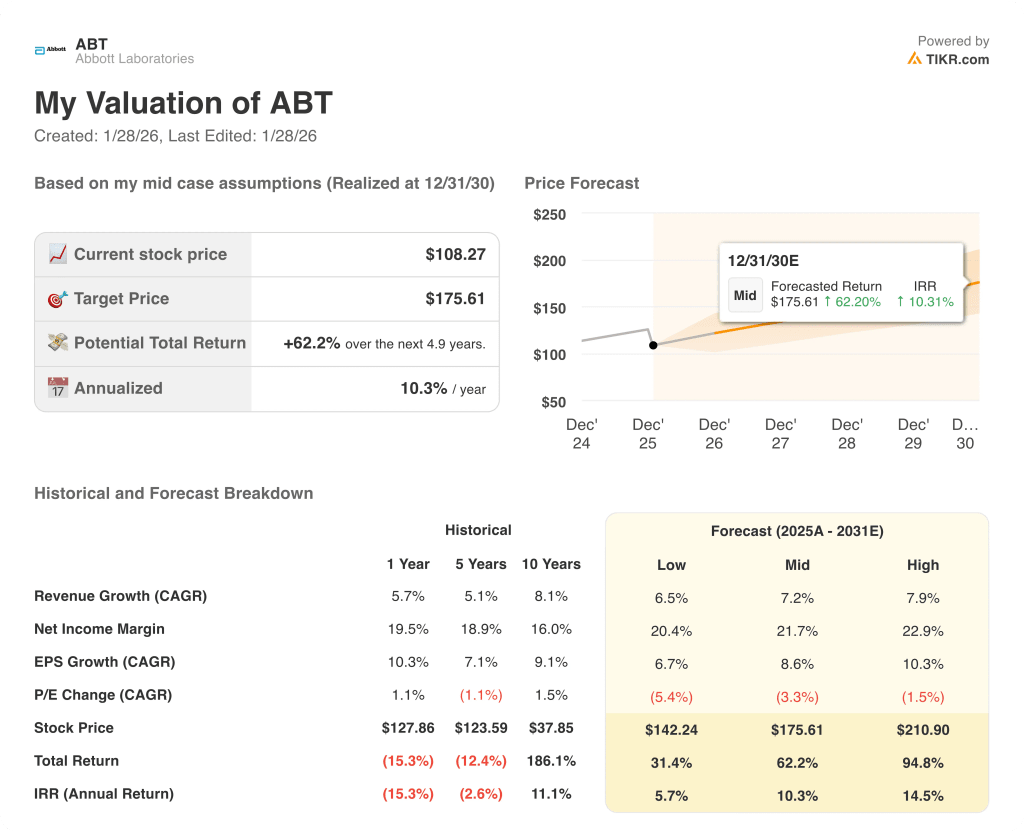

Usando um crescimento de receita de 7,6%, margens operacionais de 24,9% e um múltiplo de saída de 19,1x, o modelo projeta uma expansão constante dos lucros.

Isso implica um preço-alvo de US$ 142,70, representando um aumento total de 31,8% e um retorno anualizado de 9,9%.

Nossas premissas de avaliação

O modelo de avaliação da TIKR permite que você insira suas próprias premissas para o crescimento da receita, as margens operacionais e o múltiplo de P/L de uma empresa, e calcula os retornos esperados da ação.

Veja a seguir o que usamos para as ações da ABT:

1. Crescimento da receita: 7,6%

A Abbott gerou um crescimento constante nos últimos anos, com CAGR de receita de 5,7% em um ano e de 5,1% em cinco anos, refletindo a exposição diversificada ao setor de saúde.

Além disso, o desempenho recente se beneficiou da normalização dos diagnósticos e da recuperação dos dispositivos médicos, enquanto a nutrição e os produtos farmacêuticos estabelecidos proporcionaram estabilidade em todas as regiões.

O crescimento futuro depende da adoção de dispositivos, da expansão dos diagnósticos e dos mercados emergentes, compensados pela pressão sobre os preços e pelas restrições orçamentárias do setor de saúde.

No geral, as estimativas consensuais de crescimento de receita de 7,6% sustentam uma perspectiva equilibrada alinhada com a diversificação e um perfil de retorno anual de 9,9%.

2. Margens operacionais: 24,9%

Historicamente, as ações da Abbott apresentaram margens operacionais entre 22% e 23%, refletindo as vantagens de escala em plataformas de diagnóstico, dispositivos e nutrição de marca.

As margens melhoraram à medida que os dispositivos médicos e diagnósticos de margem mais alta recuperaram o volume, enquanto a disciplina de custos moderou os impactos da inflação na fabricação e distribuição.

A normalização pressupõe uma mudança contínua do mix para dispositivos, equilibrada com os custos de conformidade regulatória e a dinâmica competitiva de reembolso nos mercados globais de saúde.

Portanto, as projeções dos analistas colocam as margens operacionais próximas a 24,9%, equilibrando os ganhos de eficiência com os riscos de normalização na execução de longo prazo.

3. Múltiplo P/E de saída: 19,1x

Historicamente, as ações da Abbott têm sido negociadas a múltiplos de lucros entre aproximadamente 23x e 25x durante períodos de crescimento mais forte e demanda por serviços de saúde.

A avaliação reflete a cautela em relação à normalização pós-pandemia, à pressão sobre os reembolsos e aos ganhos mais lentos no curto prazo em todo o negócio de diagnósticos.

A execução sustentada em dispositivos, a inovação em diagnósticos e os retornos consistentes de capital continuam sendo necessários para sustentar uma avaliação estável durante o período da previsão.

Portanto, com base nas estimativas de consenso das ruas, um múltiplo de saída de 19,1x reflete expectativas conservadoras sem exigir uma expansão múltipla para alcançar os retornos modelados.

O que acontece se as coisas melhorarem ou piorarem?

Os resultados da Abbott dependem da adoção de dispositivos médicos, da demanda por diagnósticos e da disciplina de margem, estabelecendo uma série de caminhos possíveis até 2030.

- Caso baixo: se a demanda por dispositivos desacelerar e a pressão sobre os preços persistir, a receita crescerá cerca de 6,5% e as margens ficarão próximas de 20,4% → retorno anualizado de 5,7%.

- Caso médio: Com as principais franquias em execução constante, o crescimento da receita próximo a 7,2% e as margens melhorando para 21,7% sustentam uma avaliação estável → 10,3% de retorno anualizado.

- Caso alto: se os dispositivos e os diagnósticos apresentarem um desempenho global superior, a receita atingirá cerca de 7,9% e as margens se aproximarão de 22,9% à medida que a eficiência melhorar → 14,5% de retorno anualizado.

Qual é o potencial de alta da empresa a partir de agora?

Com a nova ferramenta de modelo de avaliação da TIKR, você pode estimar o preço potencial de uma ação em menos de um minuto.

São necessárias apenas três entradas simples:

- Crescimento da receita

- Margens operacionais

- Múltiplo P/E de saída

Se você não tiver certeza do que inserir, a TIKR preenche automaticamente cada entrada usando as estimativas de consenso dos analistas, fornecendo um ponto de partida rápido e confiável.

A partir daí, o TIKR calcula o preço potencial das ações e os retornos totais nos cenários de alta, base e baixa para que você possa ver rapidamente se uma ação parece subvalorizada ou supervalorizada.

Veja o valor real de uma ação em menos de 60 segundos (gratuito com TIKR) >>>

Procurando novas oportunidades?

- Veja quais ações investidores bilionários estão comprando para que você possa seguir o dinheiro inteligente.

- Analise ações em apenas 5 minutos com a plataforma multifuncional e fácil de usar da TIKR.

- Quanto mais pedras você derrubar... mais oportunidades você descobrirá. Pesquise mais de 100 mil ações globais, as principais participações de investidores globais e muito mais com a TIKR.

Isenção de responsabilidade:

Observe que os artigos da TIKR não se destinam a servir como consultoria financeira ou de investimento da TIKR ou de nossa equipe de conteúdo, nem são recomendações de compra ou venda de ações. Criamos nosso conteúdo com base nos dados de investimento do TIKR Terminal e nas estimativas dos analistas. Nossa análise pode não incluir notícias recentes da empresa ou atualizações importantes. A TIKR não tem posição em nenhuma das ações mencionadas. Obrigado por sua leitura e bons investimentos!