Die aktienbasierte Vergütung stellt einen bedeutenden, aber oft missverstandenen Kostenfaktor für moderne Unternehmen dar. Obwohl Unternehmen diese Kosten häufig zu ihren bereinigten Gewinnen hinzurechnen, damit sie die ausgewiesenen Gewinne nicht schmälern, stellen sie für die Aktionäre reale wirtschaftliche Kosten dar.

Jede Aktie, die über die SBV an Mitarbeiter ausgegeben wird, verwässert die bestehenden Aktionäre. Wenn Sie verstehen, wie dieser Mechanismus funktioniert, können Sie feststellen, ob ein Unternehmen wirklich profitabel ist oder lediglich seine Arbeitskosten von den Betriebskosten auf die Verwässerung durch aktienbasierte Vergütung verlagert.

Ziel dieser Analyse ist es, festzustellen, wo die Anreize für die Mitarbeiter mit den Interessen der Aktionäre übereinstimmen. Wenn ein Unternehmen übermäßig viele Aktien ausgibt, ohne einen entsprechenden Anstieg des Unternehmenswertes zu erzielen, leiden die Aktionäre darunter. Ein disziplinierter Ansatz bei der aktienbasierten Vergütung hilft Ihnen, nachhaltige Geschäftsmodelle von solchen zu unterscheiden, die auf ständige Verwässerung angewiesen sind, um zu überleben.

Verfolgen Sie die Höhe des Aufwands für aktienbasierte Vergütungen

Die Messung der aktienbasierten Vergütung als Prozentsatz des Umsatzes und des Cashflows aus der Geschäftstätigkeit ist der erste Schritt in dieser Analyse. Dieser Abschnitt wird aufgenommen, weil er zeigt, wie viel von der Produktivität des Unternehmens tatsächlich an die Mitarbeiter und nicht an die Eigentümer fließt. Wachstumsstarke Technologieunternehmen setzen häufig Eigenkapital ein, um Talente anzuziehen, aber diese Kosten müssen sich schließlich normalisieren, damit das Unternehmen für Sie einen Wert schafft.

Sie sollten diese Kosten mit dem Nettogewinn des Unternehmens vergleichen, um festzustellen, ob das Unternehmen auch ohne Aktienvergütung rentabel wäre. Viele Unternehmen weisen ein positives bereinigtes EBITDA aus, bleiben aber tief in den roten Zahlen, wenn man die Kosten für die Ausgabe von Aktien einbezieht. Diese Diskrepanz ist von Bedeutung, da der Markt die Unternehmen letztendlich auf der Grundlage ihrer tatsächlichen wirtschaftlichen Erträge bewertet und nicht auf der Grundlage bereinigter Zahlen, die die tatsächlichen Kosten außer Acht lassen.

Wenn man den Trend über mehrere Jahre hinweg verfolgt, kann man feststellen, ob das Management disziplinierter oder aggressiver bei der Vergabe von Aktien wird. Wenn die Ausgaben schneller wachsen als die Einnahmen, ist das Geschäftsmodell möglicherweise strukturell fehlerhaft. Ein Unternehmen, das nicht in der Lage ist, Talente anzuziehen oder zu halten, ohne die Verwässerungsrate ständig zu erhöhen, steht vor einem schwierigen Weg zu langfristigem Compounding.

TIKR-Tipp: Nutzen Sie die detaillierten Finanzdaten von TIKR, um die aktienbasierte Vergütung in der Kapitalflussrechnung zu finden und vergleichen Sie ihre Größe mit dem Umsatz und dem Nettoeinkommen der letzten zehn Jahre für Unternehmen wie Plug Power(PLUG).

Analyse des Verwässerungseffekts für die Aktionäre

Der direkteste Weg, um die Auswirkungen von aktienbasierten Vergütungen zu messen, ist die Überwachung der Anzahl der ausstehenden Aktien. In diesem Abschnitt wird erläutert, warum Sie die Anzahl der Aktien berücksichtigen sollten, wenn Sie die tatsächlichen Kosten der Mitarbeitervergütung beurteilen. Wenn die Anzahl der Aktien jedes Jahr steigt, schrumpft Ihr Anteil an den künftigen Gewinnen des Unternehmens.

Eine steigende Anzahl von Aktien wirkt als Gegenwind für das Wachstum des Gewinns je Aktie. Selbst wenn ein Unternehmen seinen Gesamtnettogewinn um 10 % steigert, ist Ihre Rendite gleich Null, wenn die Anzahl der Aktien ebenfalls um 10 % steigt. Sie müssen sicherstellen, dass das Unternehmen schnell genug wächst, um die Verwässerung durch seine Vergütungspraktiken auszugleichen.

Anleger sollten auf eine Diskrepanz zwischen den ausgewiesenen "Kapitalrenditen" und der tatsächlichen Verringerung der Aktienzahl achten. Einige Unternehmen geben Milliarden für Aktienrückkäufe aus, halten aber die Zahl der Aktien nur deshalb konstant, weil sie Aktien zurückkaufen, die sie gerade erst an ihre Mitarbeiter ausgegeben haben. In diesem Abschnitt erfahren Sie, ob es sich bei einem Rückkaufprogramm um einen echten Kapitalrückfluss oder lediglich um einen versteckten Arbeitsaufwand handelt.

TIKR-Tipp: Überprüfen Sie die Zeile "Ausstehende Aktien" in den detaillierten Finanzdaten der TIKR, um festzustellen, ob die Gesamtkapitalbasis im Laufe der Zeit tatsächlich schrumpft oder wächst.

Bewertung der Ausrichtung des Managements und der Anreize

Die aktienbasierte Vergütung sollte im Idealfall Mitarbeiter zu Eigentümern machen, die wie Sie denken. Dieser Abschnitt wurde aufgenommen, weil die Struktur dieser Zuteilungen bestimmt, ob das Management einen Anreiz hat, langfristige Werte zu schaffen. Sie müssen prüfen, ob die Zuteilungen an bestimmte Leistungshürden geknüpft sind oder ob es sich einfach um zeitbasierte Zuteilungen handelt, die unabhängig von den Ergebnissen ausübbar sind.

Leistungsabhängige Aktienzuteilungen, die das Wachstum der Kapitalrendite (ROC) oder des freien Cashflows pro Aktie belohnen, bringen die Interessen des Managements mit den Ihren in Einklang. Zuteilungen, bei denen die Führungskraft nur drei Jahre lang beschäftigt sein muss, bieten keinen Schutz für die Aktionäre. Wenn das Management massive Aktienzuteilungen erhält, während der Aktienkurs sinkt, ist das Anreizsystem defekt.

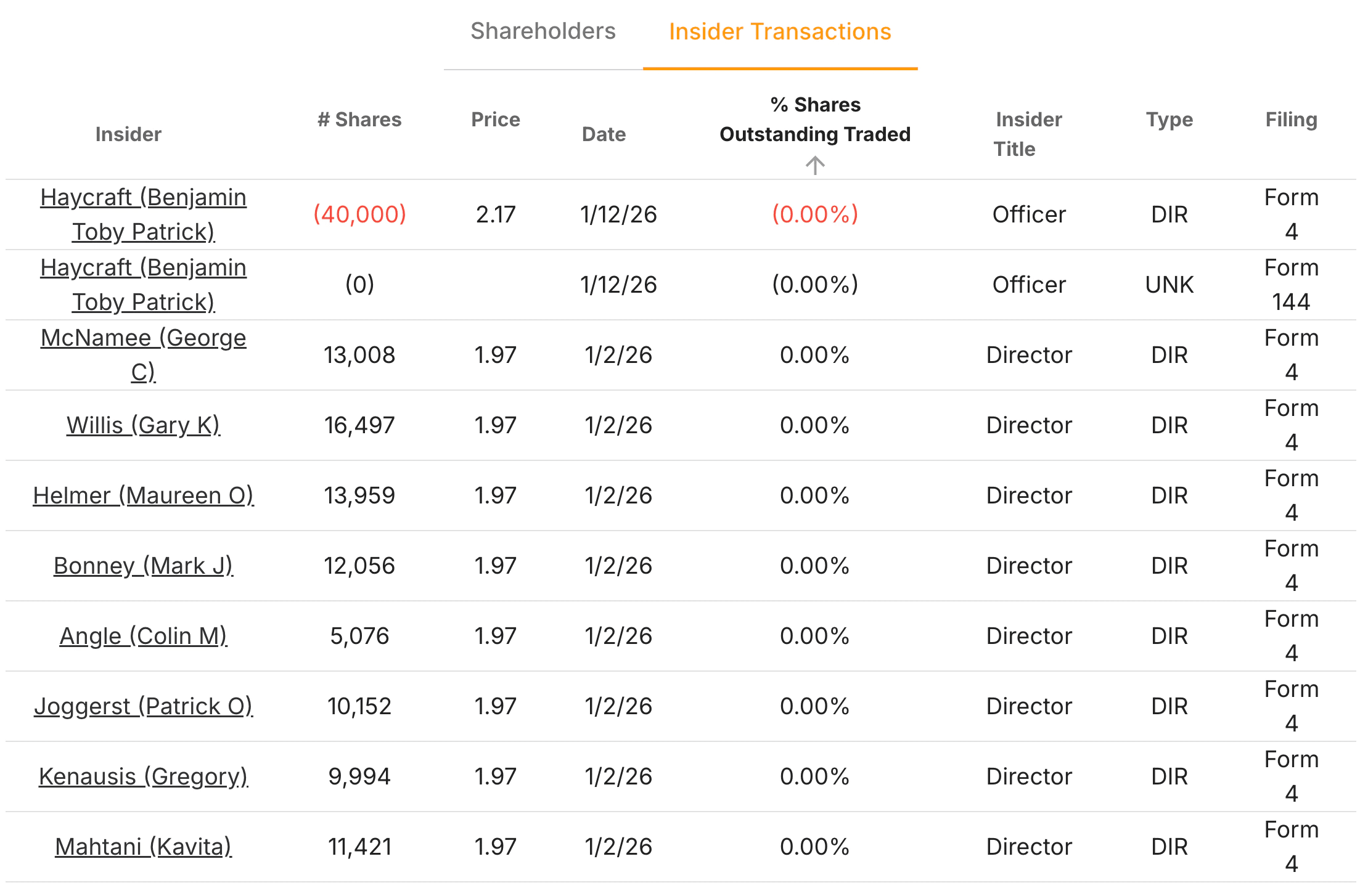

Ein hohes Maß an Insiderbesitz deutet im Allgemeinen darauf hin, dass das Vergütungsprogramm wie beabsichtigt funktioniert hat. Wenn Führungskräfte ihre unverfallbaren Aktien halten, anstatt sie sofort zu verkaufen, zeigen sie ihre Überzeugung von der Zukunft des Unternehmens. Die Beobachtung von Käufen auf dem freien Markt durch Insider ist die ultimative Bestätigung dafür, dass das Führungsteam der Meinung ist, dass die Aktie unterbewertet ist.

TIKR-Tipp: Verwenden Sie die Registerkarte Besitz in TIKR, um die Insiderbestände zu überwachen und festzustellen, ob die Führungskräfte die Aktien behalten, die sie im Rahmen von Vergütungsprogrammen erhalten.

Bewertung der Auswirkungen auf die Bewertungsmultiplikatoren

Der Markt ordnet Unternehmen oft unterschiedliche Multiplikatoren zu, je nachdem, wie sie mit der Vergütung von Aktien umgehen. In diesem Abschnitt wird erläutert, wie die aktienbasierte Vergütung den Preis beeinflusst, den Sie für eine Aktie zu zahlen bereit sein sollten. Ein Unternehmen mit hohem Verwässerungsgrad sollte mit einem Abschlag gegenüber einem vergleichbaren Unternehmen gehandelt werden, das seine Arbeitskosten vollständig mit Barmitteln finanziert.

Bei der Verwendung eines Kurs-Gewinn-Verhältnisses (KGV) wird ein Nenner verwendet, bei dem die Auswirkungen einer künftigen Verwässerung oft nicht berücksichtigt werden. Wenn Sie die Aktien, die das Unternehmen im nächsten Jahr ausgeben wird, außer Acht lassen, überschätzen Sie den Wert Ihrer derzeitigen Beteiligung. Wenn Sie Ihre Bewertungsmodelle so anpassen, dass sie die laufende Verwässerung berücksichtigen, stellen Sie sicher, dass Sie nicht zu viel für ein Unternehmen mit einer versteckten Kostenstruktur bezahlen.

Die Berechnung einer "verwässerten" freien Cashflow-Rendite vermittelt ein klareres Bild der Investitionsmöglichkeit. Dazu werden vor der Berechnung der Rendite die Aufwendungen für aktienbasierte Vergütungen vom Cashflow aus der Geschäftstätigkeit abgezogen. Dieser konservative Ansatz ermöglicht es Ihnen, Unternehmen auf gleicher Augenhöhe zu vergleichen, unabhängig davon, wie sie ihre Mitarbeiter bezahlen.

TIKR-Tipp: Prüfen Sie die Registerkarte Schätzungen in TIKR, um zu sehen, ob die Analystenprognosen für den Gewinn je Aktie die voraussichtliche Zunahme der Aktienzahl in den nächsten drei Jahren berücksichtigen.

Die TIKR-Mitnahme

Aktienbasierte Vergütung ist ein echter Aufwand, der eine sorgfältige Analyse erfordert, um Bewertungsfallen zu vermeiden. Während Unternehmen sie oft als nicht zahlungswirksamen Posten behandeln, hat die daraus resultierende Verwässerung eine dauerhafte Auswirkung auf Ihren Anteil am Unternehmen. Indem Sie die Anzahl der Aktien verfolgen und die Aktienvergütung mit der tatsächlichen Rentabilität vergleichen, können Sie feststellen, welche Unternehmen wirklich Wert für die Aktionäre schaffen.

Die besten Unternehmen gehen sparsam mit der Aktienvergütung um und sorgen dafür, dass sie für alle Eigentümer höhere Erträge bringt. Wenn das Management Aktien einsetzt, um die Interessen anzugleichen, ohne die Anzahl der Aktien zu verwässern, schafft es einen starken Motor für die Wertsteigerung. TIKR liefert Ihnen die historischen Daten und die Tendenzen der Eigentumsverhältnisse, die Sie benötigen, um zu überprüfen, ob die Vergütungsstruktur eines Unternehmens für Sie arbeitet und nicht gegen Sie.

Bewerten Sie jede Aktie in weniger als 60 Sekunden mit TIKR

Mit dem neuen Valuation Model von TIKR können Sie den potenziellen Aktienkurs einer Aktie in weniger als einer Minute schätzen.

Dazu sind nur drei einfache Eingaben erforderlich:

- Umsatzwachstum

- Operative Margen

- Exit KGV-Multiple

Wenn Sie sich nicht sicher sind, was Sie eingeben sollen, füllt TIKR jede Eingabe automatisch aus und verwendet dabei die Konsensschätzungen der Analysten, um Ihnen einen schnellen und zuverlässigen Ausgangspunkt zu geben.

Von dort aus berechnet TIKR den potenziellen Aktienkurs und die Gesamtrendite in Bullen-, Basis- und Bären-Szenarien, damit Sie schnell erkennen können, ob eine Aktie unter- oder überbewertet erscheint.

Sehen Sie den wahren Wert einer Aktie in weniger als 60 Sekunden (kostenlos mit TIKR) >>>

Suchen Sie nach neuen Gelegenheiten?

- Entdecken Sie, welche Aktienmilliardenschwere Investoren kaufen, damit Sie dem klugen Geld folgen können.

- Analysieren Sie Aktien in weniger als 5 Minutenmit der benutzerfreundlichen All-in-One-Plattform von TIKR.

- Je mehr Steine Sie umwerfen ... desto mehr Möglichkeiten werden Sie aufdecken.Durchsuchen Sie mit TIKR mehr als 100.000 globale Aktien, globale Top-Investorenbeteiligungen und mehr.

Haftungsausschluss:

Bitte beachten Sie, dass die Artikel auf TIKR nicht als Anlage- oder Finanzberatung von TIKR oder unserem Inhaltsteam gedacht sind und auch keine Empfehlungen zum Kauf oder Verkauf von Aktien darstellen. Wir erstellen unsere Inhalte auf der Grundlage der Anlagedaten von TIKR Terminal und der Schätzungen von Analysten. Unsere Analysen enthalten möglicherweise keine aktuellen Unternehmensnachrichten oder wichtige Updates. TIKR hat keine Position in den genannten Aktien. Vielen Dank für die Lektüre und viel Spaß beim Investieren!