Principais estatísticas das ações da Equifax

- Desempenho na semana passada: -6%

- Intervalo de 52 semanas: US$ 166 a US$ 281

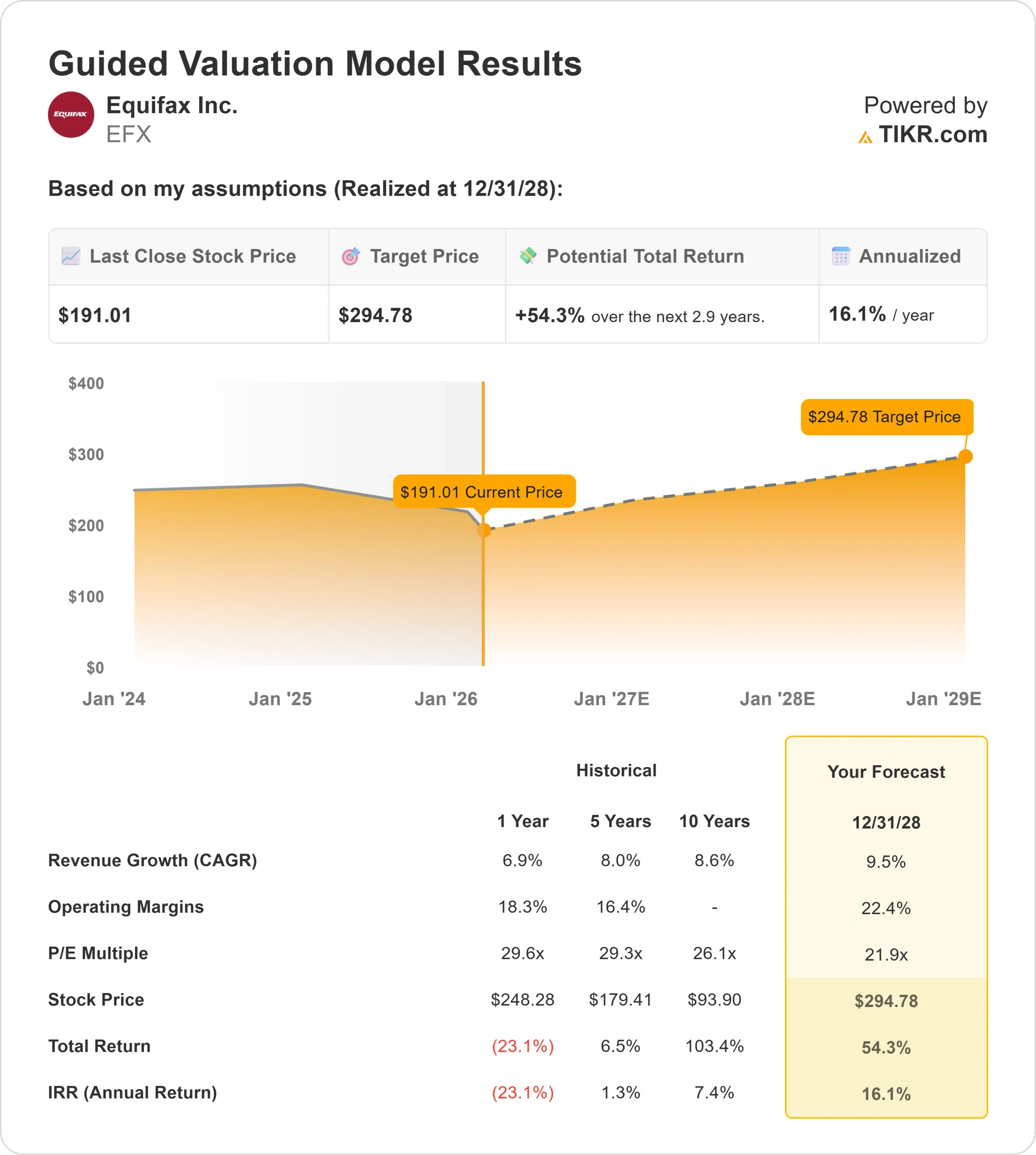

- Preço-alvo do modelo de avaliação: US$ 295

- Aumento implícito: 54%

Avalie suas ações favoritas, como a Equifax, com 5 anos de previsões de analistas usando o novo modelo de avaliação da TIKR (é gratuito) >>>

O que aconteceu?

As ações da Equifax Inc. As ações da Equifax Inc. caíram cerca de 6% na semana passada, terminando perto de US$ 191 por ação, uma vez que os investidores reavaliaram a avaliação após uma atualização dos lucros e absorveram uma onda de reduções de preços-alvo dos analistas. A retração refletiu um posicionamento cauteloso e não uma reação a uma única manchete negativa.

As ações caíram esta semana, uma vez que os investidores redefiniram as expectativas após a divulgação dos lucros do quarto trimestre de 2025 da Equifax, apesar de os resultados terem ficado acima da orientação anterior.

A empresa registrou uma receita de US$ 1,55 bilhão, um aumento de 9% em relação ao ano anterior, e um lucro por ação ajustado de US$ 2,09, apoiado por um sólido desempenho em soluções de força de trabalho e produtos relacionados a hipotecas. Para o ano inteiro, o fluxo de caixa livre atingiu US$ 1,13 bilhão, proporcionando uma taxa de conversão de fluxo de caixa recorde de 120%.

O CEO Mark Begor disse que o forte fechamento do ano "nos dá um forte impulso para um 2026 forte", mas esse otimismo foi ofuscado por preocupações com a avaliação na semana passada.

As atualizações dos analistas reforçaram o tom cauteloso. O JPMorgan reduziu seu preço-alvo de US$ 260 para US$ 230, mantendo a classificação Overweight; o Royal Bank of Canada reduziu seu preço-alvo de US$ 250 para US$ 222, mantendo a classificação Outperform.

O Wells Fargo reduziu seu preço-alvo de US$ 265 para US$ 240, refletindo a compressão de múltiplos e não o enfraquecimento dos fundamentos.

A Needham reduziu sua meta de US$295 para US$265, mas reiterou a classificação de Compra, deixando o sentimento geral dos analistas em Compra Moderada, com metas revisadas que abrangem aproximadamente a faixa de US$220 a meados de US$260.

A atividade institucional mostrou um reposicionamento seletivo, em vez de uma saída ampla. A Allianz Asset Management aumentou sua participação em 6,0%, enquanto a Strengthening Families & Communities LLC iniciou uma nova posição durante o trimestre.

Compensando esses movimentos, o Bank of New York Mellon reduziu sua participação em 8,2%, apontando para o reequilíbrio do portfólio, em vez de uma perda de convicção de longo prazo.

De modo geral, o declínio da semana passada refletiu a pressão de avaliação sobre um desempenho operacional resiliente.

Veja as previsões de crescimento e as metas de preço dos analistas para a Equifax (é gratuito) >>>

A Equifax está subvalorizada?

De acordo com as premissas de avaliação, a ação é modelada usando:

- Crescimento da receita (CAGR): 9,5%

- Margens operacionais: 22,4%

- Múltiplo P/E de saída: 21,9x

As expectativas de receita refletem a demanda sustentada por Equifax's dados, análises e ferramentas de decisão proprietárias da Equifax, com crescimento cada vez mais impulsionado pela entrega baseada em nuvem, produtos habilitados para IA e ganhos de participação, em vez de atividade de crédito puramente cíclica.

As suposições dos analistas continuam a apontar para uma expansão liderada pelas soluções de força de trabalho, soluções de identidade e fraude e casos de uso de empréstimos não hipotecários, em que empregadores e credores dependem da verificação automatizada, independentemente dos ciclos de contratação ou de crédito.

Isso corrobora a visão de que os retornos futuros dependem mais da expansão da margem, da melhoria do mix de produtos e da monetização de dados proprietários do que de uma recuperação generalizada dos volumes de hipotecas ou contratações.

Com base nesses dados, o modelo de avaliação estima um preço-alvo de US$ 295, o que implica um aumento de cerca de 54% em relação aos níveis atuais ao longo de aproximadamente três anos, indicando que a ação parece estar subvalorizada atualmente.

Os resultados do próximo ano dependem da execução em várias áreas de maior impacto. A migração contínua para a nuvem e a implantação de IA devem apoiar a alavancagem operacional, enquanto os lançamentos de novos produtos vinculados à análise de renda, emprego e fraude podem aprofundar a penetração do cliente e reforçar o poder de precificação.

Nos níveis atuais, a Equifax parece subvalorizada, com desempenho futuro impulsionado pela recuperação da margem, adoção de produtos liderados por IA e a crescente importância dos dados proprietários na tomada de decisões financeiras, em vez de uma rápida recuperação nos mercados subjacentes de crédito ou contratação.

Estimar o valor justo de uma empresa instantaneamente (gratuito com TIKR) >>>

Avalie qualquer ação em menos de 60 segundos (é grátis)

Com a nova ferramenta de modelo de avaliação da TIKR, você pode estimar o preço potencial de uma ação em menos de um minuto.

Tudo o que é necessário são três entradas simples:

- Crescimento da receita

- Margens operacionais

- Múltiplo P/E de saída

A partir daí, a TIKR calcula o preço potencial das ações e os retornos totais nos cenários de alta, base e baixa, para que você possa ver rapidamente se uma ação parece subvalorizada ou supervalorizada.

Se você não tiver certeza do que inserir, o TIKR preenche automaticamente cada entrada usando as estimativas de consenso dos analistas, fornecendo um ponto de partida rápido e confiável.

Veja o valor real de uma ação em menos de 60 segundos (gratuito com o TIKR) >>>