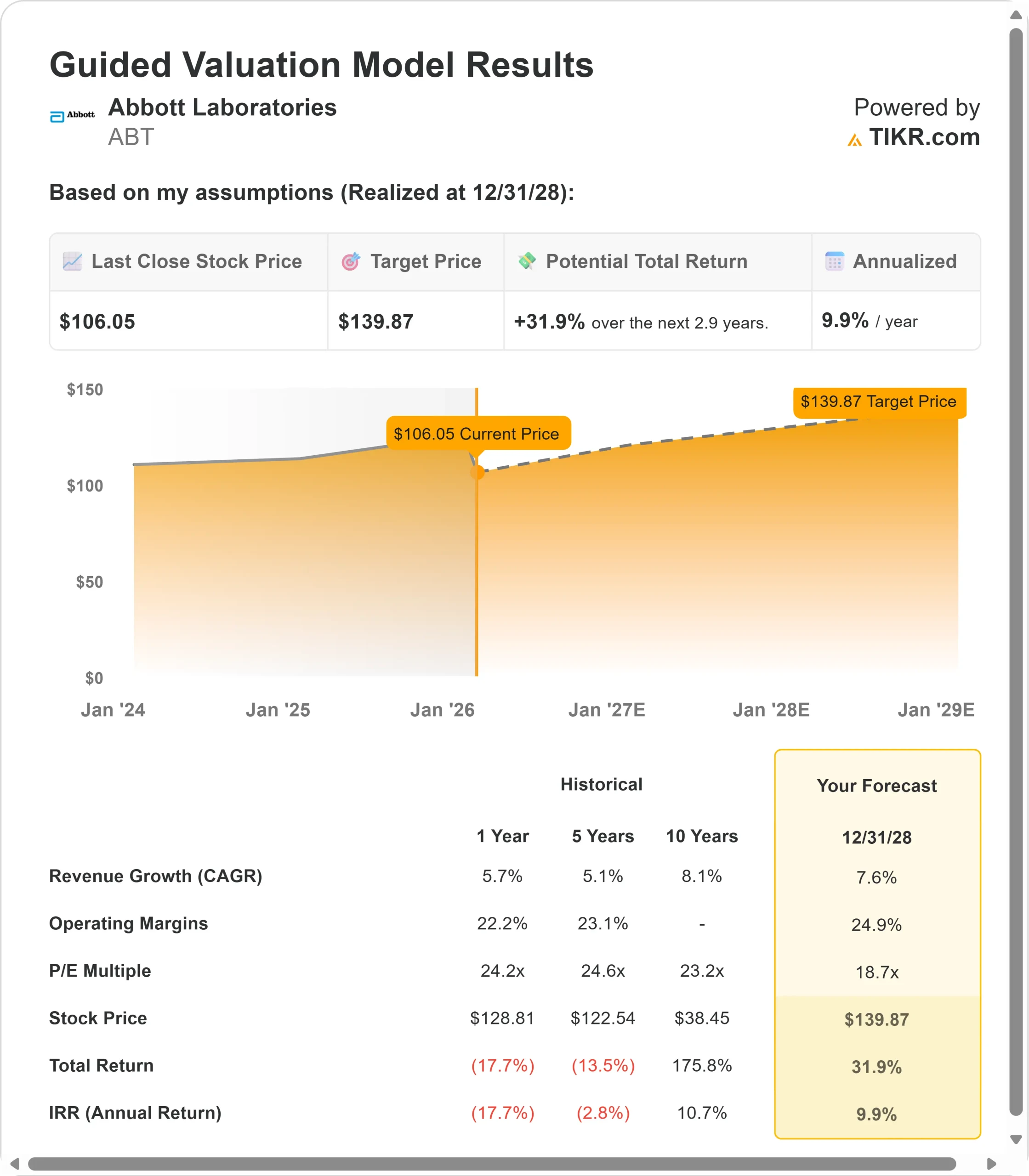

主な要点

- 売上成長率:2028年まで年率7.6%、医療機器と診断薬の回復が牽引

- 株価予測:現在の執行に基づくと、ABT株は2028年12月までに140ドルに達する可能性がある。

- 潜在的利益:この目標は、現在の株価106ドルから32%のトータル・リターンを意味する。

- 年間リターン:投資家は、今後2.9年間でおよそ9.9%の成長を見ることができる。

ライブ配信中:TIKRの新しいバリュエーション・モデル(無料)を使って、あなたのお気に入りの銘柄にどれだけのアップサイドがあるかを見つけてください。>>>

アボット・ラボラトリーズ(ABT)は、ニュートリション事業での課題を克服しながらも、2025年を好調に終えたばかりだ。ヘルスケア大手の同社は、複数のフランチャイズで製品パイプラインを進めながら、2桁の増益を達成した。

ロバート・フォード最高経営責任者(CEO)は、糖尿病と心血管製品の1桁台の高成長を維持する一方で、リズム・マネジメントなどの基盤事業を加速化させるという2つの戦略を実行している。

電気生理学の薬事承認と、イグザクト・サイエンシズ社の買収申請中であるがん診断薬事業の追加により、アボット社はイノベーションと買収を通じて市場シェアを獲得している。

調整後の営業利益率は、規律あるコスト管理と製造効率に牽引され、前年同期比150ベーシスポイント増の25.8%となった。今後も年間50~70bpのマージン拡大が見込まれる。

ニュートリション部門の当面の逆風にもかかわらず、アボット社の株価は106ドルで取引されており、同社のイノベーションの勢いと戦略的ポジショニングを認識する投資家には上昇余地がある。

アナリストによるABT株の成長予測と予想を見る(無料) >>> (英語のみ

アボット株のモデルによる分析

私たちは、アボット社が、医療機器、診断薬、栄養学にまたがる持続的なイノベーションにより、多角的ヘルスケア・リーダーへと変貌を遂げたと分析している。

同社は、中国における診断薬の逆風から回復する一方で、持続血糖モニターや構造心臓などの高成長分野に進出している。

2025年のCGM売上高は75億ドルを超え、3年連続で10億ドル以上の売上高を計上した。経営陣は、ニュートリション事業が下半期にボリューム主導の成長に戻るため、2026年の既存事業成長率を6.5~7%と見込んでいる。

年間売上高成長率7.6%、営業利益率24.9%という予測を用いると、株価は2.9年以内に140ドルまで上昇すると予測される。この場合、株価収益倍率は18.7倍となる。

この倍率は、アボット社の過去の平均PER24.2倍(1年)、24.6倍(5年)より低い。この低い倍率は、短期的な栄養面の課題とエグザクト・サイエンシズの統合を考慮したものだ。

真の価値は、医療機器パイプラインの実行と、中国のVBP逆風が解消するにつれて診断薬の回復を活用することにある。

当社の評価前提

企業のフェアバリューを即座に評価(TIKRは無料) >>> (英語のみ

当社の評価前提

TIKRのバリュエーション・モデルでは、企業の収益成長率、営業利益率、PER倍率について独自の仮定を差し込むことができ、株価の期待リターンを計算します。

以下は、ABT 株式に使用したものである:

1.収益成長率:7.6

アボット社の成長の中心は、医療機器事業の勢いである。

- 2025年のCGMは、全ユーザー・セグメントでの力強い普及に牽引され、17%成長した。

- 2026年にはさらに10億ドルの売上増を見込んでおり、成長率は10%台前半となる。

- 集中型インスリン製剤の市場浸透率は国際的に50%未満にとどまっているが、米国では非インスリン製剤の2型糖尿病領域が拡大する可能性があり、さらなる上積みが期待できる。

Structural Heartは、Navitor TAVR、TriClip、MitraClip全体で2桁成長を達成した。TriClipの日本での承認は重要な新市場を開く。

電気生理部門では、米国でVolt PFAを、海外でTactiFlex Duoを発売し、アボット社は10代半ばから後半のEP市場に合わせて成長できる体制を整えました。

診断薬は過渡期に直面しているが、中国のVBPの逆風が弱まれば、一桁台半ばの成長に加速するだろう。同事業は2025年にCOVIDと中国VBPを合わせて10億ドルの影響を受けた。

コアラボは米国、欧州、中南米でシェアを拡大し、COVIDの売上は2億ドル前後で安定しており、診断フランチャイズは回復に向かう。

同社は価格設定と販売促進戦略を実施し、販売量の伸びを回復させるため、上半期の栄養状態は厳しいままである。

経営陣は、今後12ヶ月間に8つの新製品を上市することで、下期の成長回復を見込んでいる。

2.営業利益率:24.9

アボット社は成長への投資を行いながらマージンを拡大している。第4四半期の営業利益率は25.8%と150ベーシス・ポイント拡大し、経営陣は年間50~70ベーシス・ポイントの改善を目標としている。

売上総利益率は関税の影響にもかかわらず20bp拡大し、価格決定力と製造効率を実証した。

チームは、当部門の収益性プロファイルを維持しつつ、短期的な販促費と長期的なイノベーションのバランスをとるため、栄養部門のリソースを再配分している。

3.出口PER倍率:18.7倍

市場はアボット社を24.2倍の利益で評価している。予想期間中、PERは18.7倍まで低下する。

短期的な栄養面の逆風とエグザクト・サイエンシズの統合(当初は0.20ドルの希薄化)が倍率の重石となる。買収後の総有利子負債EBITDA倍率は2.7倍となる。

製品パイプラインが充実し、診断薬が加速すれば、アボット社はプレミアム倍率を維持するはずである。

同社は強力なフリーキャッシュフローを生み出し、複数の機器カテゴリーで市場をリードするポジションを維持している。エグザクト・サイエンシズとの取引により、15%の成長が見込まれる急成長中のがん診断薬プラットフォームと、複数のがん早期発見検査による大幅なアップサイドが加わる。

あらゆる銘柄を評価する独自の評価モデルを構築する(無料です!) >>

物事が良くなったり悪くなったりするとどうなるか?

ヘルスケア企業は景気サイクルと実行リスクに直面しています。ここでは、2030年12月までのさまざまなシナリオの下で、アボット社の株価がどのように推移するかを示します:

- ローケース:収益の伸びが6.5%に鈍化し、マージン水準が20.4%に達した場合でも、投資家は31.5%のトータルリターン(年間5.7%)を得る。

- ミッドケース:成長率7.2%、マージン成長率21.7%の場合、トータルリターンは62.4%(年率10.3%)を見込む。

- ハイケース:医療機器が加速し、アボット社が7.9%の成長と同時に22.9%のマージンを維持した場合、リターンは合計95.0%(年率14.5%)に達する可能性があります。

アナリストがABTの株価を今どう見ているか(TIKRで無料) >> を見る

このレンジは、CGMの普及、EPの市場シェア獲得、ニュートリションの回復タイミング、Exact Sciencesの統合成功に関する実行を反映している。

低水準の場合、非インシュリン2型の保険適用が遅れるか、CGMの競争圧力が続く。

高いケースでは、デュアル・グルコース・ケトン・センサーとバルーンTAVRの承認が早まり、イグザクトとの統合が成功し、複数のがん検査が採用されることで、上昇に転じる。

アボット株はここからどの程度上昇するのか?

TIKRの新しいバリュエーション・モデル・ツールを使えば、1分以内に潜在的な株価を見積もることができます。

必要なのは3つの簡単な入力だけです:

- 収益成長率

- 営業利益率

- 出口PER倍率

何を入力すればよいか分からない場合、TIKRはアナリストのコンセンサス予想を使って各入力を自動的に入力し、迅速で信頼できる出発点を提供します。

そこから、TIKRはブル、ベース、ベアシナリオの下での潜在的な株価とトータルリターンを計算しますので、銘柄が割安に見えるか割高に見えるかを素早く確認することができます。

60秒以内に銘柄の真の価値を見る(TIKRを使えば無料) >>

新しいチャンスをお探しですか?

- 億万長者の投資家が 億万長者の投資家が買っている銘柄を見る スマートマネーを追いかけることができます。

- わずか5分で銘柄分析TIKRのオールインワンで使いやすいプラットフォームで。

- 岩をひっくり返せばひっくり返すほど、より多くのチャンスを発見できます。 TIKRで10万以上の世界の株式、世界のトップ投資家の保有銘柄などを検索。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイス、また銘柄の売買を推奨するものではありません。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!