重要なポイント

- リーダーシップの移行:ルルレモンは1月31日のCEO交代に先立ち、暫定的な共同CEO体制に移行。ルルレモンの計画の中心は、マーチャンダイジングサイクルの高速化と実行規律の強化だ。

- 人員配置モデルの転換:ルルレモンは1月に北米GECをフルタイムの人材配置モデルに移行し、約100人のパートタイムの役割に影響を与え、サービスコストと品質のトレードオフを示唆した。ルルレモンはマージンプレッシャーのかかる年にオペレーションの一貫性を優先している。

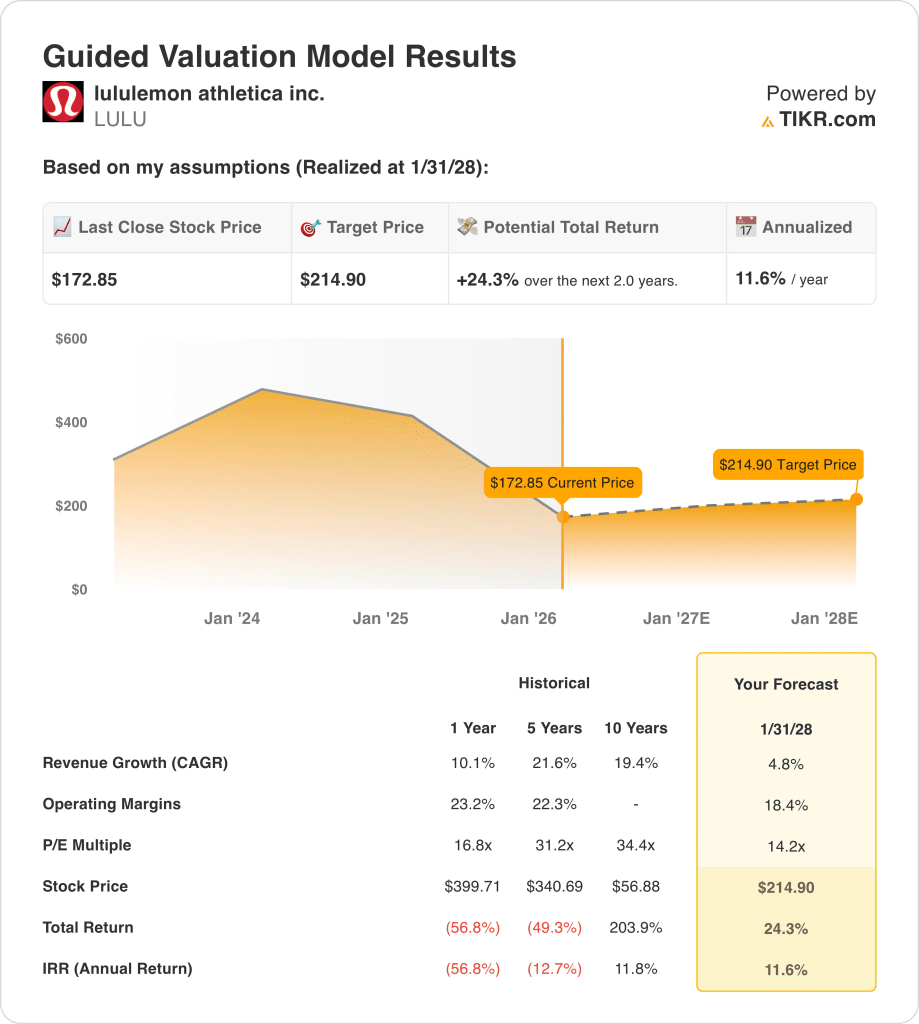

- 目標価格5%の収益成長、18%の営業利益率、14倍の出口PERに基づくと、ルルレモン株は2028年1月までに215ドルに達する可能性がある。ルルレモンのアップサイドケースは、関税とマークダウンが抑えられる一方で、製品の新しさがフルプライスミックスを引き上げるかどうかにかかっている。

- リターンの計算現在の173ドルから、215ドルのターゲットは2年間で24%の上昇を意味し、年率12%のリターンを反映する。ルルレモンのバリュエーション・フレームワークは、緩やかな成長と低い倍率を10%台半ばの複利プロファイルに変換する。

TIKRのバリュエーション・ツールで、2030年までのルルレモン株の収益力が、関税圧力とマークダウンの増加によってどのように変化するかを無料で評価する。

ルルレモン・アスレチカ(Lululemon athletica inc.(LULU))は、30以上の地域でプレミアムアスレチックアパレル、フットウェア、アクセサリーを販売し、796の店舗とデジタルチャネルに支えられ、30億ドルの四半期収益のうち10億ドル(42%)を生み出した。

同事業のLTM売上高は110億ドル、売上総利益は60億ドル、営業費用は40億ドルで、営業利益は20億ドル、営業利益率は22%となっている。

ルルレモン社は、来春35%の新スタイル浸透を軸に、2026年の品揃えリセットを推進しており、CEOのカルヴィン・マクドナルドは、18~24ヶ月の開発サイクルから「12~14ヶ月に短縮するよう取り組んでいる」と述べている。

短期的な背景としては、1月31日にCEOが交代すること、1月に北米GECでフルタイムのスタッフ配置モデルに移行し、約100人のパートタイム・ポジションに影響が出たことなどがある。

株価は173ドルで、モデルは5%の収益成長、18%の営業利益率、14倍のPER(バリュエーション論争を設定する31倍の5年倍率)を使用して、215ドル付近の2年間の結果をフレーミングします。

LULU株に対するモデルの見解

ルルレモンのプレミアムブランドと資本の軽い構造が安定したキャッシュフローを支え、18.4%のマージンプロファイルを軸に予想を維持する。

モデルは、4.8%の収益成長、18.4%のマージン、14.2倍の出口倍率を想定し、214.90ドルをターゲットとする。

この結果は、合計24.3%のアップサイドと年率11.6%のリターンを意味し、分散株式の機会費用をわずかに上回る。

このモデルは保守的な「買い」を示唆しており、年率11.6%のリターンは、抑制されたバリュエーション前提の下で、規律ある株式リスクの閾値を上回る。

年率11.6%のリターンは、一般的な株式のハードル10%を上回り、リスクを補い、保全よりも資本増価を優先するため、成長率4.8%、マージン18.4%、出口倍率14.2倍という保守的な前提に基づく「買い」を支持する。

TIKRのバリュエーション・フレームワークで、ルルレモンの株価が実行回復時にどのようになるのか、継続的なアパレル需要の変動に対してどのようになるのかを無料で比較できます。

バリュエーションの前提

TIKRのバリュエーション・モデルでは、企業の収益成長率、営業利益率、PER倍率について独自の仮定を設定し、株価の期待リターンを計算することができます。

以下は、ルルレモン株に使用したものである:

1.収益の伸び4.8%

ルルレモンの売上高は昨年1年間で10.1%成長したが、規模、カテゴリーの成熟度、米国での需要の軟化が今後の成長期待を抑制している。

現在の業績は、110億ドルのLTM収益、中国に牽引された国際的な力強さ、短期的な加速を制限するアメリカ大陸のトレンドの鈍化を反映している。

4.8%の成長を維持するには、着実な国際的拡大と米国の緩やかな安定化が必要である。

これは、過去1年間の売上高成長率10.1%を下回っており、成熟しつつあるブランド・プロフィールに合致した保守的な想定であることを示している。

2.営業利益率18.4%

ルルレモンは、プレミアム価格、ブランド力、歴史的に規律正しいコストコントロールに支えられ、過去1年間で23.2%の営業利益率を達成した。

現在の実行は、関税の圧力、マークダウンの増加、再投資の増加に直面しており、経営陣はこれが当面の収益性に重くのしかかると認識している。

18.4%のマージンを維持できるかどうかは、コスト抑制とフルプライス・セルスルーの改善にかかっている。

これは過去1年間の営業利益率23.2%を下回っており、再投資とコスト・リスクを織り込んだ保守的なマージン・リセットを示している。

3.出口PER倍率:14.2倍

出口PER倍率は、最終利益を資本化し、事業が満期時にどの程度の評価水準を合理的に維持できるかを反映したものである。

このモデルでは、エグジット時にすでに4.8%の収益成長率と18.4%のマージンを織り込んでおり、構造的な改善を想定することなく、スケールメリットと効率性を実現している。

14.2倍の倍率は、センチメントが正常化し、再格付けの可能性が限定的であることを想定している。

これは1年間の過去PER16.8倍を下回っており、倍率拡大よりも耐久性を優先する保守的な評価スタンスを示している。

ルルレモン株のリセット後の収益基盤が、保守的な仮定の下での将来の株価上昇をどのように支えるか、TIKRで無料で評価する→こちら

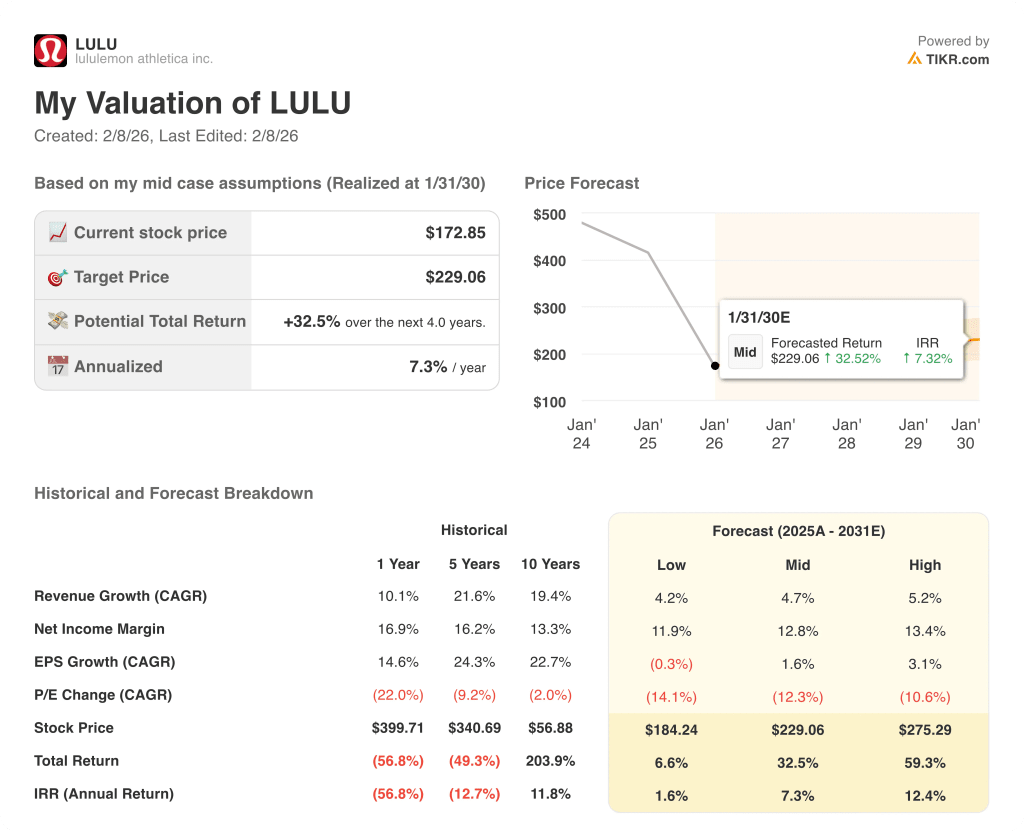

状況が良くなったり悪くなったりしたらどうなるか?

ルルレモンの株式パフォーマンスは、ブランドの関連性、米国需要の正常化、持続的なコスト管理にかかっており、2030年まで異なる実行経路が形成される。

- ローケース:米国の軟調が続き、コストが高止まりした場合、売上は4.2%程度成長し、マージンは11.9%近くにとどまる → 年率1.6%のリターン。

- ミッドケース:コアカテゴリーが安定し、国際的な成長が米国の圧力を相殺した場合、売上高は4.7%近く成長し、マージンは12.8%に改善 → 年率換算リターンは7.3%。

- ハイケース: 製品のリフレッシュが成功し、価格規律が維持されれば、売上高は約5.2%に達し、マージンは13.4%に近づく→年率12.4%のリターン。

ルルレモン株はここからどれだけ上昇するのか?

TIKRの新しいバリュエーション・モデル・ツールを使えば、1分以内にその銘柄の潜在株価を見積もることができる。

必要なのは3つの簡単な入力だけです:

- 収益成長率

- 営業利益率

- 出口PER倍率

何を入力すればよいか分からない場合、TIKRはアナリストのコンセンサス予想を使って各入力を自動的に入力し、迅速で信頼できる出発点を提供します。

そこから、TIKRはブル、ベース、ベアシナリオの下での潜在的な株価とトータルリターンを計算するので、株価が割安に見えるか割高に見えるかを素早く確認することができます。

ルルレモン株の再投資フェーズが資本効率と長期評価にどのような影響を与えるか、TIKRを使って無料で理解することができます。

新しいチャンスをお探しですか?

- 億万長者の投資家が 億万長者の投資家が買っている銘柄を見る スマートマネーに従うことができます。

- わずか5分で銘柄分析TIKRのオールインワンで使いやすいプラットフォームで。

- 岩をひっくり返せばひっくり返すほど、より多くのチャンスを発見できます。 TIKRで10万以上の世界の株式、世界のトップ投資家の保有銘柄などを検索。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイス、また銘柄の売買を推奨するものではありません。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!