主な収穫

- 規模ロードマップのリセット:Carvanaは、60万台近くで経営しながら、5年から10年で300万台という野望を打ち出し、成長を検査、物流、在庫密度にまたがる実行の問題と位置づけた。

- ヘッドラインリスクのカタリスト:BofAは目標株価を460ドルに引き下げた。

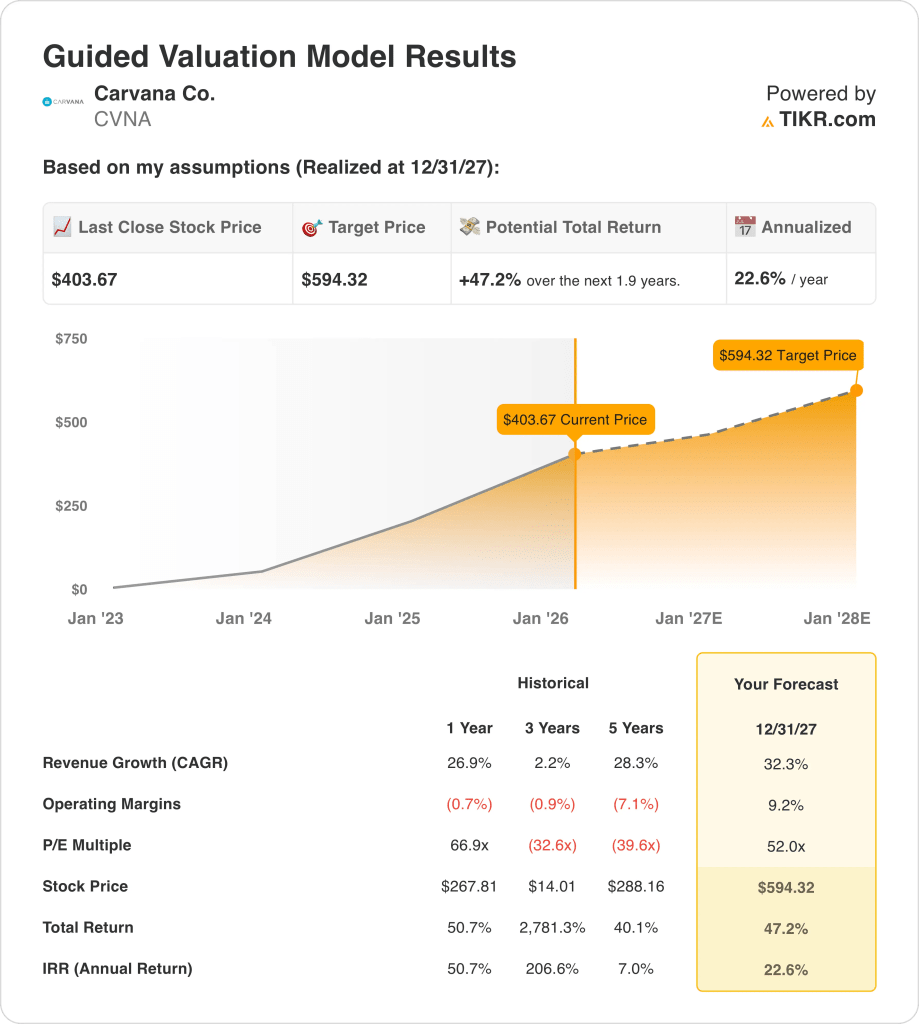

- バリュエーション・ターゲットの道筋:32%の収益成長、9%の営業利益率、52倍の出口PERに基づき、カルバナ株は2027年12月までに594ドルに達する可能性がある。

- リターンの計算セットアップ:現在の株価404ドルから594ドルまで、カルバナ株は約2年間で合計47%の上昇を暗示し、2027年の前提が維持された場合、年率換算でおよそ23%のリターンとなる。

カルバナ株の営業利益率の改善が信用リスクと物流リスクを相殺するかどうか、TIKRで無料でストレステストして確認しよう →こちら

カーバナ社(CVNA)は、年間約4,000万件の取引がある米国の中古車市場において、中古車の取得と再調整、オンライン・プラットフォームを通じての在庫販売、融資と付加商品の手配、配送管理を行っている。

過去12ヵ月間の売上高は約180億ドル、粗利益は約40億ドルに達し、営業費用は約20億ドル、営業利益は約20億ドルで、営業利益率は9%だった。

2025年11月のウェルズ・ファーゴ・サミットで、アーニー・ガルシア最高経営責任者(CEO)は、「我々は年間60万ユニット程度を定格としてきた」と述べ、5年から10年かけて300万ユニットへの道筋を描いた。

現在の優先課題は、2026年2月のユージーン発売のような即日配達の展開や、ADSAサイトの継続的な統合を含む、再生能力の拡大とフルフィルメントの高速化であり、経営陣は以前、完全な構築のための設備投資額を10億ドル近くに見積もっていた。

404ドルでの評価は、32%の成長と9%のマージンが52倍の出口倍率を正当化できるかどうかにかかっている。

CVNA株の評価モデル

カーバナの資本集約的なロジスティクス・リコンディショニング・モデルは、競争力のあるポジショニングとともに業績が拡大するにつれて期待を高める。

収益成長率32.3%、営業利益率9.2%、出口倍率52.0倍という前提に基づき、目標株価は594.32ドルとなります。

その結果、バリュエーションは47.2%のアップサイドと22.6%の年率リターンを意味します。

年率22.6%のリターンは標準的な株式報酬のしきい値を上回るため、この評価に基づき、 バリュエーション・モデルは買いシグナルを発します。

年率22.6%のリターンが標準的な株式報酬のハードル10%と比較すると、モデルは資本維持よりも資本増価を優先しており、規律あるバリュエーションの原則の下、買いを支持している。

TIKRで、一貫した成長とマージンの仮定を用いた、従来の自動車小売業者に対するカーバナ株の予測リターンを無料で比較する。

当社の評価前提

TIKRのバリュエーション・モデルでは、企業の収益成長率、営業利益率、PER倍率について独自の仮定を差し込むことができ、株価の期待リターンを計算します。

以下は、カルバナ株で使用したものである:

1.収益成長率32.3%

カルバナ株の収益履歴は、資金制約時の引き戻しや、販売台数や在庫稼働率の回復に伴う急回復など、顕著な循環性を反映している。

現在の実行は、60万台に迫る販売台数、より広範な当日配送範囲、および再調整能力の拡大に支えられ、32.3%の成長率を想定している。

このペースを維持できるかどうかは、継続的な事業規模の拡大、安定した消費者信用の背景、約4,000万件の取引市場におけるシェアの拡大にかかっている。

この成長路線は、販売量や物流効率の小幅な停滞が収益を圧迫し、バリュエーション・サポートを急速に低下させるような、厳しい複合的なものである。

これは、過去1年間の収益成長率26.9%を上回っており、このモデルが、成長プロファイルの正常化ではなく、加速的拡大への回帰を織り込んでいることを示している。

2.営業利益率9.2%

歴史的に、カルバナ株は、固定費、ロジスティクス強度、急速な拡大が売上総利益を上回ったため、営業利益率がマイナスとなった。

最近の業績では、営業利益率が9%近辺でプラスに転じており、これはユニット当たりの売上総利益の増加、諸経費の抑制、ADSA統合によるスケールメリットなどに支えられている。

9.2%のマージンを維持できるかどうかは、価格圧力や再投資の加速によるマージンの希薄化なしに、生産能力を拡大しながらコストを抑制できるかどうかにかかっている。

ストリート・コンセンサス予想に基づくと、利益率の低下はまず収益レバレッジを損ない、利益予想が売上高よりも早くリセットされるため、バリュエーション感応度が急上昇する。

これは、過去1年間の営業利益率-1%を上回っており、このモデルが再投資による圧縮ではなく、持続的なコスト規律を想定していることを示している。

3.出口PER倍率:52倍

カルバナ株の取引履歴は、一貫した収益の持続性よりも収益のモメンタムへの依存を反映し、拡大サイクル中に高い評価倍率を示している。

エグジット・フレームワークでは、 規準化された純利益に52倍のPERを適用し、予想される 規模の効率化、マージンの改善、より安定した事業プロフ ァイルを織り込んでいる。

この倍率を維持できるかどうかは、成長が緩やかになり、競争力によって利益の減少が抑制されることによる収益の回復力にかかっている。

コンセンサス予想に反映されているように、収益が不足すれば、上方修正ではなく倍率の縮小につながり、事業が堅調に推移してもリターンは減少する。

これは、1年間の過去PER倍率67倍を下回っており、倍率の継続的な拡大ではなく、バリュエーションの正常化を示している。

TIKRのベアケースとベースケースを無料で再現することで、営業レバレッジが失速した場合のカルバナ株のダウンサイドリスクを評価する。

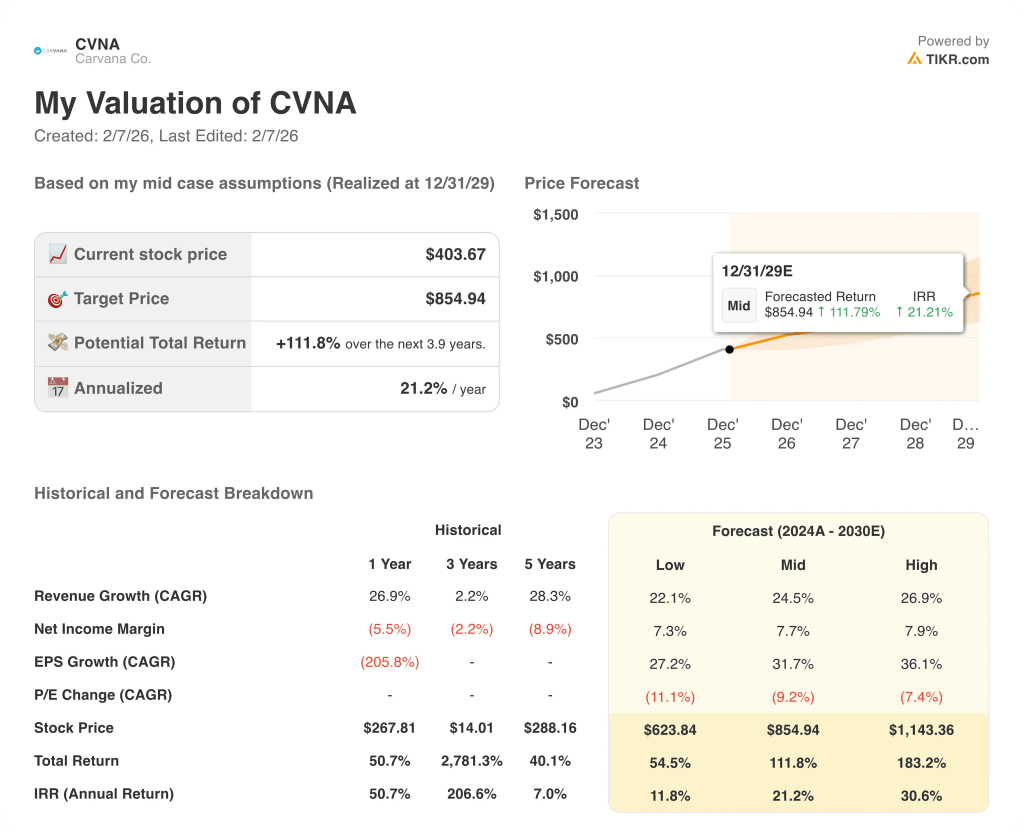

事態が好転した場合、あるいは悪化した場合はどうなるか?

カルバナ株は、販売台数の拡大、再生処理能力、信用の安定性に左右されるため、2029年まで執行主導の幅が大きい。

- ローケース:需要が正常化し、オペレーショナル・レバレッジが頭打ちになった場合、売上高は22.1%程度成長し、マージンは7.3%付近を維持する→年率11.8%のリターン。

- ミッドケース:コアの実行が維持され、キャパシティの拡大が順調に進み、売上高は24.5%近辺で成長し、マージンは7.7%に改善 → 年率換算リターン21.2%。

- ハイケース: シェア上昇が加速し、コスト規律が強化された場合、収益は約26.9%に達し、マージンは7.9%に近づく → 年率30.6%のリターン。

Carvana株はここからどれくらい上昇するのか?

TIKRの新しいバリュエーション・モデル・ツールを使えば、1分以内にその銘柄の潜在株価を見積もることができる。

必要なのは3つの簡単な入力だけです:

- 収益成長率

- 営業利益率

- 出口PER倍率

何を入力すればよいか分からない場合、TIKRはアナリストのコンセンサス予想を使って各入力を自動的に入力し、迅速で信頼できる出発点を提供します。

そこから、TIKRはブル、ベース、ベアシナリオの下での潜在的な株価とトータルリターンを計算しますので、株価が割安に見えるか割高に見えるかを素早く確認することができます。

TIKRで無料でシナリオをモデル化することにより、カルバナ株の現在の評価が、運用の完全性を考慮したものなのか、それとも実行リスクを考慮したものなのかを調べることができます。

新しい機会をお探しですか?

- どんな銘柄を 億万長者の投資家が買っている銘柄を見る スマートマネーに従うことができます。

- わずか5分で銘柄分析TIKRのオールインワンで使いやすいプラットフォームで。

- 岩をひっくり返せばひっくり返すほど、より多くのチャンスを発見できます。 TIKRで10万以上の世界の株式、世界のトップ投資家の保有銘柄などを検索。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイス、また銘柄の売買を推奨するものではありません。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!