主な要点

- カテゴリーの逆風:伝統的なローフ・ブレッド部門は、消費者がバリューやよりおいしさを求めるようになり、構造的な変化に直面している。

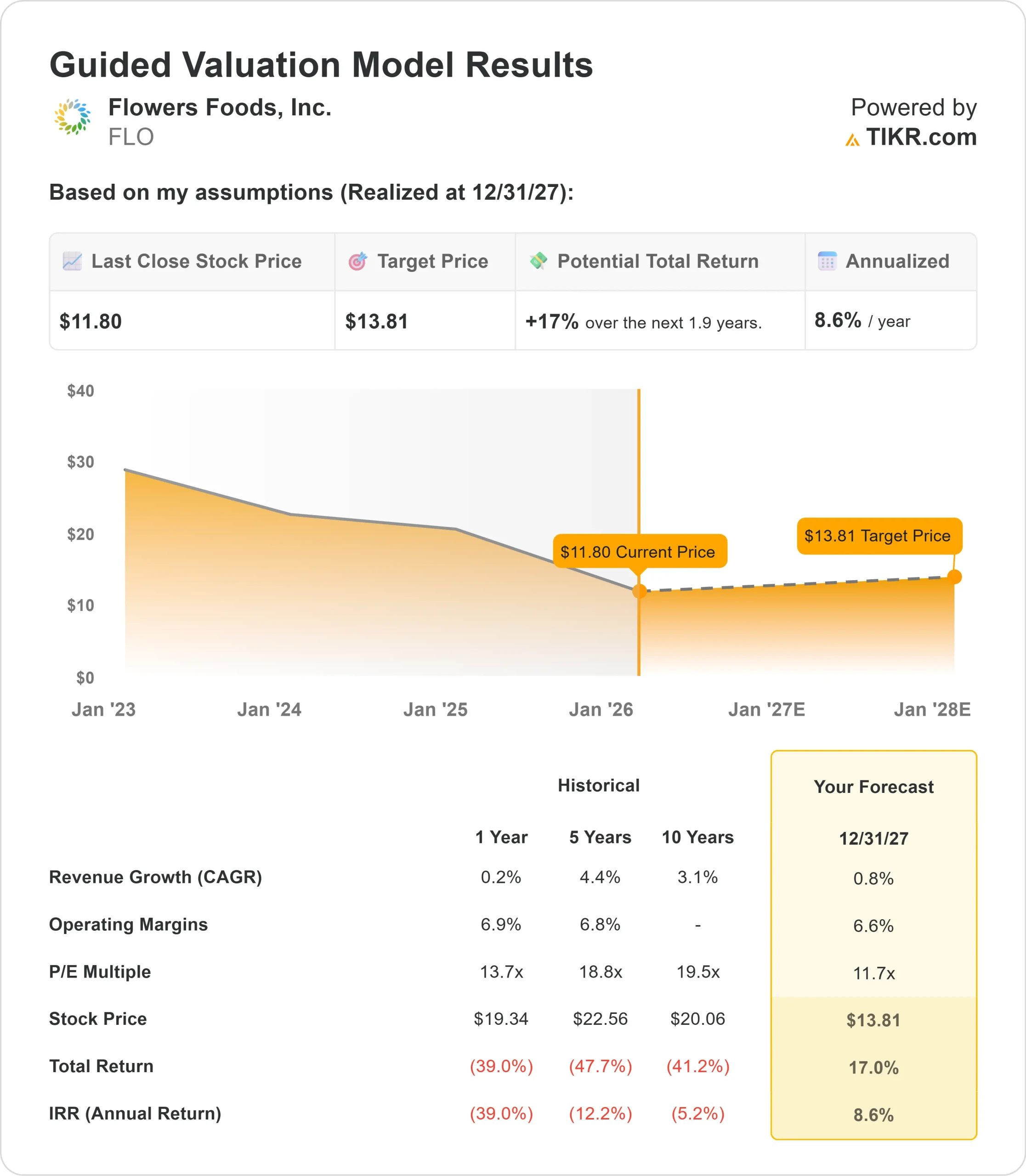

- 価格予測:現在の執行に基づくと、FLO株は2027年12月までに13.81ドルに達する可能性がある。

- 潜在的利益:この目標は、現在の株価11.80ドルから17%のトータルリターンを意味する。

- 年間リターン:投資家は、今後1.9年間でおよそ8.6%の成長を見ることができる。

現在ライブ中:TIKRの新しいバリュエーション・モデル(無料)を使って、あなたのお気に入りの銘柄がどれだけ上昇する可能性があるかをご覧ください。>>>

フラワーズ・フーズ(FLO)は、パンのカテゴリーが大きく変貌を遂げる中、同社史上最も困難な時期の一つを乗り越えている。

- 同社が発表した2025年第3四半期決算では、伝統的なローフパンに引き続き圧力がかかっており、ライアルズ・マクマリアン最高経営責任者(CEO)は、当四半期中に消費者心理が低水準に達したことを認めている。

- 核心的な問題の中心は、伝統的なローフ・ブレッド、つまり長らく定番商品であった20オンスのソフトタイプの白パンである。

- マクマリアンが言うように、このセグメントはプレミアムな差別化製品とバリュー製品に大きく二分され、伝統的なパンは「あごで受けている」状態だ。

- このシフトは過去12〜18ヶ月の間に加速しており、このカテゴリーでNo.1のブランドとNo.1のSKUを持つフラワーズ・フーズに集中的な事業展開をしているだけに、当面の逆風となっている。

- 消費者の低迷は、こうした構造的な課題をさらに悪化させている。経済の不確実性、関税の懸念、政府の混乱が買い物客を慎重にしている。

- QSRと広範な流通を含むフードサービス事業は、外食産業全体のトラフィック傾向の低迷を反映して、顕著な圧力に見舞われている。

- 目先の苦戦にもかかわらず、フラワーズフーズは、進化する嗜好に沿ったバリューとベターフォーユーの特性を取り入れることで、伝統的なローフを再定義する戦略的軸足を実行している。

同社のポートフォリオは、このシフトが支持を得ていることを示している。キャニオン・ベークハウスは第3四半期に6%の販売個数増を記録し、デイブズ・キラー・ブレッドは10%の急成長を遂げた。ネイチャーズ・オウン社の小斤パンへの参入は、ユニットシェアで15ポイントを獲得し、85%成長しているカテゴリーで2位となった。

シンプル・ミルズ社の買収は引き続き期待通りの業績を上げており、チーム間の強力な連携により、顧客エンゲージメントと調達における機会を生み出している。

経営陣は来たる2026年のイノベーションに意欲を示したが、100%共同製造モデルであるため、この買収は現在のところ利益率を圧迫している。

フラワーズフーズは、短期的には利益率の問題に直面している。第3四半期の売上総利益率は、価格ミックスの悪化、販売量の減少、シンプルミルズの高コスト構造により190bp低下した。

また、同社はカリフォルニア州で独立系ディストリビューターを従業員に転換し、販管費を増加させた。

新製品の革新は、規模の拡大と的を絞った設備投資による効率改善の前に、当然ながら当初はマージンを圧迫する。

経営陣は、レバレッジ比率を正常化し、プロジェクト・ケイデンスに基づいて設備投資を削減し、最適なリターンを確保するために投資を再評価することに注力している。

同社は、数年にわたる統合を経て44のベーカリーを維持しており、さらなるサプライチェーン最適化の機会を評価中である。

アナリストによるFLO株の全成長予測と予想を見る(無料) >>> (英語のみ

フラワーズフーズ株のモデルによる分析

私たちは、Flowers Foodsがカテゴリーの変革を進め、長期的な成長のためにポートフォリオを再構築していると分析しています。Nature's Own、Wonder、Dave's Killer Breadといった強力なブランド・エクイティが同社の基盤となっているが、構造的な逆風に対する実行は引き続き重要である。

年間売上高成長率0.8%、営業利益率6.6%と予測し、株価は1.9年以内に13.81ドルまで上昇すると予測する。これは、株価収益倍率11.7倍を前提としている。

これは、フラワーズフーズの過去のPER平均値13.7倍(1年)、18.8倍(5年)からの圧縮を意味する。

低い倍率は、継続的なカテゴリーの弱さ、技術革新とシンプル・ミルズの統合によるマージン圧力、伝統的なローフが安定する時期の不確実性を反映している。

真の価値は、移行期間中に経営効率を維持しながら、より急成長するセグメントに向けてポートフォリオの再配置を成功させることにある。

当社の評価前提

企業の公正価値を即座に見積もる(TIKRは無料) >>> (英語のみ

当社の評価前提

TIKRのバリュエーション・モデルでは、企業の収益成長率、営業利益率、PER倍率について独自の仮定を設定し、株価の期待リターンを計算することができます。

以下は、FLO株で使用したものである:

1.収益成長率:0.8

カテゴリーのダイナミクスを反映し、成長期待は引き続き低い。

経営陣は、景気の不透明感が続く中、2026年の一部も低迷が続くと予想している。同社は、Canyon Bakehouse、Dave's Killer Bread、スモールローフ・フォーマットなどのプレミアム・セグメントにおけるイノベーション主導の成長に注力している。

2.営業利益率 6.6%

マージンは複数の要因による短期的な圧力に直面している。新製品の発売は、定番商品の長期生産に慣れたベーカリーに複雑さをもたらす。

シンプル・ミルズは共同製造モデルを採用しているが、これは本質的にマージンが低い。同社は、特に小麦を中心に投入コストのインフレが続くと予想している。

しかし、経営陣は、買収した事業を時間の経過とともに同社の平均マージンまで引き上げてきた実績がある。

3.出口PER倍率:11.7倍

現在、市場はFlowers Foodsを12.1倍の利益で評価している。

統合の複雑さ、カテゴリー変革のリスク、マージン圧力などを考慮し、予想期間中に11.7倍まで緩やかに圧縮することを想定している。

伝統的なローフが安定し、イノベーションが規模を拡大するにつれ、同社はこの水準にプレミアムをつけるはずだが、そのタイミングはまだ不透明である。

あらゆる銘柄を評価する独自のバリュエーション・モデルを構築する(無料!)>>>>こちら

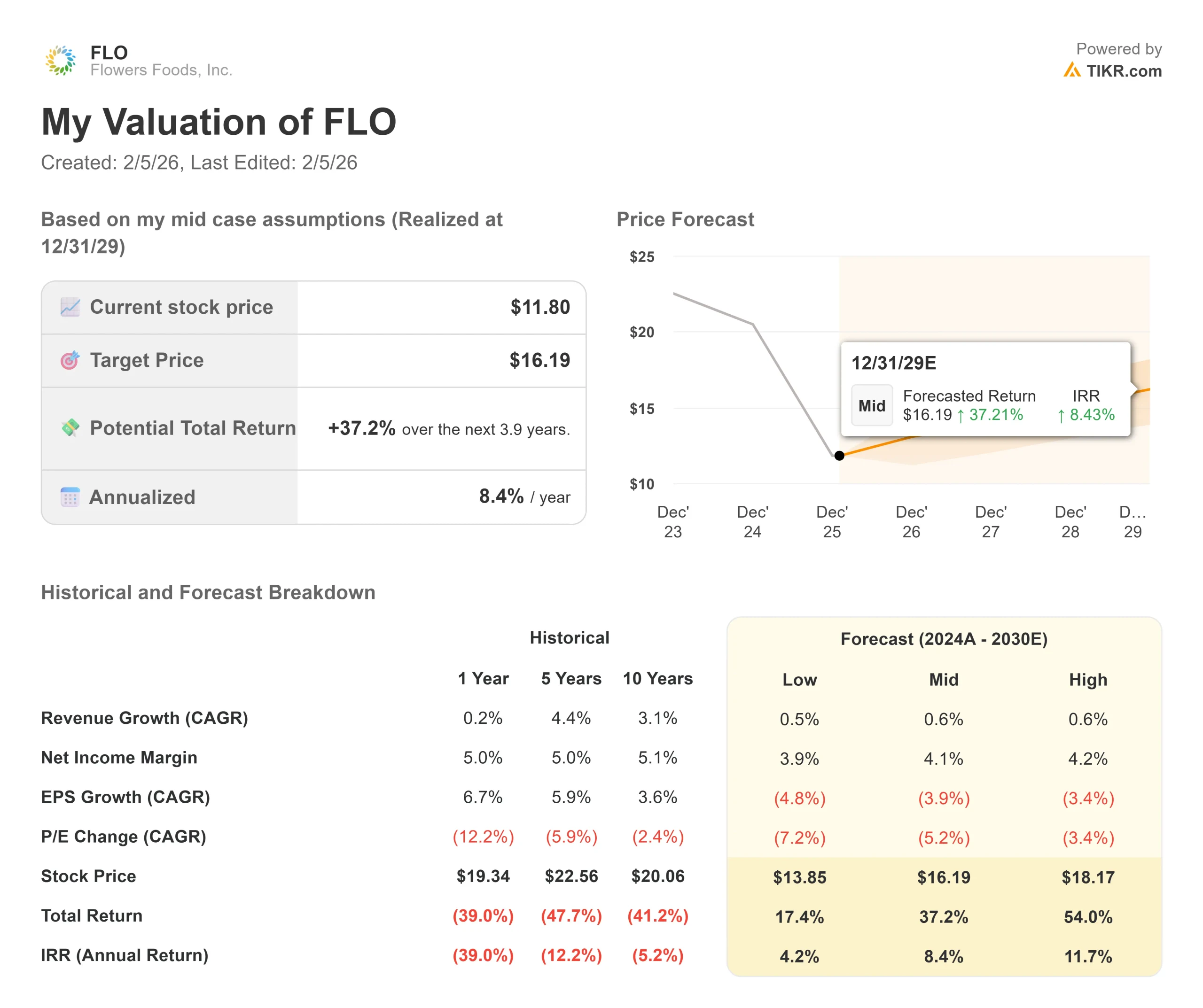

状況が良くなったり悪くなったりしたらどうなるか?

食品会社は、消費者の嗜好や景気サイクルの変化に直面する。ここでは、2029年12月までのさまざまなシナリオの下で、フラワーズフーズの株価がどのように推移するかを見てみよう:

- 低位ケース:売上高成長率が0.5%にとどまり、純利益率が3.9%に縮小した場合でも、投資家は17.4%のトータル・リターン(年率4.2%)を見込む。

- ミッドケース:成長率0.6%、利益率4.1%の場合、トータルリターンは37.2%(年率8.4%)となる。

- ハイケース:イノベーションが加速し、Flowers Foodsが4.2%のマージンを維持しながら0.6%の成長を遂げた場合、トータルリターンは54.0%(年率11.7%)に達する可能性がある。

アナリストがFLO株について今どう考えているかを見る (TIKRで無料) >>)

このレンジは、イノベーションの規模拡大とシンプル・ミルズの統合の進展に伴う、ポートフォリオの再配置、カテゴリー安定化のタイミング、利幅拡大の成功を反映している。

Flowers Foods株はここからどれくらい上昇するのか?

TIKRの新しいバリュエーション・モデル・ツールを使えば、1分以内にその銘柄の潜在株価を見積もることができます。

必要なのは3つの簡単な入力だけです:

- 収益成長率

- 営業利益率

- 出口PER倍率

何を入力すればよいか分からない場合、TIKRはアナリストのコンセンサス予想を使って各入力を自動的に入力し、迅速で信頼できる出発点を提供します。

そこから、TIKRはブル、ベース、ベアシナリオの下での潜在的な株価とトータルリターンを計算しますので、銘柄が割安か割高かを素早く確認することができます。

60秒以内に銘柄の真の価値を見る(TIKRを使えば無料) >>

新しいチャンスをお探しですか?

- 億万長者の投資家が 億万長者の投資家が買っている銘柄を見る スマートマネーを追いかけることができます。

- わずか5分で銘柄分析TIKRのオールインワンで使いやすいプラットフォームで。

- 岩をひっくり返せばひっくり返すほど、より多くのチャンスを発見できます。 TIKRで10万以上の世界の株式、世界のトップ投資家の保有銘柄などを検索。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイス、また銘柄の売買を推奨するものではありません。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!