重要なポイント

- OpenAIプラットフォームの拡大:スノーフレークの2億ドルのOpenAIパートナーシップは、3つの主要なクラウドにわたってモデルへのアクセスを拡大し、スノーフレークは、ワークロードを個別のAIレイヤーに押しやるのではなく、管理された顧客データ内に直接エンタープライズエージェントを組み込むことができます。

- インサイダー取引のシグナル:スノーフレークは、2026年2月6日付で取締役による株式売却を開示した。これは、株価がより高い成長とマージン経路で価格設定されている場合に投資家が注意深く追跡するガバナンスのデータポイントである。

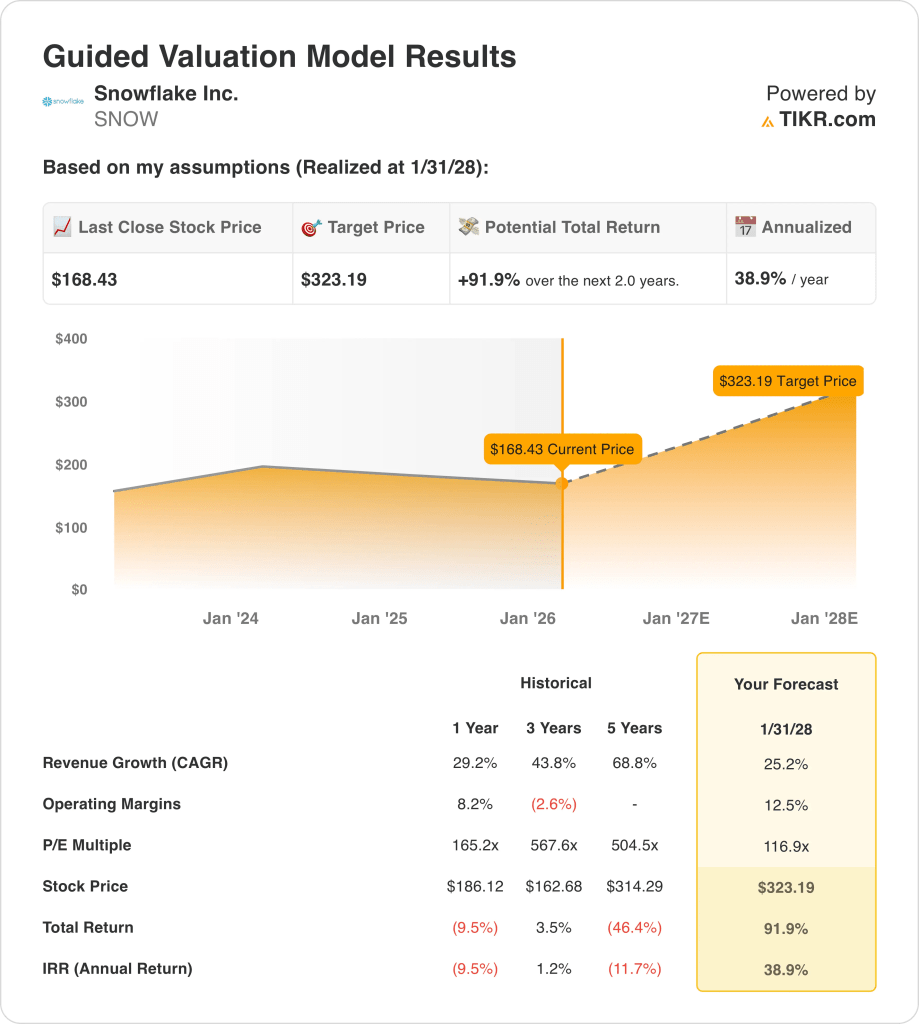

- バリュエーション・アンカー:2028年までに25%の収益成長と13%の営業利益率、117倍の出口PERに基づくと、スノーフレークの株価は、製品の勢いと共に収益性が拡大し、今後2年間で323ドルに達する可能性がある。

- リターンの計算:スノーフレークの現在の株価168ドルから323ドルまでの上昇率は合計92%で、前提が維持された場合、2年間の保有期間で年率約39%のリターンとなる。

持続的な企業データ移行のトレンドが、スノーフレーク株の2030年の評価にどのように反映されるかは、TIKRで収益耐久性をモデル化することで無料でご覧いただけます。

スノーフレイク社(SNOW)は、企業がアナリティクスやAIワークロードを実行する際の消費を収益化するクラウドデータプラットフォームを販売しており、事業は3つの主要なクラウドエコシステムにまたがる金融サービス、小売、ヘルスケア、政府機関の顧客に及んでいる。

AIデータ・クラウドは企業のデータセットを一元化し、BI、データ・エンジニアリング、エージェントのワークフローを1つの管理された環境で実行できるようにする。

財務面では、スノーフレーク株の売上高はLTMで約40億ドルに達し、売上総利益は30億ドル近くに達したが、営業費用は約40億ドルで、営業利益はおよそ-10億ドル、営業利益率は-31%近くになった。

先週、経営陣は2億ドルのOpenAIとの提携を発表し、自然言語分析とワークフローエージェントのためのモデルをプラットフォーム内に組み込むことを発表した。

さらに、スノーフレークの最高経営責任者(CEO)であるスリダール・ラマスワミ氏は、「スノーフレーク・チームと私にとっての2つの主な目標は、プロジェクトの加速、製品のベロシティ、そしてこれらの製品を市場に投入することです」と述べ、ペースと市場投入のための測定可能な基準を設定した。

株価は1日で7%上昇した後168ドル近辺で取引されているが、モデルは現在の営業利益率-31%に対して117倍の出口PERを想定しており、投資家は成長と効率性が評価を支えるのに十分な速さで整うかどうか議論している。

SNOW株のモデルによる評価

スノーフレーク株のデータ・プラットフォームは強力な戦略的関連性を維持しているが、再投資要件の上昇と営業利益率-31%は現在の営業効率に重くのしかかっている。

とはいえ、バリュエーションの前提には25.2%の収益成長率、12.5%の営業利益率、116.9倍の出口倍率が織り込まれており、モデル化された株式価値は323.19ドルとなる。

91.9%のアップサイドと38.9%の年率リターンは、株式リスクと結びついた標準的な機会費用を上回る。

この評価モデルは、年率38.9%のリターンが株式のハードルレートを大幅に上回り、投資家が今日の持続的な損失、実行リスク、およびスノーフレークのプラットフォームを持続的な収益性に向けて拡大するために必要な資本強度を補償することから、買いシグナルを提供します。

TIKRの仮定を無料で調整することで、より高速なAIクエリの使用と、より低速なクラウド予算が、スノーフレーク株の収益力にどのような影響を与えるかを検証します。

当社の評価前提

TIKRのバリュエーションモデルでは、企業の収益成長率、営業利益率、PER倍率について独自の仮定を差し込むことができ、株価の期待リターンを計算します。

以下は、スノーフレーク株に使用したものである:

1.収益成長率:25.2

スノーフレーク株の売上高は、クラウドソフトウェアの支出サイクルが減速しているにもかかわらず、大企業顧客からの強い消費弾力性を反映して、過去1年間で29.2%拡大した。

現在の成長は、AIワークロード、マイグレーション活動、数十億ドル規模のアナリティクス、データエンジニアリング、エージェント配備の需要を支える企業ユースケースの拡大に支えられている。

25.2%の成長を維持するには、移行の勢いが続き、AIの利用が増加することが必要だが、企業の予算が弱まったり、ワークロードの拡大が鈍化すれば、消費の伸びは急速に低下するだろう。

これは、過去1年間の売上成長率29.2%を下回っており、このモデルが、成熟しつつも拡大するプラットフォームと一致する緩やかな成長を想定していることを示している。

2.営業利益率12.5%

スノーフレーク株の過去1年間の営業利益率は8.2%であったが、これは販売、研究開発、インフラへの多額の支出が短期的な収益性を圧迫し続けたためである。

利益率が12.5%に改善するかどうかは、経営陣が従業員数の増加や支出増を抑制しながら、収益規模が固定費を吸収できるかどうかにかかっている。

これは過去1年間の営業利益率8.2%を上回っており、成長モメンタムを犠牲にすることなくコスト効率の改善を想定したモデルであることを示している。

3.出口PER倍率:116.9倍

スノーフレークは、希少価値と長期的な成長期待を反映し、1年平均PER 165.2倍と、歴史的に高いバリュエーション水準で取引されてきた。

116.9倍の出口倍率は、すでにマージンの拡大と持続的な収益成長を織り込んだ終末的な収益を資本化するものであり、オペレーショナル・デリバリーを超える追加的な楽観論は回避される。

この倍率は、2028年まで持続的な収益見通しを前提とするものであり、実行不足またはマージンが期待外れとなった場合は、拡大よりもむしろ急速な圧縮につながる。

この倍率は、過去1年間のPER 165.2倍を下回っており、スノーフレークが収益の成熟度を高めていくにつれてバリュエーションが圧縮されることを想定している。

TIKR for freeを使用して、移行サイクルは遅いがAIアタッチ率が高い場合のスノーフレーク株式の株式価値をモデル化する。

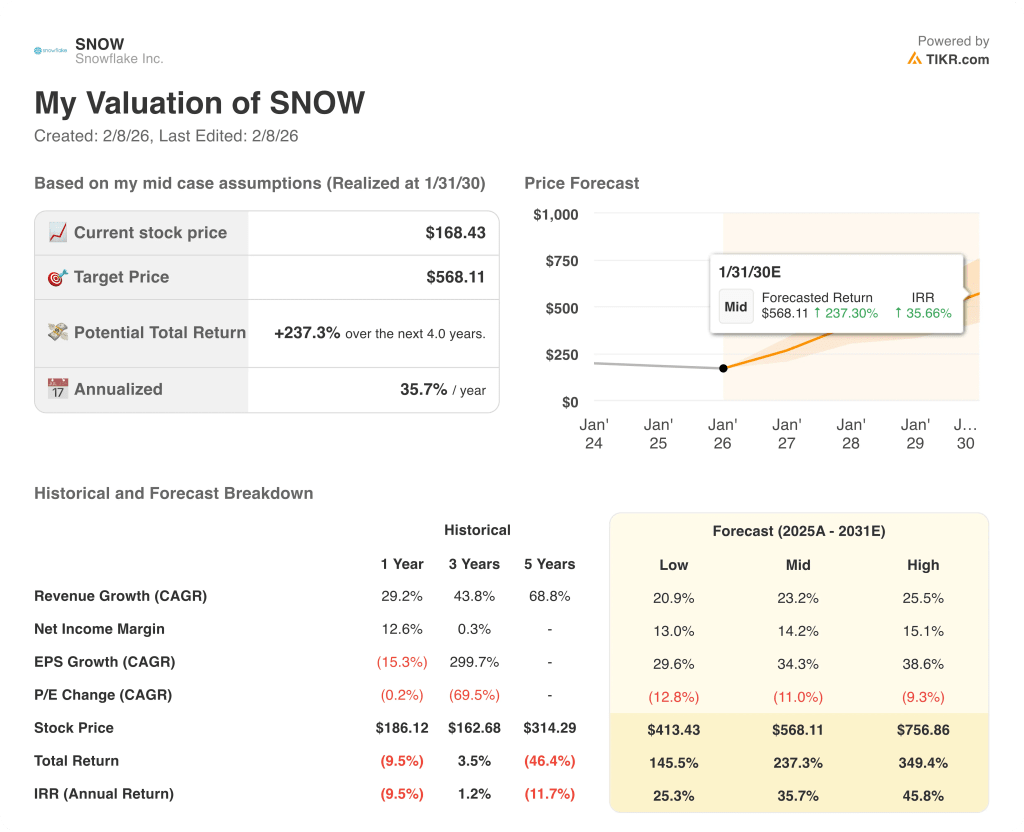

状況が良くなった場合、または悪くなった場合はどうなるか?

Snowflake株の結果は、企業のデータ消費、AIワークロードの採用、コスト規律の実行によって異なり、2030年までの可能なパスの範囲を設定する。

- ローケース:企業の支出が軟化し、コストのレバレッジが停滞した場合、売上高は20.9%程度成長し、マージンは13.0%近くになる → 年率25.3%のリターン。

- ミッドケース:コアのマイグレーションとAIの利用が計画通りに実行され、収益は23.2%近くに成長し、マージンは14.2%に改善する→年率35.7%のリターン。

- ハイケース: AIエージェントの規模が拡大し、コスト管理が強化された場合、収益は約25.5%に達し、マージンは15.1%に近づく→年率45.8%のリターン。

スノーフレーク株はここからどれくらい上昇するのか?

TIKRの新しいバリュエーション・モデル・ツールを使えば、1分以内にその銘柄の潜在株価を見積もることができる。

必要なのは3つの簡単な入力だけです:

- 収益成長率

- 営業利益率

- 出口PER倍率

何を入力すればよいか分からない場合、TIKRはアナリストのコンセンサス予想を使って各入力を自動的に入力し、迅速で信頼できる出発点を提供します。

そこから、TIKRはブル、ベース、ベアシナリオの下での潜在的な株価とトータルリターンを計算するので、株価が割安に見えるか割高に見えるかを素早く確認することができます。

TIKRで独自のバリュエーションモデルを無料で構築して、スノーフレーク株の企業AIのモメンタムを長期的な株価パスに変換してください。

新しいチャンスをお探しですか?

- 億万長者の投資家が 億万長者の投資家が買っている銘柄を見る スマートマネーに従うことができます。

- わずか5分で銘柄分析TIKRのオールインワンで使いやすいプラットフォームで。

- 岩をひっくり返せばひっくり返すほど、より多くのチャンスを発見できます。 TIKRで10万以上の世界の株式、世界のトップ投資家の保有銘柄などを検索。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイス、また銘柄の売買を推奨するものではありません。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!