Principais conclusões:

- Atualização da diretoria e da governança: as ações da ONEOK refletem o fortalecimento da governança após a inclusão de dois diretores independentes com experiência em financiamento de energia, apoiando a supervisão durante a elevada implantação de capital.

- Sinal de crescimento de dividendos: as ações da ONEOK representam estabilidade de renda após um aumento de 4% nos dividendos, para US$ 4 anuais, reforçando a confiança no fluxo de caixa.

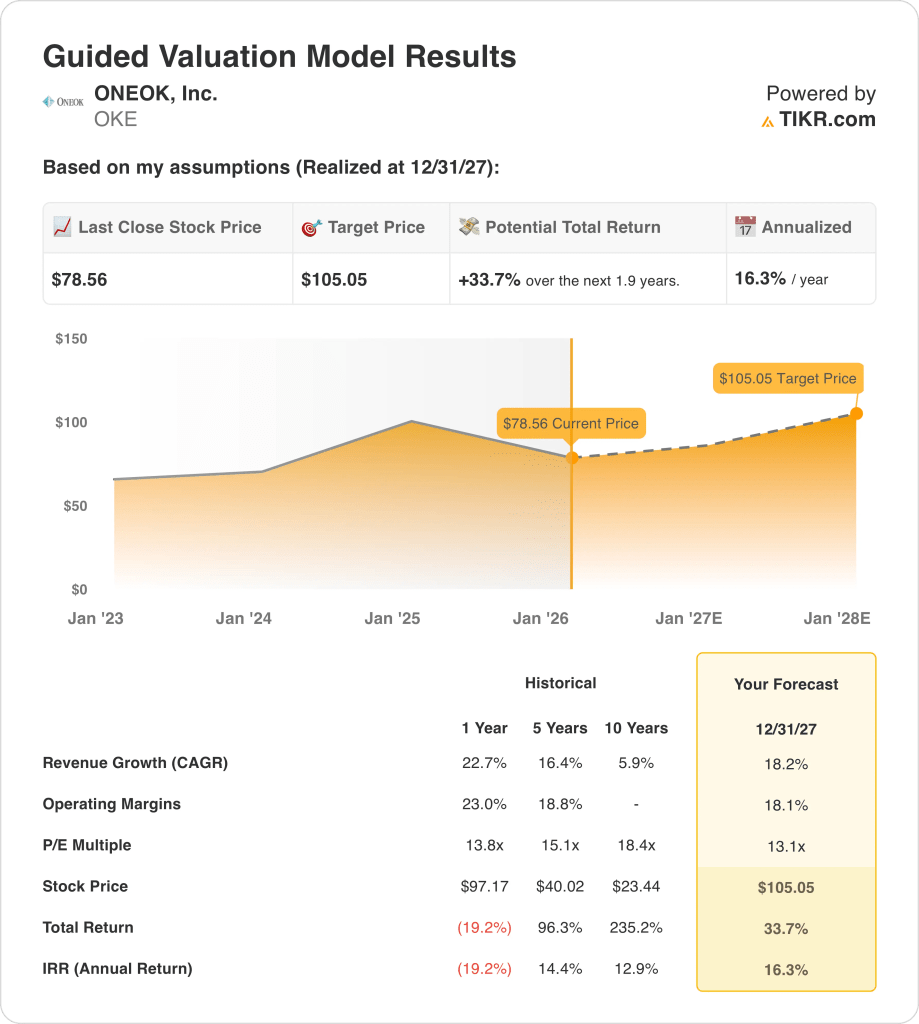

- Projeção de preço: com base em um crescimento de receita de 18%, margens operacionais de 18% e um múltiplo de saída de 13x, as ações da ONEOK podem chegar a US$ 105 em 2027.

- Aumento e retornos: essa meta implica um aumento total de 34% em relação ao preço atual de US$ 79, o que se traduz em retornos anualizados de aproximadamente 16%.

A ONEOK(OKE) é uma empresa norte-americana de infraestrutura midstream que fornece serviços de gás natural, LGN e produtos refinados nas principais bacias, apoiando fluxos de caixa baseados em taxas em escala.

Na semana passada, em janeiro, a ONEOK adicionou dois diretores independentes e aumentou seu dividendo trimestral para US$ 1, sinalizando foco na governança e disciplina de retorno de capital.

A ONEOK obteve cerca de US$ 32 bilhões em receita, o que destaca a utilização de ativos em sistemas de coleta, processamento e tubulação ligados à produção de energia dos EUA.

A empresa produziu cerca de US$ 6 bilhões em lucro operacional com margens de 19%, mostrando controle de custos e disciplina de preços em ativos regulados e contratados.

Com um valor de mercado de US$ 45 bilhões e um múltiplo de ganhos de 13x, a força da execução contrasta com a cautela dos preços, estabelecendo uma tensão de avaliação que vale a pena examinar mais a fundo.

O que o modelo diz sobre as ações da OKE

Modelamos as ações da ONEOK usando escala operacional, dividendos crescentes e posicionamento estável no midstream, apoiando fluxos de caixa previsíveis e retornos de capital disciplinados.

Com base em um crescimento de receita de 18,2%, margens operacionais de 18,1% e um múltiplo de saída normalizado de 13,1x, o modelo projeta uma expansão constante da avaliação.

Essa estrutura implica um preço-alvo de US$ 105,05, representando 33,7% de aumento total e um retorno anualizado de 16,3% em um período de 1,9 anos.

Nossas premissas de avaliação

O modelo de avaliação da TIKR permite que você insira suas próprias premissas para o crescimento da receita, as margens operacionais e o múltiplo P/E de uma empresa, e calcula os retornos esperados da ação.

Veja a seguir o que usamos para as ações da OKE:

1. Crescimento da receita: 18,2%

A ONEOK apresentou uma forte expansão, com crescimento de receita em um ano acima de 20%, apoiada por aquisições, volumes mais altos e exposição midstream baseada em taxas.

Além disso, a integração entre ativos de NGL e de oleodutos sustenta um crescimento de dois dígitos à medida que os volumes contratados aumentam.

Os riscos de crescimento incluem oscilações de atividade ligadas a commodities e disciplina de capital do produtor, mas os contratos de longo prazo e a diversificação de bacias limitam a variabilidade negativa.

O crescimento da receita de 18,2% reflete o acréscimo de ativos, facilitando a obtenção de níveis estáveis de demanda no midstream.

2. Margens operacionais: 18.1%

Historicamente, a ONEOK produziu margens operacionais próximas a 19%, refletindo eficiências de escala, ganhos regulados de gasodutos e contratos baseados em taxas em toda a sua rede de midstream.

As margens foram reduzidas em relação aos picos recentes, uma vez que os custos de integração e as despesas operacionais mais altas se seguiram às aquisições, pesando temporariamente sobre a lucratividade relatada.

A estabilidade da margem depende da recuperação da produção, do controle de custos e do melhor uso dos ativos existentes.

As margens operacionais próximas a 18,1% refletem a integração normalizada e a economia estável do midstream.

3. Múltiplo P/E de saída: 13,1x

A ONEOK foi negociada entre 13x e 18x os lucros durante períodos de volumes estáveis e fluxos de caixa previsíveis.

A avaliação atual reflete a cautela dos investidores em relação à alavancagem, às taxas de juros e à execução de aquisições, apesar da melhoria da visibilidade dos lucros e do crescimento dos dividendos.

O crescimento dos dividendos, a disciplina do balanço patrimonial e as renovações de contratos sustentam o sentimento sem a necessidade de expansão da avaliação.

Um múltiplo de saída de 13,1x reflete fluxos de caixa estáveis, crescimento moderado e retornos anuais de cerca de 16%.

O que acontece se as coisas melhorarem ou piorarem?

Os resultados da ONEOK dependem da produção da bacia, dos volumes de contratos e do controle de custos, criando diferentes resultados até 2029.

- Caso baixo: Se os volumes diminuírem e a execução desacelerar, a receita crescerá cerca de 10,5% com margens próximas a 10,3% → 5,4% de retorno anualizado.

- Caso médio: com o desempenho estável dos ativos principais, o crescimento da receita será de cerca de 11,6% e as margens de cerca de 10,8% → 11,2% de retorno anualizado.

- Caso alto: se a demanda de exportação e a utilização excederem as expectativas, a receita atingirá cerca de 12,6% e as margens se aproximarão de 11,0% → 16,2% de retorno anualizado.

A meta de US$ 119 no caso médio pode ser alcançada por meio de volumes estáveis e controle de custos, sem expansão múltipla ou suposições especulativas.

Qual é o potencial de alta da empresa a partir de agora?

Com a nova ferramenta Modelo de Avaliação da TIKR, você pode estimar o preço potencial de uma ação em menos de um minuto.

São necessárias apenas três entradas simples:

- Crescimento da receita

- Margens operacionais

- Múltiplo P/E de saída

Se você não tiver certeza do que inserir, a TIKR preenche automaticamente cada entrada usando as estimativas de consenso dos analistas, fornecendo um ponto de partida rápido e confiável.

A partir daí, o TIKR calcula o preço potencial das ações e os retornos totais nos cenários de alta, base e baixa, para que você possa ver rapidamente se uma ação parece subvalorizada ou supervalorizada.

Procurando novas oportunidades?

- Veja quais ações investidores bilionários estão comprando para que você possa seguir o dinheiro inteligente.

- Analise ações em apenas 5 minutos com a plataforma multifuncional e fácil de usar da TIKR.

- Quanto mais pedras você derrubar... mais oportunidades você descobrirá. Pesquise mais de 100 mil ações globais, participações dos principais investidores globais e muito mais com a TIKR.

Isenção de responsabilidade:

Observe que os artigos da TIKR não se destinam a servir como consultoria financeira ou de investimento da TIKR ou de nossa equipe de conteúdo, nem são recomendações para comprar ou vender ações. Criamos nosso conteúdo com base nos dados de investimento do TIKR Terminal e nas estimativas dos analistas. Nossa análise pode não incluir notícias recentes da empresa ou atualizações importantes. A TIKR não tem posição em nenhuma das ações mencionadas. Obrigado por sua leitura e bons investimentos!