主な要点

- 有利な上流ミックス:エクソンモービルの2030年計画は、ガイアナを日量約87万5,000バレル、パーミアンを石油換算日量180万バレルとし、有利な資産を上流ポートフォリオの65%に押し上げる。

- 低炭素社会の構築エクソン・モービル株は、経営陣が2026年にテキサス州とルイジアナ州で複数のCCSを開始することを目標に掲げ、2026年3月にゴールデン・パスで最初のLNGを見込んでいることから、オプション性が加わった。

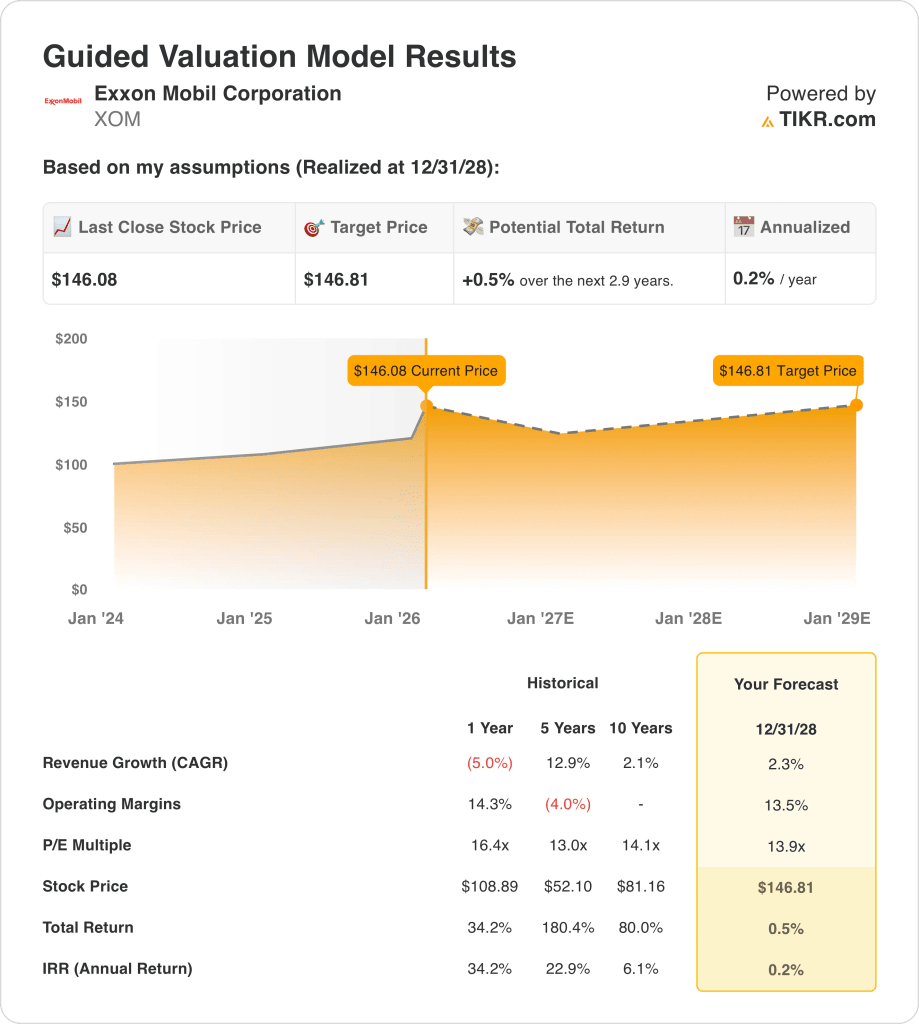

- バリュエーション・アンカーエクソン モービル株の2028年12月までの目標株価は、約2%の収益成長率、14%の営業利益率、そしてサイクルを経て収益が正常化するにつれて14倍の出口PERを使用して147ドルを示唆します。

- リターンの計算エクソンモービルの株価が146ドルで、目標株価が147ドルである場合、現在の株価はベースケースのファンダメンタルズをすでにディスカウントしていることになり、およそ3年間で合計約1%のアップサイドと年率0%のリターンを意味します。

エクソン モービル株の資本規律と自社株買いが、現在の株価でも上値を支えているかどうか、TIKRの評価ツールを使って無料で検証してみましょう。

エクソン モービル(XOM)は、石油・ガスの上流部門、精製燃料部門、化学・特殊製品部門から構成され、2025年の売上高は3,320億ドルで、エクソン、エッソ、モービルのブランドで販売されるエネルギー、化学品、機能性材料などの規模を反映している。

昨年は、970億ドルの売上総利益が約540億ドルの営業費用で一部相殺された結果、約430億ドルの営業利益となり、川下および化学品の景気循環が業績に反映されたため、営業利益率は13%近くになった。

エクソンモービルは、有利なバレルと技術主導の実行に資本を誘導している。

さらに、ダレン・ウッズ最高経営責任者(CEO)は、2026年1月の決算説明会で、現在テスト中の40以上の技術を挙げ、「当社にとってパーミアンに近い将来のピークはない」と述べた。

同社は、次の収益力を構造的なものと位置づけ、2024年から2030年にかけて約250億ドルの利益成長と350億ドルのキャッシュフロー成長を目指す一方、2030年までに2019年比で200億ドルの節約を目標としている。

XOMの株価は146ドルと約14倍の収益で安定軌道にあり、3,320億ドルの収益耐久力と13%のマージンが、2028年までに147ドルまで約1%上昇することを正当化するかどうかが議論の中心となっている。

XOM株のモデルは何を言う

エクソンモービル株は、資本集約的な上流と下流のミックスにより期待値が抑制され、収益成長率は2.3%と控えめな想定にとどまっている。

しかし、モデルでは営業利益率13.5%、出口倍率13.9倍を適用しており、目標株価は146.81ドルとなる。

従って、0.5%のアップサイドと0.2%の年率リターンは、基本的な株式機会費用テストに不合格となる。

年率0.2%のリターンは株式リスクを補償しないため、モデルは売りを示唆する。

年率0.2%のリターン対10%の株式ハードルでは、バリュエーションは上昇ではなく資本保全を意味し、株式リスクを補償できないため、売りの結論が強まる。

さまざまな石油・ガス価格サイクルの下でエクソンモービル株をストレステストし、TIKR(無料)を使ってバリュエーション・サポートがどこで破たんするかを確認する。

バリュエーションの前提

TIKRのバリュエーション・モデルでは、企業の収益成長率、営業利益率、PER倍率について独自の仮定を設定し、株価の期待リターンを計算することができます。

以下は、エクソンモービル株のバリュエーションに使用したものです:

1.収益成長率:2.3

エクソン モービルの収益基盤は、成熟したエネルギー・ポートフォリオを反映しており、上流の規模と下流へのエクスポージャーは、構造的な複合成長よりもむしろ周期的な成長を生み出してきた。

現在の業績は、ガイアナとパーミアンの有利な生産量により、精製と化学製品の価格下落を相殺し、緩やかな成長を支えている。

2.3%の成長を維持するためには、安定的な増産と規律ある資本配分が必要だが、コモディティ価格の軟化や下流のマージン圧力があれば、トップラインの成長は急速に鈍化する。

2.3%の成長という前提は、エクソン モービルが構造的な収益基盤の拡大ではなく、成熟したサイクル駆動型の事業であることを示すもので、直近1年間の成長ペースである5%を下回るものである。

2.営業利益率13.5%

エクソンモービルの営業利益率は、規模の優位性と統合された資産を反映しているが、過去の実績は精製スプレッドと化学製品の需要サイクルに敏感であることを示している。

最近の業績は、10%台半ばのマージンを裏付けているが、コスト管理と有利な上流バレルが、下流と化学製品の収益性の低下によって相殺されている。

13.5%のマージンを維持するには、継続的な実行規律と安定した事業環境が必要である。

13.5%というマージン前提は、過去1年間に達成された14.3%の水準を下回るもので、これは川下と化学製品の効率性向上による正常化への期待を反映したものである。

3.出口PER倍率:13.9倍

出口PER倍率は、成長が正常化し、長期的な再評価の期待も限定的な、成熟した資本集約的なエネルギー事業の最終利益を資本化したものである。

倍率13.9倍は、エクソン モービルが追加的なマージン拡大を織り込まずに規模、コスト規律、 資本リターンを維持すると仮定した場合の、着実な収益耐久性と整合する。

執行の一貫性はこの倍率を支えるが、収益のボラティリティやキャッシュフローの耐久性が弱まれば、末端バリュエーションに不均衡な圧力がかかるだろう。

13.9倍という出口倍率は、過去1年間の16.4倍の水準と比較すると、バリュエーションが抑制され、持続的な倍率拡大への依存が制限される。

エクソン モービル株の期待リターンを、シェブロンや他の石油メジャーと同じ成長率・マージン前提で比較する(無料)。

状況が好転した場合、あるいは悪化した場合はどうなるか?

エクソン モービル株のパフォーマンスは、生産の実行、精製と化学のマージンサイクル、経費の規律によって左右され、2030年まで複数の可能性があります。

- 低水準の場合:上流の価格設定が抑制され、レバレッジが制限されるため、収益は1.3%近辺、マージンは9.3%近辺にとどまる → 年率リターンは-2.1%。

- ミッドケース:中位ケース:中核事業が堅調に推移し、売上高は1.4%近辺、マージンは9.8%に改善 → 年率リターンは1.7%。

- ハイケース: 有利な販売量とコスト管理が強化されれば、収益は1.6%に達し、マージンは10.2%に近づく→年率5.0%のリターン。

XOM株はここからどれくらい上昇するのか?

TIKRの新しいバリュエーション・モデル・ツールを使えば、1分以内にその銘柄の潜在株価を見積もることができる。

必要なのは3つの簡単な入力だけです:

- 収益成長率

- 営業利益率

- 出口PER倍率

何を入力すればよいか分からない場合、TIKRはアナリストのコンセンサス予想を使って各入力を自動的に入力し、迅速で信頼できる出発点を提供します。

そこから、TIKRはブル、ベース、ベアシナリオの下での潜在的な株価とトータルリターンを計算しますので、株価が割安に見えるか割高に見えるかを素早く確認することができます。

エクソンモービル株の中期収益プロフィールを再現し、今日の株価が上昇をもたらすのか、それとも単なる資本保全なのかをTIKRで無料で判断できます。

新しい機会をお探しですか?

- 億万長者の投資家が 億万長者の投資家が買っている銘柄を見る スマートマネーを追いかけることができます。

- わずか5分で銘柄分析TIKRのオールインワンで使いやすいプラットフォームで。

- 岩をひっくり返せばひっくり返すほど、より多くのチャンスを発見できます。 TIKRで10万以上の世界の株式、世界のトップ投資家の保有銘柄などを検索。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイス、また銘柄の売買を推奨するものではありません。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!