Punti di forza:

- EPD offre un rendimento da dividendo del 7%, sostenuto da un flusso di cassa libero costante e da una strategia di payout conservativa.

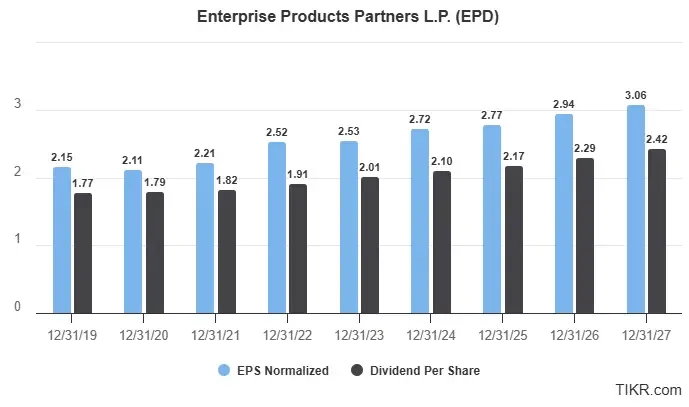

- Per i prossimi 2,4 anni, gli analisti prevedono che l’EPS cresca di circa il 4% all’anno, mentre i dividendi dovrebbero crescere di circa il 5% all’anno.

- Il modello di valutazione di TIKR suggerisce un potenziale di rendimento totale del 24% entro il 2027, grazie alla crescita stabile e alla forte domanda di infrastrutture energetiche.

Enterprise Products Partners è uno dei nomi più grandi e affidabili nel settore delle infrastrutture energetiche.

La società possiede un’imponente rete di gasdotti, serbatoi di stoccaggio e impianti di lavorazione che movimentano e trattano gas naturale, NGL e petrolio greggio in tutto il Nord America.

A differenza dei produttori, EPD non si affida ai prezzi delle materie prime per generare profitti. Al contrario, guadagna commissioni stabili da contratti a lungo termine. Questo le ha permesso di generare utili costanti in diversi cicli di mercato ed è il motivo per cui l’azienda è stata in grado di aumentare costantemente il suo dividendo anche in contesti energetici volatili.

Attualmente le azioni si aggirano intorno ai 31 dollari e, anche se nell’ultimo anno sono rimbalzate, l’attrattiva principale di EPD rimane invariata: un reddito affidabile supportato da asset solidi e margini elevati.

Gli analisti ritengono che il titolo sia oggi sottovalutato

Attualmente le azioni EPD sono scambiate intorno ai 31 dollari, ma in base al modello di valutazione guidato di TIKR, che utilizza le stime di consenso degli analisti, il titolo potrebbe raggiungere circa 39 dollari entro la fine del 2027.

Ciò implica un rendimento totale del 24%, pari a circa il 9% all’anno. Il modello include già il generoso dividend yield del 7% di EPD, il che significa che gli investitori otterrebbero la maggior parte del loro rendimento in dividendi affidabili.

Anche oggi il titolo non sembra costoso. Viene scambiato a circa 11,5 volte gli utili, lo stesso multiplo che abbiamo utilizzato per la valutazione.

Grazie ai forti margini, alla crescita costante degli utili e a un dividendo ben coperto, EPD è una scelta affidabile per gli investitori a lungo termine in cerca di reddito e stabilità.

Valutate qualsiasi azione in meno di 60 secondi con TIKR (è gratuito) >>>

Un rendimento del 7% da una rete energetica durevole

Il rendimento da dividendo prospettico di EPD si attesta intorno al 7%, leggermente al di sotto della sua media quinquennale del 7,8% e vicino al livello più basso offerto dal titolo negli ultimi anni.

Ciò è dovuto principalmente al fatto che il titolo è salito costantemente negli ultimi anni, mentre il dividendo è cresciuto in modo modesto. Il divario tra un titolo in crescita e un dividendo in lenta crescita ha fatto scendere il rendimento, che rimane comunque tra i più alti nello spazio delle infrastrutture a grande capitalizzazione.

L’attività sottostante rimane solida e il rendimento più basso di oggi può ancora offrire un solido punto d’ingresso per gli investitori alla ricerca di un reddito stabile sostenuto da attività dure.

Il dividendo di EPD dovrebbe aumentare del 5% annuo fino al 2027

Si prevede che nel 2025 Enterprise Products guadagnerà 2,72 dollari per azione e distribuirà 2,10 dollari di dividendi, con un solido payout ratio del 77%. Questo payout ratio è in linea con il suo range storico ed è supportato da un flusso di cassa affidabile.

Entro il 2027, gli analisti vedono gli utili salire a 3,06 dollari per azione e il dividendo a 2,42 dollari. Si tratta di una crescita annuale modesta di circa il 4% per l’EPS e di quasi il 5% per i dividendi, con un payout ratio che si mantiene vicino al 79%.

Si prevede che la crescita degli utili derivi dalla continua espansione delle esportazioni petrolchimiche, del trasporto del gas naturale e della lavorazione dei NGL, soprattutto nella Costa del Golfo, dove EPD ha un vantaggio competitivo in termini di scala e di infrastrutture.

L’azienda è anche in grado di trarre vantaggio dall’aumento della domanda globale di esportazioni di energia dagli Stati Uniti, grazie alla sua ampia rete di gasdotti, alla capacità di stoccaggio e ai terminali marini.

EPD ha aumentato la sua distribuzione per 26 anni consecutivi, rafforzando la sua reputazione di fornitore affidabile di reddito con capacità di tenuta a lungo termine nel settore dell’energia midstream.

Gli analisti di Wall Street puntano su questi 5 compounder sottovalutati con un potenziale di successo sul mercato

TIKR ha appena pubblicato un nuovo rapporto gratuito su 5 società di compounding che appaiono sottovalutate, hanno battuto il mercato in passato e potrebbero continuare a sovraperformare su un orizzonte temporale di 1-5 anni sulla base delle stime degli analisti.

All’interno troverete una panoramica di 5 aziende di alta qualità con:

- Forte crescita dei ricavi e vantaggi competitivi duraturi

- Valutazioni interessanti basate sugli utili a termine e sulla crescita degli utili prevista

- Potenziale di rialzo a lungo termine supportato dalle previsioni degli analisti e dai modelli di valutazione di TIKR

Questi sono i tipi di titoli che possono offrire enormi rendimenti a lungo termine, soprattutto se li si coglie quando sono ancora a sconto.

Che siate investitori a lungo termine o semplicemente alla ricerca di grandi aziende che trattano al di sotto del valore equo, questo rapporto vi aiuterà a individuare le opportunità più interessanti.

Siete alla ricerca di nuove opportunità?

- Scoprite quali sono i titoli che gli investitori miliardari stanno acquistando, in modo da poter seguire il denaro intelligente.

- Analizzate i titoli azionari in soli 5 minuti con la piattaforma TIKR, che è facile da usare.

- Più rocce si rovesciano… più opportunità si scoprono. Cercate tra più di 100.000 azioni globali, le partecipazioni dei migliori investitori globali e molto altro ancora con TIKR.

Esclusione di responsabilità:

Si prega di notare che gli articoli su TIKR non sono intesi come consigli di investimento o finanziari da parte di TIKR o del nostro team di contenuti, né sono raccomandazioni di acquisto o vendita di azioni. Creiamo i nostri contenuti sulla base dei dati di investimento di TIKR Terminal e delle stime degli analisti. Le nostre analisi potrebbero non includere notizie recenti sulle società o aggiornamenti importanti. TIKR non ha una posizione in nessuno dei titoli citati. Grazie per la lettura e buon investimento!