ホーム・デポの主要統計

- 過去1週間のパフォーマンス:2%

- 52週レンジ:$326 to $427

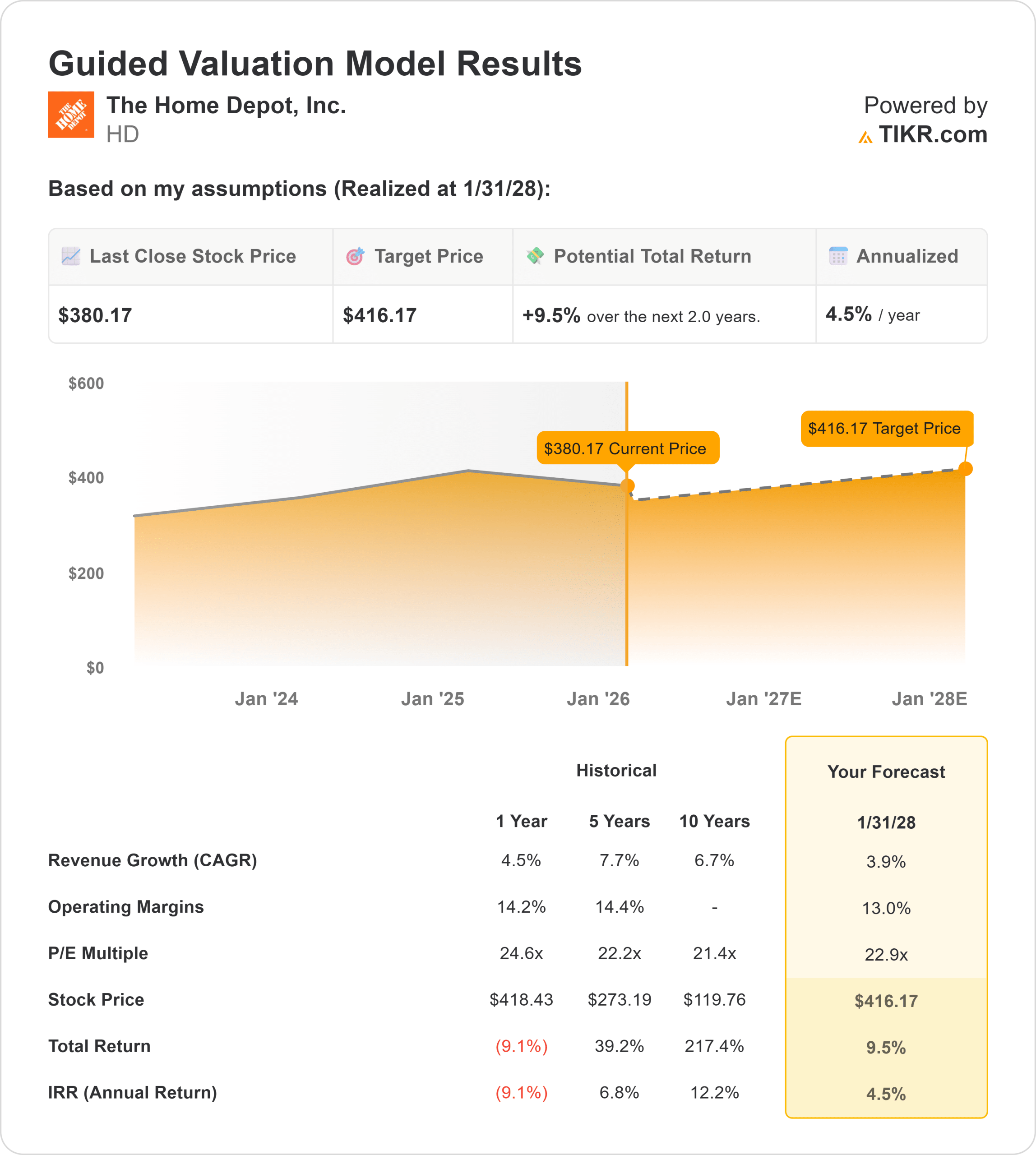

- 評価モデル目標株価:$416

- インプライド・アップサイド:2.0年間で9.5

TIKRの新しいバリュエーション・モデル(無料)を使って、5年分のアナリスト予測でHome Depotのようなお気に入りの銘柄を評価してみましょう。

何が起きたのか?

ホーム・デポの株価は、同社に対する建設的なアナリストのコメントの波を受けて、先週小幅に上昇し、380ドル近辺で終えた。

最近の報道では、ウォール街のアナリストが、ホームセンターの需要にばらつきがある中でも、効率化によって利幅を守るホーム・デポの能力を指摘し、再び楽観的になったことが強調された。

このような論調の変化は、株価が以前の高値から反落していた後、買い意欲を後押しした。

また、ホーム・デポがeコマースのパーソナライゼーションと業務効率を改善するためにAIとテクノロジーの利用を拡大していることが報道され、株価は注目を集めた。

こうした取り組みが短期的な収益を大幅に押し上げることは期待できないが、投資家にとって重要な焦点となっている利益率の回復力を支えているとみられている。

加えて、ホーム・デポの配当プロフィールとインカム重視のポートフォリオへの組み入れは、利回り志向の需要を引きつけ続けた。

これらを総合すると、株価が小幅に上昇したのは、新たな業績発表や企業固有の重大発表というよりも、アナリスト主導の再評価と業務遂行への信頼感によるものと思われる。

ホーム・デポに関するアナリストの成長予測と目標株価を見る(無料) >>> ホーム・デポは公正に評価されているか?

ホーム・デポは現在、公正に評価されているか?

バリュエーションモデルの前提条件では、株価は以下のようにモデル化されています:

- 収益成長率 (CAGR): 3.9

- 営業利益率13.0%

- 出口PER倍率:22.9倍

これらのインプットに基づき、モデルでは目標株価を416ドルとし、今後2.0年間で直近の株価から合計約9.5%(年率約4.5% )の上昇を想定している。

今後の業績は、修繕・メンテナンス支出の動向に影響を受けるだろう。

請負業者主導のプロジェクトは、DIYよりも高い平均受注額と安定した需要を生み出すため、プロ顧客の業績は引き続き主要な収益ドライバーとなる。

ホーム・デポがマージンを維持し、安定した売上を安定した収益とキャッシュ・フローに転換できるかどうかは、在庫管理、サプライ・チェーンの効率化、コスト・コントロールの実行も影響する。

企業の公正価値を即座に見積もる(TIKRを使えば無料) >>

どんな銘柄でも60秒以内に評価(無料)

TIKRの新しいバリュエーション・モデル・ツールを使えば、1分以内にその銘柄の潜在株価を見積もることができます。

必要なのは3つの簡単な入力だけです:

- 収益成長率

- 営業利益率

- 出口PER倍率

そこから、TIKRはブル、ベース、ベア シナリオの下での潜在株価とトータルリターンを計算するので、その銘柄が割安か割高かをすぐに知ることができる。

何を入力すればよいかわからない場合、TIKRはアナリストのコンセンサス予想を使って各入力項目を自動的に埋めるので、素早く信頼できる出発点を得ることができます。