CVSヘルス・コーポレーション (NYSE: CVS)は、利益率の圧迫、医療費の上昇、ヘルスケア・サービス部門の成長鈍化といった困難な時期を乗り越えてきた。株価は昨年の安値から反発し、現在は1株80ドル近辺で取引されている。乱高下が続いているとはいえ、CVSは薬局、保険、小売の各分野で大きな存在感を示しており、アナリストは慎重ながらも楽観視している。

最近、CVSはより安定した営業動向を報告した。経営陣は、保険部門における医療費パターンの改善を強調し、より強力なキャッシュフローが継続的な債務削減を支えた。同社はまた、店舗の近代化を加速させ、顧客エンゲージメントと長期的な収益性を向上させるためにデジタル薬局ツールを拡充した。これらの進展は、CVSが競争の激しいヘルスケア業界を切り開きながらも、勢いを取り戻すことが可能であることを示唆している。

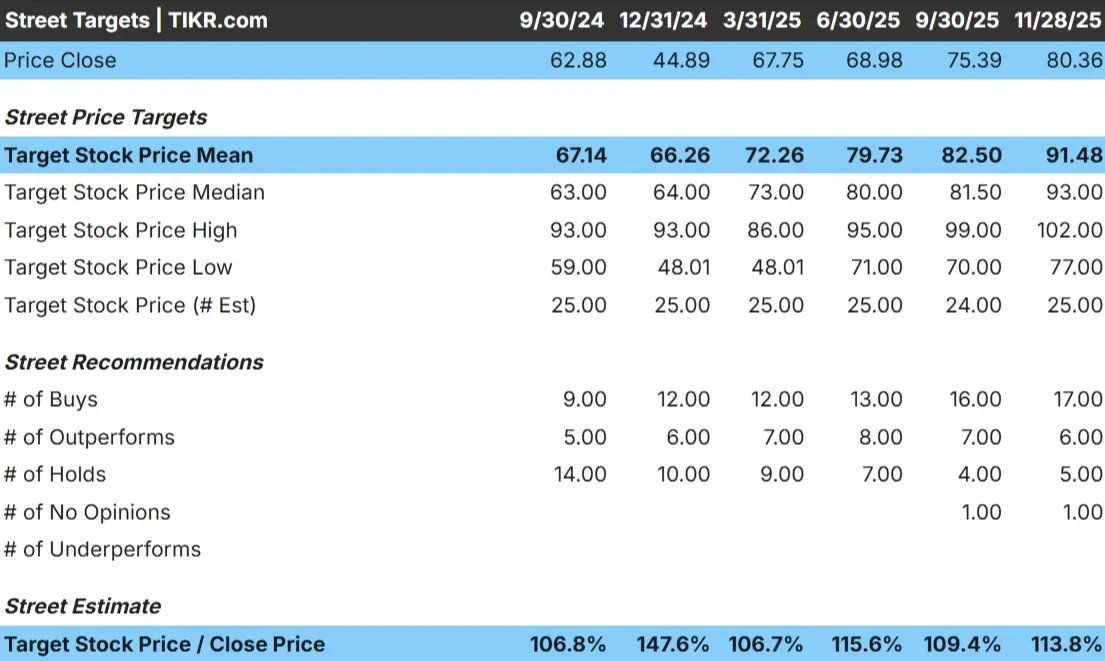

この記事では、ウォール街のアナリストが2027年までにCVSがどのようなポジションになると考えているかを見ています。これらの数値は現在のアナリストの予想を反映したものであり、TIKRの予測ではありません。

TIKRの新しいバリュエーション・モデルを使えば、60秒以内に株式の本当の価値を知ることができます(無料) >>>。

アナリストの目標株価は緩やかな上昇を示唆

CVSは現在1株あたり80ドル前後で取引されている。アナリストの平均目標株価は91ドル/株で、約13%のアップサイドを示唆している。予想には幅があり、バランスは取れているが慎重な見通しを示している:

- 高値予想:~102ドル/株

- 低い予想:~77ドル/株

- 目標株価の中央値:~93ドル/株

- レーティング買い17、アウトパフォーム6、ホールド5

小幅上昇のカテゴリーに入る。アナリストは上昇の余地があると見ているが、期待値はまだ低い。投資家にとっては、CVSがマージンを安定させ、キャッシュフローを強化し続ければ株価は上昇する可能性があるが、収益傾向がより一貫して改善するまでは確信度は中程度にとどまる。

TIKRの新しいバリュエーション・モデル(無料)を使って、あなたの好きな銘柄がどれだけ上昇する可能性があるかを見つけてください。

CVS: 成長見通しとバリュエーション

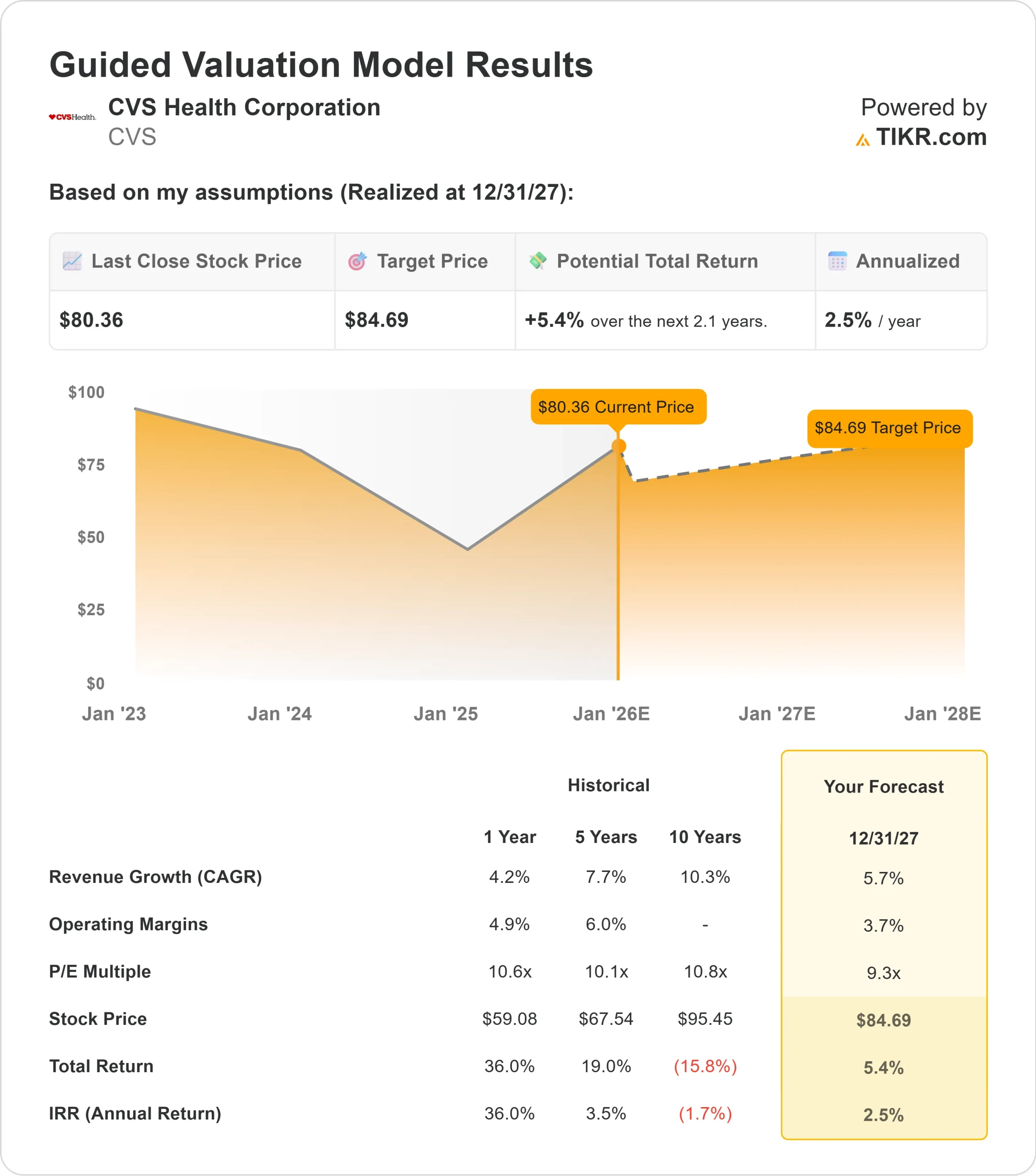

同社のファンダメンタルズは安定しているように見えるが、特に強いわけではない:

- 2027年までの売上成長率は5.7%と予想されている。

- 営業利益率は3.7%近くを維持する見込み

- 株価は将来利益の約9.3倍で取引されている。

- アナリストの平均予想に基づき、9.3倍のフォワードPERを使用したTIKRのガイド付きバリュエーション・モデルでは、2027年までに1株当たり約85ドルとなる。

- これは、約5%のトータル・リターン、年率換算で約2%のリターンを意味する。

これらの数字から、CVSは収益が徐々に回復するにつれて、安定的ではあるが緩やかなパフォーマンスを提供できることが示唆される。バリュエーションは、期待される回復の多くをすでに織り込んでいるため、マージンが予想より早く改善しない限り、短期的なアップサイドは限定的です。

投資家にとって、CVSは高成長ストーリーというよりは、着実なヘルスケアコンパウンダーのように見える。CVSのリターンは、センチメントよりも収益に追随する可能性が高く、一貫性と実行が注目すべき重要なドライバーとなります。

60秒以内に銘柄の真の価値を見る(TIKRで無料) >>> (英語のみ

楽観論の原動力は?

CVSは、薬局、保険、ケアデリバリーにわたる規模と幅の広さから引き続き利益を得ている。CVSの統合モデルは安定した需要を支え、変動幅を抑える複数の収益源を提供している。医療費動向の最近の安定化も、最大の不透明要因の一つであったセンチメントを高めている。

経営陣が債務削減、営業効率、デジタル改善に注力していることも支援要因だ。CVSはテクノロジー、小売の近代化、サービスの拡大に投資しており、これらはすべて顧客との関係を強化し、競争力を向上させるものである。投資家にとって、これらの行動は同社が長期的な収益安定のためにより強固な基盤を築きつつあることを示している。

ベアケース利益率と競争圧力

最近の改善にも課題は残る。利益率は依然として過去の範囲を下回っており、保険部門は依然として医療費シフトの影響を受けやすい。小売薬局の償還圧力は引き続き業績に重くのしかかり、持続的なマージン改善は難しい。

また、大手小売企業、保険会社、デジタル・プラットフォームが同様のサービスを拡大するにつれ、競争も激化している。投資家にとって重要なリスクは、CVSが株価を大幅に上昇させるのに十分な速さで収益を伸ばすのに苦労する可能性があることで、特に利益率の改善が鈍化したり、競争圧力が強まったりした場合である。

2027年の見通し:CVSの価値は?

アナリストの平均予想に基づき、フォワードPERを9.3倍としたTIKRのガイド付きバリュエーション・モデルは、CVSが2027年までに1株当たり85ドル近辺で取引される可能性を示唆している。これは約5%、年率換算で約2%のトータルリターンに相当し、期待がすでに現在の価格にほぼ反映されていることを示している。

アナリストの目標株価はより楽観的で、平均91ドル/株、現在の水準から約13%のアップサイドである。これは、CVSが小幅なアップサイドのカテゴリーに位置づけられ、利益は一貫した実行に大きく依存する。株価が予想を上回るには、より強力な医療費抑制、より効率的な運営、医療サービス全般にわたる継続的な改善が必要だろう。

投資家にとって、CVSは安定的ではあるが一定のリターンが期待できる銘柄である。CVSは引き続きヘルスケア業界における信頼できる長期保有銘柄であり、株価の上昇は同社が着実に利益率を回復させ、財務内容を強化できるかどうかにかかっている。

ウォール街が見落としている、大きなアップサイドを持つAI複合企業

誰もがAIで儲けたいと考えている。しかし、エヌビディア、AMD、台湾セミコンダクターなど、AIから利益を得ている明らかな企業名を追いかける人々がいる一方で、本当のチャンスは、一握りのコンパウンダーがすでに人々が毎日使っている製品にAIを静かに組み込んでいるAIアプリケーションレイヤーにあるかもしれない。

TIKRはこのほど、AI導入が加速する中、数年にわたるアウトパフォームが期待できるとアナリストが考える、割安なコンパウンド企業5社に関する新しい無料レポートを発表した。

本レポートでは、以下をご紹介します:

- すでにAIを収益と利益の成長につなげている企業

- アナリストの予想が好調であるにもかかわらず、フェアバリュー以下で取引されている銘柄

- ほとんどの投資家が検討すらしていないユニークな銘柄

AIの次の波をつかみたいなら、本レポートは必読です。