グローバル・ペイメンツ・インク(NYSE:GPN)。は近年大きな圧力を受けている。成長が鈍化し、決済セクター全体のセンチメントが弱まる中、株価は1株あたり76ドル近辺で取引され、過去1年間で約36%下落した。この暴落の後でも、GPNは安定した利ざやと強力なキャッシュ創出で黒字を維持しており、根本的なビジネスは株価が示唆するよりも健全であることを示唆している。

最近、経営陣は主要な加盟店セグメントにおける顧客維持率の改善と、クラウドベースの発行・アクワイアリング・プラットフォームの継続的な勢いを強調した。同社はまた、規律あるコスト管理を再確認し、効率性と経営の安定性を支えている。こうした動きは、GPNが業績の安定化に積極的に取り組み、緩やかな回復に向けた布石を打っていることを示している。

この記事では、ウォール街のアナリストが2027年までにGPNがどの位置で取引されると考えているかを探る。コンセンサス目標株価とバリュエーション・モデルを組み合わせ、株価の潜在的な道筋を概説する。これらの数値は現在のアナリストの予想を反映したものであり、TIKR独自の予測ではありません。

TIKRの新しいバリュエーション・モデルを使えば、60秒以内に株価の本当の価値を知ることができます。

アナリストの目標株価は大幅なアップサイドを示唆

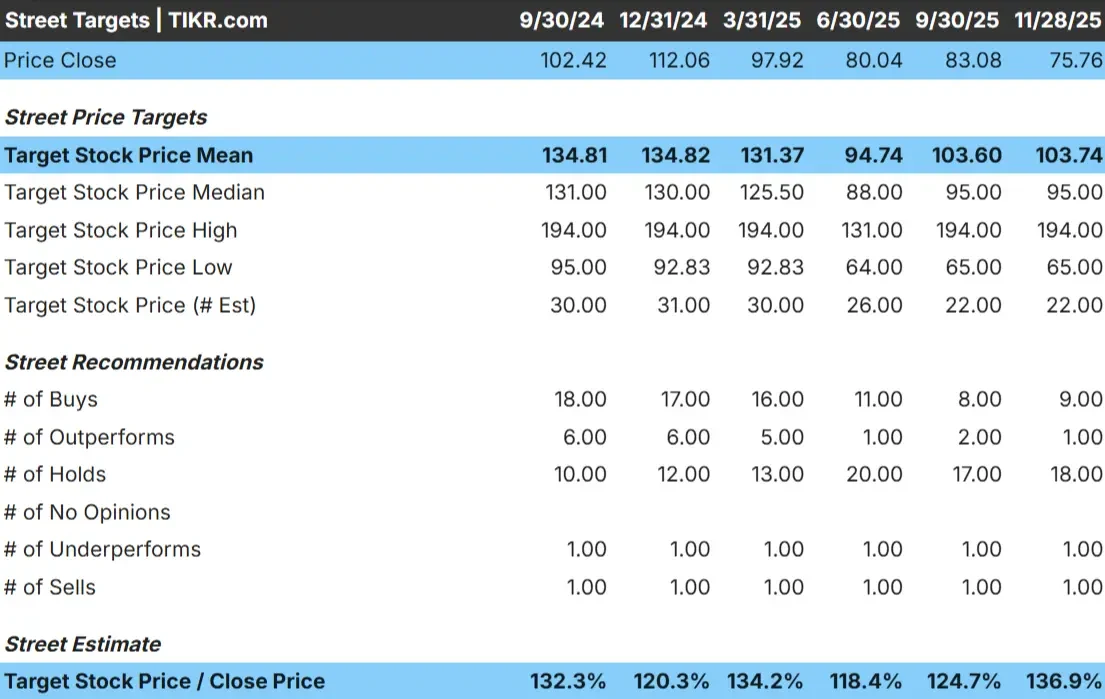

GPNは現在、1株あたり約76ドルで取引されている。アナリストの平均目標株価は104ドル/株で、現在の予想に基づくと約37%のアップサイドとなる。目標値の幅は広いが、全体的な見通しはポジティブだ。

- 高値予想:194ドル/株

- 低い予想:65ドル/株

- ターゲット中央値:95ドル/株

- レーティング買い9、アウトパフォーム1、ホールド18、アンダーパフォーム1、売り1

アナリストは、同社が順調に業績を上げ続ければ、30%以上の上昇余地があり、堅調なリバウンドの可能性があると見ている。投資家にとって、これはGPNが現在の水準から回復する余地があることを示唆しているが、ストリート全体の自信はまだ混在している。

TIKRの新しいバリュエーション・モデル(無料)を使って、あなたの好きな銘柄がどれだけ上昇する可能性があるかを発見してください >>>。

GPNの成長見通しとバリュエーション

GPNのファンダメンタルズは、経常的な決済量、コスト規律、安定した収益性に支えられ、安定していると思われる:

- 売上高は2027年まで約3.9%成長すると予測されています。

- 営業利益率は45%近くを維持する見込み。

- 株価は、過去の平均を大きく下回る約6倍のフォワード・アー クスで取引されている。

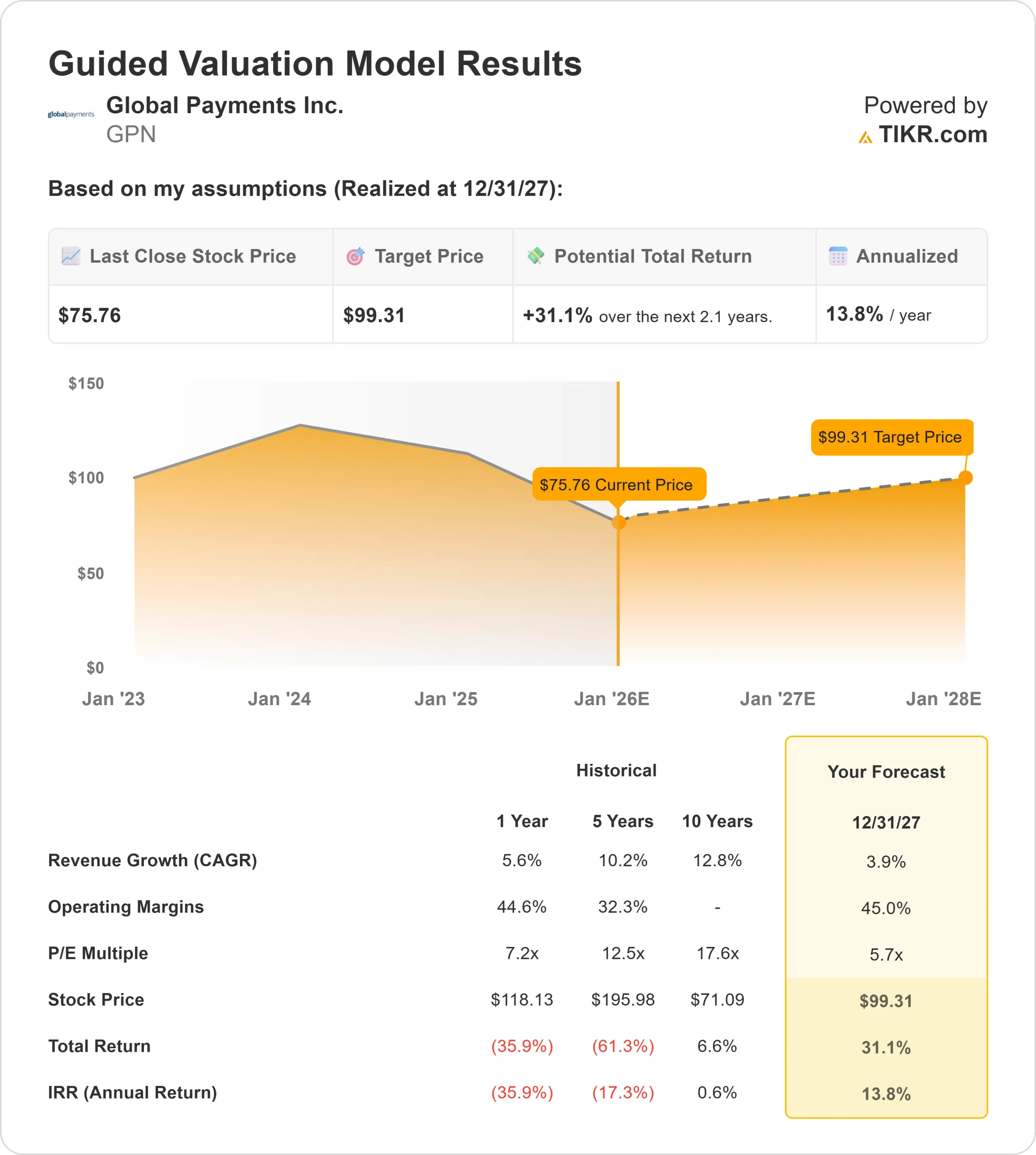

- アナリストの平均予想に基づき、6倍のフォワードPERを使用したTIKRのガイド付きバリュエーション・モデルは、2027年までに1株当たり約99ドルを示唆する。

- これは、約31%のトータル・リターン(年率約14%)を意味する。

これらの数字は、業績の急拡大よりもバリュエーションの回復が上昇の大半を占めるという設定を示している。株価は長期的なフォワードP Eレンジをはるかに下回って取引されており、期待がすでにリセットされていることを示唆している。

投資家にとってGPNは、着実な実行と割安な倍率が組み合わさって魅力的なリターン・プロフィールを生み出す、バリュー・ドリブン・コンパウンダーのように見える。

60秒以内に銘柄の真の価値を見る(TIKRで無料) >>>> (英語のみ

楽観論の原動力は?

投資家は、グローバル・ペイメンツの中核事業の強さを評価している。同社は、高い顧客密着性と有意義な規模の優位性を持つ不可欠な決済インフラを運営している。近代化されたクラウドベースのプラットフォームと統合ソフトウエアを推進することで、競争上の地位が徐々に向上し、顧客との関係が深まる可能性がある。

また、経営陣が効率性を重視し続けていることも、成長鈍化期における安定性の維持に役立っている。投資家にとって、これらの強みはGPNが業績を安定させ、時間をかけてゆっくりと勢いを回復させる手段を備えていることを示している。

弱気ケース:成長の鈍化と競争

プラスの面もあるが、グローバル・ペイメントは正当な課題に直面している。広範な決済業界は競争が激しく、伝統的なプロセッサーとフィンテックプレーヤーの両方が市場シェアをめぐって積極的な競争を繰り広げている。GPNの成長は鈍化しており、投資家は現在の状況下で同社が再加速できるかどうかまだ不透明だ。

株価の割安評価はこの不確実性を反映している。投資家にとってのリスクは、成長鈍化が続いたり競争が激化したりした場合、センチメントの回復に時間がかかり、意味のある再評価が遅れる可能性があることだ。

2027年の見通し:GPNの価値は?

アナリストの平均予想に基づき、6倍のフォワードPERを用いたTIKRのガイド付きバリュエーション・モデルは、2027年までにGPNが1株当たり99ドル近辺で取引される可能性を示唆している。今日の株価約76ドル/株からすると、トータルリターンは約31%、年率換算で約14%となる。

この見通しは、大転換ではなく、安定したマージンと緩やかな成長を前提としている。投資家にとっては、期待値がすでに低く、バリュエーションが大幅なディスカウントのままであるため、このリターン・プロファイルは魅力的に見える。GPNが成長率や効率性で小幅な改善でも実現すれば、アップサイドは現在の予測を上回る可能性がある。業績不振が続けば、株価はセンチメントが改善するまで割安で取引され続けるかもしれない。

ウォール街が見落としている、大きなアップサイドを持つAI複合企業

誰もがAIで儲けたいと考えている。しかし、エヌビディア、AMD、台湾セミコンダクターなど、AIの恩恵を受ける明らかな企業名を追い求める人々がいる一方で、本当のチャンスは、一握りのコンパウンダーがすでに人々が毎日使っている製品にAIを静かに組み込んでいるAIアプリケーションレイヤーにあるのかもしれない。

TIKRはこのほど、AI導入が加速する中、数年にわたるアウトパフォームが期待できるとアナリストが考える、割安なコンパウンド企業5社に関する新しい無料レポートを発表した。

本レポートでは、以下をご紹介します:

- すでにAIを収益と利益の成長につなげている企業

- アナリストの予想が好調であるにもかかわらず、フェアバリュー以下で取引されている銘柄

- ほとんどの投資家が検討すらしていないユニークな銘柄

AIの次の波をつかみたいなら、本レポートは必読です。