重要なポイント

- 物流の拡大:カーバナは、2026年2月3日にユージーンへの即日配達を拡大し、20州以上に配達範囲を広げ、第3四半期の小売販売台数が156000台に達した後の処理能力を強化した。

- インサイダー活動:カーバナは2026年2月3日、CFOとCOOが普通株式を処分したことを明らかにした。

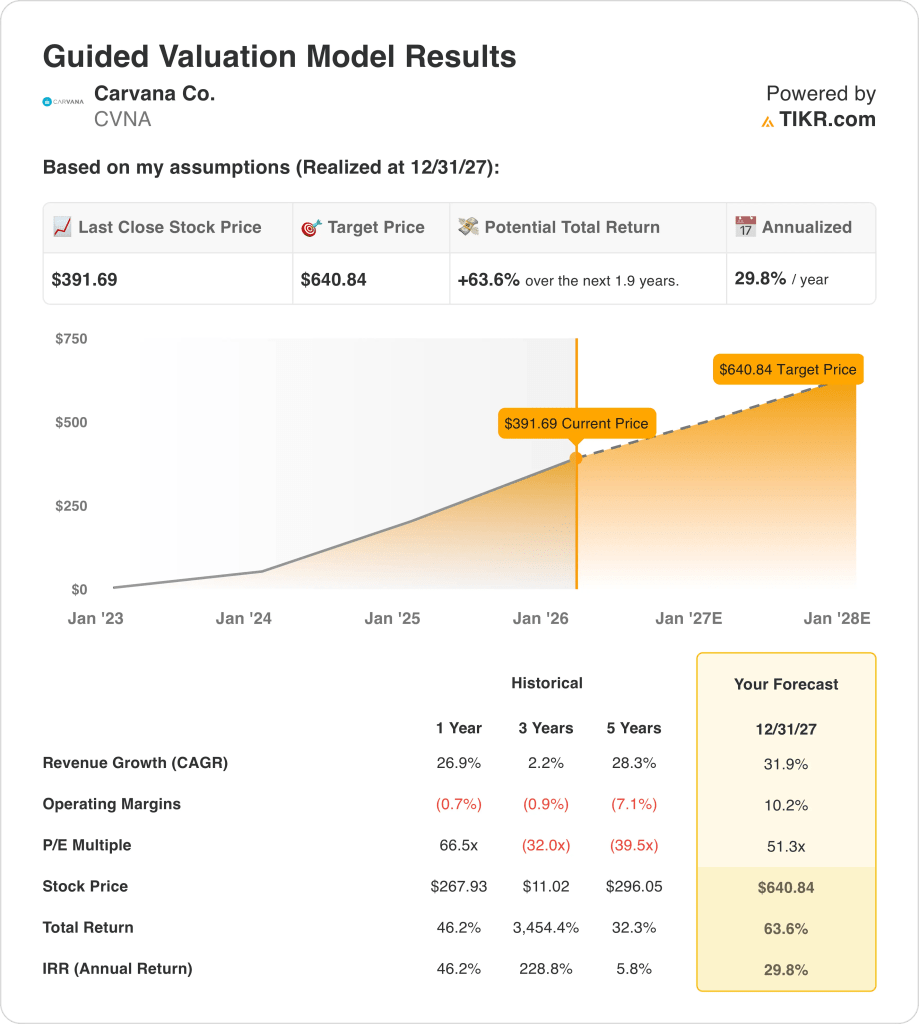

- 評価の枠組み:カーバナは、売上高年平均成長率32%、営業利益率10%に基づき、2027年12月までに641ドルに達する可能性がある。

- リターン・プロフィール:カーバナの目標株価641ドルは、現在の392ドルから64%の上昇を意味し、バリュエーション複利計算に基づいて約2年間で年率30%のリターンに相当する。

TIKRのバリュエーション・ツール(無料)を使って、カルバナ株の物流密度と21%への売上総利益率の回復が、長期的な株式価値をどのように形成するかを定量化する。

カーバナのケースを分解する

Carvana Co.(CVNA) は、2026年2月3日にユージーンへの当日車両配達を拡大した。この動きは、20以上の州にわたって物流カバレッジを拡大し、2026年にはより高い小売台数をサポートするよう同社を位置づけている。

この拡大は、2023年に売上高が110億ドルに減少した後、車両調達の規律が改善したことを反映したもので、直近12ヶ月の売上高180億ドル、売上総利益40億ドル、売上総利益率21%に続くものである。

過去12ヶ月間で、およそ20億ドルのコスト規律が、カーバナ株式の20億ドルの営業利益と9%の営業利益率に反映され、2022年に計上されたマイナス11%の利益率から急転直下した。

2025年第3四半期、カーバナは売上高60億ドル、小売台数156000台を計上したが、1株当たり1ドルの利益が予想を下回り、第4四半期のガイダンスが150000台強にとどまったため、株価は14%下落した。

2月のSEC提出書類では、CFOとCOOの両名が、過去12ヶ月間に54%上昇した後に普通株を処分したことが示されており、アナリストは現在価格392ドルに対して平均目標株価492ドル、高値目標600ドルを維持している。

アーニー・ガルシア最高経営責任者(CEO)は、「収益性の高い成長の推進と経営効率の向上に引き続き注力していく」と述べ、2025年の売上高200億ドルに向けて規模を拡大しつつ、利益率を10%近くに維持することを強調した。

株価は後続利益の66倍近辺で取引され、時価総額は900億ドルであるため、投資家は2025年に46%の収益成長が見込まれることと、四半期の販売台数が1,500万台近辺に停滞した場合の評価感応度を天秤にかけている。

CVNA株のモデルによる評価

Carvanaは、26.9%の収益成長とマージン回復後の期待値の上昇を反映しており、統合が進む中古車市場における競争的な実行に対して資本集約を位置づけています。

このモデルでは、31.9%の増収、10.2%のマージン、51.3倍の出口倍率を想定し、持続的な営業レバレッジに基づいた640.84ドルの目標株価を設定しています。

このフレームワークでは、391.69ドルから合計63.6%のアップサイド、年率29.8%のリターンを意味し、1.9年間の典型的な株式リターンのしきい値を大幅に上回る。

年率29.8%のリターンは、51.3倍の出口倍率にもかかわらず、持続的なマージンと成長の実行を必要とする株式リスクを正当化するため、モデルは「買い」を示している。

年率29.8%のリターンと10%の株式ハードルレートを比較すると、バリュエーションは31.9%の成長と10.2%のマージンがオペレーションの正常化を維持すると仮定しているため、モデルは資本保全よりもリスク調整後の資本増加を示している。

TIKRのカスタムシナリオ(無料)を使って、カルバナ株の小売台数が四半期あたり1万5,000台を超える成長が営業利益率の変遷にどのように影響するかをマップする。

当社の評価前提

TIKRのバリュエーション・モデルでは、企業の収益成長率、営業利益率、PER倍率について独自の仮定を差し込むことができ、株価の期待リターンを計算します。

以下は、カルバナ株で使用したものである:

1.収益成長率31.9%

カルバナ株の収益は、2023年に20.8%減少した後、昨年1年間で26.9%増加し、回復を示しているが、中古車需要の循環性と融資条件への敏感さも浮き彫りにしている。

直近1年間の売上高は180億ドルに達し、2025年第3四半期の売上高は60億ドル、小売台数は15万6,000台で、31.9%の前倒し成長軌道を支える台数の勢いがある。

31.9%の成長を維持するには、四半期ベースで15万台以上の販売台数の継続的拡大と安定した価格設定が必要である。

これは、過去1年間の成長率26.9%を上回るもので、持続的な販売台数の回復と物流密度の拡大が処理能力の増加につながる必要があり、周期的な需要の正常化に対する許容範囲が限られているためである。

2.営業利益率10.2%

カーバナ株の営業利益率は、2022年のマイナス11%から過去12ヵ月で9%まで改善し、材料費のリセットと固定費のレバレッジを実証した。

売上総利益率は180億ドルの売上で21%に達し、営業利益は20億ドルに増加した。

10.2%の達成は、売上総利益率を21%近くに維持し、20億ドルの営業費用を抑制することに依存するが、競争力のある価格設定や再調整費用の増加が収益を急速に圧迫する。

これは、固定費レバレッジと高いユニット貢献率を維持しなければならず、価格圧力やコストインフレが収益性を圧迫した場合の柔軟性が限られるため、1年間の営業利益率9%を上回る水準となる。

3.出口PER倍率:51.3倍

現在、株価は56.84倍(2/10/26現在)で取引されており、収益倍率は66倍近辺にある。

このモデルは、成長率31.9%、マージン10.2%というフレームワークの下、正規化利益に対して51.3倍の出口倍率を適用している。

この倍率は、2026年の市場想定倍率56.84倍を下回るが、これは現在の価格設定がすでに回復のモメンタムを資本化しており、モデルが実行の耐久性に向けて評価を正規化することで拡大リスクを低減しているためである。

この倍率は、過去1年間のPER 66.5倍を下回っていますが、これは収益の安定化によって投機的プレミアムが低下し、成長率やマージンが不調に終わった場合のバリュエーション・クッションを制限する圧縮をモデルが想定しているためです。

TIKRの構造化シナリオ・エンジン(無料)を使って、カルバナ株の22%の収益成長(ローケース)が、IRRのダウンサイドをどのように変化させるかを予測する。

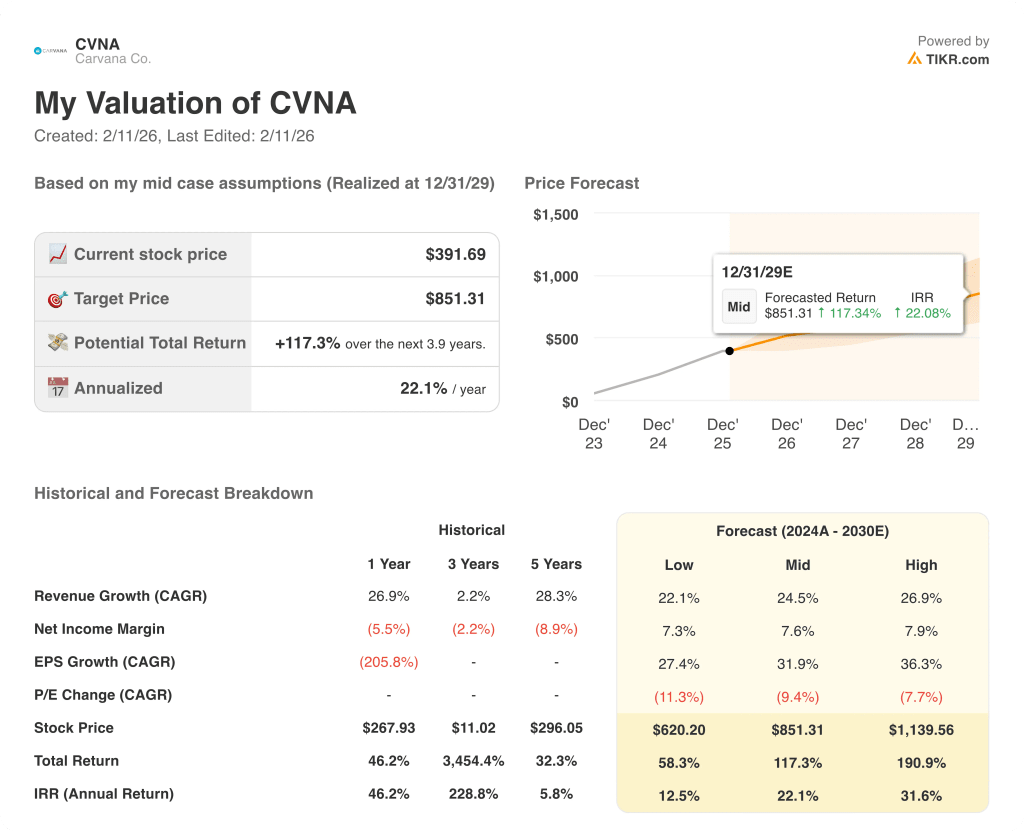

状況が良くなった場合、あるいは悪くなった場合はどうなるか?

カーバナの株価評価は、台数成長、マージンの正常化、資本規律における実行を反映し、2029年までの範囲を定義している。

- ローケース:中古車需要が軟化し、コスト・レバレッジが失速した場合、売上高は22.1%程度成長し、純マージンは7.3%付近を維持 → 年率12.5%のリターン。

- ミッドケース:小売台数が拡大し、営業規律が維持された場合、売上高は24.5%近辺で成長し、ネットマージンは7.6%に改善 → 年率換算リターンは22.1%。

- ハイケース: 物流密度が向上し、ユニットエコノミクスがさらに拡大した場合、収益は約26.9%に達し、ネットマージンは7.9%に近づく→年率31.6%のリターン。

Carvana株価はここからどれくらい上昇するのか?

TIKRの新しいバリュエーション・モデル・ツールを使えば、1分以内にその銘柄の潜在株価を見積もることができる。

必要なのは3つの簡単な入力だけです:

- 収益成長率

- 営業利益率

- 出口PER倍率

何を入力すればよいか分からない場合、TIKRはアナリストのコンセンサス予想を使って各入力を自動的に入力し、迅速で信頼できる出発点を提供します。

そこから、TIKRはブル、ベース、ベアシナリオの下での潜在的な株価とトータルリターンを計算しますので、株価が割安に見えるか割高に見えるかを素早く確認することができます。

TIKRを使って、代替的な成長とマージンのインプットの下で、カルバナ株の2029年の目標株価を再現し、資本配分の意味を理解する(無料)。

新しい機会をお探しですか?

- 億万長者の投資家が 億万長者の投資家が買っている銘柄を見る スマートマネーに従うことができます。

- わずか5分で銘柄分析TIKRのオールインワンで使いやすいプラットフォームで。

- 岩をひっくり返せばひっくり返すほど、より多くのチャンスを発見できます。 TIKRで10万以上の世界の株式、世界のトップ投資家の保有銘柄などを検索。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイス、また銘柄の売買を推奨するものではないことにご注意ください。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!