主な要点

- データセンターブーム:2025年の発電売上高は100億ドルを超え、前年比30%以上の成長。

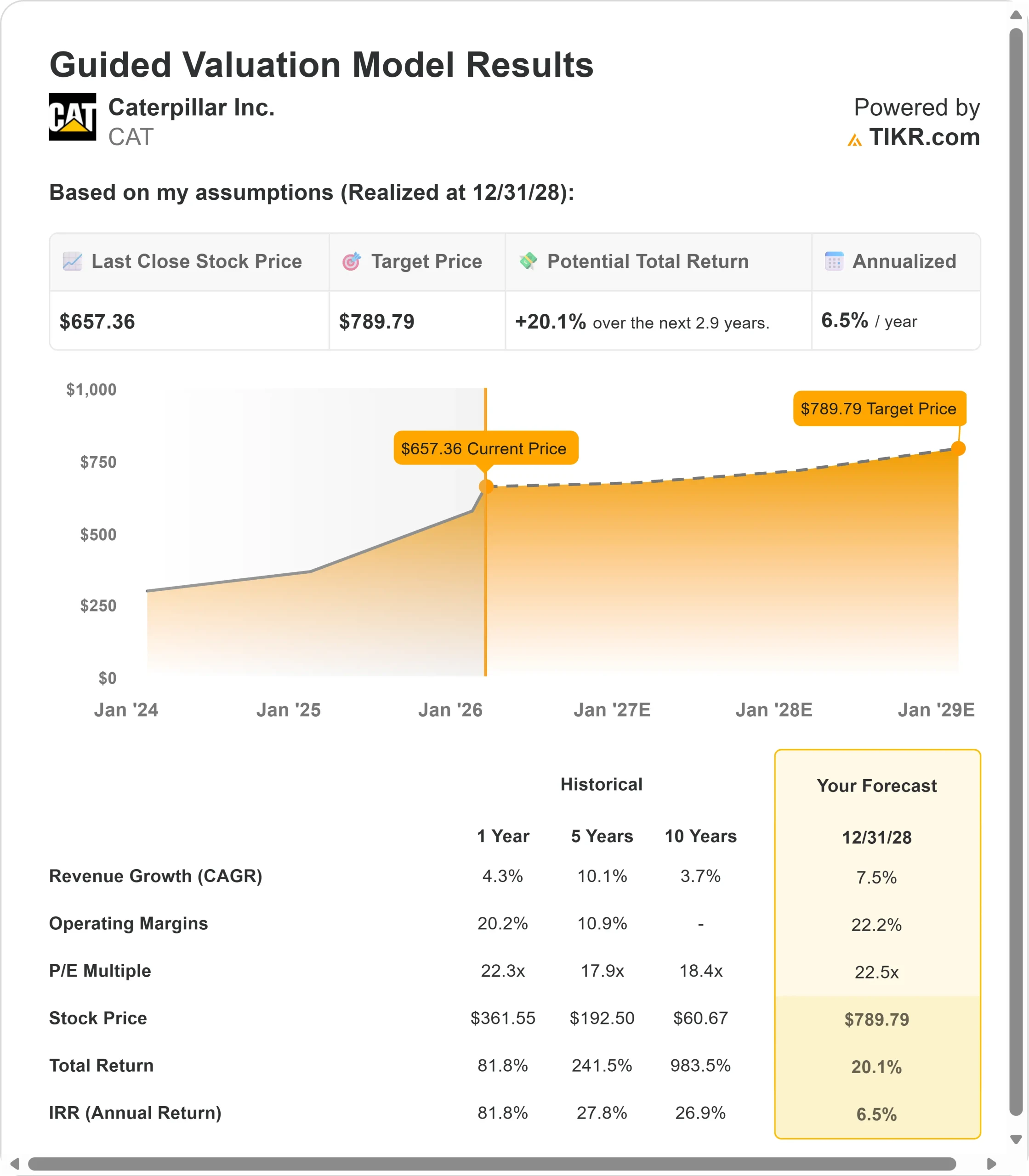

- 価格予測:現在の執行に基づくと、CAT株は2028年12月までに790ドルに達する可能性がある。

- 潜在的利益:この目標は、現在の株価657ドルから20%のトータル・リターンを意味する。

- 年間リターン:投資家は、今後2.9年間でおよそ6.5%の成長を見ることができる。

現在ライブ中:TIKRの新しいバリュエーション・モデル(無料)を使って、あなたのお気に入りの銘柄がどれだけ上昇する可能性があるかをご覧ください。>>>

キャタピラー(CAT)は、17億ドルの関税の逆風をかいくぐりながら、過去最高の年間売上高676億ドルを達成した。同社の受注残は510億ドル(前年比71%増)と過去最高を記録し、3つの主要セグメントで並外れた需要があることを示している。

CEOのジョー・クリードは、重要インフラ・プログラムとAIインフラ構築に資本投下している。発電事業の売上高は2025年に100億ドルを超え、同社は最近、これまでで最大規模の受注を発表した。数十億ドル規模のMonarch Compute Campusデータセンター・プロジェクト向けの2ギガワットの発電機セットである。

同社は、関税圧力にもかかわらず、調整後営業利益率17.2%を達成し、95億ドルの堅調なフリー・キャッシュ・フローを生み出した。経営陣は自社株買いや配当を通じて79億ドルを株主に配分した。

この勢いを背景に、キャタピラー株はピークに近い657ドルで取引されており、電力インフラにおける同社の戦略的地位を認識している投資家には上昇余地がある。

アナリストによるキャタピラー株の全成長予測と予想を見る(無料) >>> (英語のみ

モデルによるキャタピラー株の評価

私たちは、キャタピラーがAIデータセンターとクラウドコンピューティングの拡大に電力を供給するエネルギーインフラの重要なサプライヤーへと変貌を遂げていると分析した。

同社は発電においてかつてない需要を経験している。従来の用途にとどまらず、データセンター事業者が送電網依存に代わる選択肢を求める中、キャタピラーは原動力ソリューションの契約を獲得している。

同社は、データセンターの原動力用途で、それぞれ合計1ギガワット以上の受注を4件獲得している。

キャタピラーの多角化は回復力をもたらす。

- 建設業界のユーザー向け売上高は5%増加し、世界的な業界を上回った。

- リソース・インダストリーズ社は自律走行トラック輸送ソリューションを拡大しており、2025年末には827台の自律走行トラックを稼働させる予定である。

- 幅広いポートフォリオが単一市場のボラティリティから同社を守る一方、AIインフラ・ブームがセグメント全体に追い風を生み出している。

年間売上高成長率7.5%、営業利益率22.2%を予測し、株価は2.9年後に790ドルに達すると予測。これは株価収益倍率22.5倍を前提としている。

この倍率は、キャタピラーの過去の平均PER 22.3倍(1年)、17.9倍(5年)から少し拡大したものです。この倍率は、同社が急増する需要に対応するために生産を増強する中で、継続する関税の課題と生産能力の制約を反映している。

真の価値は、価格規律と経営効率によってマージンを維持しながら、発電能力の拡大を実行することにある。

当社の評価前提

企業の公正価値を即座に見積もる(TIKRは無料) >>> (英語のみ

当社の評価前提

TIKRのバリュエーション・モデルでは、企業の収益成長率、営業利益率、PER倍率について独自の仮定を差し込むことができ、株価の期待リターンを計算します。

以下は、CAT株で使用したものである:

1.収益成長率:7.5

キャタピラーの成長の中心は、電力インフラの拡大と全セグメン トにわたる健全な最終市場である。

発電が主な原動力。同社は、2026年の長期目標である5~7%の売上成長率を上回ると予想している。510億ドルの受注残は、約62%が12ヶ月以内に納品される見込みであり、強力な見通しを提供している。

経営陣は顧客と複数年のスケジュールを組んでおり、2027年以降の見通しを立てている。

建設業界は、データセンターの建設活動、政府プログラムによる継続的なインフラ支出、ディーラーのレンタル車両の増加から恩恵を受けるはずである。

リソース・インダストリーズ社は、銅と金の採掘に前向きな勢いがあり、重建設と採石用途も好調である。

同社はまた、関税の逆風を一部相殺し、売上高全体で約2%の有利な価格実現率を達成している。

2.営業利益率:22.2

Caterpillarは、大きなコスト圧力を吸収しながら収益性を管理している。

2025年には、17億ドルの関税コストの純増加にもかかわらず、17.2%の調整後営業利益率を達成した。

関税を除けば、マージンは目標範囲の上半分に収まるはずだった。2026年については、関税コストの増加が約26億ドル、つまり2025年より8億ドル高くなると経営陣は予想している。

しかし、キャタピラーは積極的な緩和策を講じている。このような取り組みがなければ、関税は20%高くなる。

同社は収益性を守るために、調達先の変更、コスト管理、価格設定を実施している。経営陣は、長期的にマージン目標範囲の中間点付近で事業運営することに引き続きコミットしている。

2026年に35億ドルの設備投資を行い、特に大型エンジンと産業用ガスタービンの生産能力拡大を支援し、会社の持続的成長に備える。

3.出口PER倍率:22.5倍

市場はキャタピラーを29倍の利益で評価している。予想期間中、PERは22.5倍まで低下する。

生産能力拡大による実行リスクと関税の不確実性が倍率の重石となる。同社は、サプライチェーンの課題を管理し、急速に拡大する事業全体の品質を維持しながら、新たな生産能力のオンライン化を成功させなければならない。

Caterpillarが発電機会を獲得し、関税環境を通じてマージンを維持する能力を実証すれば、株価は過去の平均株価にプレミアムをつけるはずだ。記録的な受注残と複数年の見通しが、伝統的な景気循環型産業株よりも高いバリュエーションを支えている。

あらゆる銘柄を評価する独自のバリュエーション・モデルを構築する(無料です!) >>

状況が好転した場合、あるいは悪化した場合はどうなるか?

重機械メーカーは、循環的な需要とマクロ的な逆風に直面しています。2028年12月までの様々なシナリオの下で、キャタピラー社の株価がどのように推移するかをご紹介します:

- ローケース: 収益成長率が3.8%に鈍化し、純利益マージンが17.9%に縮小しても、投資家は12.8%のトータル・リターン(年率2.5%)を見込む。

- ミッドケース:成長率4.2%、利益率19.0%の場合、トータル・リターンは37.4%(年率6.7%)を見込む。

- ハイケース:発電が加速し、キャタピラーが19.8%のマージンを維持しながら4.6%成長した場合、リターンは合計62.8%(年率10.4%)に達する可能性がある。

アナリストがCAT株について今どう考えているかを見る(TIKRを使えば無料) >>

このレンジは、発電能力拡張の実行、関税緩和の成功、建設・鉱業最終市場の持続的な強さを反映している。

低水準の場合、関税コストが悪化するか、データセンターの電力需要が予想より早く減速する。

ハイケースは、プライム電源の導入が現在の予測を超えて加速し、発電容量が予定より早く稼動し、同社が予想以上の関税緩和を達成した場合である。

キャタピラー社の株価は今後どの程度上昇するのか?

TIKRの新しいバリュエーション・モデル・ツールを使えば、1分もかからずにその銘柄の潜在株価を見積もることができます。

必要なのは3つの簡単な入力だけです:

- 収益成長率

- 営業利益率

- 出口PER倍率

何を入力すればよいか分からない場合、TIKRはアナリストのコンセンサス予想を使って各入力を自動的に入力し、迅速で信頼できる出発点を提供します。

そこから、TIKRはブル、ベース、ベアシナリオの下での潜在的な株価とトータルリターンを計算しますので、銘柄が割安に見えるか割高に見えるかを素早く確認することができます。

60秒以内に銘柄の真の価値を見る(TIKRを使えば無料) >>

新しいチャンスをお探しですか?

- 億万長者の投資家が 億万長者の投資家が買っている銘柄を見る スマートマネーを追いかけることができます。

- わずか5分で銘柄分析TIKRのオールインワンで使いやすいプラットフォームで。

- 岩をひっくり返せばひっくり返すほど、より多くのチャンスを発見できます。 TIKRで10万以上の世界の株式、世界のトップ投資家の保有銘柄などを検索。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイス、また銘柄の売買を推奨するものではありません。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!