主な要点

- ライセンス契約の延長:MSCIは、ブラックロックとのコアETFインデックスのライセンシング契約を2035年まで延長し、数兆ドル規模のインデックス資産に連動する長期的な手数料収入を確保。

- 市場アクセスの拡大:MSCIは、2026年にベンチマーク・インデックスのオプションをニューヨーク証券取引所に上場することに合意し、マネタイズをデータだけでなくデリバティブにリンクしたボリュームに拡大。

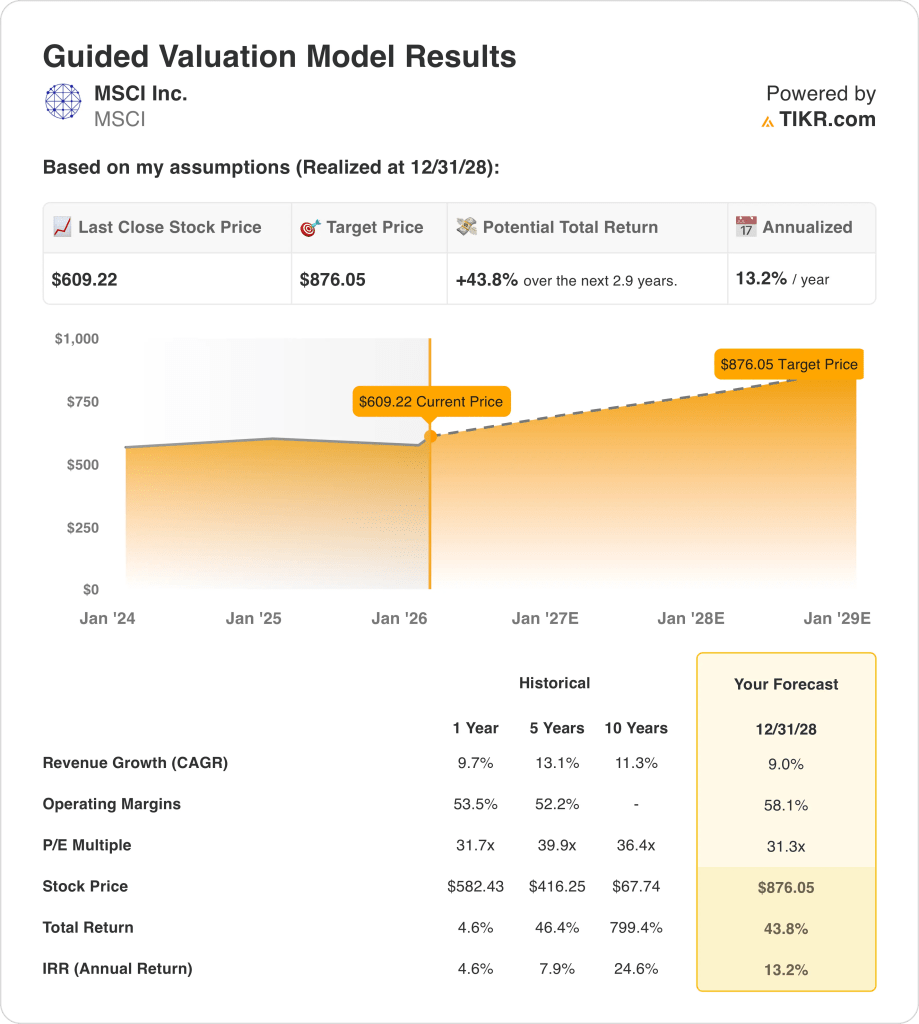

- バリュエーション・ターゲット:9%の収益成長、58%の営業利益率、31倍の出口倍率に基づき、MSCI Inc.の株価は2028年12月までに876ドルに達する可能性がある。

- リターン・プロファイル:609ドルから3年間で44%のアップサイドと13%の年率リターンを示唆。

世界市場のリターンに関する保守的な仮定を用いてMSCI株式のバリュエーションを再構築し、TIKRにどれだけのダウンサイド・プロテクションが存在するかを無料で確認する。

MSCI(エムエスシーアイ)は、インデックス・ベンチマーク、アナリティクス、ESGデータをグローバル規模で提供し、139兆ドル規模の資産運用業界全体のポートフォリオ構築に影響を与えています。

2026年1月下旬、MSCI Inc.はブラックロック(BLK)のETFライセンスを2035年まで延長し、ニューヨーク証券取引所の指数オプション上場を確保し、販売力を強化した。

MSCIは、経常的なライセンス需要と構造的に高いデータ・マージンを反映し、30億ドルの収益と10億ドルの営業利益を計上した。

55%近い営業利益率と500億ドルの時価総額により、MSCI Inc.はパブリック・マーケットで最も効率的な情報プロバイダーのひとつとなった。

MSCIの株価は、一貫した執行にもかかわらず、31倍近い利益で取引されており、プレミアムなファンダメンタルズと抑制されたバリュエーション前提の間に緊張関係が生じている。

MSCI株のモデルによる評価

MSCIは、経常的なインデックス・ライセンシング、強力なキャピタル・リターン、58の営業利益率を兼ね備えており、グローバルな投資ワークフローにおける耐久性のあるポジショニングを支えている。

モデルは、9%の収益成長、安定したマージン、予測可能なキャッシュ創出を反映した31の出口倍率を想定している。

これらのインプットの下で、MSCI株は876ドルに達し、44%のトータル・アップサイドと13%の年間リターンを意味する。

バリュエーションの前提

TIKRのバリュエーション・モデルでは、企業の収益成長率、営業利益率、PER倍率について独自の仮定を設定し、株価の期待リターンを計算することができます。

以下はMSCI株で使用したものである:

1.収益成長率3%

MSCIの最近の収益は約30億ドルで、インデックスとアナリティクスの需要により2021年の約20億ドルから上昇した。

成長率は以前の2桁成長から鈍化しているが、定期的なインデックスフィーとETF連動収益が予測可能性を支えている。

最近の長期のETFライセンス延長とオプションの収益化は収益の可視性を向上させるが、市場サイクルは加速を制限する。

アナリストのコンセンサス予想によると、9%の収益成長率前提で、サブスクリプションの耐久性と成熟した規模のバランスをとっている。

2.営業利益率:7.6

MSCIは、データ主導の収益と強力な価格決定力により、50%を超える営業利益率を数年間維持してきた。

データ・インフラ・コストの伸びがライセンス収入よりも鈍化し、収益が営業費用を上回るスピードで拡大したため、マージンは改善した。

今後の利益率の拡大は、ESGデータ、プライベート・アセット、規制遵守への継続的な投資によって制限される。

アナリストのコンセンサス予想に沿った58.1%の営業利益率は、収益性のピーク付近で正常化した規模効率を反映している。

3.出口PER倍率:7倍

MSCIは、経常的な収益、高い利益率、限られた競合他社による 代替品により、歴史的に高い収益倍率で取引されてきた。

収益成長が緩やかになり、資産配分やETFフローに対するバリュエーション感応度が高まるにつれ、投資家の警戒感は高まっている。

プレミアム評価の維持には、安定した収益成長、大手資産運用会社との契約更新、ESGとプライベート・アセットにおける関連性が必要である。

ストリート・コンセンサス予想に基づく出口倍率31.3倍は、成長鈍化とプレミアム評価にもかかわらず、持続的なキャッシュ創出を反映している。

TIKRを使用して、同一の成長前提の下で、MSCI株式のマージンの耐久性を他のインデックス・プロバイダーと比較する(無料)。

状況が良くなった場合、あるいは悪くなった場合はどうなるか?

MSCIの業績は、インデックスに連動する資産の成長、長期的なライセンス更新、および2030年までのマージン規律に左右される。

- ローケース:資産の伸びが鈍化し、価格決定力が軟化した場合、売上は7.6%増、ネットマージンは41.3%近辺にとどまる→年率7.6%のリターン。

- ミッドケース:コア・インデックスの需要が堅調に推移し、収益は8.5% 近く成長、ネット・マージンは43.4% に改善 → 年率リターンは12.3% となる。

- ハイケース:ETF連動ボリュームが加速し、コストが効率的にスケー ルアップした場合、収益は9.3%に達し、ネット・マージンは45.0% →年率16.7%のリターンに近づく。

ミッドケースの目標価格1080ドルは、マルチプルの拡大や市場の熱狂がなくとも、着実な実行と契約の耐久性によって達成可能である。

ここからのアップサイドは?

TIKRの新しいバリュエーション・モデル・ツールを使えば、1分以内にその銘柄の潜在的な株価を見積もることができます。

必要なのは3つの簡単な入力だけです:

- 収益成長率

- 営業利益率

- 出口PER倍率

何を入力すればよいか分からない場合、TIKRはアナリストのコンセンサス予想を使って各入力を自動的に入力し、迅速で信頼できる出発点を提供します。

そこから、TIKRはブル、ベース、ベアシナリオの下での潜在的な株価とトータルリターンを計算しますので、銘柄が割安に見えるか割高に見えるかを素早く確認することができます。

TIKRを使って、インデックスの利用状況や価格設定に関するコンセンサス前提を、MSCI株式の明確な長期的価格パスに変換する(無料)。

新しいチャンスをお探しですか?

- どんな銘柄を 億万長者の投資家が買っている銘柄を見る スマートマネーを追いかけることができます。

- わずか5分で銘柄分析TIKRのオールインワンで使いやすいプラットフォームで。

- 岩をひっくり返せばひっくり返すほど、より多くのチャンスを発見できます。 TIKRで10万以上の世界の株式、世界のトップ投資家の保有銘柄などを検索。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイス、また銘柄の売買を推奨するものではありません。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!