Wichtigste Erkenntnisse:

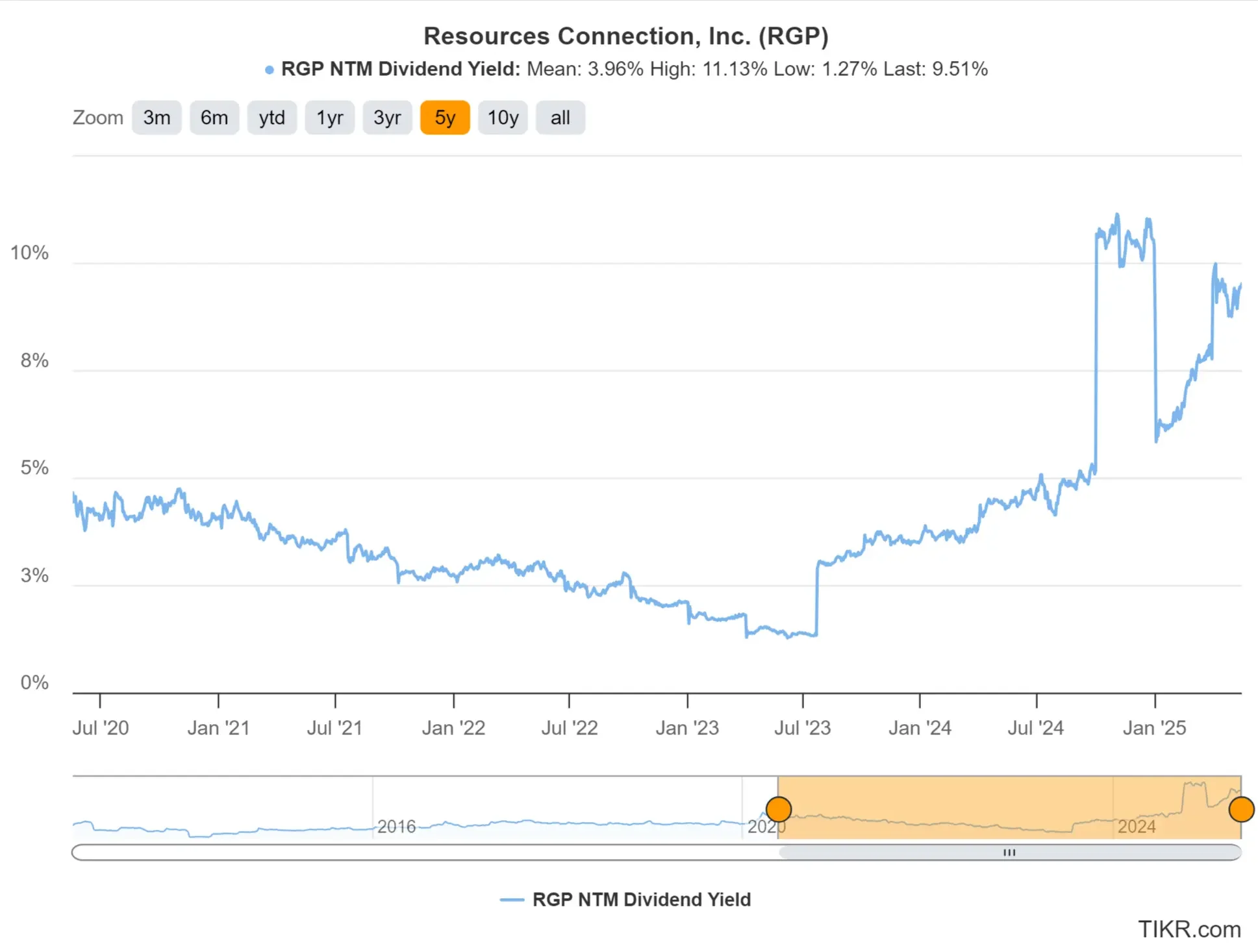

- RGP bietet eine Forward-Dividendenrendite von etwa 9,5 %, mehr als das Doppelte des 5-Jahres-Durchschnitts.

- Das Unternehmen hat keine Nettoverschuldung und über 70 Mio. USD an Barmitteln und verfügt über eine saubere Bilanz.

- Auch wenn die Analysten für die Aktie heute ein Aufwärtspotenzial von 81 % sehen, sollten Anleger vorsichtig sein, wenn sie nicht wirklich an die Fähigkeit des Unternehmens glauben, die Nachfrage zu steigern.

- Erhalten Sie kostenlos genaue Finanzdaten zu über 100.000 globalen Aktien auf TIKR >>>

Resources Connection (RGP) mag auf den ersten Blick wie ein überzeugendes Value Play aussehen. Mit einem Unternehmenswert von 130 Mio. USD bleibt das Unternehmen für die meisten institutionellen Anleger und Hedgefonds unter dem Radar.

RGP ist ein globales Beratungsunternehmen, das Fachleute auf Abruf und projektbezogene Unterstützung in Bereichen wie Finanzen, Rechnungswesen, IT, Risiko und Personalwesen anbietet. Das Unternehmen arbeitet mit vielen Fortune-500-Unternehmen zusammen und konzentriert sich auf die Umgestaltung von Unternehmen und die Einhaltung von Vorschriften.

Die Aktie weist derzeit eine Rendite von etwa 9,5 % auf, ist schuldenfrei und verfügt über 70 Mio. USD in bar. Die Analysten sind optimistisch und prognostizieren einen Aufwärtstrend von bis zu 80 % gegenüber den aktuellen Kursen.

Dennoch gibt es echte Risiken abzuwägen, darunter sinkende Erträge und längerfristige Bedrohungen durch Automatisierung und KI. RGP könnte für konträre Value-Investoren, die Unsicherheiten in Kauf nehmen, einen näheren Blick wert sein.

Warum ist die RGP-Aktie in den letzten 3 Jahren um 70% gefallen?

Der Aktienkurs von RGP ist in den letzten 3 Jahren um etwa 70 % gefallen.

Der Umsatz ist in den letzten beiden Geschäftsjahren zurückgegangen, und die Fixkostenbasis des Unternehmens hat Druck auf die operativen Margen ausgeübt.

Hier ist, was die RGP-Aktie heute am meisten beeinflusst:

- Rückläufige Umsätze und Rentabilität: RGP hat durchgängig einen Umsatzrückgang zu verzeichnen, insbesondere im Segment On-Demand Talent, das aufgrund der geringeren Nachfrage nach Interim-Support-Dienstleistungen einen starken Umsatzrückgang verzeichnete. Dieser Rückgang in den Kerngeschäftssegmenten hat zu einer Verringerung der Bruttomargen und der Gesamtrentabilität geführt.

- Wettbewerbsdruck und Marktverschiebungen: Das Unternehmen sieht sich mit dem zunehmenden Wettbewerb durch Gig-Economy-Plattformen und die Integration von KI-gesteuerten Lösungen in professionelle Dienstleistungen konfrontiert. Diese Marktverschiebungen haben das traditionelle Beratungsmodell von RGP in Frage gestellt und zu einem Verlust von Marktanteilen und Preisdruck geführt.

- Erhebliche Wertminderungen des Firmenwerts: Im Geschäftsjahr 2025 verzeichnete RGP eine erhebliche, nicht zahlungswirksame Wertminderung des Geschäfts- oder Firmenwerts in Höhe von 79,5 Millionen US-Dollar, die in erster Linie die Segmente On-Demand Talent und Europa und Asien-Pazifik betraf. Diese Wertminderung spiegelt eine Neueinschätzung des zukünftigen Ertragspotenzials des Unternehmens wider und hat das Vertrauen der Investoren negativ beeinflusst.

Es ist erwähnenswert, dass der Aufstieg der KI in den professionellen Dienstleistungen das Ertragspotenzial von RGP dauerhaft verringern könnte. Diese Veränderungen können das Geschäftsmodell des Unternehmens stören und seine langfristigen Aussichten erheblich beeinträchtigen.

Dennoch bleibt RGP profitabel, schuldenfrei und hat (vorerst) einen positiven Cash-Flow.

Analysten glauben, dass die Aktie heute 80% Aufwärtspotenzial hat

Die Wall Street-Analysten haben derzeit ein durchschnittliches Kursziel von etwa 9,67 $/Aktie für RGP, was bedeutet, dass die Aktie ein Aufwärtspotenzial von etwa 81 % hat, da sie heute um 5,35 $/Aktie gehandelt wird.

Bemerkenswert ist, dass die Analysten für die Aktie heute mehr Aufwärtspotenzial sehen als im vergangenen Jahr. Dies deutet darauf hin, dass die Aktie heute überverkauft sein könnte:

Finden Sie Aktien, die heute stärker unterbewertet sind als Resource Connections (kostenlos) >>>

1: Dividendenrendite

RGP bietet derzeit eine Forward-Dividendenrendite von 9,5 % und liegt damit deutlich über dem 5-Jahres-Durchschnitt von etwa 4 %.

Dies ist darauf zurückzuführen, dass der Aktienkurs des Unternehmens gesunken ist, weil die Unternehmensleitung in den letzten Jahren die Dividende nicht erhöht hat.

Diese Dividende von 9,5 % wird in den nächsten Jahren wahrscheinlich gekürzt werden, da die Erträge weiterhin unter Druck stehen.

2: Sicherheit der Dividende

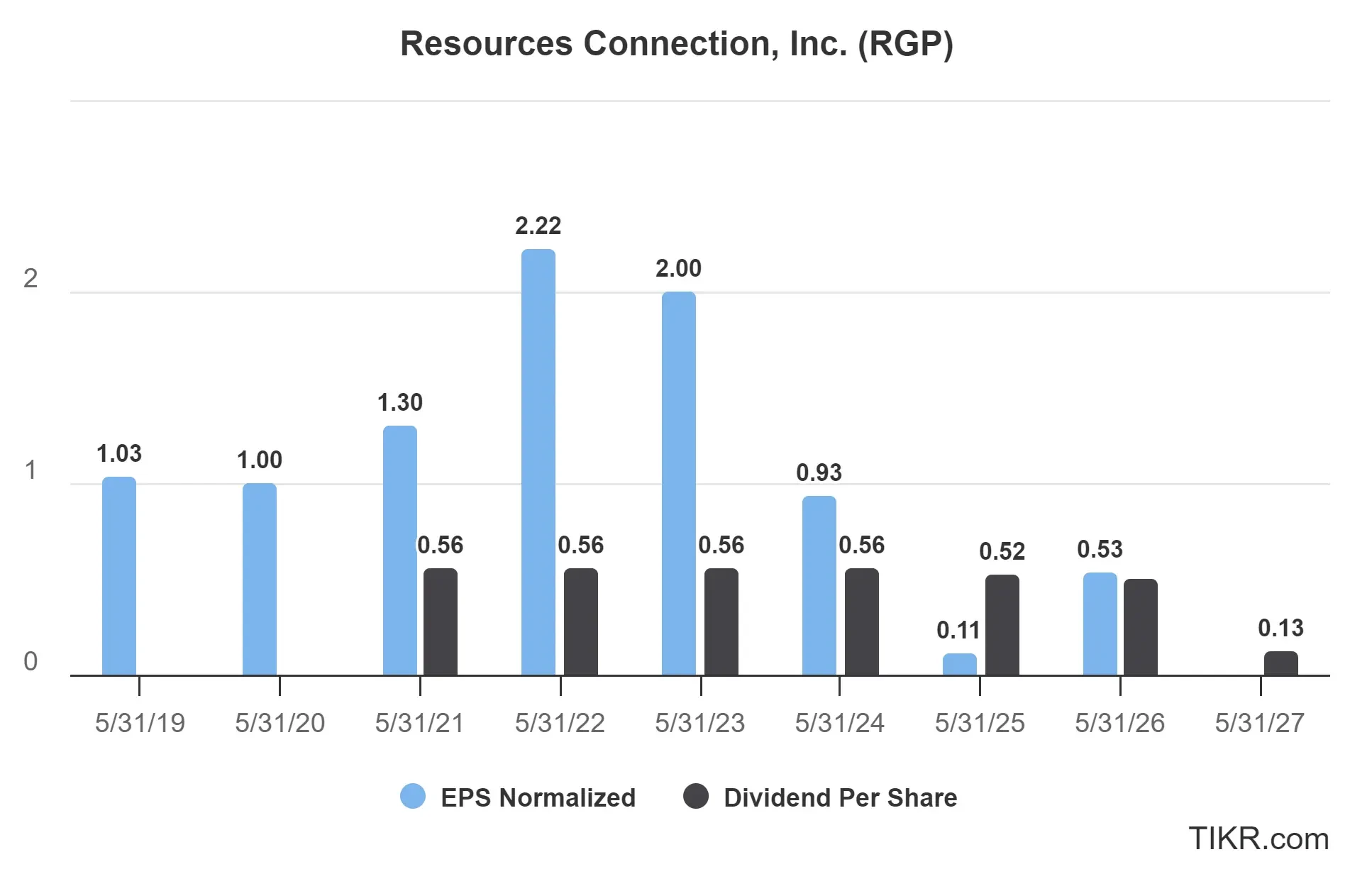

In den Jahren bis 2021 hatte RGP seine Dividende mit zweistelligen jährlichen Raten erhöht (dies ist in der nachstehenden Grafik nicht dargestellt).

In letzter Zeit ist das Geschäft unter starken Umsatzdruck geraten, was die Erträge und die Fähigkeit des Unternehmens, weiterhin Dividenden zu zahlen, gefährdet hat.

Für das Geschäftsjahr 2024 hatte RGP eine Dividendenausschüttungsquote von etwa 60 %, basierend auf einem normalisierten EPS von 0,93 $ und einer Dividende pro Aktie von 0,56 $.

In diesem Jahr wird RGP voraussichtlich nur 0,11 $ pro Aktie verdienen, was hinter der Dividende von 0,52 $ zurückbleibt. Für 2026 wird ein Gewinn von 0,53 USD pro Aktie prognostiziert, der jedoch fast vollständig in die Dividende fließen würde.

Wenn das Unternehmen nach 2026 zu einem beständigen Gewinnwachstum zurückkehren kann, könnte die Aktie heute unterbewertet sein. Die starke Bilanz und die negative Nettoverschuldung tragen zur Risikominderung bei. Dennoch sollten Anleger die Möglichkeit in Betracht ziehen, dass KI eine dauerhafte Bedrohung für das Beratungsmodell von RGP darstellen könnte.

3: Potenzial für Dividendenwachstum

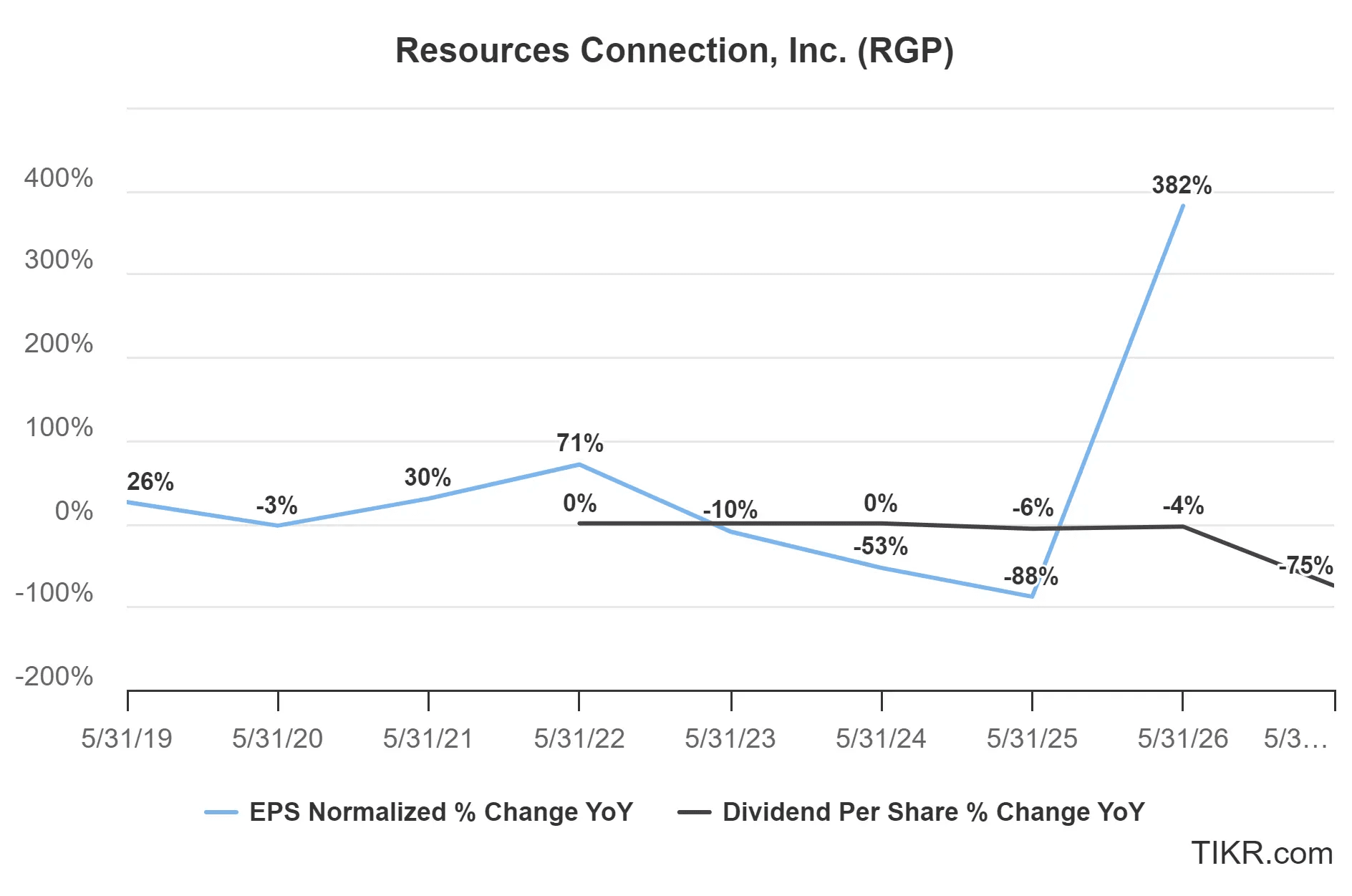

Analysten gehen davon aus, dass die Dividende von RGP in den nächsten Jahren sinken wird, da das Unternehmen seine Ausschüttung besser auf die Erträge abstimmen wird. Da der Gewinn pro Aktie in naher Zukunft deutlich unter die aktuelle Dividende fallen dürfte, scheint eine Kürzung wahrscheinlich, sofern sich die Rentabilität nicht verbessert.

Sollten sich die Erträge nach 2026 jedoch deutlich erholen, könnte das Unternehmen in der Lage sein, die Dividende stabil zu halten oder schrittweise wieder zu erhöhen.

Die starke Bilanz und der Mangel an Nettoverschuldung bieten eine gewisse Flexibilität, aber das langfristige Dividendenwachstum wird davon abhängen, ob sich RGP an die strukturellen Veränderungen in der Beratungsbranche anpassen kann.

TIKR Mitnehmen

Resources Connection (RGP) bietet eine seltene Kombination aus einer zweistelligen Dividendenrendite, keiner Nettoverschuldung und einer Bewertung nahe dem Allzeittief. Die jüngsten Umsatzrückgänge und die zunehmende Bedrohung durch KI im Bereich der professionellen Dienstleistungen werfen jedoch ernsthafte Fragen zu den langfristigen Aussichten des Unternehmens auf.

Eine Erholung der Erträge könnte zwar für Aufwärtspotenzial sorgen, doch die Risiken sind erheblich. RGP mag konträre Anleger ansprechen, aber es ist eine Wette, die Geduld und eine hohe Toleranz für Unsicherheit erfordert.

Das TIKR-Terminal bietet branchenführende Finanzdaten zu über 100.000 Aktien und wurde für Anleger entwickelt, die den Kauf von Aktien als den Kauf eines Teils eines Unternehmens betrachten.

Probieren Sie TIKR noch heute kostenlos aus!

Suchen Sie nach neuen Möglichkeiten?

- Erfahren Sie, welche Aktien milliardenschwere Investoren kaufen, damit Sie dem klugen Geld folgen können.

- Analysieren Sie Aktien in nur 5 Minuten mit der benutzerfreundlichen All-in-One-Plattform von TIKR.

- Je mehr Steine du umwirfst, desto mehr Möglichkeiten entdeckst du. Durchsuchen Sie mit TIKR mehr als 100.000 globale Aktien, globale Top-Investorenbeteiligungen und mehr.

Haftungsausschluss:

Bitte beachten Sie, dass die Artikel auf TIKR nicht als Anlage- oder Finanzberatung von TIKR oder unserem Inhaltsteam gedacht sind und auch keine Empfehlungen zum Kauf oder Verkauf von Aktien darstellen. Wir erstellen unsere Inhalte auf der Grundlage der Anlagedaten von TIKR Terminal und der Schätzungen von Analysten. Unsere Analysen enthalten möglicherweise keine aktuellen Unternehmensnachrichten oder wichtige Updates. TIKR hat keine Position in den genannten Aktien. Vielen Dank für die Lektüre und viel Spaß beim Investieren!