A Parker-Hannifin Corporation (NYSE: PH) tornou-se discretamente uma das empresas de compostos industriais mais confiáveis do mercado. As ações são negociadas perto de US$ 766/ação, com alta de cerca de 20% no último ano, apoiadas por uma execução sólida, margens em expansão e fluxo de caixa livre consistente.

Recentemente, a empresa anunciou um início recorde para o ano fiscal de 2025, com sólido desempenho em seus segmentos de Sistemas Aeroespaciais e Tecnologias de Movimento. A Parker também concluiu a integração da Meggitt, fortalecendo sua posição em componentes aeroespaciais de alto valor e liberando sinergias em programas comerciais e de defesa. Esses movimentos destacam a execução disciplinada da administração e o foco em mercados de ciclo longo e de alta margem.

Este artigo explora onde os analistas de Wall Street acham que a Parker-Hannifin poderá ser negociada até 2028. Reunimos metas de consenso e modelos de avaliação para delinear a trajetória potencial das ações. Esses números refletem as expectativas atuais dos analistas e não são previsões próprias da TIKR.

Desbloqueie nosso relatório gratuito: 5 empresas de IA que os analistas acreditam estar subvalorizadas e que poderiam proporcionar anos de desempenho superior com a aceleração da adoção da IA (inscreva-se na TIKR, é grátis) >>>

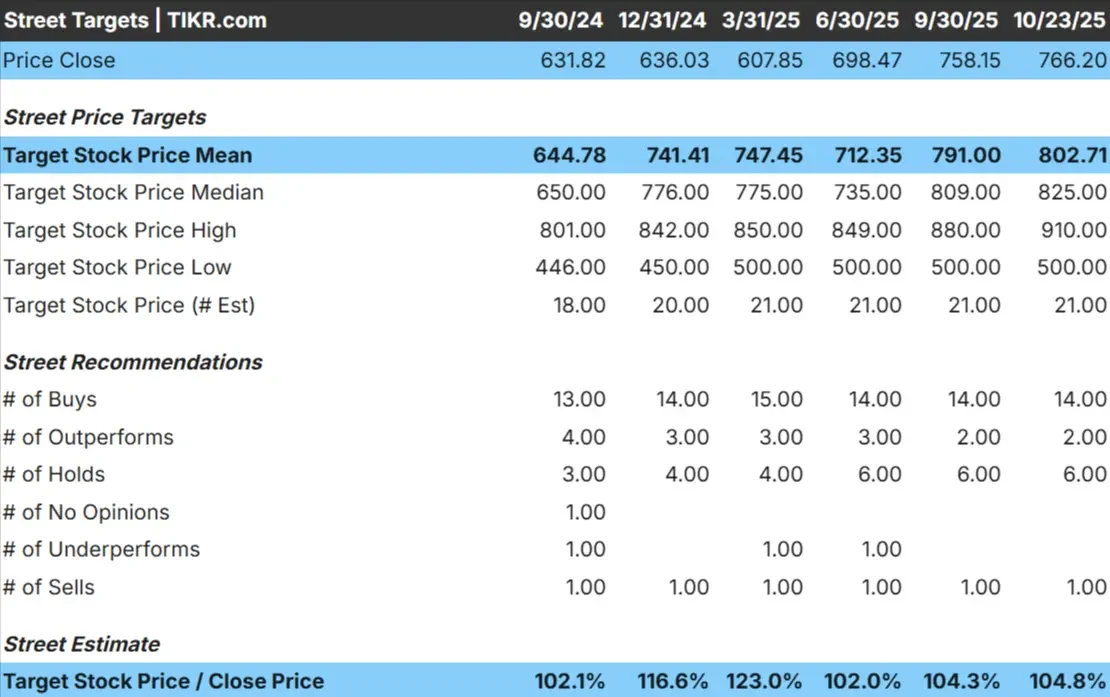

As metas de preço dos analistas sugerem um aumento mínimo

A Parker-Hannifin é negociada hoje em torno de US$ 766/ação. O preço-alvo médio dos analistas é de US$ 803/ação, o que aponta para uma alta de cerca de 5% no próximo ano. As previsões permanecem apertadas, refletindo a confiança constante no desempenho da empresa:

- Estimativa alta: ~$ 910/ação

- Estimativa baixa: ~$ 500/ação

- Meta mediana: ~$ 825/ação

- Classificações: 14 compras, 2 superações, 6 retenções, 1 venda

Os analistas consideram a Parker razoavelmente valorizada após uma forte corrida. Para os investidores, isso significa que o mercado já precifica grande parte da qualidade e da consistência operacional da empresa. A ação não é uma ação rápida, mas oferece uma base confiável para portfólios que valorizam a estabilidade e a execução sólida.

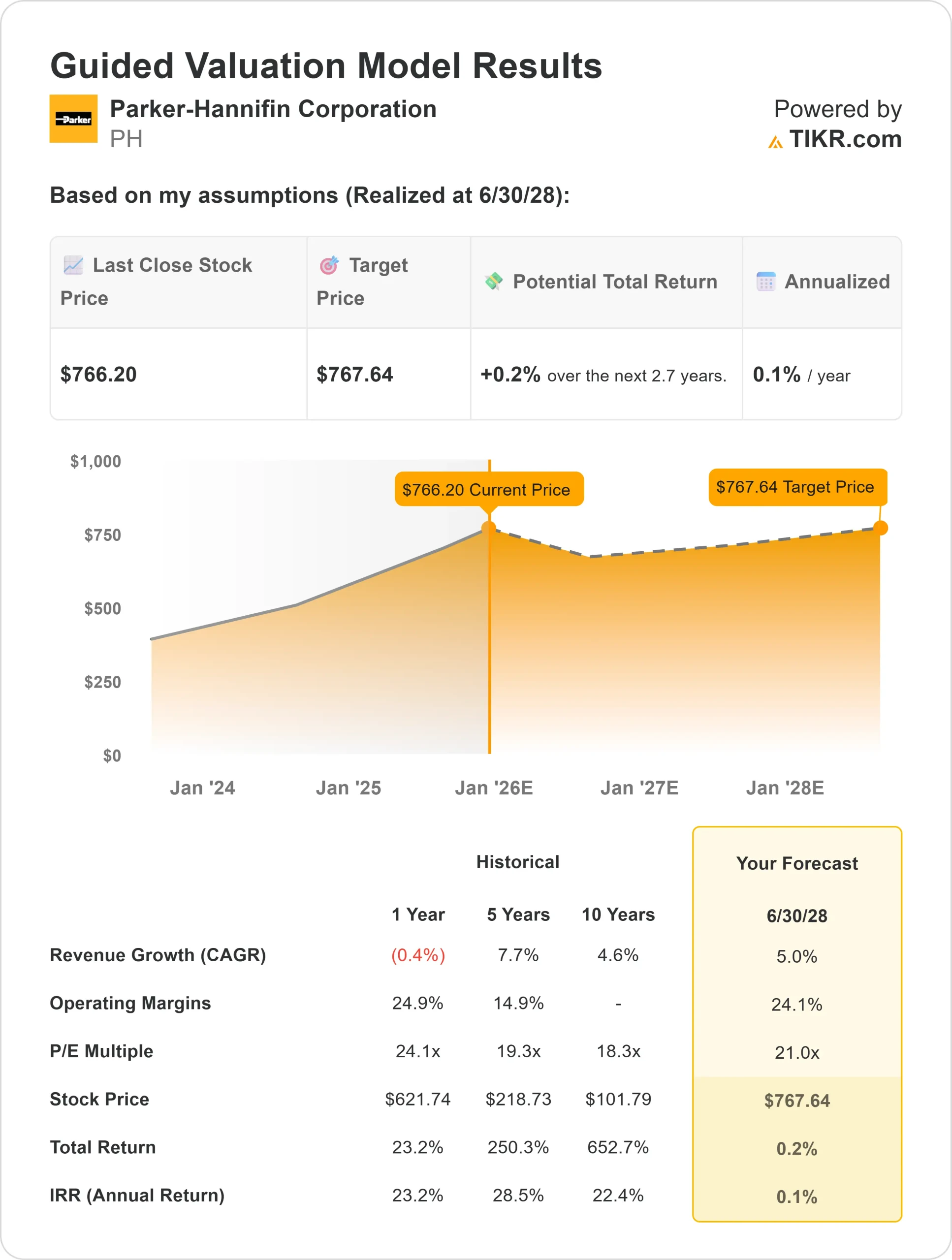

Parker-Hannifin: Perspectivas de crescimento e avaliação

Os fundamentos da empresa parecem estáveis e bem equilibrados:

- Espera-se que a receita cresça cerca de 5% ao ano até 2028

- Margens operacionais próximas a 24%

- As ações são negociadas a 21x o lucro futuro, um pouco acima das médias históricas

- Com base nas estimativas médias dos analistas, o modelo de avaliação guiada da TIKR, usando um P/E futuro de 21x, sugere aproximadamente US$ 768/ação até 2028

- Isso implica um retorno total de aproximadamente 0%, ou 0,1% anualizado

Esses números sugerem que a Parker foi criada para ser consistente e não para crescer rapidamente. A avaliação já reflete grande parte de sua força, deixando pouco espaço para expansão múltipla.

Para os investidores, a Parker-Hannifin continua sendo uma empresa de compostos de longo prazo, focada na excelência operacional e na geração de fluxo de caixa. Não é uma pechincha, mas continua a recompensar a paciência com um desempenho confiável e uma administração disciplinada.

Avalie ações como a Parker-Hannifin em apenas 60 segundos com o TIKR (é grátis) >>>

O que está motivando o otimismo?

A Parker-Hannifin continua a ser um destaque no setor industrial, apoiada pela forte demanda em seus negócios aeroespaciais e de sistemas de movimento. A empresa continua a se beneficiar dos programas de defesa e de aeronaves comerciais de ciclo longo, enquanto a automação e os materiais de engenharia geram uma receita recorrente estável.

O foco da administração na integração, na disciplina de custos e na expansão da margem tem se mostrado eficaz, com a aquisição da Meggitt fortalecendo seu portfólio aeroespacial e apoiando o crescimento de longo prazo.

Para os investidores, esses pontos fortes sugerem que a Parker não está apenas mantendo sua liderança, mas reforçando discretamente sua base para a composição de longo prazo por meio de lucros estáveis e fluxo de caixa livre consistente.

Caso dos ursos: Valorização e teto de crescimento

Mesmo com esses aspectos positivos, a avaliação da Parker-Hannifin já reflete grande parte de sua força. As ações são negociadas com um prêmio em relação à maioria de seus pares industriais, o que significa que as expectativas são altas, enquanto as perspectivas de crescimento permanecem estáveis, e não espetaculares.

Se a atividade industrial esfriar ou se as margens de lucro pararem de melhorar, os investidores poderão ter retornos silenciosos a partir de agora.

Para os investidores, o principal risco é pagar muito caro pela estabilidade. A Parker é uma operadora de classe mundial, mas com as ações já precificadas para a perfeição, qualquer desaceleração no crescimento ou na dinâmica dos lucros poderia pesar sobre o desempenho futuro.

Perspectivas para 2028: quanto valerá a Parker-Hannifin?

Com base nas estimativas médias dos analistas, o Modelo de Avaliação Orientada da TIKR, usando um P/L futuro de 21x, sugere que a Parker-Hannifin poderia ser negociada perto de US$ 768/ação até 2028. Isso representaria um retorno total praticamente estável, ou cerca de 0,1% anualizado, em relação ao preço atual, próximo a US$ 766/ação.

Embora essa perspectiva destaque a resiliência financeira da Parker, ela também indica que grande parte das boas notícias já está precificada.

Para os investidores, a Parker parece mais uma empresa de compostos industriais de qualidade premium do que uma oportunidade de valor. Ela continua atraente para aqueles que buscam estabilidade, renda e solidez do balanço patrimonial, mas o lado positivo parece limitado, a menos que os mercados finais ou as margens superem as expectativas.

Compostos de IA com grande vantagem que Wall Street está ignorando

Todos querem ganhar dinheiro com a IA. Mas, enquanto a multidão persegue os nomes óbvios que se beneficiam da IA, como NVIDIA, AMD ou Taiwan Semiconductor, a verdadeira oportunidade pode estar na camada de aplicativos de IA, onde um punhado de fabricantes de compostos está incorporando discretamente a IA em produtos que as pessoas já usam todos os dias.

A TIKR acaba de lançar um novo relatório gratuito sobre 5 fabricantes de compostos subvalorizados que, segundo os analistas, podem proporcionar anos de desempenho superior à medida que a adoção da IA se acelera.

Dentro do relatório, você encontrará:

- Empresas que já estão transformando a IA em crescimento de receitas e lucros

- Ações negociadas abaixo do valor justo, apesar das fortes previsões dos analistas

- Escolhas exclusivas que a maioria dos investidores nem sequer considerou

Se você quiser pegar a próxima onda de vencedores da IA, este relatório é uma leitura obrigatória.

Clique aqui para se inscrever na TIKR e obter sua cópia gratuita do relatório 5 AI Compounders da TIKR hoje mesmo.