フェアファックス・ファイナンシャル(FFH)は、カナダで最も特徴的な金融機関のひとつであり、規律ある保険引受とバリュー重視の投資を柱とする保険主導型コングロマリットである。会長兼最高経営責任者(CEO)のプレム・ワツァの下、同社は損害保険会社、再保険会社、保険以外の子会社を組み合わせ、数十の市場にまたがって事業を展開している。

TIKRの新しいバリュエーション・モデル(無料)を使って、あなたのお気に入りの銘柄がどれだけ上昇する可能性があるかをご覧ください。

その戦略はシンプルだが強力である。2つのエンジン、安定した保険引受利益、長期的な投資リターンを通じて、簿価を複利で計算することである。このモデルは2025年にも採用され、同社は14億4,000万ドルの純利益(希薄化後1株当たり61.61ドル)、93.3%のコンバインド・レシオ、4億2,700万ドルの保険引受利益を計上した。純投資利益は9億5200万ドルに達し、8億ドルの株式利益と利回り上昇による金利収入の急増が寄与した。

基本株1株当たりの簿価は1,158.47ドルに上昇し、年間配当15ドルの調整後で年初来10.8%上昇。30億ドル近い持ち株会社の現金と、678億ドルの投資ポートフォリオ(約15%が現金と短期投資)という保守的なポジションにより、フェアファクスは成長と回復力のバランスを保ち続けている。

TIKRの強力な新バリュエーション・モデル(無料!)で、あらゆる銘柄を素早く評価する >>>>>。

財務ストーリー

フェアファックスの中核事業である損害保険事業は、第2四半期に着実な拡大を見せ、総収入保険料は2.6%増の91.8億ドル、正味収入保険料は4.8%増の72.6億ドルとなった。この伸びは、再保険およびカジュアルティ種目全般にわたり、小幅な料率引き上げと選別的な引受けに支えられたものである。コンバインド・レシオは 93.9%から 93.3%に改善した。これは、異常災害損害の減少と前年度 の良好な準備金の積み増しにより、穏やかなコスト・インフレが相殺されたためである。

| 指標 | Q2 2025 | 前年同期比 | 備考 |

|---|---|---|---|

| 純利益 | $1.44 B | +57% | 投資利益の増加が貢献 |

| 希薄化後EPS | $61.61 | +66% | 株式ポートフォリオのパフォーマンスにより押し上げ |

| 総収入保険料 | $9.18 B | +2.6% | 全保険種目で幅広い伸び |

| 正味収入保険料 | $7.26 B | +4.8% | 保有契約と新契約の増加 |

| 保険引受利益 | $427 M | +15% | コンバインド・レシオは 93.3%に改善 |

| 正味投資利益 | $952 M | +293% | 8億ドルの株式売却益が業績を牽引 |

| 利息および配当 | $666 M | +8% | 短期債からのキャリー増 |

| 一株当たり純資産 | $1,158.47 | +前年同期比10.8%増 | 15ドル配当支払い後 |

| デット・ツー・キャピタル | 25.9% | +1.1pt | 9億ドルの債券発行後 |

投資利益はフェアファックスの差別化要因であることを再び証明した。投資利益は株式が牽引して9億5,200万ドルに急増し、利子・配当収入は金利上昇の追い風を受けて8%増の6億6,600万ドルとなった。保険事業の調整後営業利益は11億3,000万ドルで、ほぼ前年同期並みとなり、市場のボラティリティの中で安定性を強調した。

レバレッジは、当四半期中に9億ドルの新規優先社債を発行した後も、有利子負債比率25.9%と良好に抑制されている。簿価は10%台半ばのペースで拡大し続け、フェアファックスが市場の強みを具体的な株主価値に転換できることを裏付けている。

フェアファックス・ファイナンシャルの全決算と業績予想はこちら(無料) >>> こちら。

より広い市場環境

世界の損害保険料は堅調に推移しており、再保険キャパシティもタイトで、フェアファックスの規律ある引受アプローチにとって有利な背景となっている。フェアファクスは、インフレが長引く中でも収益性を維持できるよう、いかなるコストをかけてでも成長するよりも料率の適正化に傾注している。

投資面では、債券利回りの上昇が構造的な追い風となり、フェアファクスはデュレーションを短く保ちながら魅力的なキャリー収入を得ることができた。しかし、市場のボラティリティは依然として変動要因である。好調な四半期には、株式エクスポージャーが急速に簿価を押し上げるが、リスクオフの時期には、それが逆転することもある。

1. 保険引受の規律はまだ現れている

フェアファックスの保険引受成績は、着実な利益ある成長へのコミットメントを示している。グループは、北米の商業保険件数の落ち込みを再保険と特殊保険が補い、損害保険全体で4億2,700万ドルの保険引受利益を計上した。

1億6,300万ドルの良好な準備金積み増しと1億4,000万ドルの異常災害損失の減少が、当四半期の収益性を強化した。フェアファクスは厳格な価格設定とリスク選択を維持するという決定が引き続き功を奏しており、市場シェアを追い求めることなく、引受の正確さだけを追求している。この規律がコンバインド・レシオを常に95%以下に保ち、多くの保険会社がうらやむ安全マージンをもたらしている。

2.投資エンジンの継続

フェアファクスの投資ポートフォリオは、現在もその優位性を維持している。保険ポートフォリオ678億ドル、債券の70%を米国債と国債で保有するフェアファクスは、高い短期利回りの恩恵をリスクなく享受できる立場にある。

同時に、厳選された株式ポジションがトルクを高めている。今四半期の実現・未実現の株式利益8億ドルは、バリュー志向の投資スタイルが潜在的に持つ上昇力を示している。同じアプローチがフェアファックスの簿価成長を歴史的に牽引してきた。誤解されている資産に忍耐強く資本を投下するワッツァの戦略は、フェアファックスをよりパッシブな同業他社から引き離し続けている。

フェアファックス・ファイナンシャルのような銘柄をTIKRで60秒以内にバリュー化する(無料) >>> 3.

3. 資本投下と戦略的投資

フェアファクスは、長期的な複利運用を目的としたポートフォリオの再構築に引き続き積極的である。当四半期には、フランスの特殊保険会社アルビンジアの株式33%を取得し、ザ・ケグ・ロイヤリティーズ・ファンドを1億5,100万ドルで買収する契約を進めた。また、スリープ・カントリーやピーク・アチーブメントといった新しい子会社を、成長著しい保険以外の傘下に統合した。

同社は年間15ドルの配当金を支払い、25万7,000株の自社株を買い戻したが、親会社レベルの流動性は30億ドルを超えている。負債は管理可能であり、2030年まで延長された20億ドルの信用枠を利用できるため、フェアファクスは財務的に強い状態で2026年を迎える。資本の柔軟性により、フェアファクスはより寛容でない市場でも複利運用を続けることができる。

TIKRの見解

フェアファクスは、強力な引受規律と高利回りの投資収益という、そのプレイブックの両面で実行を続けている。フェアファクスの帳簿価額は前年比10.8%増となり、混迷するマクロ環境下でも2桁の複利運用が可能であることを裏付けている。

2026年に向けての見通しは、3つのレバーにかかっている:95%以下の保険引受利益率、金利上昇による持続的な投資収益、そして株式ボラティリティの抑制である。これらが揃えば、フェアファックスの簿価は10%台半ばの複利効果を維持できる。フェアファクスの循環的なリズムを理解している投資家は、市場が正常化すれば、フェアファクスの忍耐はしばしば指数関数的に利益をもたらすことを知っている。

2025年にフェアファックス・ファイナンシャル株を買うべきか、売るべきか、それとも保有すべきか?

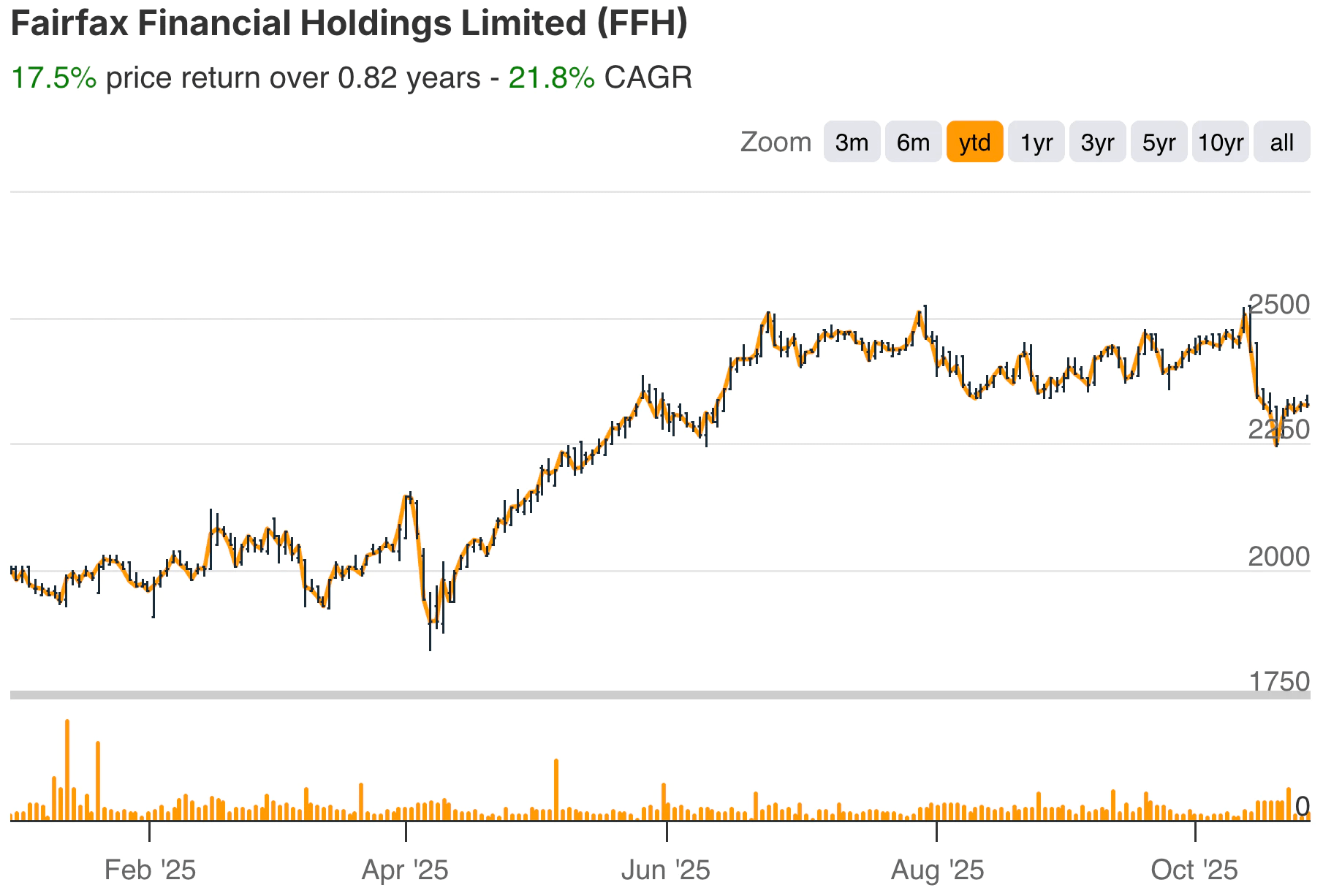

フェアファクスの株価は、同社の回復力に対する自信を反映し、年初来で約17%上昇している。バリュエーションは簿価に近づいているが、フェアファクスの規律あるアンダーライティング、強力な流動性、実績のある投資フレームワークにより、フェアファクスは着実なコンパウンダーである。保険へのエクスポージャーと長期バリュー投資を求める投資家にとって、フェアファクスは依然として魅力的なコア銘柄である。

フェアファックス・ファイナンシャル株は、ここからどの程度上昇するのか?

TIKRの新しいバリュエーション・モデル・ツールを使えば、1分以内にその銘柄の潜在株価を見積もることができる。

必要なのは3つの簡単な入力だけです:

- 収益成長率

- 営業利益率

- 出口PER倍率

何を入力すればよいか分からない場合、TIKRはアナリストのコンセンサス予想を使って各入力を自動的に入力し、迅速で信頼できる出発点を提供します。

そこから、TIKRは、ブル、ベース、ベア シナリオの下での潜在的な株価とトータルリターンを計算しますので、株価が割安か割高かを素早く確認することができます。

企業のフェアバリューを即座に見積もる(TIKRは無料) >>>>について

新しいチャンスをお探しですか?

- 億万長者の投資 家が 億万長者の投資家が買っている銘柄を見るスマートマネーを追いかけることができます 。

- わずか5分で銘柄分析TIKRのオールインワンで使いやすいプラットフォームで。

- 岩をひっくり返せばひっくり返すほど、より多くのチャンスを発見できます。TIKRで10万以上の世界の株式、世界のトップ投資家の保有銘柄などを検索。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイス、また銘柄の売買を推奨するものではありません。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!