重要な要点

- イノベーションの推進:新モデルは、すべての価格帯で科学的根拠に基づくイノベーションに焦点を当て、カテゴリーの成長を促進する。

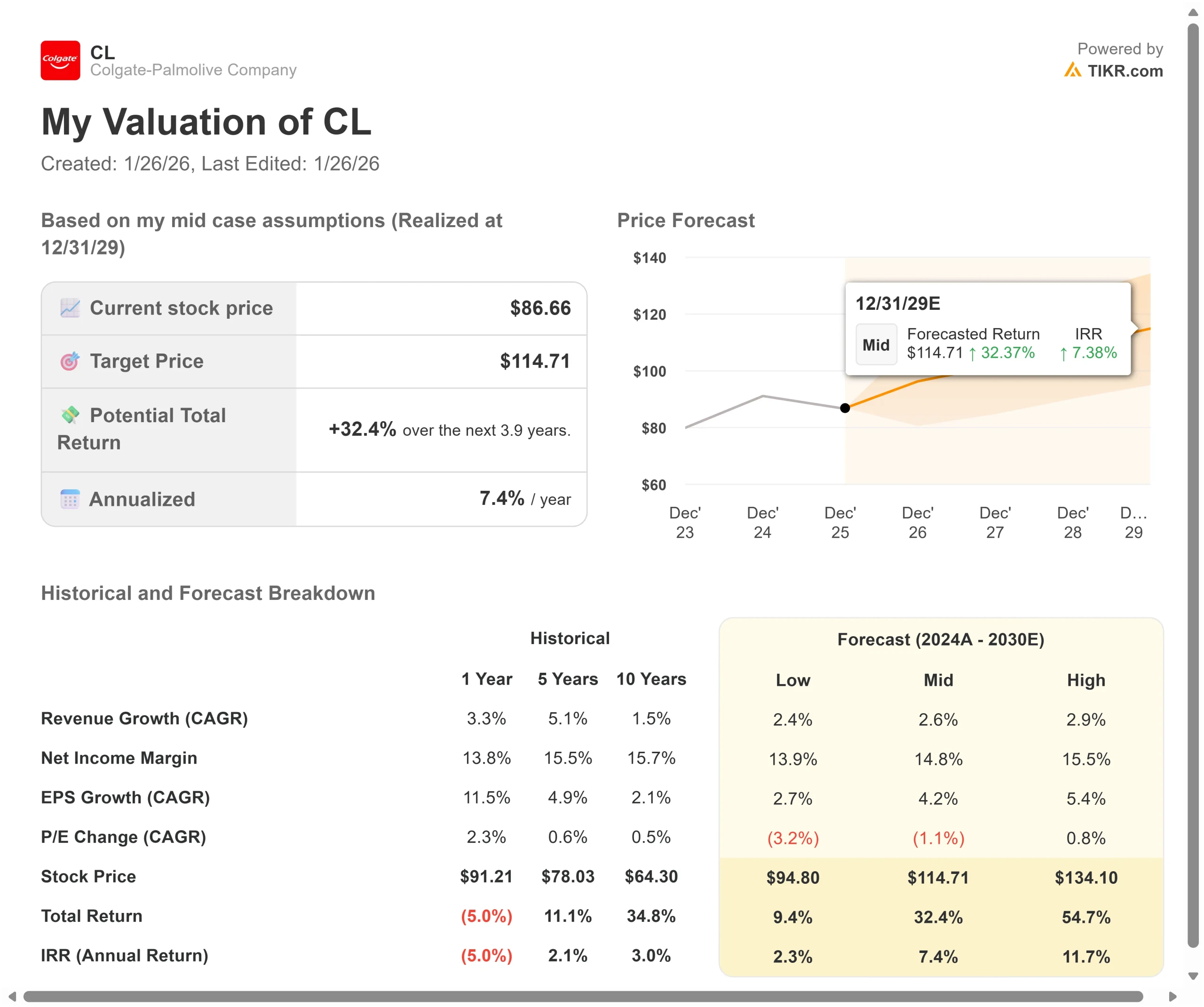

- 価格予測:現在の前提に基づくと、CL株は2027年12月までに101ドルに達する可能性がある。

- 潜在的利益:この目標は、現在の87ドルから16.7%のトータルリターンを意味する。

- 年間リターン:投資家は、今後1.9年間で年間約8.3%の成長を見ることができる。

現在公開中:TIKRの新しいバリュエーション・モデル(無料)を使って、あなたのお気に入りの銘柄がどれだけ上昇する可能性があるかをご覧ください。>>>

コルゲート・パルモリーブ(CL)は、厳しい消費者環境を乗り越えているが、忍耐強い投資家に価値をもたらす戦略的な動きを見せている。

ノエル・ウォレス最高経営責任者(CEO)は、同社の2030年戦略を通じて意図的な変革を実行している。これは全面的な変革ではなく、現在の市場の現実に適応しながら、すでにうまくいっていることを加速させるというものだ。

結果は、逆風にもかかわらず回復力を示している:

- 健全なブランド・シェアと成長カテゴリーにおける強力な市場ポジション

- 成長著しい新興国市場へのエクスポージャーが50%近くを占める

- 第3四半期は全部門で引き続き好調な価格設定

- ヒルズ ペット ニュートリションは2.5%の既存事業成長率(プライベートブランドを除く)

消費者の不確実性、関税、カテゴリーの減速が業績を圧迫。世界のカテゴリー別成長率は上半期の 3%から第 3 四半期には約 2%に鈍化し、過去の 4~5%のペースを大きく下回った。

しかしコルゲートは、イノベーション支出の増加、AIを活用した収益管理ツール、成長投資のための新たな生産性プログラムを通じて適応している。

アナリストによるコルゲートの成長予測と予想を見る(無料) >>> コルゲートの成長予測は?

モデルによるコルゲート・パルモリーブ株の評価

私たちは、コルゲートがプレミアム・イノベーションと新興市場の強さを基盤にした、より急成長し、より利益率の高いビジネスへの転換というレンズを通して分析した。

コルゲートは、価格帯を超えた競争力を維持しながら、ポートフォリオを計画的にプレミアム製品へとシフトさせている。コルゲートトタルの再出発やエルメックスの欧州展開のような革新がプレミアム化を推進している。

一方、戦略的成長・生産性向上プログラム(SGPP)は、これらの取り組みに資金を供給するためのリソースを解放する。

年間売上高成長率2.6%、営業利益率21.6%という予測を用い、株価収益倍率23倍と仮定した場合、株価は1.9年以内に101ドルまで上昇すると予測する。

これは、コルゲートの現在のPER23倍から若干の圧縮を意味する。同社は、短期的なカテゴリーの弱さと長期的な戦略投資のバランスをとりながら、過去の平均に近い水準で取引されている。

プレミアム・イノベーションの規模が拡大し、新興国市場が再加速すれば、倍率は安定的に推移するか、小幅に拡大するだろう。

真の価値は、オムニチャネル戦略の実行と、デジタル、AI、プレミアム化、パーソナライズド・マーケティングの機能拡張にある。

当社の評価前提

当社の評価前提

TIKRのバリュエーション・モデルでは、企業の収益成長率、営業利益率、PER倍率について独自の仮定を差し込むことができ、株価の期待リターンを計算します。

以下は、CL株で使用したものである:

1.収益成長率:2.6

コルゲートの成長ストーリーの中心は、プレミアム化、新興市場への進出、カテゴリーの活性化である。

プレミアムの革新:コルゲートトータルはアジアで記録的なシェアを獲得し、中南米では処方調整後に回復している。エルメックスは欧州の薬局チャネルで記録的なシェアを獲得している。同社は、治療用および美白用セグメントに多額の投資を行っている。

新興市場:ラテンアメリカの既存事業成長率は、コロンビアと中米が苦戦したものの、メキシコとブラジルが1桁台半ばの伸びとなった。インドはGST税制改正による短期的な逆風に直面しているが、長期的には恩恵を受けるはずである。中国のコルゲートブランドは、eコマースの好調で1桁台半ばの成長。

ヒルズ社の勢い:ペット栄養事業は、猫用、ウェットフード、療法食などの戦略的セグメントでシェアを拡大している。療法食(処方食)は力強い成長を続けている。トンガノクシーの施設拡張により、ウェットフードの生産能力が拡大。

2.営業利益率:21.6

コルゲートは成長への投資を行いつつ、マージンを確保している。

現在の業績:現在の業績:原材料(特にパーム油)、関税、および取引為替による売上総利益率の圧迫は、全部門にお けるプラスの価格設定により相殺された。ヒルズ社のコンシューマー・ワイヤラインはマージンが拡大した。

SGPPの利益:生産性向上プログラムは2028年まで2億~3億ドルの節約を目指す。これらの資金は、ドルベースのEPS成長を実現しながら、広告、イノベーション・リソース、AI投資を増加させた。

AIと効率性:エージェント型AI、需要計画自動化、サプライチェーン最適化への投資により、資産利用率が向上し、運転資金需要が減少している。

3.出口PER倍率:22.9倍

市場は現在、コルゲートを23倍の利益で評価している。予想期間中、この倍率は22.9倍まで若干低下すると想定している。

過去の平均に近い:コルゲートのPERは過去1年間平均22.9倍、5年間平均24.1倍である。緩やかな圧縮は、カテゴリー成長と競争激化という課題を認識したものである。

クオリティ・プレミアム:イノベーションが加速し、新興市場が回復する中、コルゲートはクオリティ・マルチプルを維持するはずである。コルゲートは、強力なキャッシュフローを生み出し、グローバルで主導的な地位を占め、将来の成長基盤に戦略的に投資している。

あらゆる銘柄を評価する独自のバリュエーション・モデルを構築する(無料です!) >>

状況が良くなったり悪くなったりしたらどうなるか?

消費財企業は、カテゴリーの変動や競争圧力に直面しています。2029年12月までの様々なシナリオの下で、コルゲートの株価がどのように推移するかを見てみましょう:

- 低水準の場合:売上成長率が2.4%に鈍化し、マージンが13.9%に縮小しても、株価は年間2.3%のリターンを実現できる。

- 中位ケース:成長率2.6%、ネットマージン14.8%の場合、年間リターン7.4%。

- ハイ・ケース:プレミアム・イノベーションが加速し、コルゲートが2.9%の成長率で15.5%の純利益率を維持した場合、年間リターンは11.7%に達する可能性がある。

アナリストがCL株について今どう考えているかを見る(TIKRで無料) >>

このレンジは、2030年戦略の実行、カテゴリー回復のタイミング、地域間の競争力を反映している。

Colgate-Palmolive株はここからどれくらい上昇するのか?

TIKRの新しいバリュエーション・モデル・ツールを使えば、1分以内にその銘柄の潜在株価を見積もることができます。

必要なのは3つの簡単な入力だけです:

- 収益成長率

- 営業利益率

- 出口PER倍率

何を入力すればよいか分からない場合、TIKRはアナリストのコンセンサス予想を使って各入力を自動的に入力し、迅速で信頼できる出発点を提供します。

そこから、TIKRはブル、ベース、ベアシナリオの下での潜在的な株価とトータルリターンを計算しますので、銘柄が割安に見えるか割高に見えるかを素早く確認することができます。

60秒以内に銘柄の真の価値を見る(TIKRを使えば無料) >>

新しいチャンスをお探しですか?

- 億万長者の投資家が 億万長者の投資家が買っている銘柄を見る スマートマネーを追いかけることができます。

- わずか5分で銘柄分析TIKRのオールインワンで使いやすいプラットフォームで。

- 岩をひっくり返せばひっくり返すほど、より多くのチャンスを発見できます。 TIKRで10万以上の世界の株式、世界のトップ投資家の保有銘柄などを検索。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイス、また銘柄の売買を推奨するものではありません。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!