セノバス・エナジー(CVE)は2025年上半期も好調な業績を達成し、安定した経営と株主還元の拡大を両立させた。第2四半期の純利益は12億ドル(1株当たり0.47ドル)、調整後EBITDAは25億ドルとなり、第1四半期の22億ドルから増加した。上流の生産量は平均81万8,900バレル/日(boe/d)、下流の処理能力は66万5,000バレル/日(bbl/d)近くを維持し、システム稼働率は92%以上を維持した。

TIKRの新しいバリュエーション・モデルを使えば、60秒以内に株価の本当の価値を知ることができる(無料)。

精製の信頼性は年央まで改善し、カナダの精製は過去最高の104%の稼働率を達成し、米国の精製は90%を維持した。この一貫性は、四半期あたり約10億ドルのフリー・ファンド・フローに換算され、セノバスが投資家に資本を還元しながら成長を自己資金で賄う能力を実証している。

上半期、セノバスは12億ドル以上を株主に還元し、基本配当を11%増の年0.80ドルに引き上げ、優先株を償還したが、純負債は50億ドル程度にとどまった。同社の戦略は、成長、規律、リターンのバランスを取りながら、新しいプロジェクトが完成に近づくことにある。

TIKRの強力な新バリュエーション・モデル(無料!)で、あらゆる銘柄を素早く評価する>>>。

財務ストーリー

セノバスの第2四半期の売上高は、上流の安定した収益と下流の安定した処理能力により、第1四半期と同水準の133億ドルとなった。営業利益率は、上流の寄与増と米国の精製業績の改善により28億ドルに上昇し、調整後の市場占有率は62%に上昇した。

| 指標 | Q1 2025 | Q2 2025 | 増減 (前四半期比) |

|---|---|---|---|

| 売上高 | $13.3 B | $13.3 B | - |

| 純利益 | $859 M | $1.2 B | +40% |

| 調整後EBITDA | $2.2 B | $2.5 B | +14% |

| フリー・ファンド・フロー | $983 M | $983 M | 横ばい |

| 上流生産 | 818.9千BOE/日 | 819百万バレル/日 | 横ばい |

| 下流スループット | 665 千バレル/日 | 665 千バレル/日 | 横ばい |

| 稼働率 | 92% | 92% | - |

| 純負債 | $5.1 B | $5.0 B | -2% |

| 基本配当(年率) | $0.80 | $0.80 | +11% |

| 資本還元 | $595 M | $600 M+ | +1% |

キャッシュ創出は引き続き健全であった。調整後ファンドフローは第1四半期の22億ドルから第2四半期には25億ドルに増加し、設備投資12~13億ドル後のフリーファンドフローは四半期あたり約10億ドルとなった。純利 益は、マージンの改善、生産量の若干の増加、川下における逆風の減少を反映し、12億ドルに増加した。

バランスシートは引き続き保守的である。純有利子負債はわずかに減少して50億ドルとなり、セノバスは引き続き、余剰フリー・ファンド・フローを100%株主に還元するまでの目標として40億ドルを掲げている。同社は第1四半期にムーディーズからBaa1(安定的)に格上げされ、投資適格が再確認された。

セノバス・エナジーの全決算と推定を見る(無料) >>> (英語のみ

広範な市場環境

セノバスの統合モデルは、不安定なコモディティ環境において極めて重要であることが証明された。世界の原油ベンチマークは2024年の安値から安定し、北米の精製品需要は堅調を維持している。その結果、セノバスは重油価格差と精製マージンの圧力を相殺することができた。

また、商品価格の変動をヘッジする上流資産と下流資産の組み合わせによる恩恵も受けた。エネルギー転換の圧力が強まる中、セノバスの低コストのオイルサンド・ベースと下流へのエクスポージャーは、マージンの保護と信頼性の高いフリー・キャッシュ・フローの両方を提供する。

1. 事業の勢い

セノバスのオイルサンド・ポートフォリオは、依然として強さの基盤となっている。フォスタークリーク、クリスティーナレイク、ロイドミンスターは、コスト効率と蒸気対油比の低下に支えられ、信頼性の高い生産を続けている。在来型事業では、液体含有量の増加と安定したガス生産量に支えられ、生産量は123,900boe/dに増加した。オフショア資産は、ホワイトローズとアジア太平洋地域の業績が牽引し、約6万9,000boe/dの貢献となった。

統合されたシステム全体の操業信頼性は、依然として重要な差別化要因である。セノバスは、製油所の稼働率の高さと上流のスループットの安定を反映し、上半期のシステム稼働率92%を達成した。このような操業の安定性は、来年の成長期に向けた予測可能性とレバレッジの両方を提供するものである。

2.プロジェクト・パイプラインと成長見通し

セノバスは、生産量の増加とキャッシュフロー効率の向上を目的とした、高収益の成長プロジェクトも進めている。ナローズ・レイク・プロジェクトは第2四半期に蒸気を開始し、2025年第3四半期早々に初油を予定している。サンライズ最適化プログラムでは回収率と効率性の改善を継続し、ウェスト・ホワイト・ローズ海洋プラットフォームは2026年の初油を目標に90%の完成度を維持している。

これらのプロジェクトを合わせると、資本集約度を大幅に増加させることなく、軽質原油と重質原油の生産量を大幅に増加させることが期待される。ナローズ・レイクとウェスト・ホワイト・ローズからの増産分(約4万5,000バレル/日)は、2026年までに実質的に貢献し始め、セノバスの持続的なフリー・キャッシュ・フローと高収益を生み出す能力を強化するはずである。

セノバス・エナジーのような銘柄をTIKRで60秒以内に評価する(無料) >>> 3.

3. バランスシートと資本収益

セノバスの財務フレームワークは、資本規律と予測可能な支払いに重点を置いている。2025年上半期までに、配当、自社株買い、優先株償還を通じて12億ドル以上を株主に還元した。基本配当は年間0.80ドルに増額され、キャッシュフローの安定性に対する経営陣の自信を浮き彫りにしている。

レバレッジは目標値の40億ドル近くにあり、投資適格格付けも維持されているため、セノバスは次の資本回収段階を開始できる位置にある。目標が達成されれば、経営陣は余剰フリー・ファンド・フローの100%を投資家に還元する予定であり、このアプローチはサンコーやインペリアルといった同業他社と一致するが、より低コストの生産基盤に支えられている。

TIKRの要点

セノバスは、北米で最も経営が安定している総合生産者の1社として浮上している。高い稼働率を維持し、配当を増やし、数十億ドル規模のプロジェクトを同時に進める同社の能力は、戦略的集中と実行の質の両方を裏付けている。

今後、ナローズ・レイク、サンライズ、ウェスト・ホワイト・ローズの3社が、2026年の成長とマージン拡大を推進する。セノバスは、デレバレッジのバランスシートと配当性向の上昇と相まって、長期的な株主価値創造の基盤を構築しつつある。

2025年、セノバス・エナジー株を買うべきか、売るべきか、それとも保有すべきか?

セノバスは、2026年に向けて安定と成長の適切なバランスを提供している。今後予定されているプロジェクトの実行と継続的な債務削減により、再評価の機会が訪れるはずだ。当面は、投資家は信頼できる配当、自社株買い、より強力なフリーキャッシュフロー・ストーリーへの着実な道筋を期待できる。

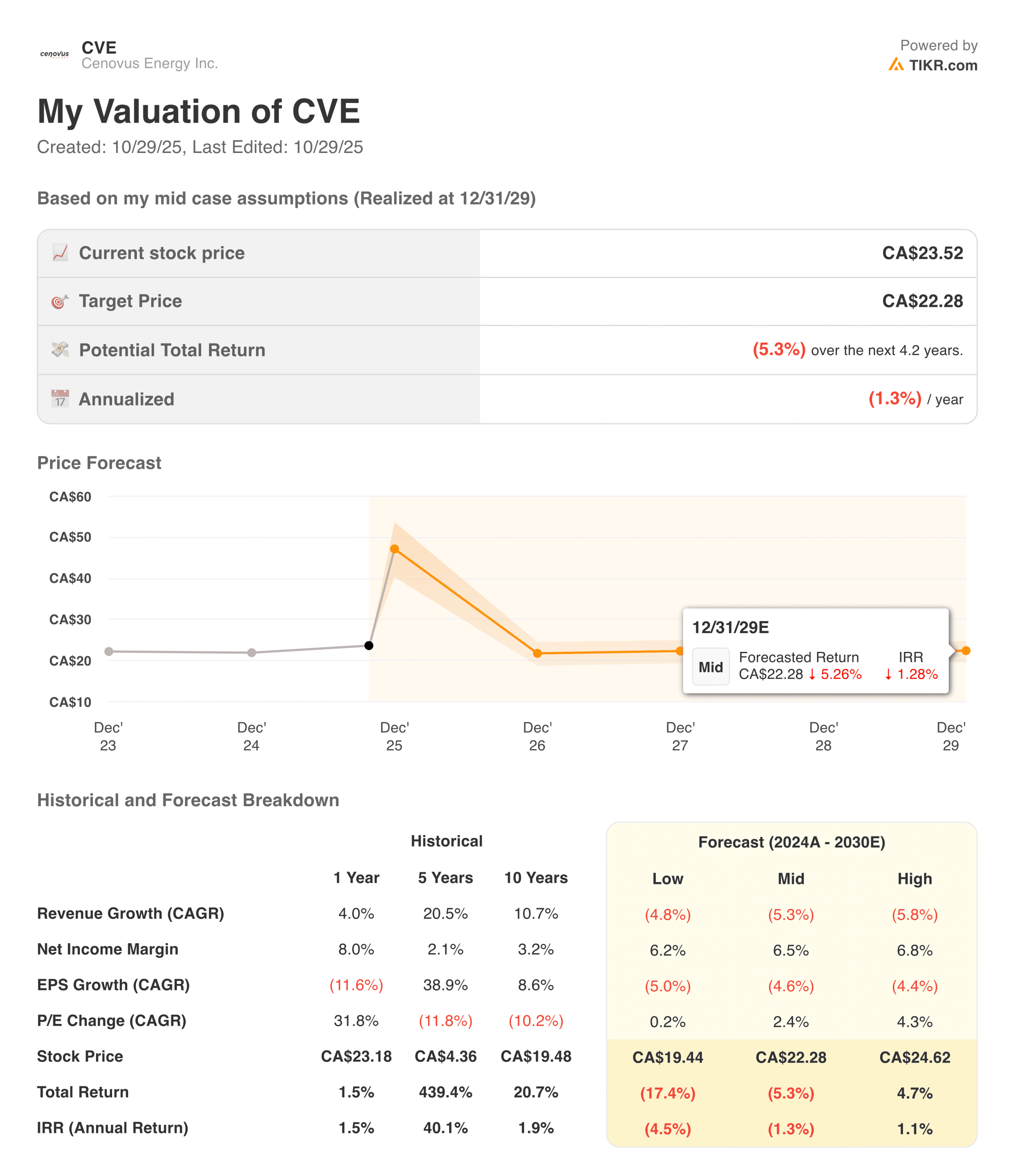

セノバス・エナジー株は、ここからどれだけ上昇するのか?

TIKRの新しいバリュエーション・モデル・ツールを使えば、1分以内にその銘柄の潜在株価を見積もることができます。

必要なのは3つの簡単な入力だけです:

- 収益成長率

- 営業利益率

- 出口PER倍率

何を入力すればよいか分からない場合、TIKRはアナリストのコンセンサス予想を使って各入力を自動的に入力し、迅速で信頼できる出発点を提供します。

そこから、TIKRはブル、ベース、ベア シナリオの下での潜在的な株価とトータルリターンを計算しますので、銘柄が割安に見えるか割高に見えるかを素早く確認することができます。

60秒以内に銘柄の真の価値を見る(TIKRを使えば無料) >>

新しいチャンスをお探しですか?

- 億万長者の投資 家が 億万長者の投資家が買っている銘柄を見るスマートマネーを追いかけることができます 。

- わずか5分で銘柄分析TIKRのオールインワンで使いやすいプラットフォームで。

- 岩をひっくり返せばひっくり返すほど、より多くのチャンスを発見できます。TIKRで10万以上の世界の株式、世界のトップ投資家の保有銘柄などを検索。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイス、また銘柄の売買を推奨するものではありません。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!