I punti chiave:

- Momento MedTech: Johnson & Johnson ha evidenziato un'efficacia del 90% a 12 mesi nel progetto pilota OMNY-AF su 30 pazienti e ha riportato un tasso di eventi avversi acuti dello 0%, sostenendo la sua spinta a difendere la quota dell'elettrofisiologia nell'ablazione a campo pulsato.

- Catalizzatore del contenzioso: Johnson & Johnson ha ricevuto una sentenza della corte d'appello del New Jersey che ha rimosso Beasley Allen dalle cause statali sul talco, uno sviluppo che può rimodellare la posizione legale in 67.000 cause federali e 3600 cause del New Jersey.

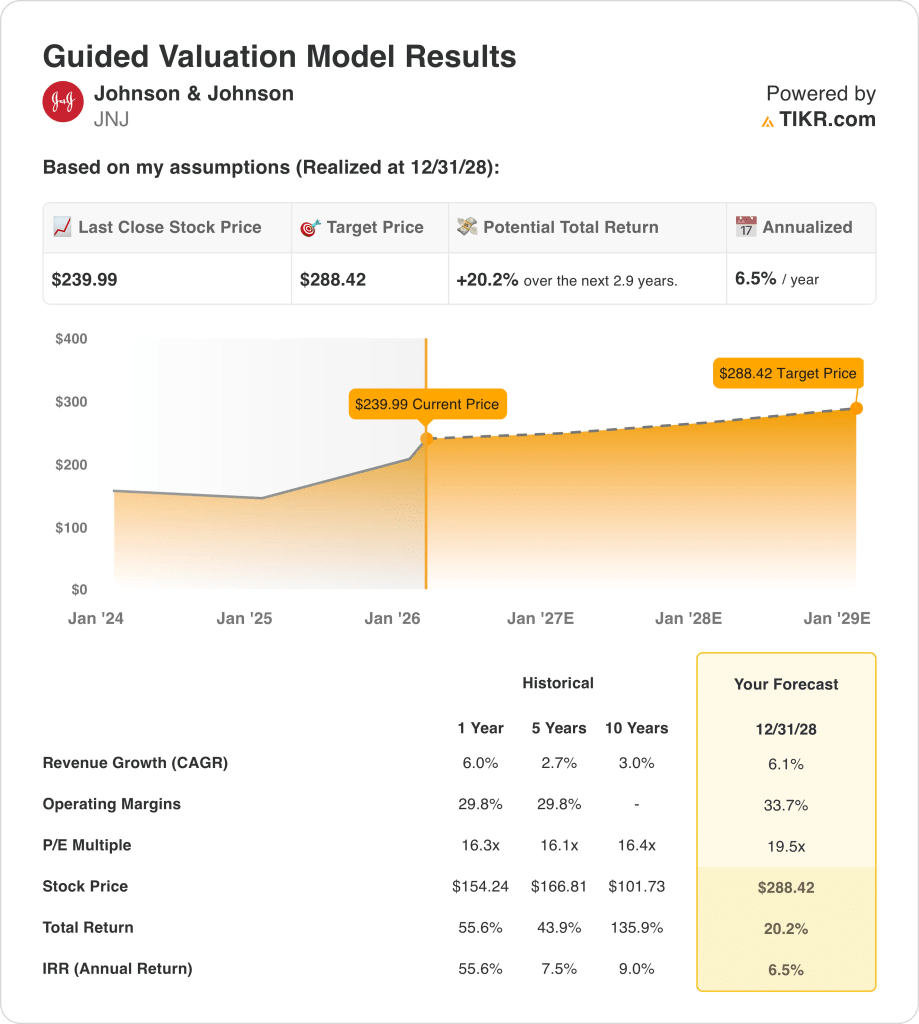

- Percorso del prezzo: Il titolo Johnson & Johnson potrebbe raggiungere i 288 dollari entro il 2028, dato che il modello prevede una crescita dei ricavi del 6% e margini operativi del 34% con un multiplo P/E di 20x.

- Matematica del rendimento: L'upside di Johnson & Johnson è del 20% dal prezzo attuale di 240 dollari a 288 dollari, il che implica un rendimento annualizzato del 7% fino al 2028.

Johnson & Johnson(JNJ) genera ricavi da prodotti farmaceutici brevettati e da dispositivi MedTech globali nel settore della Medicina Innovativa e MedTech, vendendo attraverso ospedali, medici, cliniche e distributori nei principali mercati sanitari.

L'anno scorso, Johnson & Johnson ha generato circa 94 miliardi di dollari di fatturato e 64 miliardi di dollari di profitto lordo, con un margine lordo del 68% sostenuto dalle dimensioni dei settori immunologico, oncologico, dei dispositivi cardiovascolari e della cura della vista.

Nel 2025 JNJ ha inoltre speso 38 miliardi di dollari per le spese operative, ha realizzato 26 miliardi di dollari di utile operativo e ha mantenuto un margine operativo del 27%, che conferma la sua capacità di finanziare la ricerca e lo sviluppo assorbendo al contempo le pressioni politiche e sui prezzi.

Il management ha definito il 2025 come un anno di reset per la velocità del portafoglio, e il CEO Joaquin Duato ha dichiarato: "Abbiamo detto che il 2025 sarebbe stato un anno di catapulta per Johnson & Johnson, e così è stato".

L'azienda ha indicato 32 miliardi di dollari investiti in R&S e M&A nel corso del 2025, tra cui Intra-Cellular Therapies e Halda Therapeutics, mentre sta procedendo verso la separazione di Ortopedia a metà del 2027 per concentrarsi sui segmenti a più alta crescita.

La visibilità della crescita del settore MedTech è aumentata nel febbraio 2026, quando Johnson & Johnson ha presentato i risultati del progetto pilota OMNY-AF, che hanno dimostrato un'efficacia primaria del 90% a 12 mesi, e ha introdotto i dati VARIPULSE, potenziati dal flusso di lavoro, relativi a 6811 pazienti, con un tasso di eventi neurovascolari dello 0% arrotondato a 0.

Allo stesso tempo, il titolo JNJ affronta il rischio di percezione derivante dai titoli sul talco, anche se il quadro di valutazione ipotizza un multiplo 20x 2028, lasciando il dibattito sul fatto che un percorso annualizzato del 7% rifletta una compensazione sufficiente per il rumore delle controversie.

Cosa dice il modello per il titolo JNJ

Il portafoglio diversificato di Johnson & Johnson nel settore sanitario genera flussi di cassa costanti, ma l'esposizione ai contenziosi e le dimensioni limitano il rialzo nonostante l'esecuzione stabile e l'intensità di capitale moderata.

Il modello ipotizza una crescita dei ricavi del 6,1%, margini operativi del 33,7% e un multiplo di uscita di 19,5x, che si traduce in un prezzo obiettivo di 288 dollari entro il 2028.

L'upside totale implicito del 20,2% e il rendimento annualizzato del 6,5% si collocano al di sotto dei costi di opportunità tipici del capitale azionario pubblico long-only.

Il modello segnala un Sell perché il profilo di rendimento non compensa il rischio azionario a fronte di una crescita modesta e di un'espansione limitata delle valutazioni.

Un rendimento annualizzato del 6,5% al di sotto di un limite del 10% di azioni dà la priorità alla conservazione del capitale piuttosto che all'apprezzamento, in quanto le controversie, l'esposizione alla politica e le esigenze di esecuzione superano i guadagni di valutazione previsti.

Le nostre ipotesi di valutazione

Il modello di valutazione di TIKR consente di inserire le proprie ipotesi di crescita dei ricavi, dei margini operativi e del multiplo P/E di un'azienda e calcola i rendimenti attesi del titolo.

Ecco cosa abbiamo utilizzato per le azioni Johnson & Johnson:

1. Crescita dei ricavi: 6,1%

La base dei ricavi di Johnson & Johnson si è espansa costantemente, sostenuta da un'esposizione diversificata tra Medicina Innovativa e MedTech, con una crescita storica del 6% su un anno.

L'attuale esecuzione riflette il continuo slancio delle piattaforme oncologiche, immunologiche e cardiovascolari, insieme alla riduzione del portafoglio che sostiene un'espansione della linea superiore a una sola cifra, vicina al 6%.

La crescita dipende dalla continua adozione di nuove terapie, dalla normalizzazione post-STELARA e dalla domanda costante di tecnologie mediche, mentre le pressioni politiche, i controlli sui prezzi o i ritardi nelle pipeline rallenterebbero l'espansione.

Questo dato è superiore alla crescita storica dei ricavi del 6% su un anno, il che indica che il modello ipotizza una crescita duratura piuttosto che un'accelerazione strutturale.

2. Margini operativi: 33.7%

Il titolo JNJ ha storicamente sostenuto margini operativi vicini al 30%, grazie alla scala, al potere di determinazione dei prezzi nella medicina innovativa e alla gestione disciplinata dei costi in un portafoglio sanitario maturo.

I risultati recenti mostrano una tenuta dei margini nonostante i costi delle controversie e i reinvestimenti, sostenuti da un mix più elevato di oncologia e immunologia e dal miglioramento della redditività di MedTech.

Questo risultato è superiore al margine operativo storico del 30% su un anno, il che indica che il modello presuppone una maggiore efficienza piuttosto che un'intensità di reinvestimento stabile.

3. Multiplo P/E di uscita: 19,5x

Il multiplo di uscita capitalizza gli utili terminali di un'azienda sanitaria matura con flussi di cassa stabili, mercati finali diversificati e ciclicità limitata.

Il modello incorpora la durata degli utili grazie alla domanda difensiva, alla forte capacità di bilancio e alla prevedibile generazione di free cash flow piuttosto che alle aspettative di rapida crescita.

Questo valore è superiore al multiplo P/E storico di 1 anno, pari a 16×, il che indica che il modello presuppone un modesto re-rating piuttosto che una normalizzazione delle valutazioni.

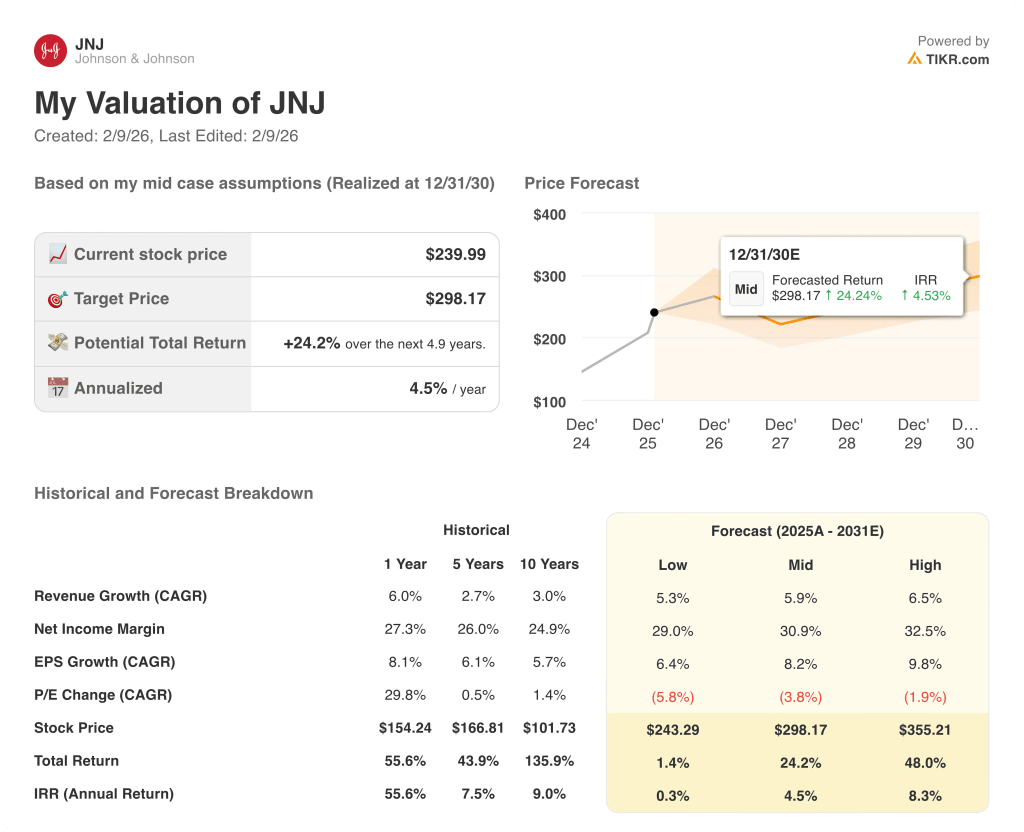

Cosa succede se le cose vanno meglio o peggio?

I risultati delle azioni Johnson & Johnson dipendono dall'esecuzione della pipeline di farmaci, dalla stabilità della domanda di prodotti medicali e dal ritmo di risoluzione delle controversie, che configurano una serie di percorsi fino al 2030.

- Caso basso: se la pressione sui prezzi persiste e la domanda di tecnologie mediche si attenua, i ricavi crescono del 5,3% e i margini si mantengono vicini al 29,0% → rendimento annualizzato dello 0,3%.

- Caso medio: Con i prodotti farmaceutici di base stabili e l'esecuzione di MedTech stabile, la crescita dei ricavi raggiunge il 5,9% e i margini migliorano al 30,9% → 4,5% di rendimento annualizzato.

- Caso alto: se i lanci della pipeline diventano più consistenti e il mix MedTech migliora, i ricavi aumentano del 6,5% e i margini salgono al 32,5% → 8,3% di rendimento annualizzato.

Quanto può salire il titolo Johnson & Johnson da qui in poi?

Con il nuovo strumento Valuation Model di TIKR è possibile stimare il prezzo potenziale di un'azione in meno di un minuto.

Bastano tre semplici input:

- Crescita dei ricavi

- Margini operativi

- Multiplo P/E di uscita

Se non siete sicuri di cosa inserire, TIKR compila automaticamente ogni dato utilizzando le stime di consenso degli analisti, fornendovi un punto di partenza rapido e affidabile.

Da qui, TIKR calcola il prezzo potenziale dell'azione e i rendimenti totali negli scenari Toro, Base e Orso, in modo da poter capire rapidamente se un titolo appare sottovalutato o sopravvalutato.

Cercate nuove opportunità?

- Scoprite quali azioni investitori miliardari stanno comprando in modo da poter seguire il denaro intelligente.

- Analizzate i titoli in soli 5 minuti con la piattaforma di TIKR, tutta in uno e facile da usare.

- Più rocce si rovesciano... più opportunità si scoprono. Cercate tra oltre 100.000 azioni globali, tra le partecipazioni dei migliori investitori globali e molto altro ancora con TIKR.

Esclusione di responsabilità:

Si prega di notare che gli articoli su TIKR non sono intesi come consigli di investimento o finanziari da parte di TIKR o del nostro team di contenuti, né sono raccomandazioni per l'acquisto o la vendita di azioni. Creiamo i nostri contenuti sulla base dei dati di investimento di TIKR Terminal e delle stime degli analisti. Le nostre analisi potrebbero non includere notizie recenti sulle società o aggiornamenti importanti. TIKR non ha una posizione in nessuno dei titoli citati. Grazie per la lettura e buon investimento!