大多数投资者关注公司的表面指标,如收入增长、每股收益,或许还有一些估值比率。这些都很重要,但这些数字只能说明部分问题。

当你深入研究一家公司的财务数据时,你就会开始发现这家公司的真正品质。你可以看到它将利润转化为现金的能力有多强,业务的可扩展性有多大,以及它是否真正在为股东创造长期价值。

在本文中,我们将介绍 5 个被忽视的指标,帮助投资者发掘优质企业。您还将了解如何在 TIKR 上跟踪每一个指标,在 TIKR 上,您可以获得详细的分析师估算、20 多年的历史财务数据以及 10 万多只全球股票的强大估值工具。

让我们深入了解一下!

解锁我们的免费报告:受沃伦-巴菲特(Warren Buffett)等顶级投资者启发的 5 种股票筛选工具,帮助您找到高价股(注册 TIKR,免费) >>>

1.运营杠杆

经营杠杆衡量一家公司的利润增长速度是否快于收入增长速度。它能告诉你企业是否能扩大规模,因为具有经营杠杆的公司每增加一美元收入,就能获得更多利润。

当一家公司的固定成本高而可变成本低时,它就能从强大的经营杠杆中获益。这意味着随着收入的增加,由于可变成本低,成本不会迅速上升,因此公司的盈利能力会逐渐增强。

为什么重要?

经营杠杆是企业能够高效扩展的最明显标志之一。

如果一家公司的收入持续增长,而你看到营业收入或息税折旧摊销前利润(EBITDA)增长得更快,这就是健康杠杆的标志。

这也直接关系到利润率的扩大。优秀的企业往往会随着规模的扩大而不断扩大利润率,这表明它们正在变得更加高效。而差的企业即使在增长的同时,利润率也可能持平或缩小。

您可以看到,随着时间的推移,Alphabet 的营业利润率不断扩大,2024 年的利润率将创下历史新高:

如何跟踪 TIKR 上的运营杠杆:

- 在 TIKR 上搜索公司

- 转到财务 > 收入报表

- 分析长期运营利润趋势

2.息税折旧摊销前利润(EBITDA)和毛利率趋势

毛利率和息税折旧摊销前利润率可以让你了解一家公司的竞争地位。如果利润率不断扩大,说明企业通常具有定价能力或运营效率,或者两者兼而有之。

如果这些利润率正在缩小,这可能表明公司正在失去竞争优势,原因可能是成本上升、需求减弱或竞争加剧。

为什么重要

毛利率反映了公司的护城河和定价能力。息税折旧摊销前利润率反映的是一家公司未计利息和税项的整体盈利能力。

利润率稳定或上升表明企业正在提高效率或加强竞争地位。利润率下降可能表明竞争加剧、成本控制不力或行业动态不利。

利润率也是最先发现经营变化的地方之一。一家公司的收入可能仍在增长,但如果利润率下滑,增长的质量可能会降低,或更难持续。

Alphabet 的毛利率已从 2015 年的 61% 以上逐渐下降到目前的 58% 左右,这表明投入成本略有压力,同时收入结构也在向低毛利率部门转移。

相比之下,公司的息税折旧摊销前利润率自 2019 年以来有了显著改善,从不足 30% 攀升至 2024 年的 37%。这得益于公司在毛利率波动的情况下,加强了成本控制和运营杠杆。

如何跟踪 TIKR 的 EBITDA 和毛利率趋势:

- 在 TIKR 上搜索公司

- 转到财务 > 比率

- 在利润率分析下,查看毛利率和息税折旧摊销前利润率

- 查看 3-5 年间利润率是在提高还是在下降

使用 TIKR 查看全球最优秀的投资者都在买什么(免费) >>>

3.股票数量趋势

股票的股数趋势跟踪公司是否在发行新股或回购现有流通股。

这是一种简单的方法,可以了解公司对股东的友好程度,以及随着时间的推移,您在公司中的股份是增加了还是减少了。

为什么重要?

如果一家公司稳步增加其股份数量,它可能会稀释股东的股份,以资助运营、支付员工工资或收购其他业务。这会减少你在公司中的所有权,并可能抵消收益增长。

另一方面,回购股票的公司会减少股票总数。如果以合理的估值回购股票,回购可以提高每股收益,在你什么都不做的情况下增加你在企业中的股份。

跟踪股票的股数可以让你了解公司如何分配资本,以及是否在为股东创造长期价值。

如下图所示,由于 Alphabet 实施了积极的股票回购计划,其股票数量近年来稳步下降。这有助于抵消稀释,增加长期投资者的每股价值。

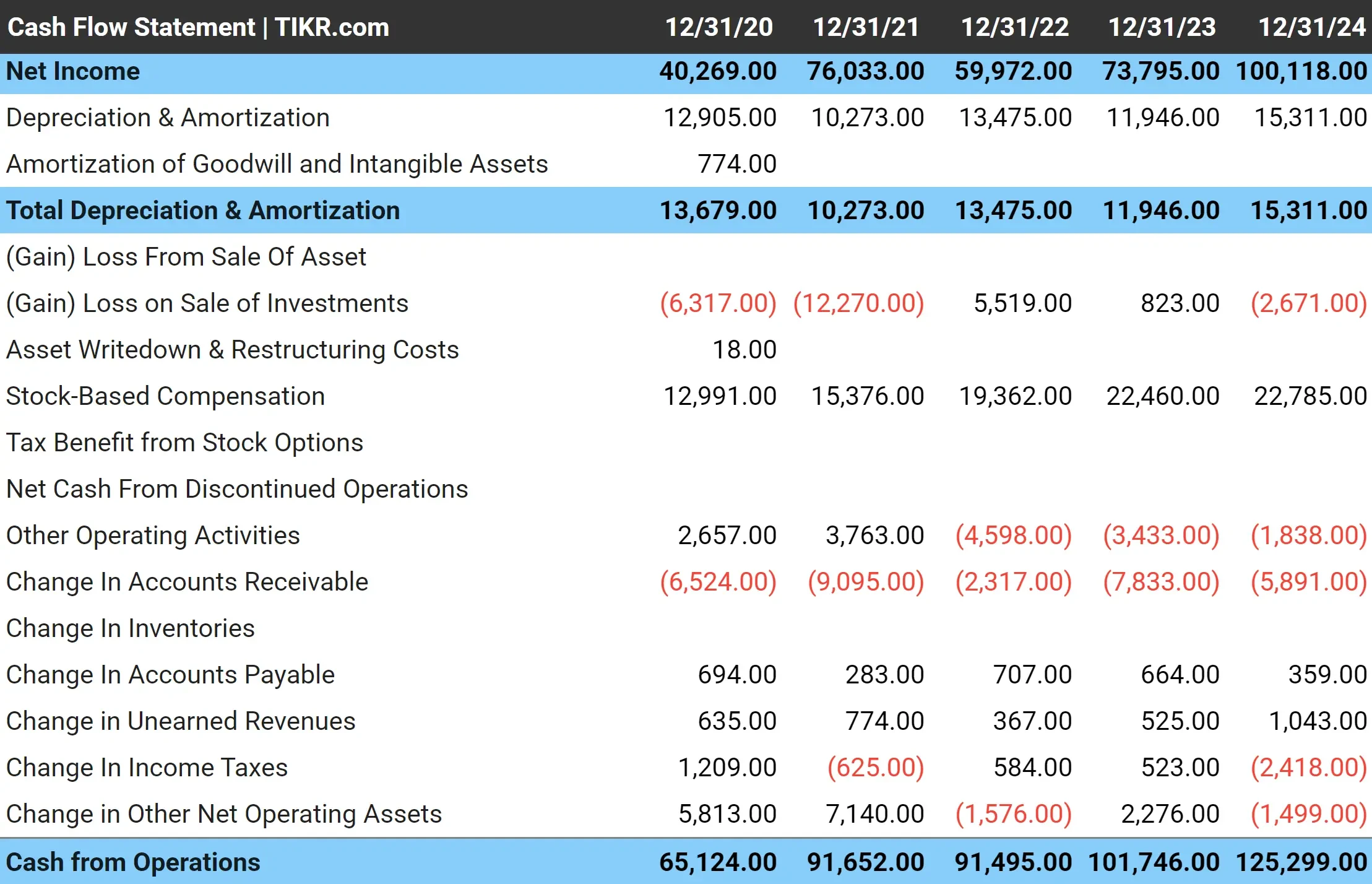

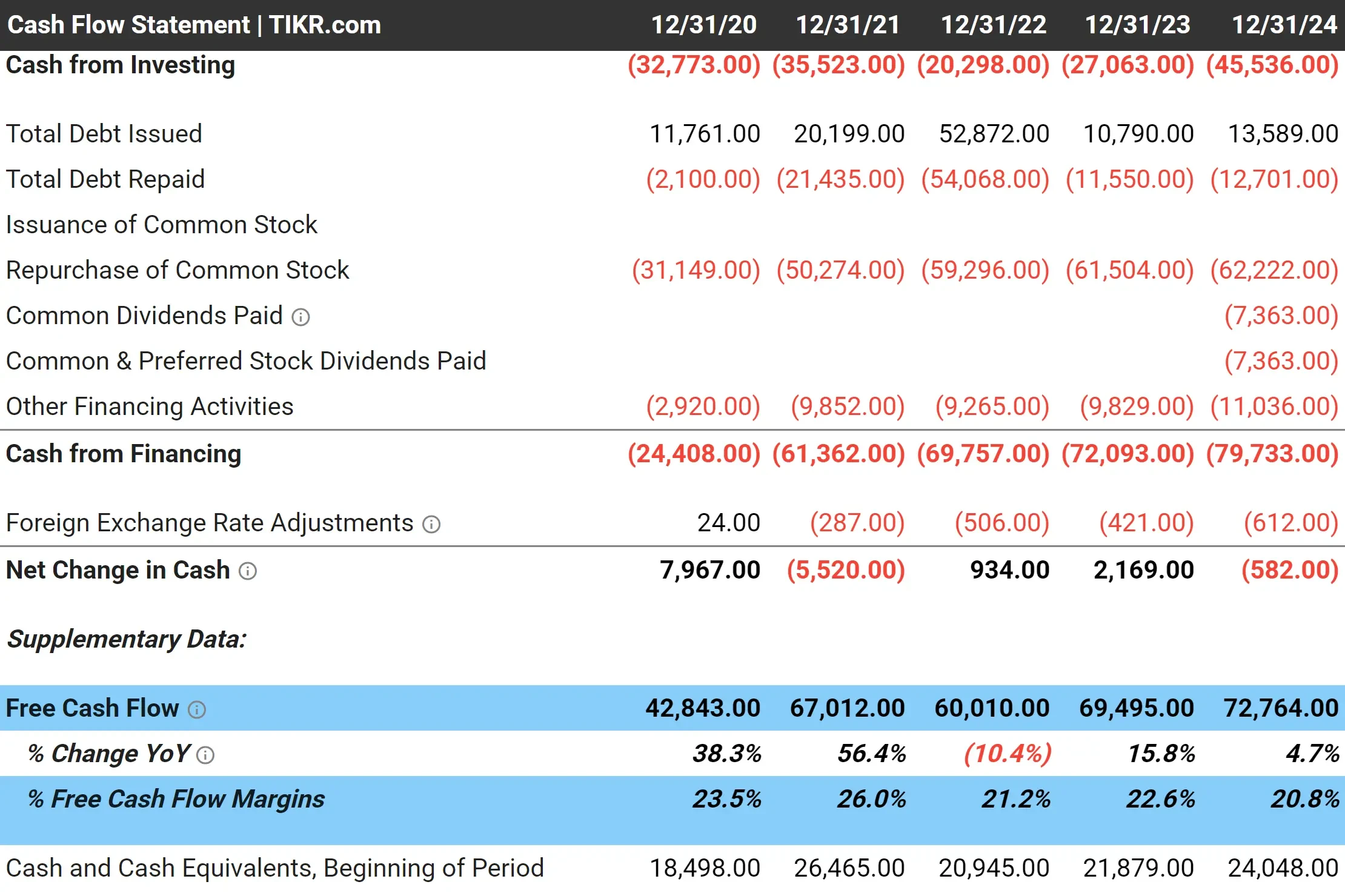

您还可以查看股票的现金流量表,了解公司回购股票或通过发行新股筹集资金的支出情况。

Alphabet 近年来一直没有发行新股,在过去四年中,每年用于回购的资金一直在 500 亿至 600 亿美元左右。

如何跟踪 TIKR 上的股票数量趋势:

- 在 TIKR 上搜索公司

- 转到财务 > 收入报表

- 向下滚动查看稀释后的已发行股票

- 逐年比较股票数量,看是上升还是下降

- 此外,进入财务 > 现金流量表,查看公司发行或回购股票的情况

在 TIKR 上查看 100,000 多支全球股票的详细财务信息和分析师估计(免费) >>>

4.收益质量

盈利质量衡量的是公司报告利润的可靠性。目的是了解企业是否产生了真正的现金,而不仅仅是会计收入。

最清晰的评估方法之一是比较运营现金(CFO)与调整后净收入 + 折旧和摊销。这可以告诉你公司的盈利是否由核心业务的实际现金流支持。

理想的情况是,运营现金大于或等于净收入 + 折旧和摊销:

首席财务官 ≥ 调整后净收入 + 折旧与摊销

如果运营现金占净收入的比例持续低于 70%,这可能是一个警示信号。但如果经常超过 90%,则说明公司可能拥有高质量的现金支持利润和高效的运营资本管理。

强劲盈利质量的另一个信号是健康的自由现金流(FCF)利润率,它显示了公司收入中有多少转化为自由现金流。利润率越高,企业在再投资、减少债务或向股东返还资本方面的财务灵活性就越大。

为什么重要?

报告收益可能会受到会计调整、一次性项目或收入时间变化的影响。现金则更难操纵。如果一家公司报告的利润丰厚,但在产生现金方面却举步维艰,这可能是一个警示。

如下图所示,在过去 5 年中,Alphabet 的运营现金一直超过其调整后净收入加折旧和摊销。这表明其盈利质量很高。

长期以来,Alphabet 一直保持着健康的 FCF 利润率,始终高于 20%。即使在 2022 年等增长较慢的年份,FCF 利润率也保持在 21.2%,2024 年达到 20.8%,FCF 近 730 亿美元,反映了持久的运营效率和有节制的资本支出。

如何跟踪 TIKR 的盈利质量:

- 在 TIKR 上搜索公司

- 导航至财务 > 现金流量表

- 在 “财务 > 现金流量表 “中比较运营产生的现金(CFO)与净收入和损益。

- 在现金流量表中,查看股票的自由现金流量差额

- 查看这些指标的 3-5 年趋势,以了解公司的现金流是稳定、改善还是恶化。

通过 TIKR 详细的分析师预测查找分析师认为会爆发的股票(免费) >>>

5.投资回报率与加权平均资本成本

投资资本回报率(ROIC)显示了公司创造营业利润的效率。

与只关注股东权益的净资产收益率(ROE)相比,投资回报率更为全面。由于 ROIC 考察的是公司股本和债务的利润,因此它能更全面地反映公司如何有效地推动所有资金来源的回报。

高投资回报率意味着精明的资本分配、定价能力和严格的运营纪律。

另一方面,加权平均资本成本(WACC)反映了公司向贷款人和股东筹集资金所支付的平均利率。它根据公司的资本结构,混合了债务成本和股权成本。

关键在于两者之间的差距。一般来说,你希望看到 ROIC 超过 WACC 至少 2 个百分点:

投资回报率 > 加权平均资本成本 = 创造价值

投资回报率 < 加权平均资本成本 = 价值毁灭

作为参考,许多公司的加权平均资本成本通常在 8%左右。轻资本的科技行业,如软件业,资本成本往往较高(8%-10%),而公用事业或稳定的消费企业通常接近 5%-6%,因为它们使用的债务成本较低。

为什么重要?

如果一家公司的资本收益持续高于筹集资本的成本,那么它的每一美元再投资都在创造价值。这是优质企业最明显的标志之一。

如果一家公司的资本收益持续高于筹集资本的成本,那么它很可能拥有定价权、运营效率或竞争护城河。这就是它成为长期复合型企业的原因。

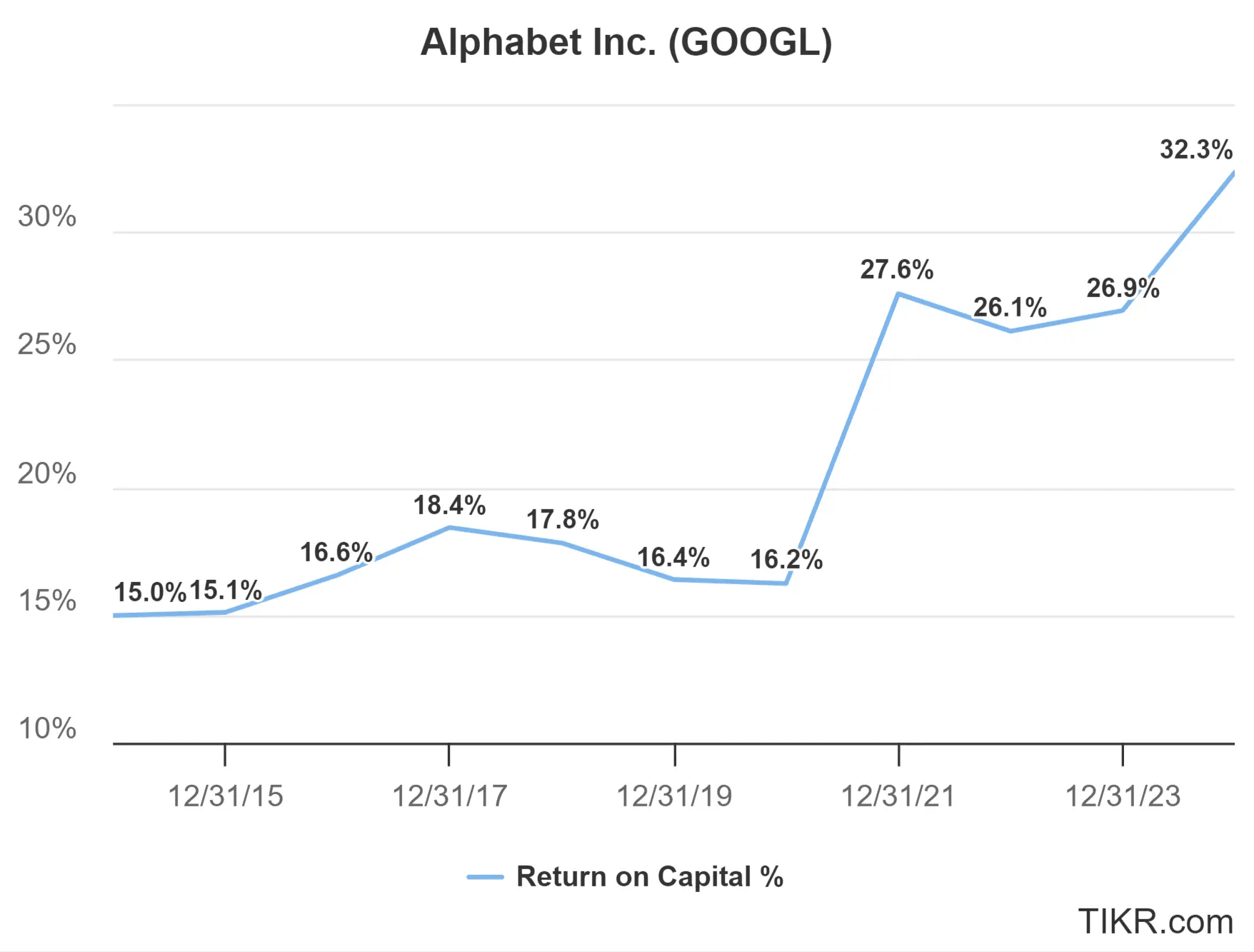

如下图所示,从 2015 年到 2020 年,Alphabet 的投资资本回报率一直徘徊在 10%左右,反映出稳健的资本效率。

自 2021 年以来,Alphabet 的 ROIC 已飙升至 2024 年的 32.3%,这表明,由于其更强的利润率、更严格的成本控制以及高回报的投资,该公司已大幅提高了从资本基础中获取利润的能力。

如何跟踪 TIKR 的 ROIC:

- 在 TIKR 上搜索公司

- 转到财务 > 比率

- 在回报率下,您可以查看 ROIC

- 观察数年的 ROIC,发现资本回报率持续较高的公司

TIKR 外卖:

大多数投资者关注收入和盈利等表面指标,但这些指标只能说明部分问题。如果你想像最优秀的投资者一样投资,就需要深入研究能揭示公司真正质量、效率和纪律的指标。

本文中的五个指标(运营杠杆、利润率趋势、股票数量趋势、盈利质量以及投资回报率与加权平均资本成本)可以帮助你在市场完全认可优质企业之前就发现它们。

有了 TIKR,您就可以使用简洁的财务数据、分析师预测和估值工具轻松跟踪所有这些信息,从而帮助您做出更明智的投资决策。

想要像沃伦-巴菲特、乔尔-格林布拉特或彼得-林奇那样投资?

TIKR 刚刚发布了一份特别报告,分析了 5 种强大的股票筛选工具,其灵感正是来自世界上最伟大的投资者所使用的策略。

在本报告中,您将发现

- 巴菲特式筛选机,以合理的价格寻找宽幅复合机

- 乔尔-格林布拉特的高回报、低风险股票公式

- 彼得-林奇(Peter Lynch)启发的工具,可在华尔街发现快速增长的小市值公司之前将其挖掘出来

每个筛选器都可以在 TIKR 上完全自定义,因此您可以立即应用传奇的投资策略。无论您是在寻找长期复合型投资机会,还是在寻找被忽视的价值投资机会,这些筛选器都将为您节省时间,提高您的优势。

这是您获得以真实业绩数据为支撑的成熟投资框架的捷径。

常见问题部分:

什么是自由现金流转换,为什么它与投资者息息相关?

自由现金流转换显示了一家公司有多少会计收益转化为实际现金流,这是财务健康和盈利质量的重要标志。

在分析股票时,如何比较投资回报率(ROIC)和加权平均资本成本(WACC)?

将投资回报率与加权平均资本成本进行比较,可以帮助投资者确定公司所产生的回报是否超过其资本成本,这是创造价值和竞争优势的信号。

股票长期增长的再投资率是多少?

良好的再投资率是指公司保留大部分收益,并能以高回报进行配置,从而促进长期复利。

息税折旧摊销前利润(EBITDA)和毛利率趋势如何影响股票表现?

利润率的提高意味着定价能力和成本效率的提高,这通常会带来更强劲的盈利增长和长期的股票表现。

投资者为什么要跟踪公司的股票数量趋势?

股票数量会影响每股收益和所有权。股票数量增加会摊薄收益,而如果以有吸引力的价格进行回购,则可以提高股东价值。

寻找新机遇?

- 看看 亿万富翁投资者都在买 什么股票, 这样 你就能跟着聪明人赚钱了。

- 利用 TIKR 的一体化易用平台,在短短 5 分钟内分析股票。

- 你推翻的石头越多……你发现的机会就越多。使用 TIKR 搜索 100K+ 全球股票、全球顶级投资者持有的股票等。

免责声明

请注意,TIKR 上的文章无意作为 TIKR 或我们内容团队的投资或财务建议,也不是买卖任何股票的建议。 我们根据 TIKR 终端的投资数据和分析师的估计创建内容。我们旨在提供信息丰富、引人入胜的分析,帮助个人做出自己的投资决定。TIKR 和我们的作者均不持有本文提及的股票的任何头寸。感谢您的阅读,祝您投资愉快!