主な要点

- 株価予想:ピレリ・アンド・シーS.p.A.の株価は、2%の収益成長、16%の営業利益率、10倍の利益倍率に基づき、2027年までに7ユーロに達する可能性がある。

- 潜在的利益: 現在の株価6ユーロから7ユーロを目指すと、収益が小幅に複利化するため、今後2年間で合計16%の上昇を意味する。

- 年間リターン:この設定は、バリュエーションの拡大よりも収益の伸びを主因とし、年率約8%のリターンにつながる。

- マージンプロファイル:16%近い営業利益率は、規律ある価格設定とプレミアムタイヤミックスの回復力を反映し、長期平均の15%を上回っている。

ピレリのプレミアムタイヤミックスと堅調な買い替え需要が完全に織り込まれているかどうかは、TIKRでカスタムバリュエーションモデルを無料で作成してご確認ください。

Pirelli & C. S.p.A.(PIRC)は、自動車、オートバイ、自転車用のプレミアムタイヤを設計・製造しており、世界的な買い替え主導型ビジネスを反映して、2024年の売上高は欧州、米州、アジア全体で約70億ユーロを計上した。

2026年1月、イタリアがシノケムの株式34%に絡む新たなガバナンス見直しを示唆したことで、ピレリ株は再び注目を集めた。

直近の1年間で、ピレリは約10億ユーロの営業利益を計上した。これは、価格規律とプレミアム製品の需要に支えられ、営業利益率を16%近くに維持したことによる。

時価総額約60億ユーロのピレリは、安定したキャッシュ創出と、買い替え需要が世界的な自動車生産の鈍化を相殺することによる2%前後の緩やかな収益成長率の見込みを兼ね備えている。

マージンが堅調に推移し、収益が順調に伸びているとしても、株価は10倍近い利益で取引されており、ガバナンスの不確実性と成長の鈍化が今日の評価に完全に反映されているかどうかは未知数である。

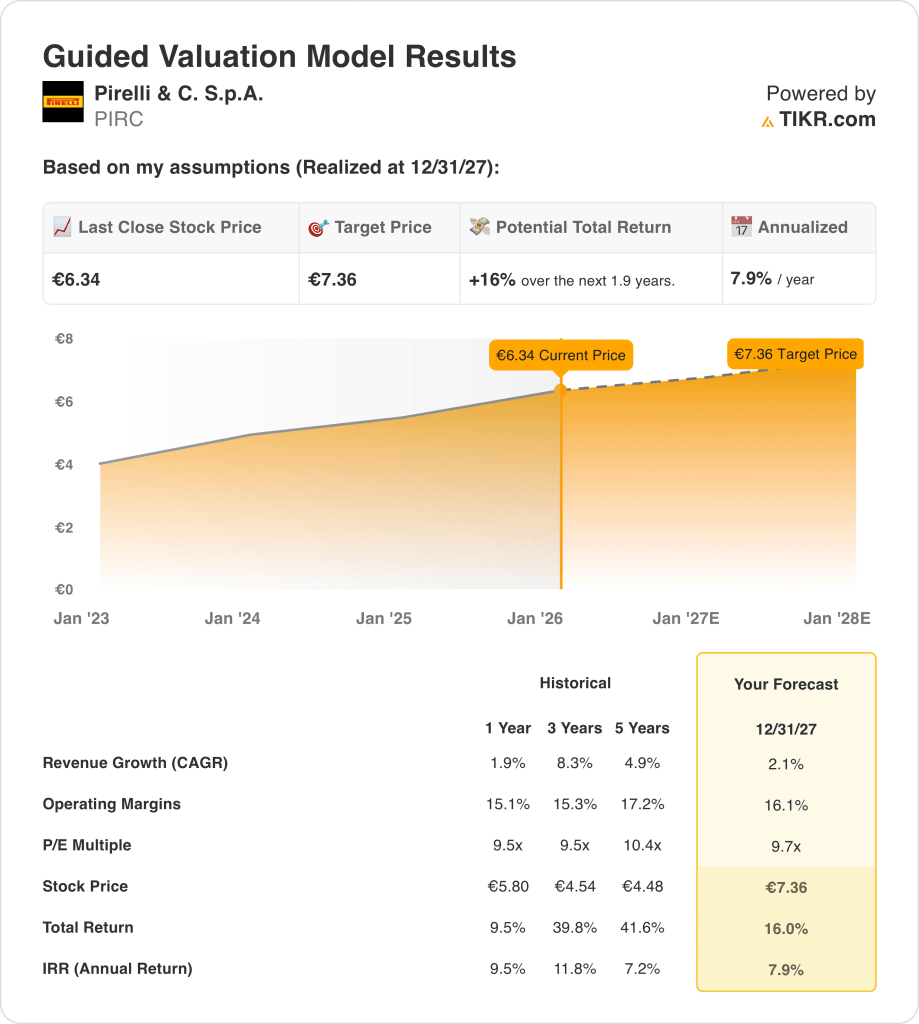

モデルによるPIRC株の評価

ピレリ&C.S.p.A.は、安定した買い替え需要、プレミアムタイヤのポジショニング、2027年まで予測可能な収益を支える着実なコスト規律に基づいて分析した。

年間収益成長率2.1%、営業利益率16.1%、出口PER9.7倍を用いたモデルでは、目標株価は7.36ユーロとなる。

これは、1.9年間のトータルリターンが16.0%、年率換算で7.9%となり、最終的に7.36ユーロとなり、緩やかなアップサイドとなることを意味する。

TIKRのバリュエーションツールを使って、ピレリのキャピタルリターンとマージンの安定性がどのように長期的なアップサイドにつながるかを無料で評価する。

バリュエーションの前提

TIKRのバリュエーション・モデルでは、企業の収益成長率、営業利益率、PER倍率について独自の仮定を設定し、株価の期待リターンを計算することができます。

以下は、PIRC 株に使用したものである:

1.収益成長率:2.1

ピレリの最近の年間売上高は約70億ユーロで、過去の成長率は5年間で平均約5%で、積極的な数量拡大よりも買い替え需要の安定を反映している。

最近の収益動向は、プレミアムミックスの向上と価格設定により、世界的な自動車生産の低迷と欧州と中国における慎重な消費者需要が相殺され、2%近い低成長を示している。

今後の成長は、ハイエンドタイヤ需要、電気自動車の普及、地域ミックスに左右されるが、リスクとしては、OEM台数の軟化、米国市場参入に影響する規制摩擦などがある。

収益成長率2.1%の前提は、耐久性のある買い替え需要とプレミアム価格設定と、循環的な自動車エクスポージャーや地政学的制約とのバランスをとるものである。

2.営業利益率16.1%

ピレリはここ数年、プレミアム・ブランドのポジショニングと、製造と流通における統制のとれたコスト・コントロールに支えられ、営業利益率をおよそ15%から17%の間で維持してきた。

現在のところ、価格設定、ミックスの改善、効率化の取り組みが、原材料の変動とエネルギーコストの正常化を相殺し、マージンは16%近くを維持しています。

マージンの上振れは、プレミアムミックスのさらなる向上とコスト規律次第である一方、下振れリスクは、世界の自動車需要がさらに急激に弱まった場合の台数デレバレッジに起因する。

営業利益率16.1%は、サイクルのピーク状態を想定しない、ピレリの過去の範囲内の正規化された収益性を反映している。

3.出口PER倍率:9.7倍

ピレリは、成熟した産業プロフィールを持ち、着実だが目覚ましい収益成長を遂げていないことから、歴史的に約9倍から10倍の収益倍率で取引されてきた。

ガバナンスの不確実性、地政学的な監視、限られた成長見通しにより、投資家の警戒感は依然として残っており、安定したキャッシュ創出にもかかわらず、バリュエーションは頭打ちとなっている。

複数の事業拡大にはガバナンスの明確化と成長シグナルの強化が必要だが、規制や需要圧力が強まれば縮小リスクも残る。

出口PER9.7倍は、センチメント主導の再評価に頼ることなく、安定した収益の質とガバナンスの正常化を前提としている。

TIKRの前提を無料で調整することにより、プレミアム需要が軟化したり、コスト圧力が再燃した場合に、ピレリのバリュエーションをストレステストする。

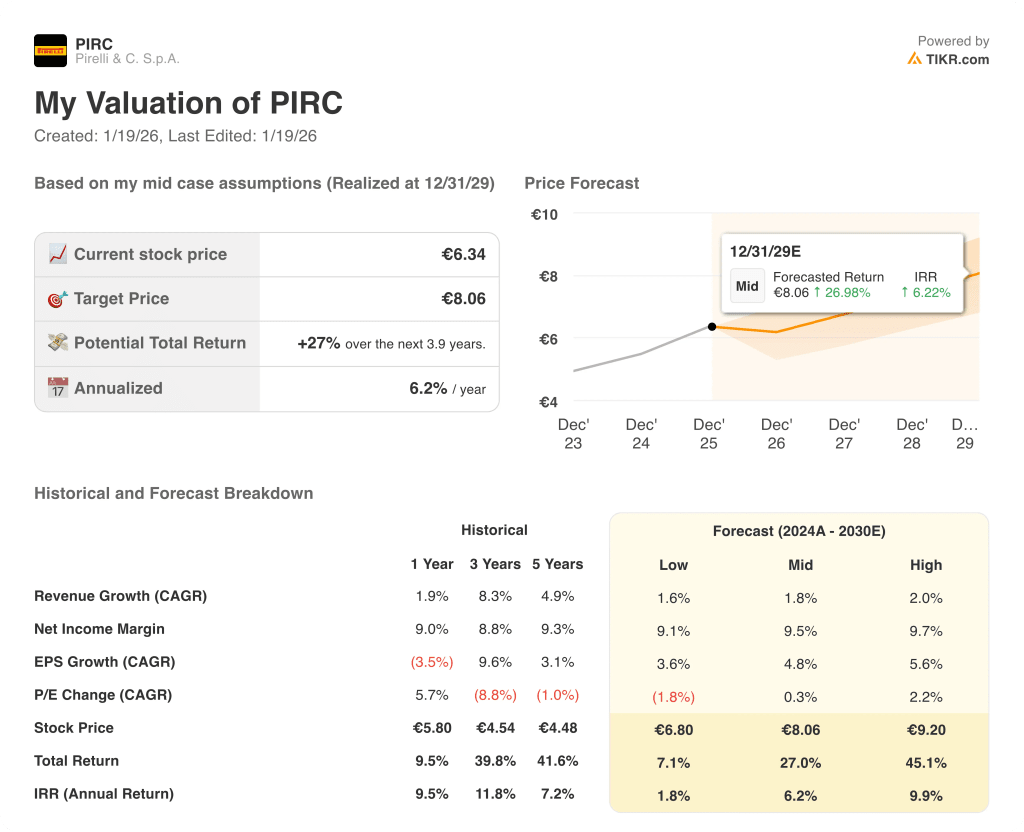

状況が好転した場合、あるいは悪化した場合はどうなるか?

ピレリの業績は、世界の補修用タイヤ需要、プレミアムブランドミックス、コスト規律に左右され、2029年までの可能性の幅が設定される。

- 低収益ケース:交換需要が弱く、OEMの販売量も低水準にとどまる場合、売上高は1.6%程度成長し、ネットマージンは9%近くを維持する。

- ミッドケース:プレミアムミックスが維持され、コストコントロールが堅調に推移した場合、売上高は1.8%近く成長し、ネットマージンは9.5%に改善 → 年率換算リターンは6.2%。

- ハイケース: プレミアムタイヤの需要が強まり、各地域で実行が改善した場合、収益は約2.0%に達し、ネットマージンは9.7%→年率9.9%のリターンに近づく。

ここからのアップサイドは?

TIKRの新しいバリュエーション・モデル・ツールを使えば、1分以内にその銘柄の潜在株価を見積もることができる。

必要なのは3つの簡単な入力だけです:

- 収益成長率

- 営業利益率

- 出口PER倍率

何を入力すればよいか分からない場合、TIKRはアナリストのコンセンサス予想を使って各入力を自動的に入力し、迅速で信頼できる出発点を提供します。

そこから、TIKRはブル、ベース、ベアシナリオの下での潜在的な株価とトータルリターンを計算しますので、株価が割安に見えるか割高に見えるかを素早く確認することができます。

ピレリの現在の株価が、成熟した産業ビジネスを反映しているのか、それともまだ実行主導の上昇余地が残っているのか、TIKRで株価を無料でモデル化して判断してください。

新しい機会をお探しですか?

- どんな銘柄を 億万長者の投資家が買っている銘柄を見る スマートマネーを追いかけることができます。

- わずか5分で銘柄分析TIKRのオールインワンで使いやすいプラットフォームで。

- 岩をひっくり返せばひっくり返すほど、より多くのチャンスを発見できます。 TIKRで10万以上の世界の株式、世界のトップ投資家の保有銘柄などを検索。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイス、また銘柄の売買を推奨するものではありません。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!