主な要点

- 収益の軌道:ディズニーはストリーミングの価格設定とパーク需要に支えられ、5%近い成長を遂げ、約940億ドルの売上を達成。

- マージンの回復:20%近い営業利益率は、コストコントロールと過去のリストラ後のストリーミングの経済性改善を反映している。

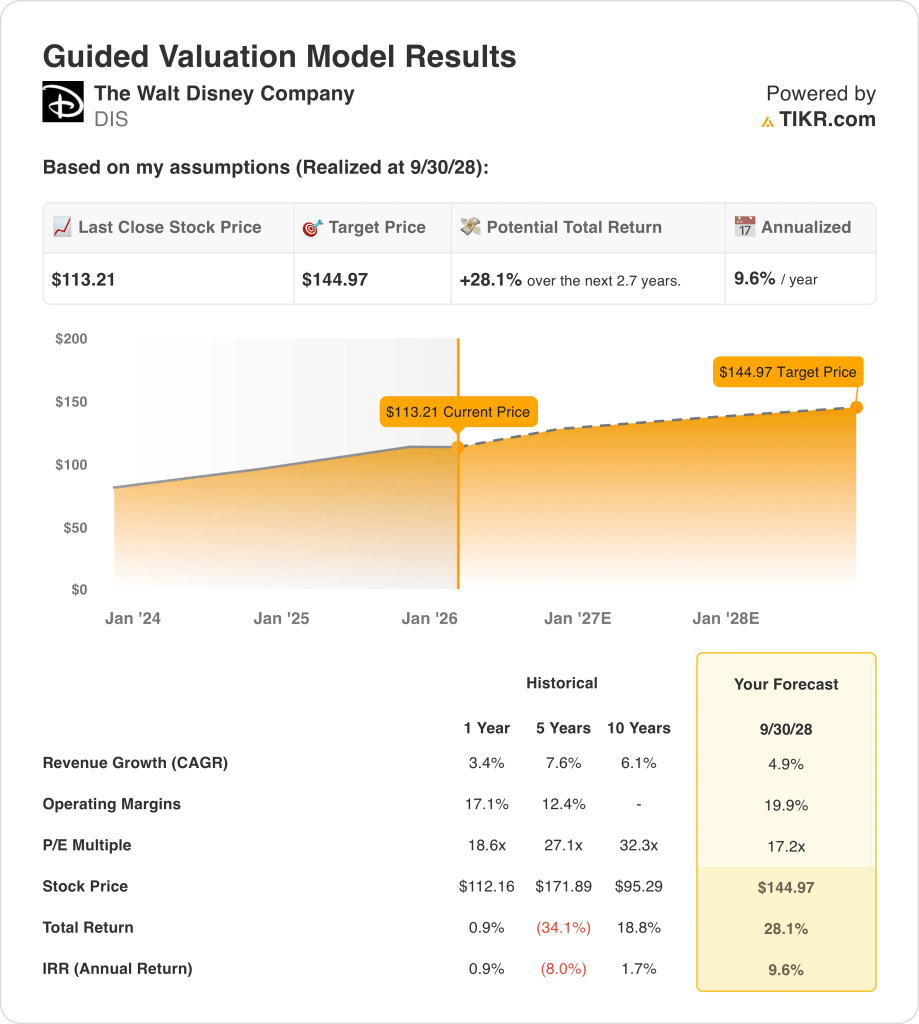

- 株価予想:バリュエーションの前提に基づけば、ディズニー株は現在の113ドル近辺から2028年には145ドル近辺に達する可能性がある。

- リターン・プロフィール:これは、今後3年間の年率約10%のリターンに換算すると、合計約28%のアップサイドを意味する。

DISの現在の株価が、ストリーミングの損益分岐点とパークの正常化をすでに織り込んでいるかどうかは、TIKRで評価モデルを無料で構築して確認してください →。

ウォルト・ディズニー・カンパニー(DIS)は、世界的なエンターテインメント、スポーツ、体験ビジネスの巨人で、メディア・ネットワーク、ストリーミング、パークで昨年940億ドル以上の収益を上げた。

最近のルーカスフィルムの指導者交代と新しい企業マーケティング組織は、ディズニーがコンテンツ、ブランディング、配給の優先順位を再編成する中で、創造的な実行を研ぎ澄ます。

ディズニー株は、ストリーミングとパーク事業全体の効率改善を反映し、営業利益率が15%近くとなり、約20億ドルの四半期純利益を計上した。

5%近い収益の伸びは、ストリーミング配信の値上げ、ESPNとの配信契約、パークの入場者数に支えられており、利益率の向上はコスト規律とコンテンツの合理化によるものである。

営業利益率が20%に迫り、バリュエーションが17倍近いとはいえ、株価は執行の一貫性についての慎重さを反映している。

DIS株の評価モデル

ディズニーの見通しは、安定したストリーミングの規模、パークでのキャッシュ創出、コア・エンターテインメント・セグメント全体での営業規律の改善に基づいて評価した。

収益成長率4.9%、営業利益率19.9%、出口倍率17.2倍と仮定すると、モデルは144.97ドルの株価を示唆する。

これは、2028年9月までの総リターン28.1%、年率換算リターン9.6%に相当する。

TIKR(無料)を使って、ストリーミングの成長が鈍化した場合、またはパーク需要が強化された場合のディズニー株をモデル化し、リターンの感応度を確認する。

バリュエーションの前提

TIKRのバリュエーション・モデルは、企業の収益成長率、営業利益率、PER倍率について独自の仮定を差し込むことができ、株価の期待リターンを計算します。

以下は、DIS株で使用したものである:

1.収益成長率4.9%

ディズニー株のLTM収益は約940億ドルで、1年成長率は3%、5年CAGRは8%となっており、メディアや体験における成熟した規模を反映している。

最近の収益の安定は、パーク入場者数の正常化とストリーミングの損失縮小を反映しているが、リニアテレビ広告の鈍化とスポーツネットワークの圧力によって相殺されている。

今後の成長は、加入者の拡大や積極的な国際展開よりも、ストリーミングの収益性、パークの価格規律、コンテンツの収益化にかかっている。

4.9%の増収見通しでは、パーク需要の正常化と、ストリーミングおよびライセンシングの着実な貢献のバランスをとる。

2.営業利益率19.9%

ディズニーの営業利益率は、コスト削減とストリーミングの損失が大幅に縮小したことで、以前の低水準から回復し、最近約17%に達した。

マージンの改善は、コンテンツ費の伸びの減少、ESPNの価格規律、連結収益性を支える利益率の高いパーク収入を反映している。

アップサイドはストリーミングのブレークイーブンとパークの価格決定力の持続にかかっているが、リスクはスポーツ放映権のインフレと広告の循環性である。

営業利益率19.9%は、ピークサイクルのメディア収益性を想定しない、正常化されたコスト構造を反映している。

3.出口PER倍率:17.2倍

ディズニーは現在、収益19倍近辺で取引されており、過去 のピークである27倍を下回る水準である。

フリー・キャッシュ・フローは改善傾向にあるものの、レガシー・メディアの衰退、ストリーミングの実行リスク、資本集約度を反映した投資家の警戒感がある。

バリュエーションは、成長倍率の再拡大よりも、収益の安定と規律ある資本配分を前提としている。

ストリートのコンセンサス予想に基づくと、17.2倍の出口倍率は144.97ドルの目標株価と約9.6%の年率リターンをサポートする。

ディズニーの予想リターンを、TIKRの一貫した仮定を用いた他のグローバル・メディア・エンターテインメント同業他社と比較する(無料)。

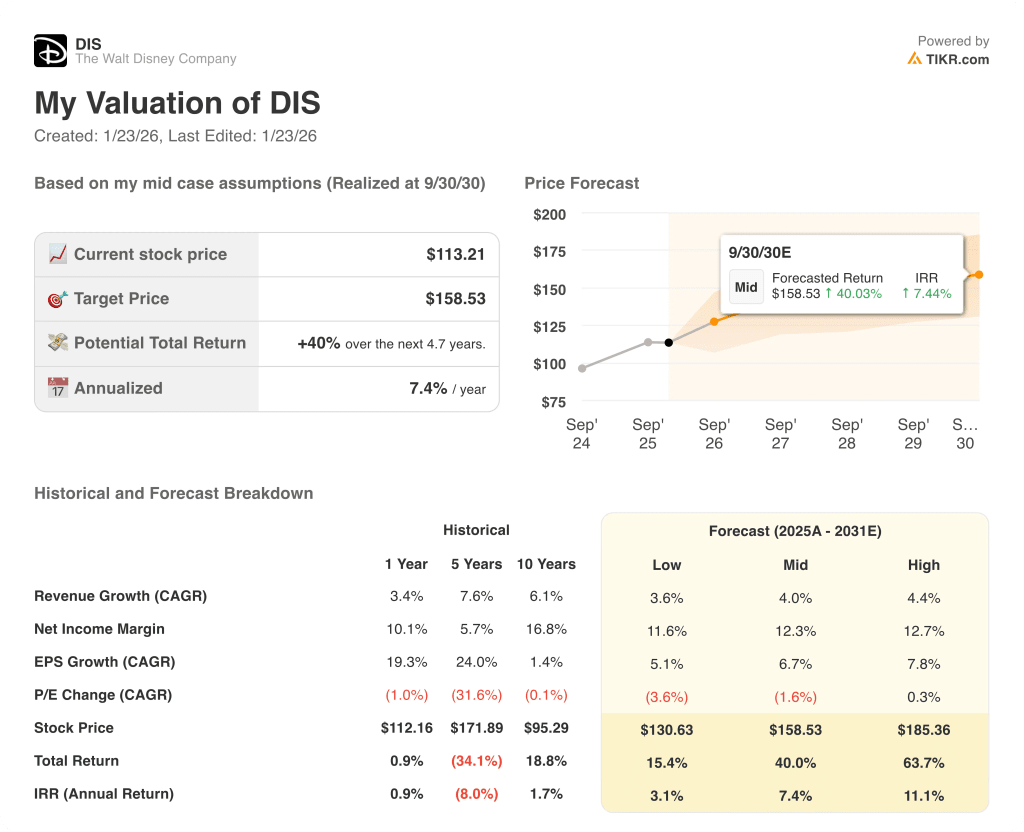

状況が良くなった場合、あるいは悪くなった場合はどうなるか?

DISの株価の結果は、パーク需要、ストリーミングの収益性、コンテンツの規律に左右され、2030年度までの複数の実行経路を生み出す。

- ローケース:メディアからの圧力が続き、パークが軟化した場合、売上は3.6%程度成長し、マージンは11.6%近くとなる→年率3.1%のリターン。

- ミッドケース:パークが安定し、ストリーミングがブレークイーブンとなった場合、売上は4.0%近辺の成長、マージンは12.3%に改善 → 年率7.4%のリターン。

- ハイケース: ストリーミングの利益規模が拡大し、パークのプライシングが維持された場合、売上は4.4%程度に達し、マージンは12.7%近辺→年率11.1%のリターン。

ここからのアップサイドは?

TIKRの新しいバリュエーション・モデル・ツールを使えば、1分以内にその銘柄の潜在株価を見積もることができる。

必要なのは3つの簡単な入力だけです:

- 収益成長率

- 営業利益率

- 出口PER倍率

何を入力すればよいか分からない場合、TIKRはアナリストのコンセンサス予想を使って各入力を自動的に入力し、迅速で信頼できる出発点を提供します。

そこから、TIKRはブル、ベース、ベアシナリオの下での潜在的な株価とトータルリターンを計算するので、株価が割安に見えるか割高に見えるかを素早く確認することができます。

TIKRでカスタムバリュエーションモデルを無料で作成し、DIS株の収益軌跡がキャピタルリターンをどのように支えているかを検証する。

新しい機会をお探しですか?

- どんな銘柄を 億万長者の投資家が買っている銘柄を見る スマートマネーに従うことができます。

- わずか5分で銘柄分析TIKRのオールインワンで使いやすいプラットフォームで。

- 岩をひっくり返せばひっくり返すほど、より多くのチャンスを発見できます。 TIKRで10万以上の世界の株式、世界のトップ投資家の保有銘柄などを検索。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイス、また銘柄の売買を推奨するものではないことにご注意ください。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!