主な要点

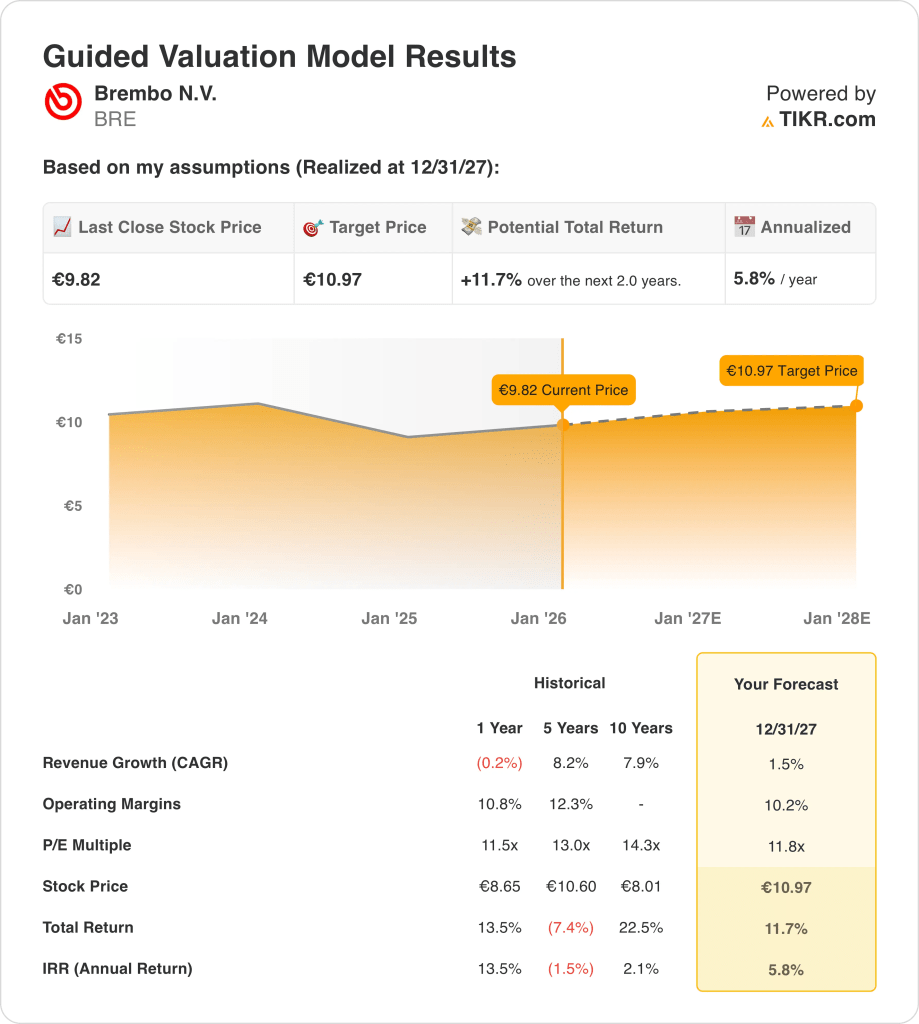

- 目標株価:ブレンボ株は、正常化した収益プロファイルと安定した最終市場需要に基づいて11ユーロで評価され、現在の10ユーロレンジからの上昇幅を示す。

- アップサイドポテンシャル:モデルは、バリュエーション拡大よりも収益成長によって、今日の10ユーロから約12%のトータルリターンを見込んでいる。

- リターンプロファイル:年率約6%のリターンは、ブレンボの成熟した産業用ポジショニングに沿った保守的な仮定を反映しています。

- 収益基盤:10%近い営業利益率が一貫した利益創出を支えており、ブレンボが緩やかな成長を株主還元に転換する能力を強化しています。

続行する前に、ブレンボの現在の株価が、正常化した自動車需要、マージンの安定性、および長期的な収益力をすでに反映しているかどうかを、TIKRの評価モデルを無料で構築することによって評価してください。

ブレンボN.V.(BRE)は、自動車、バイク、商用車向けのブレーキシステムを開発・生産しており、年間売上高は約40億ユーロです。

2025年、同社はCDP環境スコアのダブルAを獲得し、水素の新興企業Hydrosparkに100万ユーロを出資した。

自動車販売台数が正常化するにつれて、売上高は前年比ほぼ横ばいで推移しているが、これはブレンボが歴史的に業界の成長が鈍化しても収益を確保してきたためである。

営業利益は4億ユーロに近く、マージンは10%前後ですが、これは価格決定力、車両あたりの高い技術内容、およびOEMとアフターマーケットのチャネルにわたる規模のメリットを反映しています。

安定した収益性と100億ユーロに迫る市場価値にもかかわらず、株価は12倍近い利益で取引されており、循環産業へのエクスポージャーに対する投資家の警戒感が続いていることを浮き彫りにしている。

BRE株の評価モデル

私たちは、ブレンボの安定した事業基盤、資本負担の軽さ、および世界的な自動車生産サイクルの中でのポジショニングを用いて、ブレンボの評価を行いました。

1.5%の収益成長、10.2%の営業利益率、および11.8倍の出口PERを前提に、このモデルは、バリュエーションの拡大なしに着実な収益転換を反映しています。

このフレームワークは、9.82ユーロから10.97ユーロへの移行を意味し、今後2年間のトータルリターンは11.7%、年率換算で5.8%となる。

世界的な自動車生産台数、アフターマーケットの構成、および営業レバレッジの変化が、ブレンボの収益力およびバリュエーションにどのように影響するかを、TIKRで無料でモデル化します。

当社の評価前提

TIKRのバリュエーション・モデルでは、企業の収益成長率、営業利益率、PER倍率について独自の仮定を差し込むことができ、株価の期待リターンを計算します。

以下は、BRE 株で使用したものである:

1.収益成長率:1.5

ブレンボの収益基盤は、長いサイクルで着実に拡大しており、過去の成長率は、生産が上向く時期には平均して1桁台半ばであり、世界的な自動車台数が正常化するにつれて横ばいになっている。

最近の売上は、欧州とアジアでOEM生産が冷え込んでいるためほぼ横ばいだが、アフターマーケットへの参入とプレミアムブレーキコンテンツが、より深刻な台数圧力を緩和している。

今後の成長は、自動車生産台数の緩やかな回復、1台当たりの電子制御ブレーキ搭載率の上昇、モータースポーツと性能に対する選択的な需要に左右されるが、景気敏感性とOEMの価格規律とのバランスは取れている。

1.5%の増収見通しは、世界的な自動車生産台数の大幅な回復を前提とせず、堅調な買い替え需要、回復力のあるアフターマーケット売上高、および1台当たりの含有量の緩やかな拡大を反映している。

2.営業利益率10.2%

ブレンボは、独自のエンジニアリング、プレミアムな位置付け、およびOEMと性能セグメントにわたる規模の優位性に支えられ、これまでおよそ10%から12%の営業利益率を維持してきました。

しかし、価格決定力と高付加価値ブレーキシステムにより、より広範な自動車サプライヤーと比較して収益性は維持されています。

マージンの拡大は、引き続きミックスの改善、自動化、および規律ある資本配分に結びついているが、競争的な価格圧力とOEMの交渉力により、前サイクルのピークを超える上昇幅は限られている。

10.2%の営業利益率は、ブレンボの長期的な収益性プロファイルに沿ったものであり、価格規律、高い技術力、およびサイクル半ばまで維持されたコスト管理によって支えられています。

3.出口PER倍率:11.8倍

同社のバリュエーションは、自動車供給におけるディフェンシブな特性と、サイクル全体を通じて一貫したキャッシュ生成を反映し、通常11倍から14倍の利益で推移してきた。

現在の投資家心理は、電動化投資、量的不 確実性、世界生産の減速がセクター・マルチプルの重石と なっており、自動車部品メーカーに対する慎重な見方が続いて いる。

倍率の拡大には、持続的な販売台数の回復または構造的なマージンの上昇が必要だが、下振れリスクはブレンボのブランド力とアフターマーケットの回復力によって軽減されている。

ストリートのコンセンサス予想に基づくと、11.8倍の出口倍率は、過去の取引レンジ、正常化した収益の質、および循環産業バリュエーションに対する継続的な投資家の抑制のバランスが取れている。

TIKRを使って、ブレンボの資本効率と営業利益率が、さまざまな市場環境下でどのように長期的リターンを形成するかを無料で分析できます。

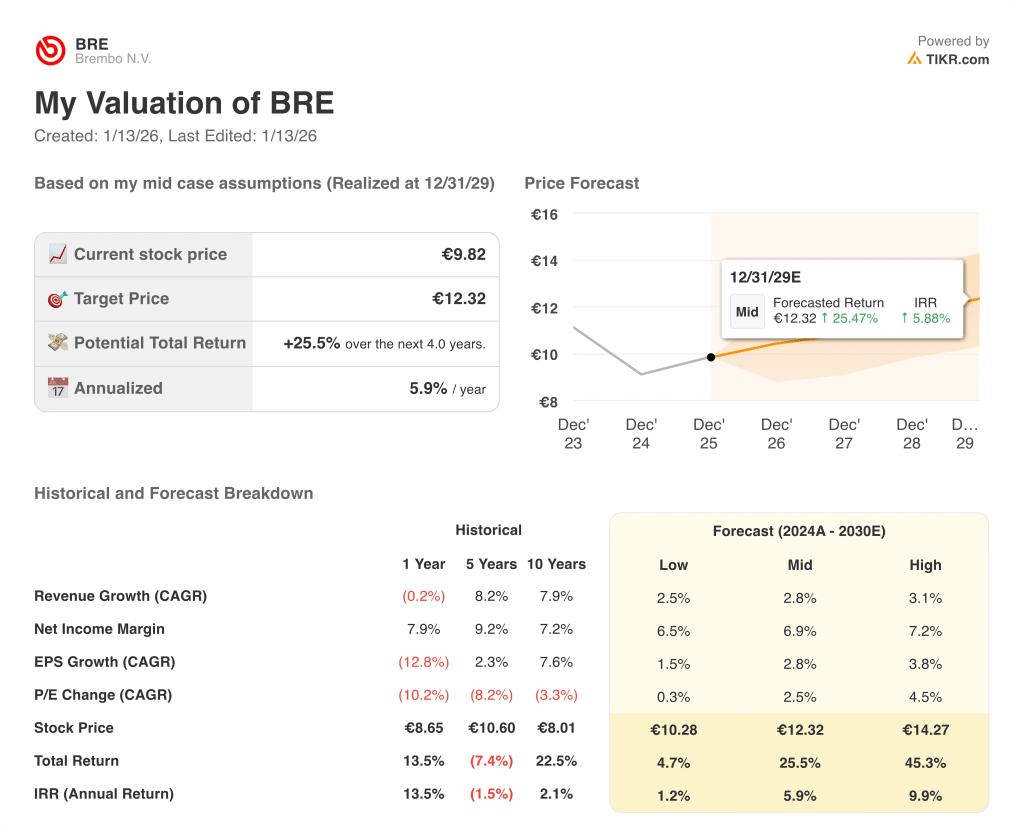

状況が良くなった場合、または悪くなった場合はどうなるか?

ブレンボの業績は、世界的な自動車生産動向、プレミアムブレーキコンテンツの採用、およびサイクル全体にわたるコスト規律に左右され、2029年までのさまざまな可能性があります。

- 低収益ケース:自動車需要が軟調に推移し、OEMプログラムが慎重なままであれば、売上高は2.5%程度成長し、マージンは6.5%近くを維持し、バリュエーションは抑制されたままとなり、リターンは主に漸進的な収益に連動する→年率1.2%のリターン。

- ミッドケース:中核となるOEMとの関係が堅調で、アフターマーケットの需要も維持され、売上高は2.8%近辺の成長、マージンは6.9%に改善し、安定したバリュエーションが評価額の上昇を支える→年率5.9%のリターン。

- ハイケース: プレミアム・コンテンツの普及が加速し、コスト管理が一貫して維持される場合、売上高は約3.1%に達し、マージンは7.2%に近づき、バリュエーション圧力は緩和され、より強い株価上昇が可能になる→年率9.9%のリターン。

マクロ的な楽観論よりも、OEMプログラムの実行、価格規律、アフターマーケットの安定性の方が重要であり、サイクルを通じて着実に改善する。

ブレンボには、ここからどの程度のアップサイドがあるのでしょうか?

TIKRの新しいバリュエーション・モデル・ツールを使えば、1分以内にその銘柄の潜在株価を見積もることができます。

必要なのは3つの簡単な入力だけです:

- 収益成長率

- 営業利益率

- 出口PER倍率

何を入力すればよいか分からない場合、TIKRはアナリストのコンセンサス予想を使って各入力を自動的に入力し、迅速で信頼できる出発点を提供します。

そこから、TIKRはブル、ベース、ベアシナリオの下での潜在的な株価とトータルリターンを計算するので、株価が割安に見えるか割高に見えるかを素早く確認することができます。

ブレンボを保守シナリオ、基本シナリオ、上昇シナリオの下でストレステストし、TIKRでリターンが実行と評価の前提のどちらに依存するかを理解する。

新しい機会をお探しですか?

- 億万長者の投資家が 億万長者の投資家が買っている銘柄を見る スマートマネーに従うことができます。

- わずか5分で銘柄分析TIKRのオールインワンで使いやすいプラットフォームで。

- 岩をひっくり返せばひっくり返すほど、より多くのチャンスを発見できます。 TIKRで10万以上の世界の株式、世界のトップ投資家の保有銘柄などを検索。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイス、また銘柄の売買を推奨するものではありません。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!