Punti di forza:

- Momento delle vendite: Le azioni Costco riflettono una domanda costante, con vendite di dicembre che hanno raggiunto i 30 miliardi di dollari e vendite comparabili in aumento del 7% nei magazzini statunitensi e internazionali.

- Disciplina del capitale: Il titolo Costco rafforza i rendimenti per gli azionisti attraverso un dividendo trimestrale di 1 dollaro, mantenendo margini operativi vicini al 4% e un controllo disciplinato delle spese.

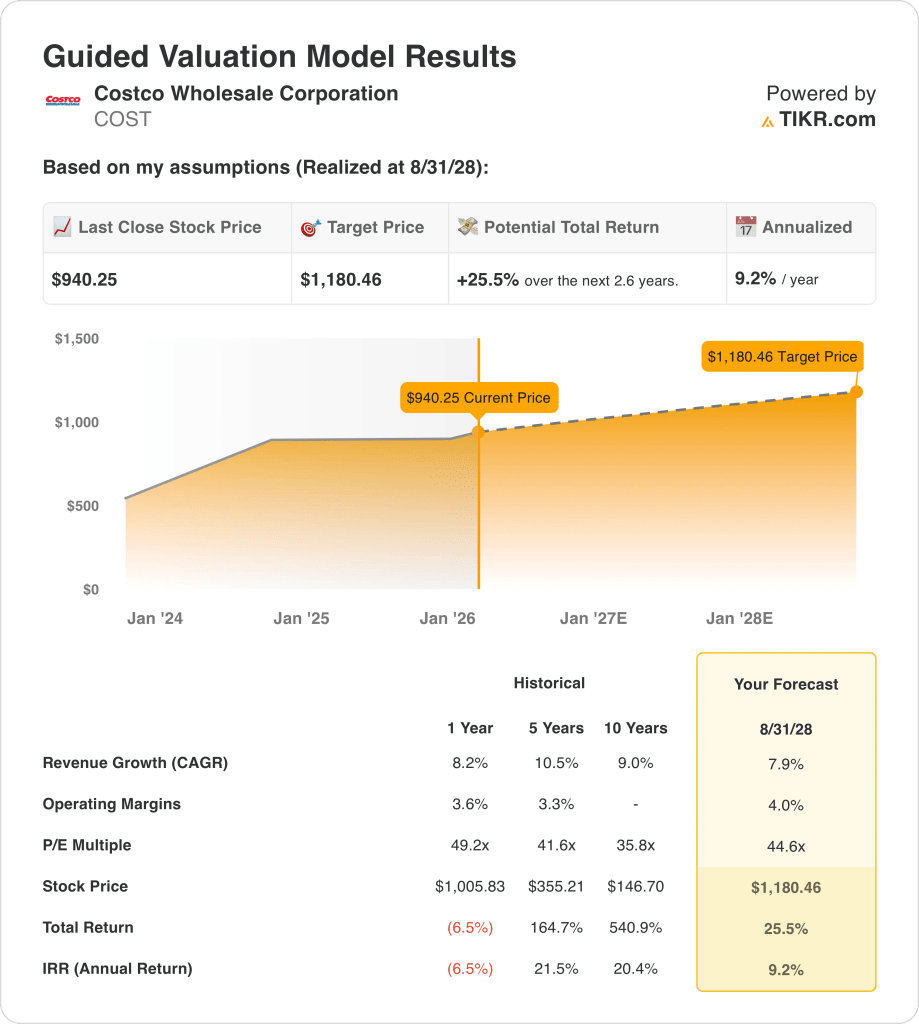

- Proiezione dei prezzi: Sulla base di una crescita dei ricavi dell'8%, margini operativi del 4% e un multiplo di 45x, il titolo Costco potrebbe raggiungere i 1.180 dollari entro agosto 2028.

- Matematica del rialzo: Da un prezzo dell'azione di 940 dollari, il titolo Costco implica un rialzo totale del 26%, che si traduce in un rendimento annualizzato del 9% in 3 anni.

Costco Wholesale Corporation gestisce magazzini per soci in tutto il mondo, competendo sulla leadership dei prezzi e sulla scala, con 923 sedi che sostengono una crescita costante basata sui volumi.

L'8 gennaio Costco ha registrato vendite per 30 miliardi di dollari nel mese di dicembre, confermando una domanda costante da parte dei consumatori nonostante il rallentamento della spesa discrezionale nei mercati al dettaglio globali.

Costco ha generato un fatturato di 280 miliardi di dollari nel periodo di riferimento, grazie alla crescita duratura del traffico e alla forza del rinnovo dei soci nei settori dei generi alimentari, dei carburanti e dei servizi di magazzino accessori.

L'utile operativo di Costco ha raggiunto gli 11 miliardi di dollari con margini operativi vicini al 4%, sostenuti dalla disciplina dei prezzi, dal mix di marchi privati e dallo stretto controllo dei costi di manodopera e logistica.

Il valore di mercato di 420 miliardi di dollari di Costco prezza un'esecuzione stabile, ma un obiettivo di valutazione di 1.180 dollari solleva dubbi su quanto i fondamentali possano giustificare multipli superiori.

Cosa dice il modello per il titolo COST

Il modello lega la posizione di scala di Costco alla crescita dei ricavi del 7,9% e ai margini operativi del 4,0%, sostenuti dalle quote associative e dalla stabilità dei volumi.

Sulla base di un multiplo di uscita di 44,6x, di un ritorno di capitale costante e di una redditività normalizzata, il modello indica un valore azionario di 1.180 dollari.

Ciò implica un rialzo totale del 26% da 940 dollari, pari a un rendimento annualizzato del 9% in circa tre anni.

Le nostre ipotesi di valutazione

Il modello di valutazione di TIKR consente di inserire le proprie ipotesi di crescita dei ricavi, dei margini operativi e del multiplo P/E di un'azienda e calcola i rendimenti attesi del titolo.

Ecco quali abbiamo utilizzato per il titolo COST:

1. Crescita dei ricavi: 7,9%

Costco ha generato circa 280 miliardi di dollari di ricavi nel periodo di riferimento, con una crescita su base annua dell'8,2%, mostrando un'espansione costante grazie alle aggiunte di magazzini e alla spesa costante dei soci.

La recente esecuzione riflette un andamento stabile del traffico e una forte crescita digitale, con vendite nette di dicembre in aumento dell'8,5%, rafforzando la visibilità dei ricavi nei magazzini statunitensi e internazionali.

In prospettiva, la crescita è sostenuta dall'apertura di nuovi magazzini e dalla penetrazione dell'e-commerce, mentre i mercati maturi e la disciplina dei prezzi limitano l'accelerazione oltre i modelli storici.

Secondo le stime del consenso degli analisti, l'ipotesi di crescita dei ricavi del 7,9% riflette l'economia durevole dei soci, bilanciata dall'ampia base di ricavi di Costco.

2. Margini operativi: 4%

I margini operativi di Costco si sono storicamente aggirati intorno al 3,3%-3,8%, riflettendo un modello a bassi margini progettato per massimizzare il volume e il valore dei soci.

I risultati recenti mostrano margini operativi vicini al 3,8% LTM, sostenuti da maggiori entrate dei soci e da un controllo disciplinato delle spese nonostante le pressioni inflazionistiche.

L'espansione dei margini rimane limitata dalla filosofia dei prezzi, ma le efficienze di scala, il mix di prodotti private-label e le entrate accessorie costanti sostengono una modesta normalizzazione.

In linea con le proiezioni del consenso degli analisti, i margini operativi intorno al 4,0% bilanciano i guadagni di efficienza con l'impegno strutturale di Costco nei confronti dei prezzi al consumo bassi.

3. Multiplo P/E in uscita: 44,6x

Costco ha storicamente scambiato a multipli di utile compresi tra circa 36x e 49x, il che riflette una valutazione superiore legata alla stabilità, alla scala e alla prevedibile generazione di cassa.

L'ottimismo degli investitori rimane sostenuto da rendimenti di capitale costanti, quote associative ricorrenti e domanda difensiva durante l'incertezza economica.

Tuttavia, la sensibilità delle valutazioni persiste a causa della modesta espansione dei margini e del rallentamento della crescita rispetto agli anni precedenti, attenuando le aspettative di un'espansione sostenuta dei multipli.

Sulla base delle stime di consenso della strada, un multiplo di uscita di 44,6x riflette la fiducia nella qualità difensiva degli utili di Costco senza fare affidamento su un'espansione della valutazione guidata dal sentiment.

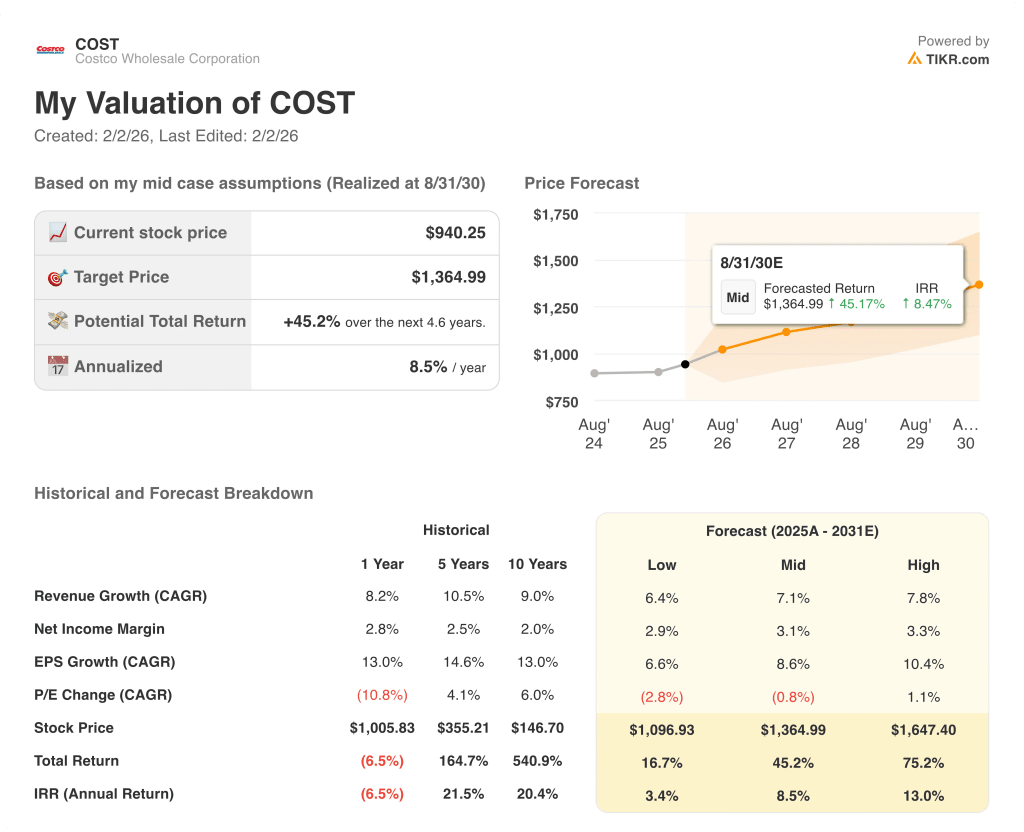

Cosa succede se le cose vanno meglio o peggio?

I risultati di Costco dipendono dai tassi di rinnovo dei soci, dalla disciplina di espansione dei magazzini e dalla resilienza del traffico, creando una serie di possibili percorsi fino al 2030.

- Caso basso: se il traffico si attenua e i prezzi rimangono prudenti, i ricavi crescono di circa il 6,4% e i margini netti rimangono vicini al 2,9% → rendimento annualizzato del 3,4%.

- Caso medio: Con rinnovi costanti e una crescita consistente del magazzino, la crescita dei ricavi si avvicina al 7,1% e i margini migliorano verso il 3,1% → 8,5% di rendimento annualizzato.

- Caso alto: se la crescita internazionale accelera e l'efficienza migliora, i ricavi raggiungono circa il 7,8% e i margini si avvicinano al 3,3% → 13,0% di rendimento annualizzato.

Quanto margine di rialzo ha da qui in poi?

Con il nuovo strumento Valuation Model di TIKR, è possibile stimare il prezzo potenziale di un'azione in meno di un minuto.

Bastano tre semplici input:

- Crescita dei ricavi

- Margini operativi

- Multiplo P/E di uscita

Se non siete sicuri di cosa inserire, TIKR compila automaticamente ogni dato utilizzando le stime di consenso degli analisti, fornendovi un punto di partenza rapido e affidabile.

Da qui, TIKR calcola il prezzo potenziale dell'azione e i rendimenti totali in base agli scenari Toro, Base e Orso, in modo da poter vedere rapidamente se un titolo appare sottovalutato o sopravvalutato.

Cercate nuove opportunità?

- Scoprite quali azioni investitori miliardari stanno comprando in modo da poter seguire il denaro intelligente.

- Analizzate i titoli in soli 5 minuti con la piattaforma di TIKR, tutta in uno e facile da usare.

- Più rocce si rovesciano... più opportunità si scoprono. Cercate tra oltre 100.000 azioni globali, tra le partecipazioni dei migliori investitori globali e molto altro ancora con TIKR.

Esclusione di responsabilità:

Si prega di notare che gli articoli su TIKR non sono intesi come consigli di investimento o finanziari da parte di TIKR o del nostro team di contenuti, né sono raccomandazioni per l'acquisto o la vendita di azioni. Creiamo i nostri contenuti sulla base dei dati di investimento di TIKR Terminal e delle stime degli analisti. Le nostre analisi potrebbero non includere notizie recenti sulle società o aggiornamenti importanti. TIKR non ha una posizione in nessuno dei titoli citati. Grazie per la lettura e buon investimento!