Canadian Pacific Kansas City Limited(CP), die erste einspurige Eisenbahngesellschaft, die Kanada, die USA und Mexiko verbindet, hat sich schnell von einer Fusionsintegrationsgeschichte zu einer Wachstumsgeschichte entwickelt. Das Unternehmen, das 2023 aus dem Zusammenschluss von Canadian Pacific Railway und Kansas City Southern hervorging, betreibt heute über 20.000 Meilen Gleise auf dem strategisch wichtigsten Güterverkehrskorridor Nordamerikas und bedient die Märkte Landwirtschaft, Energie, Automobil und intermodaler Verkehr.

Entdecken Sie mit dem neuen Bewertungsmodell von TIKR, wie viel Potenzial Ihre Lieblingsaktien haben könnten (kostenlos) >>>

Im Jahr 2025 läuft das Netz auf allen Zylindern. In der ersten Jahreshälfte verzeichnete CPKC einen Umsatz von 9,8 Mrd. C$, 6 % mehr als im Vorjahr, wobei das bereinigte Betriebsergebnis um 14 % und der Gewinn je Aktie um 17 % auf 1,38 C$ stiegen. Allein im zweiten Quartal wurden Rekordergebnisse bei Getreidetransporten, im intermodalen Verkehr in Mexiko und im grenzüberschreitenden Automobilverkehr erzielt. Die Betriebsquote verbesserte sich um 180 Basispunkte auf 58,9 %, was auf eine höhere Zugproduktivität, Preissteigerungen und erste Kostensynergien aus der Integration von Kansas City Southern zurückzuführen ist.

CEO Keith Creel bezeichnete das 2. Quartal als "unser stärkstes Quartal seit der Fusion" und hob die betriebliche Effizienz, die Nutzung von Synergien und die Rekordleistung im Bereich Sicherheit hervor. Mit erwarteten Fusionssynergien in Höhe von 1,2 Mrd. C$ bis 2027 und einem Investitionsziel von 3,2 Mrd. C$ bis 2025 ist CPKC gut positioniert, um sein Versprechen eines nachhaltigen, grenzüberschreitenden Wachstums einzulösen, das nur wenige Konkurrenten erreichen können.

Bewerten Sie schnell jede Aktie mit TIKRs neuem Bewertungsmodell (kostenlos!) >>>

Finanzielle Geschichte

Das zweite Quartal von CPKC markierte einen Wendepunkt von der Integration zur Wachstumsbeschleunigung. Die Umsätze stiegen um 6 % auf 5,02 Mrd. C$, angetrieben durch eine robuste Leistung im intermodalen Verkehr und im Getreideverkehr, während die Preisstärke des Kerngeschäfts und die disziplinierte Kostenkontrolle das Betriebsergebnis schneller wachsen ließen als das Volumenwachstum. Der bereinigte Gewinn pro Aktie von 0,73 C$ übertraf die Konsenserwartungen und markiert die fünfte Gewinnsteigerung in Folge seit der Fusion.

| Kennzahl | Ergebnis | YoY Veränderung | Kommentar |

|---|---|---|---|

| Umsatzerlöse | C$5,02 B | +6% | Rekordwachstum im grenzüberschreitenden und intermodalen Verkehr |

| Bereinigtes Betriebsergebnis | 2,06 MRD. C$ | +14% | Margenausweitung durch Effizienz und Preisgestaltung |

| Operative Kennzahl | 58.9% | -180 Basispunkte | Fortgesetzte Nutzung von Synergien |

| Bereinigtes EPS | C$0.73 | +17% | Starke Preis- und Kostenhebelwirkung |

| Freier Cash Flow | C$1,05 B | +12% | Höhere Erträge, stabiler Capex |

| Getreide-Umsatz | C$1,07 MRD. | +11% | Erholung der kanadischen und US-amerikanischen Ernte |

| Intermodal-Umsatz | 1,02 MRD. C$ | +13% | Mexiko-U.S. Korridor sorgt für Rekordvolumen |

| Automotive Umsatz | 392 MIO. C$ | +8% | EV-Anlagenlieferungen aus Mexiko steigen |

| Erzielte Synergieeffekte YTD | 220 MIO. C$ | - | Auf dem Weg zum Jahresziel von C$400 Mio. |

Die Integration von Kansas City Southern übertrifft weiterhin die ursprünglichen Annahmen. Die Realisierung von Synergieeffekten erreichte zur Jahresmitte 220 Mio. C$ und liegt damit vor dem Zeitplan für 400 Mio. C$ im Jahr 2025, und das Management bekräftigte sein jährliches Synergieziel von 1,2 Mrd. C$ bis 2027. Das Kapitalprogramm des Unternehmens konzentriert sich weiterhin auf renditestarke Expansionsprojekte, einschließlich des mexikanisch-amerikanischen Automobil- und Intermodal-Korridors, wo neue Terminals in San Luis Potosí und Laredo für ein Rekordaufkommen an Wagenladungen sorgen.

Breiterer Marktkontext

Nach zwei Jahren schwacher Volumina und hoher Inflation gewinnt der nordamerikanische Schienengüterverkehr wieder an Aufmerksamkeit bei den Investoren. Da sich die Lieferketten normalisieren und Mexiko im Zuge des Nearshoring-Trends zu einem Drehkreuz für die Produktion wird, hat CPKC durch seine einzigartige trinationale Präsenz einen unübertroffenen Wettbewerbsvorteil. Sie ist die einzige Bahngesellschaft, die Fracht direkt von Kanada nach Mexiko befördern kann, ohne dass ein Umschlagplatz erforderlich ist, wodurch sich die Transitzeiten im Vergleich zur Konkurrenz um bis zu 48 Stunden verkürzen.

Dieser strukturelle Vorteil schlägt sich in einer dauerhaften Preismacht nieder. Der Automobilsektor, der intermodale Verkehr und die Getreideströme profitieren alle vom Rückenwind aus der Wirtschaft: Der Aufschwung des mexikanischen verarbeitenden Gewerbes, die nordamerikanischen Energieexporte und die Erholung der Landwirtschaft nach der Dürreperiode von 2024. Da sich die Handelskorridore im Rahmen des USMCA neu ausrichten, liegt das Netzwerk von CPKC an der Kreuzung der wichtigsten Wachstumswege des Kontinents und ist damit ein strategischer Vorteil in einer neu gestalteten globalen Logistiklandschaft.

1. Nutzung von Synergien und Ausweitung der Marge

Die Integration von CPKC nach dem Zusammenschluss verläuft schneller als geplant, und bis zum zweiten Quartal 2025 hat das Unternehmen jährliche Synergien in Höhe von über 220 Millionen C$ erzielt, die sich vor allem aus der Optimierung der Belegschaft, der gemeinsamen Nutzung von Wartungseinrichtungen und Einsparungen im Beschaffungswesen ergeben. Die Verbesserung der Betriebsquote um 180 Basispunkte auf 58,9 % spiegelt sowohl Effizienzsteigerungen als auch eine disziplinierte Netzwerkintegration wider.

Das Management strebt weiterhin jährliche Synergien in Höhe von 1,2 Milliarden C$ bis 2027 an, die sich zu etwa 60 % aus Kostensenkungen und zu 40 % aus neuen Umsatzmöglichkeiten ergeben sollen. Der volle Nutzen der grenzüberschreitenden Zugrationalisierung und der Optimierung der Zuglänge entfaltet sich erst noch, was auf ein weiteres Potenzial zur Margenausweitung in den Jahren 2026-27 schließen lässt, wenn die Kapitalprojekte ausgereift sind.

2. Grenzüberschreitendes Wachstum und Nearshoring Rückenwind

Das größte Unterscheidungsmerkmal von CPKC ist sein Nord-Süd-Netz, das die Rohstoffzentren Kanadas, den Mittleren Westen der USA und den schnell wachsenden Industriegürtel Mexikos verbindet. Der grenzüberschreitende Verkehr zwischen Mexiko und den USA stieg im Jahresvergleich um 27 %, angetrieben durch Rekorde im intermodalen Verkehr und bei den Autotransporten. Das Laredo Gateway bleibt das Wachstumszentrum des Netzwerks, mit neuen Partnerschaften mit Schneider National und Knight-Swift zur Ausweitung der temperaturgeführten und Automobilfracht.

Nearshoring ist nach wie vor die Hauptursache für das Wachstum von CPKC. Da US-amerikanische und kanadische Hersteller ihre Lieferketten von Asien weg diversifizieren, wird erwartet, dass die mexikanische Fabrikproduktion bis 2030 jährlich um 5 bis 6 % wächst, wovon der Korridor von CPKC direkt profitiert. Der nahtlose Grenztransit und die Zollintegration des Unternehmens erweisen sich als wichtige Verkaufsargumente für große OEMs und Logistikkunden gleichermaßen.

Verfolgen Sie die Finanzdaten des Unternehmens, den Aktienwert und Informationen über Wettbewerber mit TIKR (kostenlos) >>>

3. Starke Bilanz und diszipliniertes Verhalten der Aktionäre

Finanzielle Flexibilität bleibt ein Kennzeichen der Strategie von CPKC. Das Unternehmen beendete das 2. Quartal mit einer Gesamtverschuldung von 23 Milliarden C$ und einem Nettoverschuldungsgrad von 2,7x EBITDA, was bequem innerhalb der Investment-Grade-Parameter liegt. Die starke Cash-Generierung unterstützt einen Investitionsplan von 3,2 Mrd. C$ für 2025, der sich auf die Modernisierung von Gleisen, Lokomotiven und die Automatisierung von Terminals konzentriert.

Der freie Cashflow stieg im Vergleich zum Vorjahr um 12 % auf 1,05 Mrd. C$, was auf höhere Erträge und eine konsequente Kapitaldisziplin zurückzuführen ist. Die vierteljährliche Dividende von 0,19 C$ pro Aktie ist nach wie vor gut gedeckt, und das Management bekräftigte seine Verpflichtung zu einer ausgewogenen Kapitalallokation", wobei Investitionen und Schuldentilgung Vorrang vor Rückkäufen haben, bis die Synergieziele vollständig erreicht sind.

Das Fazit von TIKR

CPKC hat die Fusionsthese schneller bestätigt, als Skeptiker erwartet hatten. Effizienzsteigerungen, Nearshoring-bedingte Nachfrage und operative Exzellenz haben das Unternehmen zu einem der besten Infrastrukturunternehmen Nordamerikas gemacht. Die trinationale Reichweite des Netzes schafft eine langfristige Wachstumsplattform, die sowohl zyklisch als auch strukturell ist und die traditionelle Eisenbahnwirtschaft mit modernen Handelsströmen verbindet.

Dennoch bleibt die Messlatte für die Umsetzung hoch, da die Anleger ein nachhaltiges zweistelliges EPS-Wachstum, eine beständige Margenverbesserung und eine klare Umsetzung der Synergieziele erwarten, um die aktuellen Bewertungen zu rechtfertigen. Dennoch ist das Risiko-Ertrags-Verhältnis positiv: CPKCs einzigartiges grenzüberschreitendes Geschäft und seine operative Disziplin geben dem Unternehmen mehr Möglichkeiten zur Wertschöpfung als alle anderen Unternehmen der Klasse I.

Sollten Sie Canadian Pacific Kansas City-Aktien im Jahr 2025 kaufen, verkaufen oder halten?

Das grenzüberschreitende Netzwerk von CPKC, die Verbesserung der Margen und die Umsetzung von Synergien machen das Unternehmen zu einer der attraktivsten langfristigen Beteiligungen im nordamerikanischen Transportwesen. Auch wenn die Rallye der Aktie im Jahr 2025 eher stetig als explosiv verlaufen ist, ist die strukturelle Geschichte unbestreitbar: Dies ist ein Unternehmen, das darauf ausgelegt ist, von der nächsten Ära des Handelswachstums auf dem Kontinent zu profitieren. Für Anleger, die eine Mischung aus industrieller Widerstandsfähigkeit, Infrastrukturexponierung und dauerhafter Wertsteigerung suchen, ist CPKC nach wie vor auf dem richtigen Weg.

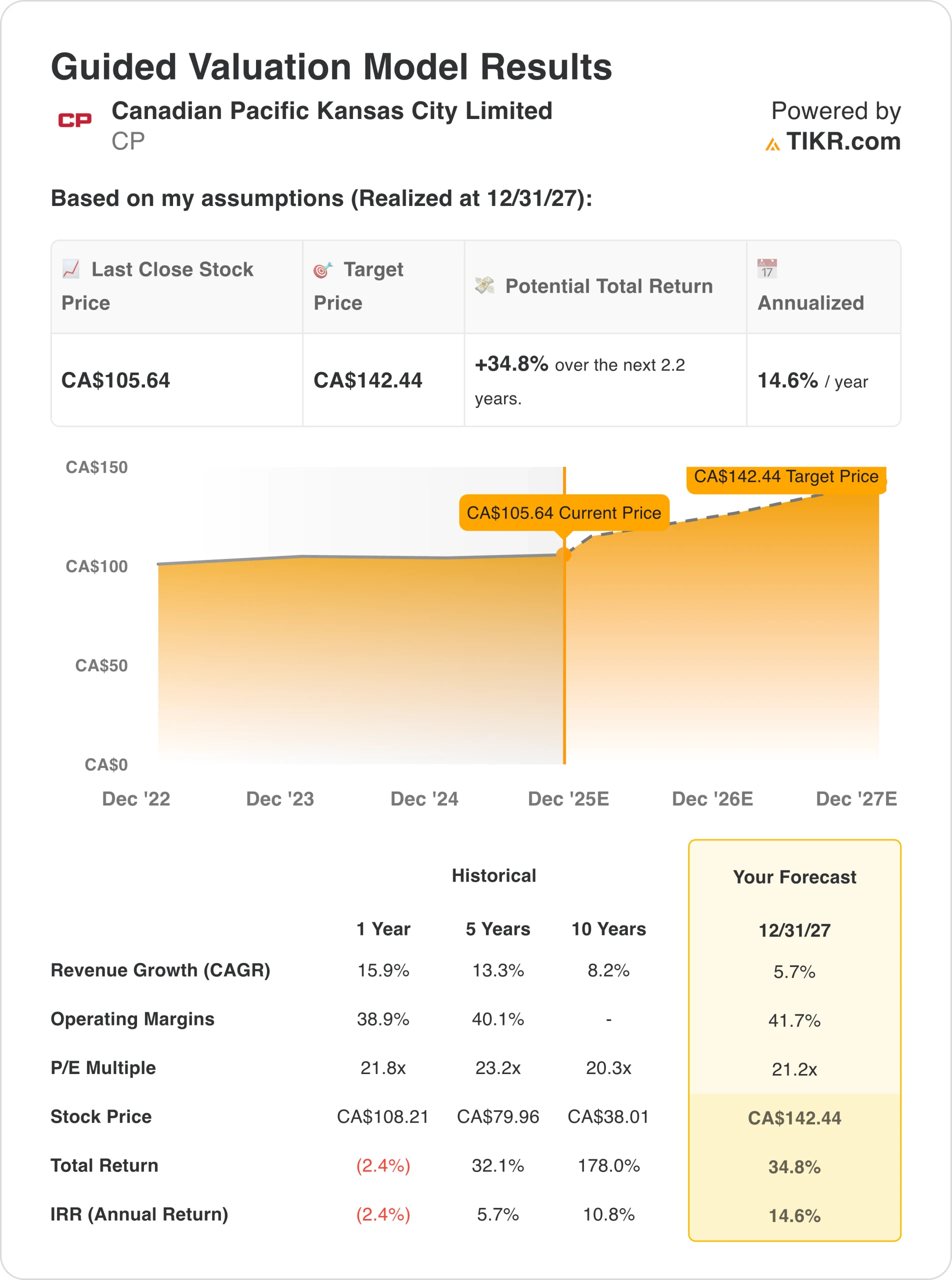

Wie viel Aufwärtspotenzial hat die Canadian Pacific-Aktie von hier aus?

Mit dem neuen Bewertungsmodell von TIKR können Sie das Kurspotenzial einer Aktie in weniger als einer Minute abschätzen.

Dazu sind nur drei einfache Eingaben erforderlich:

- Umsatzwachstum

- Operative Margen

- Exit KGV-Multiple

Wenn Sie sich nicht sicher sind, was Sie eingeben sollen, füllt TIKR jede Eingabe automatisch aus und verwendet dabei die Konsensschätzungen der Analysten, um Ihnen einen schnellen und zuverlässigen Ausgangspunkt zu geben.

Von dort aus berechnet TIKR den potenziellen Aktienkurs und die Gesamtrendite in Bullen-, Basis- und Bären-Szenarien, damit Sie schnell erkennen können, ob eine Aktie unter- oder überbewertet ist.

Finden Sie heraus, was Ihre Lieblingsaktien wirklich wert sind (kostenlos mit TIKR) >>>

Suchen Sie nach neuen Gelegenheiten?

- Sehen Sie, welche Aktien Milliardär-Investoren kaufen damit Sie dem klugen Geld folgen können.

- Analysieren Sie Aktien in weniger als 5 Minutenmit der benutzerfreundlichen All-in-One-Plattform von TIKR.

- Je mehr Steine Sie umstoßen, desto mehr Möglichkeiten werden Sie entdecken.Durchsuchen Sie mit TIKR über 100.000 globale Aktien, globale Top-Investoren und mehr.

Haftungsausschluss:

Bitte beachten Sie, dass die Artikel auf TIKR nicht als Anlage- oder Finanzberatung von TIKR oder unserem Inhaltsteam gedacht sind und auch keine Empfehlungen zum Kauf oder Verkauf von Aktien darstellen. Wir erstellen unsere Inhalte auf der Grundlage der Anlagedaten von TIKR Terminal und der Schätzungen von Analysten. Unsere Analysen enthalten möglicherweise keine aktuellen Unternehmensnachrichten oder wichtige Updates. TIKR hat keine Position in den genannten Aktien. Vielen Dank für die Lektüre und viel Spaß beim Investieren!