Statistiche chiave per le azioni Home Depot

- Performance delle ultime settimane: 10%

- Intervallo di 52 settimane: da $326 a $427

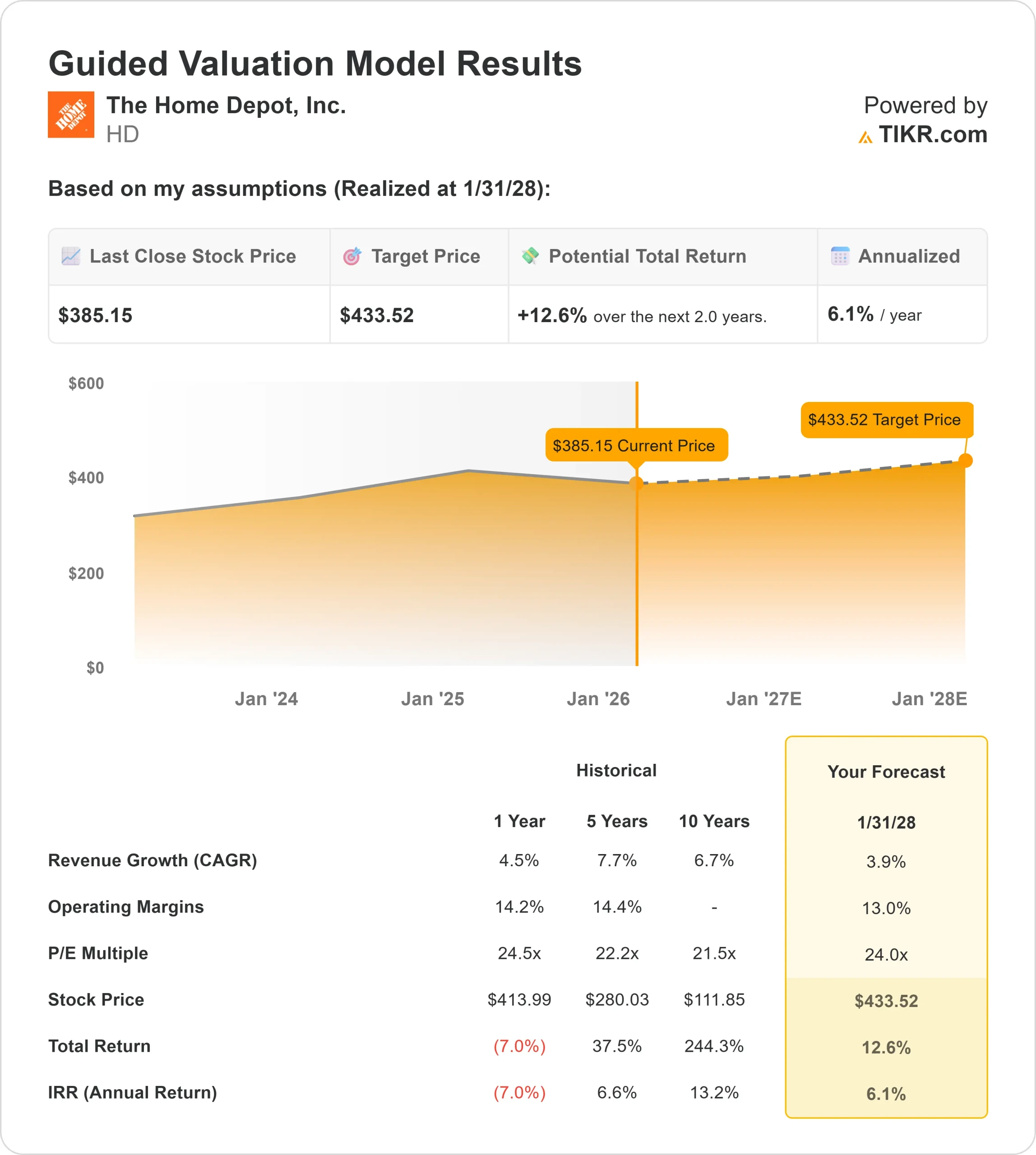

- Prezzo obiettivo del modello di valutazione: $434

- Rialzo implicito: 13%

Valuta i tuoi titoli preferiti come Home Depot con 5 anni di previsioni degli analisti utilizzando il nuovo modello di valutazione di TIKR (è gratuito) >>>.

Cosa è successo?

Home Depot è in rialzo di circa il 10% questo mese, con scambi vicini a 385 dollari per azione, grazie al rimbalzo dai minimi di fine dicembre e al ritorno verso la metà del suo recente intervallo. Il movimento riflette il miglioramento del sentiment dei titoli legati all'edilizia residenziale piuttosto che un singolo titolo specifico dell'azienda.

Il titolo è salito grazie al fatto che gli investitori hanno valutato una stabilizzazione della domanda di case dopo mesi di revisioni al ribasso.

I recenti dati sulle abitazioni e sulla spesa dei consumatori hanno attenuato i timori di un calo più marcato dell'attività di ristrutturazione, inducendo a rivalutare il rischio di ribasso.

Con le aspettative già ridimensionate, anche i segnali incrementali di stabilità della domanda sono stati sufficienti a suscitare un rinnovato interesse per gli acquisti.

La risposta del mercato suggerisce che il posizionamento si è spostato da difensivo a neutrale, piuttosto che diventare completamente rialzista.

Sebbene i tassi ipotecari rimangano elevati, i dati recenti indicano che la pressione sulla spesa è stata determinata più dai ritardi nei progetti di ristrutturazione che dalla perdita di domanda da parte dei clienti o dalla debolezza della concorrenza.

Questa distinzione è importante perché i progetti rinviati tendono a riprendere quando le condizioni si stabilizzano, migliorando la visibilità degli utili.

Il posizionamento istituzionale ha aggiunto un contesto alla mossa. I recenti depositi hanno mostrato un ribilanciamento misto ma ordinato, indicando una rotazione piuttosto che un'ampia pressione di vendita.

Wells Trecaso Financial Group ha ridotto la sua partecipazione del 41,5% a 11.499 azioni, mentre IQ EQ Fund Management Ireland ha ridotto la sua posizione del 16,7% a 13.951 azioni.

A compensazione di tali movimenti, Prime Capital Investment Advisors ha aumentato la propria partecipazione del 4,8% a 117.918 azioni e Triglav Investments ha incrementato la propria posizione del 44,3% a 46.920 azioni, riflettendo un accumulo selettivo.

Nel complesso, i documenti indicano una rotazione piuttosto che una capitolazione, con gli investitori istituzionali che possiedono ancora circa il 70,9% delle azioni in circolazione di Home Depot.

Questa stabilità della proprietà ha contribuito a sostenere il rimbalzo del titolo questo mese, rafforzando l'opinione che la recente azione dei prezzi rifletta un aggiustamento delle aspettative sugli utili piuttosto che un calo della fiducia nel business a lungo termine.

Home Depot è sottovalutato?

In base alle ipotesi di valutazione, il titolo viene modellato utilizzando:

- Crescita dei ricavi (CAGR): 3,9%.

- Margini operativi: 13%

- Multiplo P/E di uscita: 24x

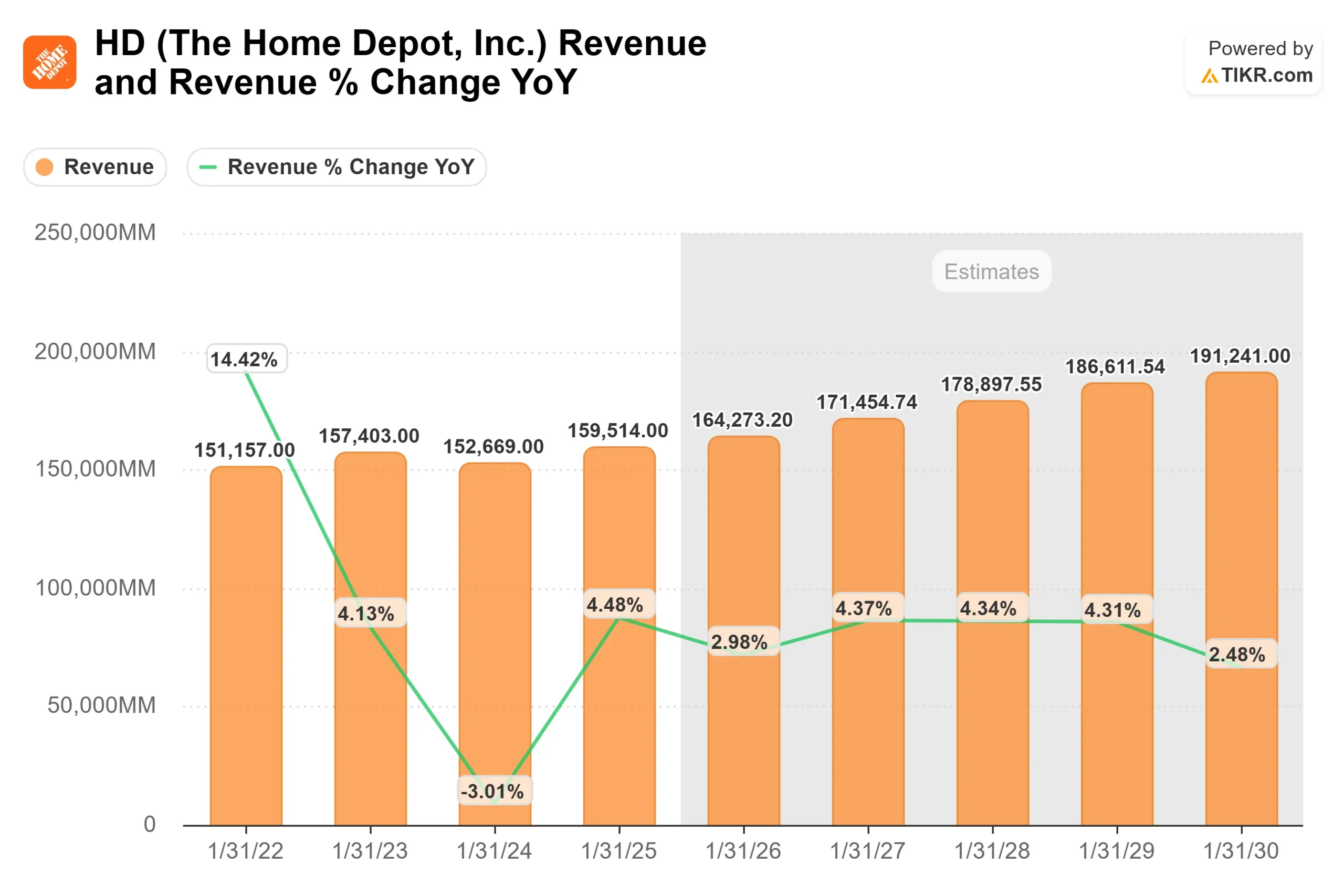

Ipotesi sui ricavi Le ipotesi riflettono un'attività che sta attraversando un rallentamento dell'edilizia abitativa piuttosto che una debolezza strutturale, con vincoli di accessibilità e tempistica dei progetti che ritardano la spesa invece di eliminarla.

I risultati recenti mostrano una pressione sui ricavi seguita da un ritorno a una crescita a una cifra, coerente con la normalizzazione piuttosto che con l'erosione della domanda.

La domanda sottostante rimane sostenuta dalle attività di riparazione e ristrutturazione differite, dall'invecchiamento del parco immobiliare statunitense e dai livelli di capitale proprio dei proprietari di casa che continuano a consentire grandi progetti una volta stabilizzate le condizioni di finanziamento.

Ciò supporta l'idea che la crescita futura dipenda più dalla riattivazione e dal mix di progetti che da un'impennata nella costruzione di nuove case.

La solidità degli utili rimane ancorata al segmento Pro, dove i progetti più grandi, la domanda ricorrente degli appaltatori e le consegne in cantiere offrono una migliore visibilità rispetto al traffico del fai-da-te.

I continui investimenti nell'efficienza della catena di fornitura, nella rapidità di evasione e negli strumenti dell'ecosistema Pro sostengono la leva operativa man mano che i volumi si normalizzano.

Sulla base di questi dati, il modello stima un prezzo obiettivo di 434 dollari, che implica un rialzo totale del 13% circa nei prossimi anni, indicando che il titolo appare sottovalutato ai prezzi attuali.

I risultati del prossimo anno si basano sulla stabilizzazione del fatturato del settore immobiliare, sulla ripresa incrementale delle categorie di prodotti di largo consumo e sulla continua disciplina dei prezzi che sostiene la protezione dei margini e la coerenza degli utili.

Ai livelli attuali, The Home Depot, Inc. appare sottovalutata, con una performance futura guidata dalla durata degli utili, dalla resistenza della domanda di prodotti e da un'esecuzione disciplinata piuttosto che da un'accelerazione aggressiva dei ricavi.

Stimare il fair value di una società all'istante (gratis con TIKR) >>>

Valutare qualsiasi titolo in meno di 60 secondi (è gratis)

Con il nuovo strumento Modello di valutazione di TIKR, è possibile stimare il prezzo potenziale di un'azione in meno di un minuto.

Bastano tre semplici input:

- Crescita dei ricavi

- Margini operativi

- Multiplo P/E di uscita

Da qui, TIKR calcola il prezzo potenziale delle azioni e i rendimenti totali negli scenari Toro, Base e Orso, in modo da poter capire rapidamente se un'azione appare sottovalutata o sopravvalutata.

Se non siete sicuri di cosa inserire, TIKR compila automaticamente ogni dato utilizzando le stime di consenso degli analisti, fornendovi un punto di partenza rapido e affidabile.

Scopri il vero valore di un'azione in meno di 60 secondi (gratuito con TIKR) >>>