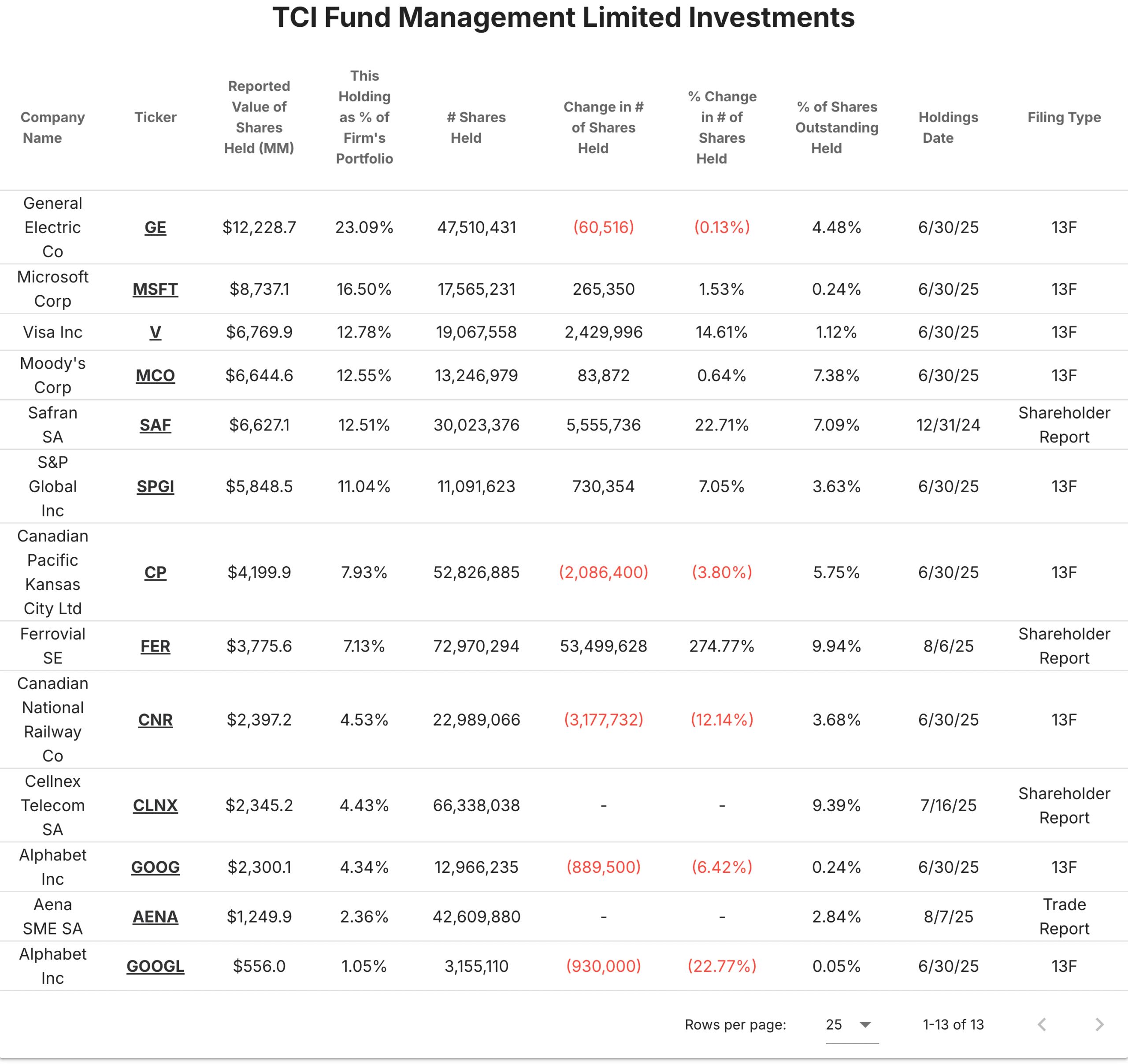

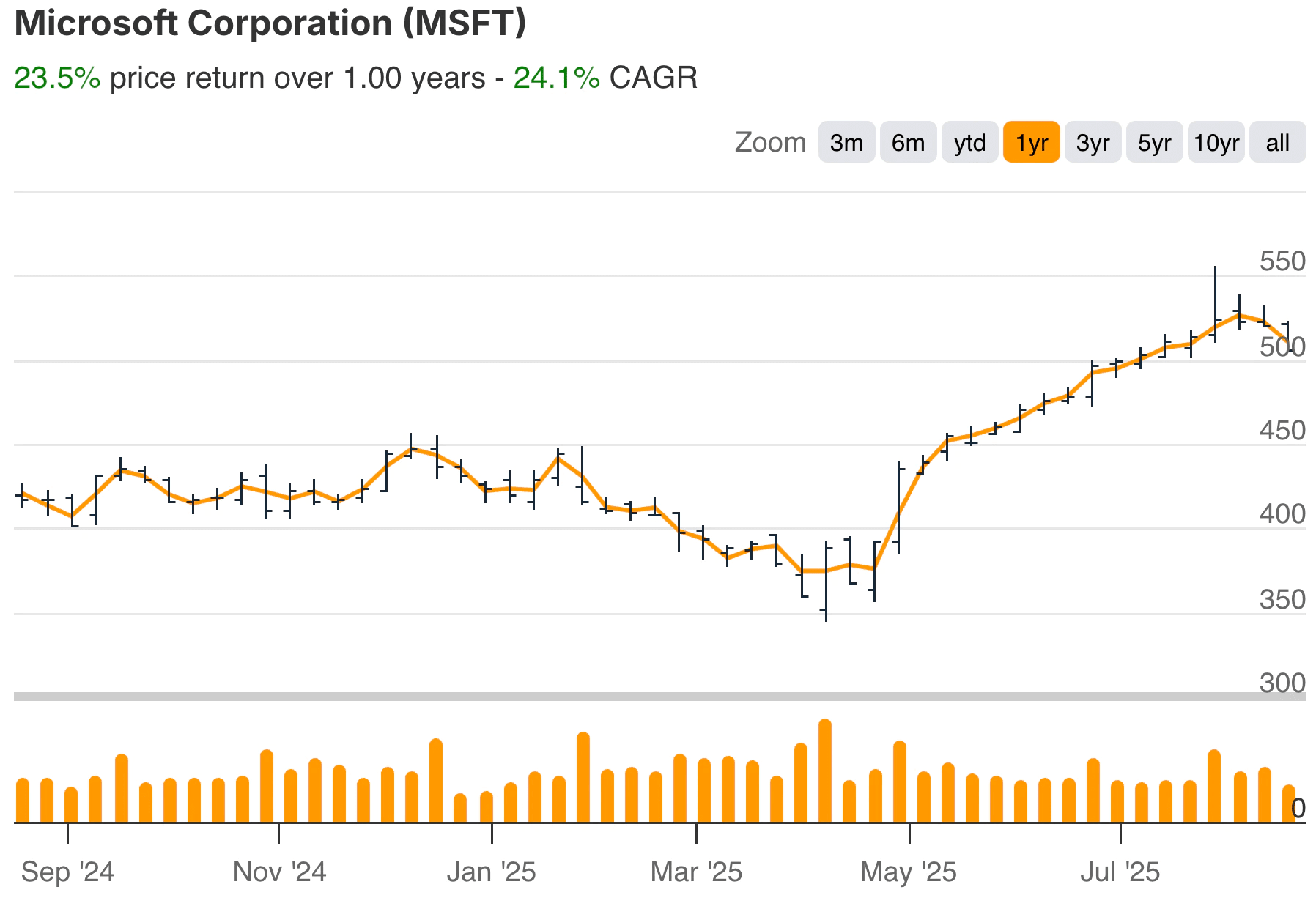

Peu de gestionnaires de fonds spéculatifs ont un discours aussi franc et une réussite aussi constante que Chris Hohn. Le fondateur milliardaire de TCI Fund Management privilégie depuis longtemps les paris concentrés sur des entreprises de classe mondiale, détenant souvent moins de 20 titres à la fois. Cet accent mis sur la qualité et la conviction s’est traduit par des rendements exceptionnels, le fonds ayant récemment enregistré des gains de plus de 30 % en 2025.

Le style de Hohn est à la fois activiste et patient. Il fait pression sur les entreprises pour qu’elles améliorent leur gouvernance, répartissent mieux leurs capitaux et adoptent des stratégies de croissance à long terme, tout en laissant à ses participations le temps de se constituer un capital. Il en résulte un portefeuille riche en franchises monopolistiques dotées d’un pouvoir de fixation des prix durable, une combinaison qui fait de TCI l’un des fonds spéculatifs les plus influents au monde.

En 2025, une poignée de noms ont fait le gros du travail. De l’aérospatiale à l’infrastructure en passant par les paiements internationaux, ces sociétés mettent en évidence les domaines dans lesquels M. Hohn voit une croissance durable, et ceux dans lesquels il a eu raison. Vous trouverez ci-dessous cinq titres qui ont contribué à la performance de TCI et qui illustrent pourquoi la concentration reste son atout.

1. General Electric(GE) 23,09% du portefeuille

Trouvez les meilleures actions à acheter et à conserver avec TIKR (C’est gratuit) >>>

General Electric s’est transformée d’un conglomérat encombrant en une puissance aérospatiale rationalisée. L’entreprise se concentre désormais sur les moteurs à réaction, la défense et les services à forte marge, un virage qui a permis de dégager une valeur actionnariale importante. Avec l’expansion des flottes des compagnies aériennes et la reprise des voyages dans le monde, GE est devenue la favorite des investisseurs qui parient sur la croissance à long terme de l’aviation.

Pour TCI, GE est le joyau de la couronne. Représentant plus de 23 % du portefeuille, c’est le pari le plus important de M. Hohn. Cette conviction porte ses fruits : L’action GE a bondi de 54,8 % au cours de l’année écoulée, dépassant aisément le seuil des 30 % et devenant ainsi l’un des principaux moteurs de rendement du fonds. La volonté de M. Hohn de miser sur GE souligne sa philosophie : soutenir les leaders monopolistiques dans les secteurs en croissance et laisser la capitalisation faire le travail.

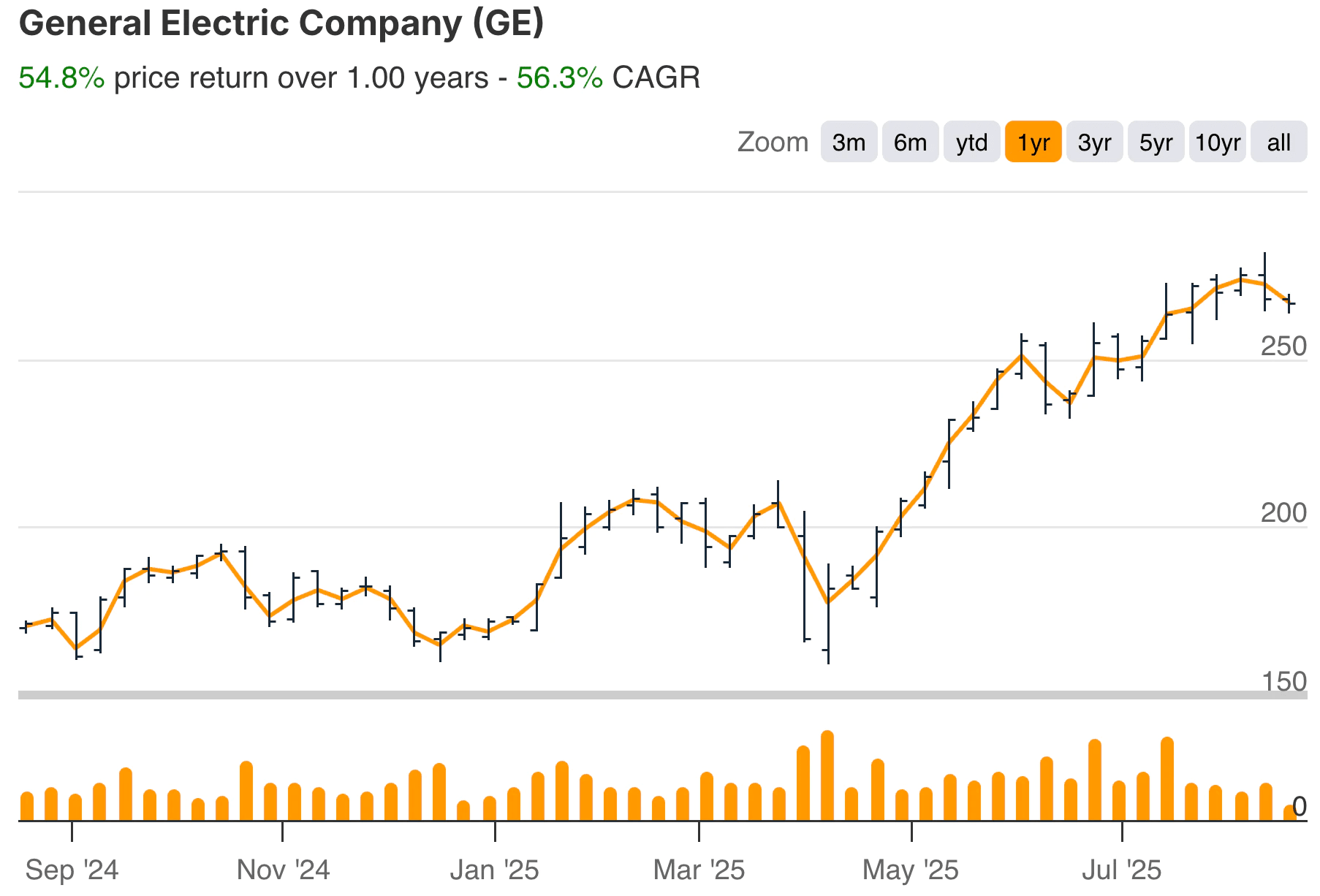

2. Microsoft(MSFT) 16,50 % du portefeuille

Microsoft, l’une des entreprises les plus précieuses au monde, n’a plus besoin d’être présentée. Son écosystème englobe l’informatique dématérialisée, les logiciels d’entreprise, les jeux et, plus récemment, l’intelligence artificielle. Le cloud Azure reste le principal moteur de croissance, tandis qu’Office et Windows continuent de générer des flux de trésorerie réguliers. Si l’on ajoute à cela l’intégration agressive de l’intelligence artificielle par Microsoft, il est facile de comprendre pourquoi l’entreprise reste l’un des chouchous du marché.

Pour TCI, Microsoft est à la fois un gage de stabilité et de croissance. Elle représente 16,5 % du fonds et M. Hohn a continué à augmenter modestement sa participation. Microsoft a réalisé une performance de 23,5 % sur un an, ce qui n’est pas tout à fait le seuil des 30 %, mais qui contribue fortement à la performance. Bien qu’il ne s’agisse pas de l’action la plus spectaculaire du portefeuille, elle a été un moteur de capitalisation fiable, un ingrédient essentiel des gains de TCI qui battent le marché.

Évaluer les actions en moins de 60 secondes avec le nouveau modèle d’évaluation de TIKR (gratuit) >>>

3. Visa(V) 12,78% du portefeuille

Visa est un péage mondial sur le commerce. Chaque fois qu’une transaction par carte est effectuée, Visa perçoit une commission, quel que soit le cycle économique. Alors que les paiements numériques s’accélèrent dans le monde entier, la société s’est imposée comme l’une des histoires de croissance les plus fiables de la finance. Grâce à son réseau inégalé, Visa bénéficie de larges marges de manœuvre et d’un pouvoir de fixation des prix.

Pour M. Hohn, Visa est une participation essentielle, qui représente près de 13 % du portefeuille. En 2025, TCI a ajouté plus de 2,4 millions d’actions, augmentant ainsi la participation de près de 15 %. L’opération a porté ses fruits, puisque l’action Visa a enregistré un rendement de 26,2 % au cours de l’année écoulée, frôlant de peu la barre des 30 %. Malgré cela, la capacité de Visa à fournir des rendements réguliers à deux chiffres en a fait l’un des meilleurs contributeurs du fonds.

4. Safran SA(SAF) 12,51% du portefeuille

Safran est un fournisseur français du secteur de l’aérospatiale et de la défense, surtout connu pour ses moteurs d’avion et ses systèmes d’aviation critiques. Avec l’essor du transport aérien, la demande de produits et de services de Safran est montée en flèche, entraînant une hausse des bénéfices et une appréciation du cours de l’action. Sa forte position concurrentielle en fait l’une des entreprises industrielles les plus importantes d’Europe.

Le pari de Hohn sur Safran a été à la fois audacieux et rentable. TCI possède plus de 30 millions d’actions, soit 12,5 % du portefeuille, et a augmenté sa participation de plus de 22 % en 2025. Safran a récompensé cette conviction par un rendement de 47,6 % sur un an, ce qui en fait l’une des meilleures performances du fonds. Pour TCI, Safran est devenu l’un des principaux moteurs de rendement, sans jeu de mots.

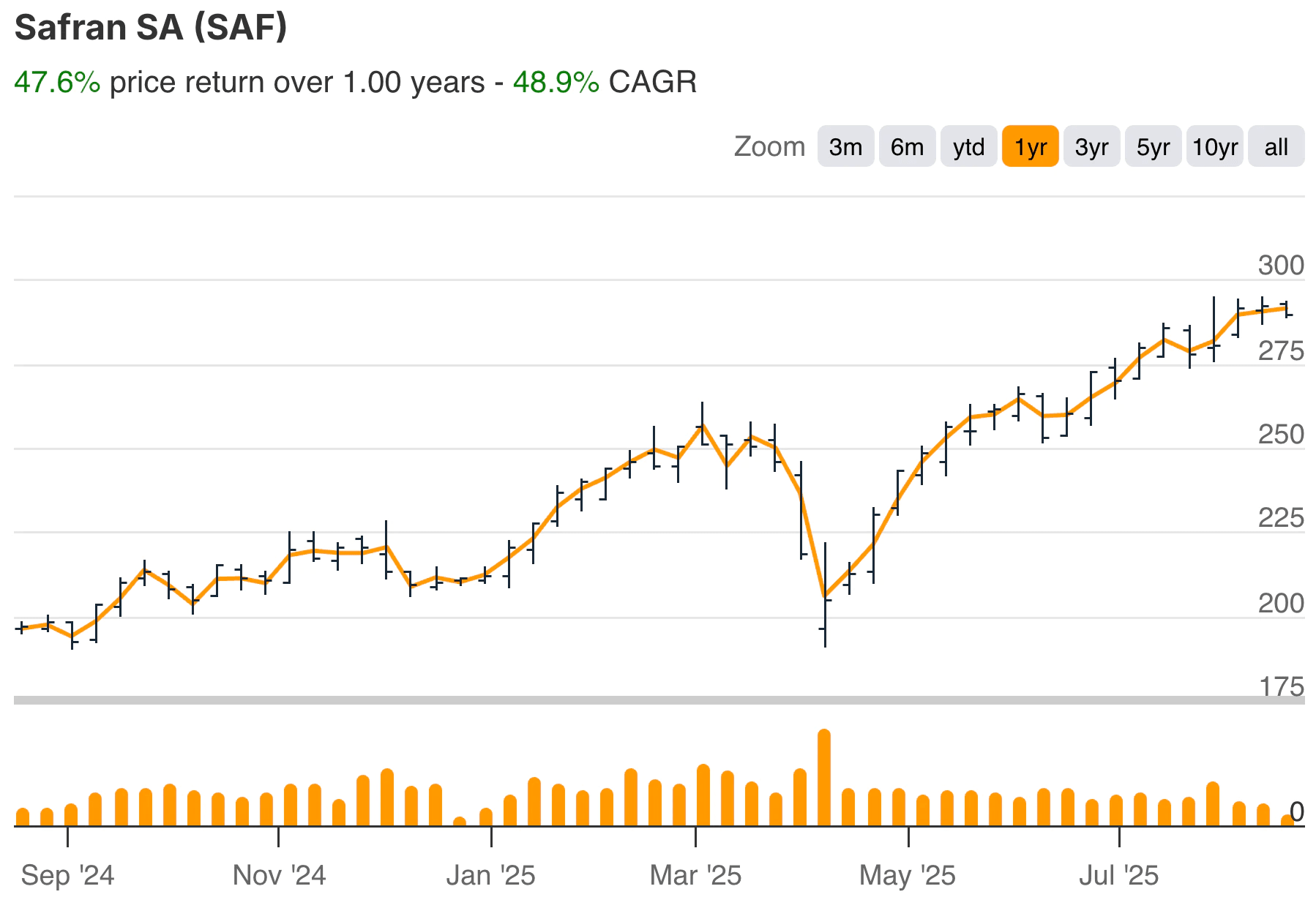

5. Ferrovial SE(FER) 7,13 % du portefeuille

Ferrovial n’est peut-être pas un nom familier, mais en tant que l’un des principaux opérateurs d’infrastructures au monde, il joue un rôle essentiel dans les aéroports, les routes à péage et la logistique mondiale. L’infrastructure a été l’un des principaux bénéficiaires des dépenses post-pandémiques et des investissements gouvernementaux, ce qui rend les entreprises comme Ferrovial très attrayantes. Ses actifs génèrent des flux de trésorerie réguliers et indexés sur l’inflation, le genre de fiabilité que les fonds spéculatifs adorent.

TCI a effectué un mouvement massif en 2025, triplant sa participation dans Ferrovial de près de 275 %. Aujourd’hui, cette participation représente 7,1 % du portefeuille et constitue l’un des paris les plus agressifs de M. Hohn. L’action de la société a dégagé un rendement de 27 % sur un an, juste en dessous de la barre des 30 %, mais reste un puissant moteur de la performance du fonds. Avec l’essor des dépenses d’infrastructure dans le monde entier, Ferrovial a consolidé son rôle en tant que l’une des plus importantes participations de TCI.

Pourquoi les paris à forte conviction de TCI continuent de surperformer

Chris Hohn soutient depuis longtemps que des paris moins nombreux et plus importants produisent de meilleurs résultats qu’une diversification tentaculaire. Son portefeuille 2025 en est la preuve. En se concentrant sur l’aérospatiale, les infrastructures et les paiements numériques, TCI n’a pas seulement suivi le marché, il l’a dépassé. L’approche axée sur les convictions du fonds continue de porter ses fruits, au sens figuré comme au sens propre.

En ce qui concerne l’avenir, il est peu probable que Hohn change de cap. Il a bâti sa réputation en identifiant les leaders monopolistiques et en les accompagnant tout au long des cycles. Avec les voyages internationaux, l’IA et les investissements dans les infrastructures qui sont tous en mode de croissance séculaire, TCI semble bien positionnée pour continuer à battre le marché. Les investisseurs qui suivent l’exemple de M. Hohn pourraient constater que dans un marché bruyant, la conviction l’emporte toujours.

Les analystes de Wall Street sont optimistes sur ces 5 composés sous-évalués au potentiel battant le marché

TIKR vient de publier un nouveau rapport gratuit sur 5 sociétés composées qui semblent sous-évaluées, qui ont battu le marché par le passé et qui pourraient continuer à surperformer au cours des 1 à 5 prochaines années sur la base des estimations des analystes.

À l’intérieur, vous obtiendrez une ventilation de 5 entreprises de haute qualité avec :

- Forte croissance du chiffre d’affaires et avantages concurrentiels durables

- Valorisations attrayantes basées sur les bénéfices prévisionnels et la croissance attendue des bénéfices

- Potentiel de hausse à long terme soutenu par les prévisions des analystes et les modèles d’évaluation de TIKR

C’est le genre d’actions qui peuvent produire des rendements massifs à long terme, surtout si vous les attrapez pendant qu’elles se négocient encore à un prix réduit.

Que vous soyez un investisseur à long terme ou que vous recherchiez simplement des entreprises qui se négocient en dessous de leur juste valeur, ce rapport vous aidera à repérer les opportunités les plus intéressantes.

À la recherche de nouvelles opportunités ?

- Découvrez les actionsachetées par les investisseurs milliardaires afin de pouvoir suivre l’argent intelligent.

- Analysez les actions en seulement 5 minutes grâce à la plateforme tout-en-un et facile à utiliser de TIKR.

- Plus vous renversez de pierres… plus vous découvrirez d’opportunités. Recherchez plus de 100 000 actions mondiales, les titres des principaux investisseurs mondiaux, et plus encore avec TIKR.

Avis de non-responsabilité :

Veuillez noter que les articles sur TIKR ne sont pas destinés à servir de conseils financiers ou d’investissement de la part de TIKR ou de notre équipe de contenu, et qu’ils ne constituent pas non plus des recommandations d’achat ou de vente d’actions. Nous créons notre contenu en nous basant sur les données d’investissement de TIKR Terminal et sur les estimations des analystes. Notre analyse peut ne pas inclure des nouvelles récentes de l’entreprise ou des mises à jour importantes. TIKR n’a aucune position dans les actions mentionnées. Nous vous remercions de votre lecture et vous souhaitons de bons investissements !