Puntos clave:

- La jugada de la adquisición: Kimberly-Clark adquiere Kenvue. El objetivo de la operación es aprovechar las capacidades de Kenvue en los mercados locales y utilizar al mismo tiempo la escala mundial de Kimberly-Clark.

- Modelo híbrido: La dirección describe la nueva estructura como "híbrida", que evita la centralización pura para permitir que los mercados locales (que poseen las pérdidas y ganancias) se muevan con rapidez. Se trata de un cambio fundamental para el lento perfil de crecimiento de Kenvue.

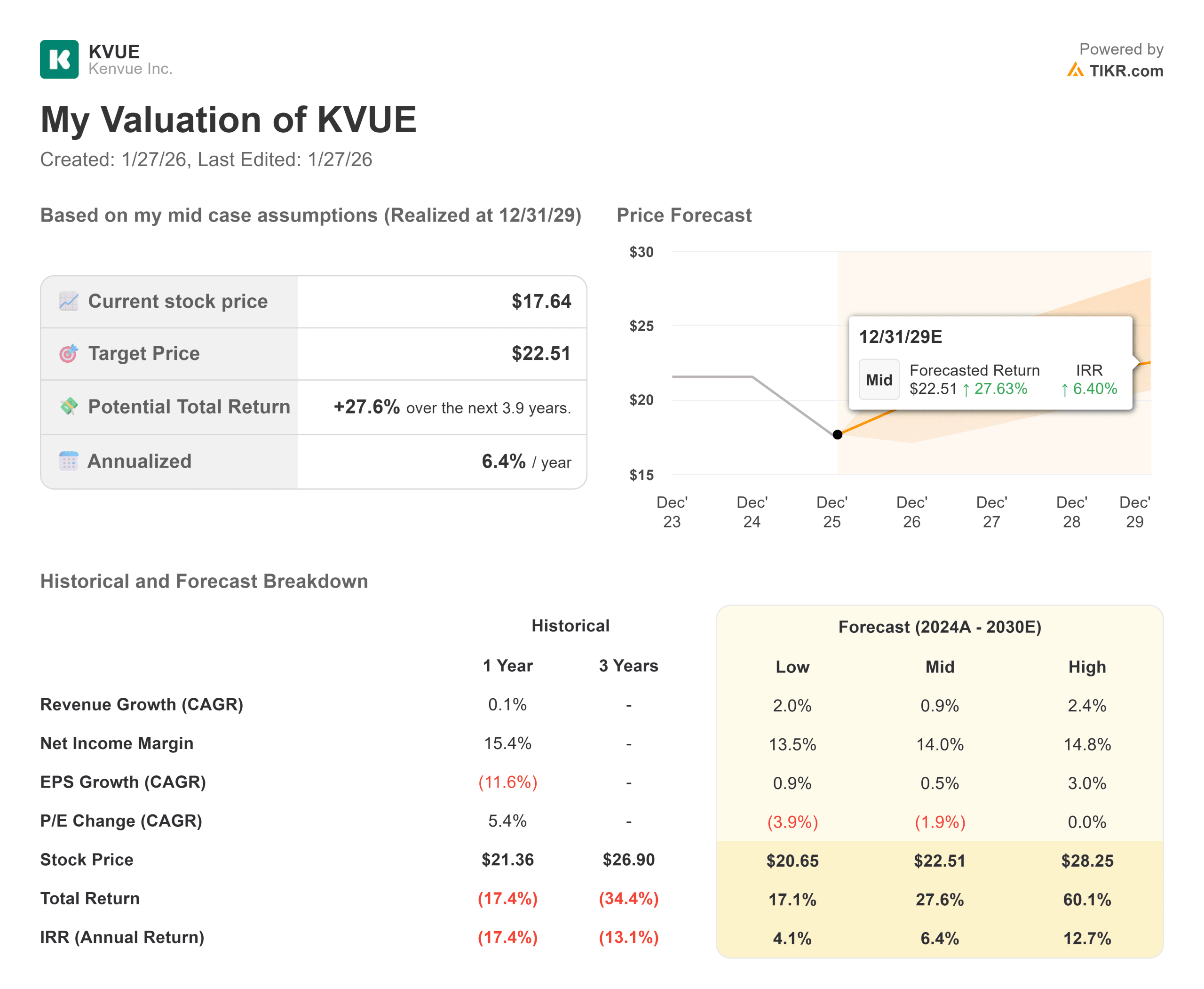

- Proyección de precios: El Modelo de Valoración Guiada apunta a un objetivo de 21 dólares para diciembre de 2027. Esto sugiere una subida limitada desde los niveles actuales.

- Perspectiva neutral: Con una rentabilidad anualizada implícita del 8,6%, el modelo señala "Mantener". El recorrido al alza parece limitado a menos que las sinergias de la fusión aceleren drásticamente el crecimiento por encima de las previsiones actuales.

Kenvue(KVUE), fabricante de Tylenol y Band-Aid, inicia una nueva etapa bajo el paraguas de Kimberly-Clark.

En la conferencia telefónica sobre fusiones y adquisiciones, la dirección expuso la visión de la entidad combinada. La estrategia gira en torno a un modelo operativo "híbrido". En lugar de una burocracia lenta y centralizada, la empresa está potenciando los mercados locales. Éstos serán dueños de su propia cuenta de resultados, al tiempo que se conectarán a la cadena de suministro global y a las capacidades de datos de Kimberly-Clark.

Esta "reconfiguración" lleva ya 18 meses en marcha. La dirección señala que la velocidad de la transformación es mayor de lo previsto. Sin embargo, para los inversores, la pregunta es sencilla. ¿Desbloquea esta operación el valor para el accionista o simplemente consolida dos gigantes de lento crecimiento?

Desde el punto de vista financiero, Kenvue se ha estancado en un punto muerto. El crecimiento de los ingresos ha sido anémico (0,1% LTM). Las acciones han arrojado rendimientos negativos desde su escisión. La adquisición ofrece un suelo potencial, pero la valoración por separado sugiere una subida limitada.

Qué dice el modelo sobre las acciones de KVUE

Este análisis evalúa el potencial de KVUE hasta 2027. Tiene en cuenta la estabilización del crecimiento y los márgenes previstos con la nueva estructura de propiedad.

El modelo señala un "Mantener".

Utilizando las hipótesis del modelo guiado, el precio objetivo es de 20,67 $ (redondeado a 21 $) en diciembre de 2027.

Esto implica una rentabilidad anualizada del 8,6% desde los niveles actuales.

Una rentabilidad del 8,6% es respetable, pero no alcanza la tasa crítica de rentabilidad de dos dígitos que suele exigirse para una calificación de "Comprar". Sugiere que el valor es justo. Ofrece seguridad más que una apreciación significativa del capital.

Calcule el valor razonable de una empresa al instante (gratis con TIKR) >>>

Nuestras hipótesis de valoración

El modelo de valoración de TIKR le permite introducir sus propias hipótesis para el crecimiento de los ingresos, los márgenes operativos y el múltiplo PER de una empresa, y calcula la rentabilidad esperada de la acción.

Esto es lo que utilizamos para las acciones de KVUE:

1. Crecimiento de los ingresos: 0,9%.

El modelo asume que el crecimiento sigue siendo lento.

La previsión utiliza una TCAC del 0,9% hasta 2027.

Se trata de una ligera mejora con respecto al crecimiento histórico a un año del 0,1%. Confirma que Kenvue es un activo maduro de bajo crecimiento. A menos que las sinergias de la fusión provoquen una recuperación sorprendente del volumen, las ganancias de línea superior serán mínimas.

2. Márgenes de explotación: 21,1%.

La rentabilidad es el principal motor del valor.

El modelo prevé unos márgenes operativos del 21,1%.

Esta cifra es ligeramente inferior al margen histórico a un año del 22,4%. Sugiere que, aunque la empresa es rentable, los costes de integración y el entorno competitivo pueden presionar los márgenes a corto plazo.

3. Múltiplo PER de salida: 16,4x

La valoración asume una compresión.

El múltiplo de salida se fija en 16,4x. Esta cifra es inferior a las 17,9 veces actuales.

Esta rebaja refleja la tendencia del mercado a asignar múltiplos más bajos a los productos básicos de consumo de bajo crecimiento. Si el crecimiento no se acelera, el múltiplo tiene poco margen de expansión.

¿Qué pasa si las cosas van mejor o peor?

El sesgo de la visión a largo plazo es equilibrado. Ofrece un perfil de rentabilidad estable pero poco espectacular, acorde con un valor defensivo (se trata de estimaciones, no de rentabilidades garantizadas):

- Caso bajista: Si la integración se tambalea y los márgenes se contraen por debajo del 15%, la acción podría volver a tocar mínimos cercanos a los 17 $, lo que supondría una rentabilidad negativa.

- Caso medio: Con una rentabilidad anualizada del 6,4% (del modelo a largo plazo), el objetivo es de 22,51 $ en 2029.

- Caso alcista: Si el modelo "híbrido" acelera el crecimiento hasta el 3-4% y los márgenes aumentan hasta el 25%, la acción podría alcanzar un múltiplo de 20 veces. Esto empujaría las acciones hacia los 28 dólares.

¿Cuánto sube la acción KVUE desde aquí?

Con la nueva herramienta Modelo de Valoración de TIKR, puede estimar el precio potencial de una acción en menos de un minuto.

Todo lo que necesita son tres simples entradas:

- Crecimiento de los ingresos

- Márgenes operativos

- Múltiplo PER de salida

Si no está seguro de qué introducir, TIKR rellena automáticamente cada dato utilizando las estimaciones de consenso de los analistas, lo que le proporciona un punto de partida rápido y fiable.

A partir de ahí, TIKR calcula el precio potencial de la acción y la rentabilidad total en escenarios alcistas, bajistas y de base para que pueda ver rápidamente si una acción parece infravalorada o sobrevalorada.

Vea el valor real de una acción en menos de 60 segundos (gratis con TIKR) >>>

¿Busca nuevas oportunidades?

- Vea qué acciones están comprando los inversores multimillonarios para que pueda seguir al dinero inteligente.

- Analice las acciones en tan sólo 5 minutos con la plataforma todo en uno y fácil de usar de TIKR.

- Cuantas más piedras vuelques... más oportunidades descubrirás. Busque en más de 100.000 valores de todo el mundo, en las participaciones de los principales inversores mundiales y mucho más con TIKR.

Descargo de responsabilidad:

Tenga en cuenta que los artículos de TIKR no pretenden servir como asesoramiento financiero o de inversión de TIKR o de nuestro equipo de contenido, ni son recomendaciones para comprar o vender acciones. Creamos nuestro contenido basándonos en los datos de inversión de TIKR Terminal y en las estimaciones de los analistas. Es posible que nuestro análisis no incluya noticias recientes de la empresa o actualizaciones importantes. TIKR no tiene posiciones en ninguno de los valores mencionados. Gracias por leernos y ¡buenas inversiones!