重要なポイント

- 価格合意の転換は、2025年12月に米国政府と合意に達し、700億ドル以上の国内投資を約束するとともに、主要な糖尿病治療薬の大幅な低価格での患者への直接販売を拡大した。

- パイプラインの実行メルク・アンド・カンパニー・インクは、2026年1月にガーダント・ヘルス社との複数年にわたる提携を通じてがん領域戦略を推進し、キイトルーダの80億ドルの四半期売上基盤を支えるコンパニオン診断薬を強化しました。

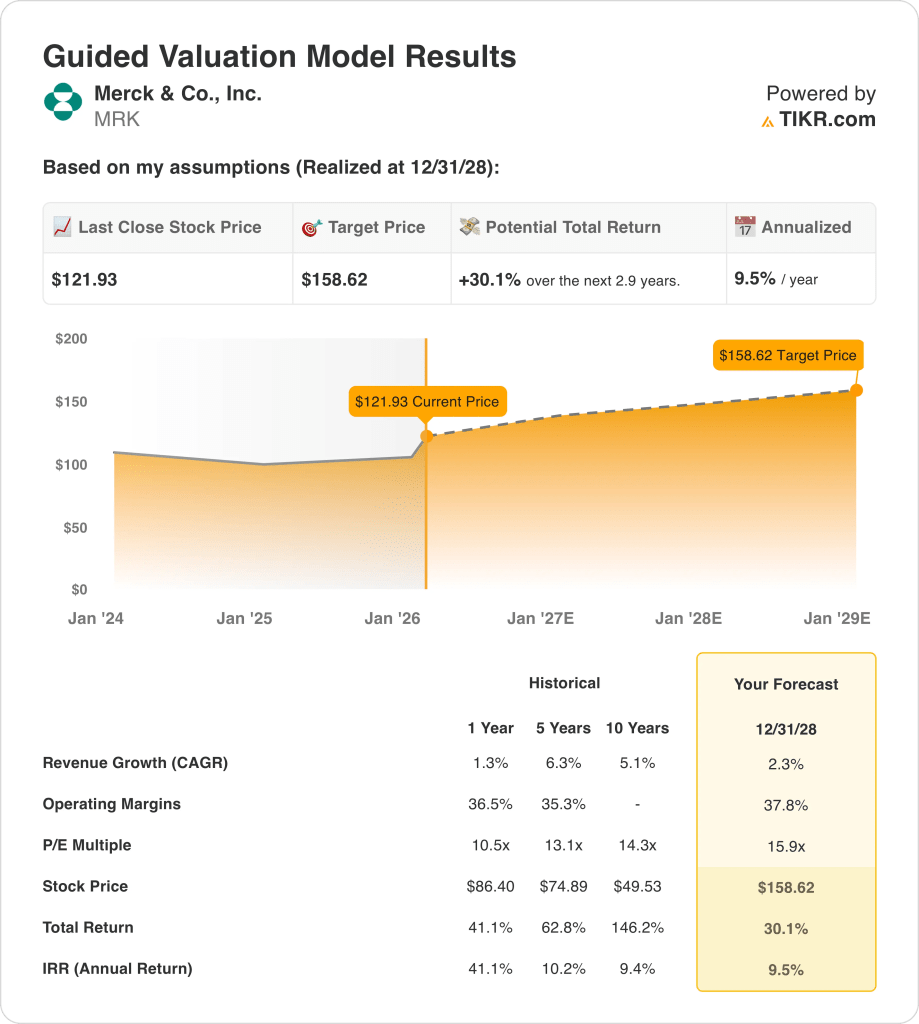

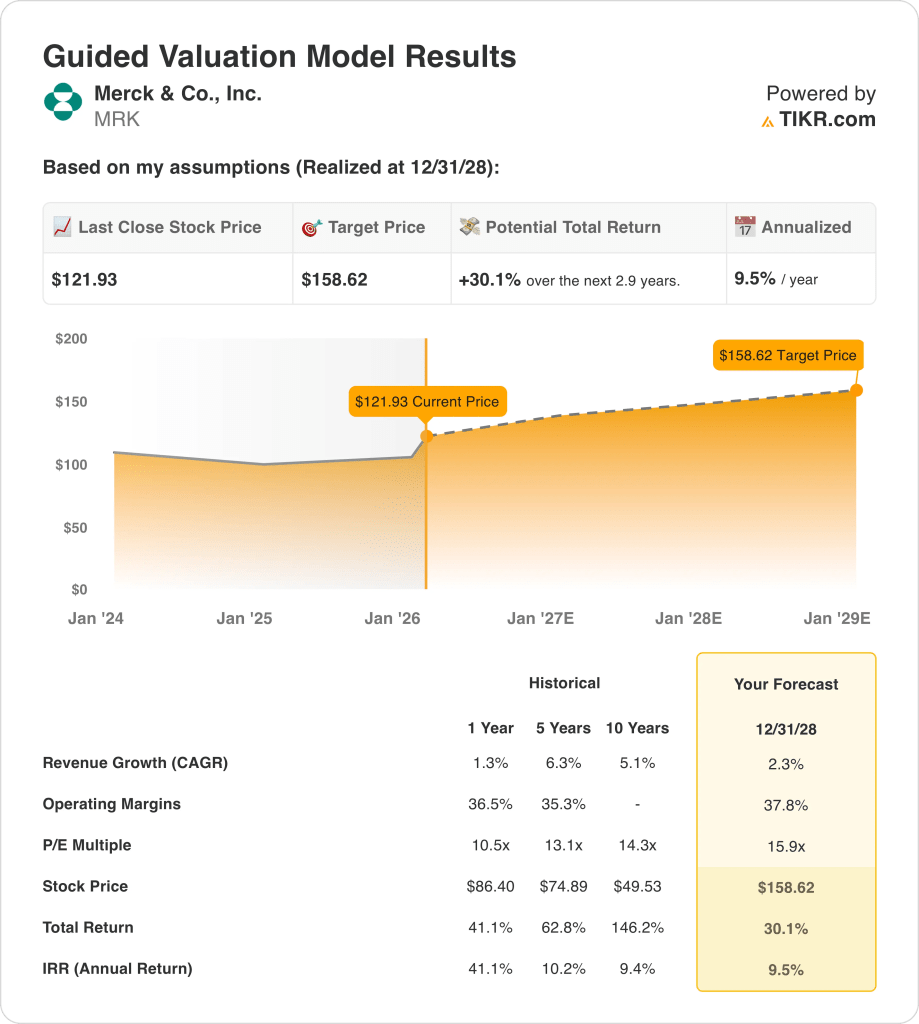

- バリュエーション・アンカーメルク・アンド・カンパニーの株価は、2%の売上成長率、38%の営業利益率、正規化した16倍の利益倍率を適用したモデルにより、2028年までに159ドルに達する可能性がある。

- リターン・プロフィールメルク・アンド・カンパニーの目標株価159ドルは、現在の株価122ドルから30%の上昇を意味し、約3年間で年率10%のリターンに相当します。

キイトルーダを中心としたメルク株のがん領域への集中が、次の特許サイクルまでどのように収益耐久性とバリュエーションの結果を形成するか、TIKRで無料で評価する。

メルク・アンド・カンパニー(MRK)は、医療用医薬品、ワクチン、動物用医薬品を病院、医師、政府、消費者に販売しており、2025年の売上規模は650億ドルに達する。

昨年の売上高は650億ドル、売上総利益は500億ドル、営業費用は260億ドル、営業利益は250億ドルで、高い生物製剤ミックスを反映して営業利益率は38%だった。

2026年について、経営陣は売上高を660億~670億ドル、調整後EPSを5~5ドルとし、1株当たり4ドルの一時的買収費用を計上するものの、利益率は38%近くまで安定するとしている。

2025年12月19日、メルクは医薬品のアフォーダビリティと700億ドルの国内投資計画に関連した米国政府との合意を発表し 、製造と関税の安定性を確保しながら、価格設定のオプティクスを再構築しました。

「米国企業として、メルクはトランプ政権と協力し、米国人がより低コストで必要な医薬品を入手できるようにすることを誇りに思います」とロバート・デイビスCEOは2025年第4四半期決算説明会で述べた。

メルクの株価は現在122ドルで取引されており、16倍の倍率を使ったモデル価値は159ドルです。投資家は、安定したキャッシュ創出と、政策による価格変更が将来の収益力を制約するかどうかの緊張関係に直面しています。

MRK株のモデル評価

メルクのがん領域とワクチン事業の規模は安定したキャッシ ュ・ジェネレーションを支えるが、資本集約度と政策的エクスポー ジャーは、技術革新の速い同業他社に比べ成長期待を抑制する。

バリュエーション・モデルでは、売上成長率2.3%、営業利益率37.8%、 出口倍率15.9倍を想定し、2028年の目標株価を158.62ドルとした。

この予測は、30.1%のアップサイドと年率9.5%のリターンを実現し、この水準は予測期間中のベースライン株式リスクのみと整合する。

年率9.5%のリターンは、資本増強に必要な閾値を満たさないため、この評価モデルは売りを示唆している。

年率9.5%のリターンは、一般的な株式のハードルである10%を下回っており、したがってこのモデルは、現在の評価では収益の耐久性と政策リスクによってリターンの増額が制限されるため、上昇よりも資本の保全を優先しています。

研究開発への再投資と株主還元の間の資本配分のトレードオフに対して、メルクの株価がどのように反応するかをTIKRで無料で予測します。

バリュエーションの前提

TIKRのバリュエーション・モデルでは、企業の収益成長率、営業利益率、PER倍率について独自の仮定を設定し、株価の期待リターンを計算することができます。

以下は、MRK株で使用したものである:

1.収益成長率:2.3

アッヴィは昨年8.6%の増収を達成したが、これは免疫学のスケールとヒュミラ依存からの脱却に支えられている。

SkyriziとRinvoqが適応症を拡大し、レガシー製品の減収を相殺することで、現在の業績は8.3%の成長を支えている。

このような成長には、免疫学的モメンタムの持続と安定した価格設定が必要であり、一方では、適応拡大が遅れたり競争圧力がかかると、成長は急速に低下する。

この成長率は、過去1年間の売上成長率8.6%を下回っており、ポートフォリオ成熟に伴う緩やかな減速をモデルが想定していることを示している。

2.営業利益率37.8%

アッヴィの昨年の営業利益率は41.4%であったが、これは利益率の高い生物製剤と研究開発費の増加を反映している。

このモデルでは、売上高が拡大し、営業費用の伸びが売上総利益を下回るようになれば、利益率は47.1%に上昇すると想定している。

この結果はコスト規律とパイプラインの効率次第であり、再投資の増加や価格圧力はマージンを圧縮する。

これは、過去1年間の営業利益率41.4%を上回っており、持続的な実行を必要とする効率性の改善をモデルが想定していることを示している。

3.出口PER倍率:15.9倍

出口PER倍率は、予測期間終了までに成長が正常化し、パイプラインの見通しが安定した後のアッヴィの最終利益を資本化したものである。

PER15.1倍は、耐久性のあるキャッシュフローを反映しているが、すでに収益に組み込まれている満期と政策エクスポージャーを考慮すると、再評価は限定的である。

この倍率は、過去1年間のPER 16.4倍を下回っており、モデルが成熟した収益プロフィールに合致したバリュエーション圧縮を想定していることを示している。

このモデルは、成長が成熟するにつれて正常化し、 政策リスクが持続し、今日の高いフォワードPER倍率が2028年の定常 状態の収益プロファイルまで維持されないことを想定しているため、市 場の想定である23.69倍のフォワードPER倍率よりも低い出口倍率 を使用しています。

がん領域でのリーダーシップは維持されるが、より広範な製薬企業の成長が減速した場合、メルク株のバリュエーションの限界をTIKRで強調する。

状況が好転した場合、あるいは悪化した場合はどうなるか?

メルクの株価は、がん領域の需要の持続性、ワクチン量の安定性、成熟したポートフォリオ全体のコスト規律に左右され、2031年までの明確な営業経路が形成される。

- ローケース:がん領域の成長が鈍化し、価格圧力が続く場合、売上高は1.6%増、マージンは30.8%近辺を維持 → 年率3.6%のリターン。

- ミッドケース:中核となるがん領域とワクチンが期待通りに推移し、売上高は1.8%増、利益率は32.6%に改善 → 年率7.4%のリターン。

- ハイケース: オンコロジーのボリュームがサプライズとなり、コストコントロールが強化された場合、売上高は1.9%成長し、マージンは34.2%に近づく→年率10.8%のリターン。

メルクの株価はここからどれくらい上昇するのか?

TIKRの新しいバリュエーション・モデル・ツールを使えば、1分以内にその銘柄の潜在株価を見積もることができます。

必要なのは3つの簡単な入力だけです:

- 収益成長率

- 営業利益率

- 出口PER倍率

何を入力すればよいか分からない場合、TIKRはアナリストのコンセンサス予想を使って各入力を自動的に入力し、迅速で信頼できる出発点を提供します。

そこから、TIKRはブル、ベース、ベアシナリオの下での潜在的な株価とトータルリターンを計算しますので、株価が割安に見えるか割高に見えるかを素早く確認することができます。

研究開発への再投資と株主還元の間の資本配分のトレードオフに対して、メルクの株価評価がどのように反応するかをTIKRで無料で予測できます。

新しい機会をお探しですか?

- 億万長者の投資家が 億万長者の投資家が買っている銘柄を見る スマートマネーに従うことができます。

- わずか5分で銘柄分析TIKRのオールインワンで使いやすいプラットフォームで。

- 岩をひっくり返せばひっくり返すほど、より多くのチャンスを発見できます。 TIKRで10万以上の世界の株式、世界のトップ投資家の保有銘柄などを検索。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイス、また銘柄の売買を推奨するものではないことにご注意ください。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!