株価が安く見えるからといって、必ずしもお買い得とは限らない。

割安に見える銘柄もあるが、それは実際には失敗する運命にある劣悪なビジネスだからだ。

こうした銘柄はバリュー投資家を引き込むことができるため、バリュー・トラップと呼ばれるが、結局は罠にはまる。

この記事では、価値観の罠を回避するのに役立つ5つの主要なレッドフラッグ(危険信号)を取り上げる。

1.減収またはマイナス成長

割安に見える株の最大の赤信号の一つは、その会社の収益が停滞しているか減少していることである。

バリュエーションが低い銘柄であっても、トップラインの成長が悪化していれば、株価はなかなか上昇しないかもしれない。

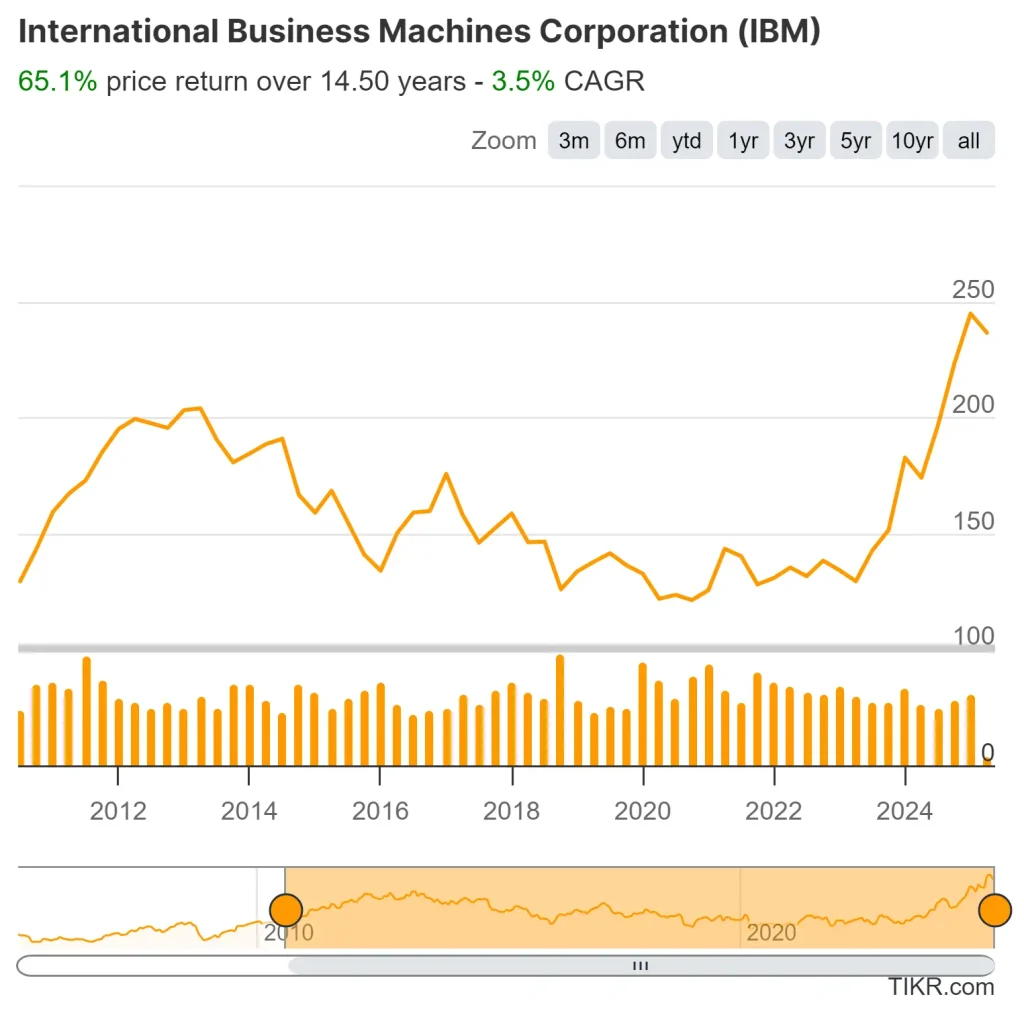

例IBM(アイビーエム)

- 何年もの間、IBMはPERと 配当利回りから割安に見られていた。

- しかし、2012年から2020年にかけて、レガシー・ハードウェアからクラウド・コンピューティングへの移行に苦戦したため、IBMの収益は一貫して減少した。

- マイクロソフト(MSFT)のような競合他社が力強い収益成長によって急騰する一方で、IBMの株価は何度もの再建努力にもかかわらず横ばいのままだった。

2.弱い収益の質と積極的な会計処理

企業が好業績を報告しても、その利益が一時的な利益や会計上のトリック、非中核事業に依存している場合、事業は見かけほど健全ではないかもしれない。

なぜ重要なのか

業績を操作する企業もある:

- 一時的な資産売却:一時的に利益を上げるために部門を売却すること。

- 過度に積極的な収益認識:真に収益を得る前に売上を計上すること。

- 営業外収益:収益のかなりの部分が営業外収益である場合、持続不可能である可能性がある。

投資家は見出しの収益だけでなく、持続可能な事業から利益が上がっているかどうかを調べるべきである。

例ゼネラル・エレクトリック(GE)

- GEは長年にわたり高収益を計上してきたが、その利益の多くは真の事業成長ではなく、財務エンジニアリングによるものだった。

- 2018年、GEは長年にわたる利益の過大申告の結果、巨額の評価損を計上せざるを得なくなり、減配と株価暴落につながった。

- 同社の株価は2016年のピークから75%以上下落した。

3.高い負債と持続不可能な配当利回り

高い配当利回りは魅力的に見えるかもしれないが、配当の原資が負債や キャッシュフローの悪化によるものであれば、持続可能とは言えないかもしれない。

なぜ重要なのか

負債が多いと、成長への投資、不況の乗り切り、株主への資本還元が制限される。

極端な場合、債務が高水準になると、企業は配当の削減や新株発行による株主の希薄化、あるいは破産申請を余儀なくされることもある。

- 負債資本比率:高い比率(2.0 以上)は、企業が過度なレバレッジを有していることを示し、配当や成長をリスクにさらす可能性がある。

- 配当性向:企業が利益の100%以上を配当金として支払っている場合、その企業は持続可能でない可能性がある。

例フロンティア・コミュニケーションズ(FTR)

- フロンティアはかつて配当利回りが10%を超えていたこともあり、インカム投資家にとって非常に魅力的に映った。

- しかし、高額の負債を抱える同社は配当を維持できなくなり、最終的には配当を削減せざるを得なくなった。

- フロンティアの株価は90%以上暴落し、最終的に2020年に破産を申請した。

その他の例AT&T (T)

- AT&Tは歴史的に高い負債を抱えており、2022年にはバランスシート管理のために配当を50%近く減らした。多くの人がこの減配に意表を突かれた。

投資家は、収益動向、収益の質、財務レバレッジをチェックすることで、最も一般的なバリュートラップのシグナルを回避することができる。

しかし、競争優位性の低下や資本配分の不備など、注意すべき赤信号はまだまだある。

4.競争優位性の低下(堀の侵食)

かつて市場で確固たる地位を築いていた企業も、競争上の優位性、つまり “堀 “を失えば、価値の罠にはまりかねない。

事業が市場シェアを守れなくなれば、収益を伸ばすのに苦労し、長期的な業績不振につながる可能性がある。

なぜ重要なのか

企業の堀は競合他社から企業を守り、価格決定力、顧客ロイヤルティ、長期的な収益性を保証する。

技術的破壊、より強力な競合他社、消費者の嗜好の変化などにより堀が侵食されると、企業はかつての強さを取り戻せないかもしれない。

- 市場シェアの動向:競合他社に常にシェアを奪われている場合、それは一時的な後退ではなく、長期的な衰退である可能性がある。

- 研究開発費研究開発予算が縮小している企業は、イノベーションを起こせず、競争力を維持できない可能性がある。

例コダック (KODK)

- コダックはかつて写真業界の覇者であり、強力なブランド力を持っていた。

- しかし、デジタル写真への適応に失敗し、キヤノンやソニーといった競合他社にシェアを奪われた。

- 同社は業界の変化への反応が鈍く、株価が長年「割安」に見えていたにもかかわらず、2012年の倒産につながった。

5.経営上の問題と資本配分の悪さ

ブランド力があり、評価額が低い企業でも、経営陣が誤った判断を繰り返せば、バリューの罠に陥る可能性がある。

無謀な支出、不適切な買収、高騰した価格での自社株買い、過剰な役員報酬など、資本配分の不備は株主価値を破壊する。

主要指標

- インサイダーの買いと売り:経営幹部が株式を大量に売却している場合、それは事業に対する自信の欠如を示唆している可能性がある。

- 投下資本利益率(ROIC):ROICが常に低いかマイナスであることは、事業が投資から株主価値を生み出していないことを示す。

例シアーズ(SHLD)

- シアーズはかつて小売業界の強豪だったが、経営判断の誤りによって没落した。

- エディー・ランパートCEOは、店舗やオンライン事業への投資よりも財務工学を優先した。

- シアーズはイノベーションを起こす代わりに、積極的なコスト削減を行い、近代化に失敗し、最終的に破産を申請した。

その他の例ベッド・バス・アンド・ビヨンド (BBBY)

- 経営陣は事業の改善ではなく自社株買いに注力し、結局、事業を改善することなく手元資金を枯渇させた。

- 同社の戦略的方向性の欠如は、2022年と2023年に株価の劇的な暴落を招いた。

価値の罠を避けるためのヒント

バリューの罠を避けるためには、投資家は単純な評価指標にとどまらず、企業の財務の健全性、競争上の地位、経営の質などの全体像を分析することが重要である。

1.マルチメトリック・アプローチ

- 低いバリュエーション・レシオ(PER、PBR、EV/EBITDA)を探すが、その企業が安定した収益と成長性を持っていることを確認する。

- 負債水準、キャッシュフロー、流動性などの財務健全性指標をチェックする。

- 競合のポジショニングを分析し、企業がその業界において依然として競争優位性を持っていることを確認する。

2.同業他社との比較

- 割安に見える企業があれば、競合他社が成長している一方で、その企業が縮小していないかどうかをチェックする。

- 業界全体が苦境に陥っている場合、評価はすぐには回復しないかもしれない。

3.明確な成長触媒を探す

- 割安株には上昇する理由が必要だ。ターンアラウンド戦略であれ、新しいリーダーシップであれ、業界の追い風であれ、上昇の可能性があるはずだ。

- 衰退を反転させる明確な戦略のない企業は避ける。

歴史的な例マイクロソフト(MSFT)のターンアラウンド

- 2010年代初頭、マイクロソフトはモバイルとクラウドコンピューティングで苦戦し、価値の罠にはまったと考えられていた。

- しかし、サティア・ナデラ氏のリーダーシップの下、マイクロソフトはクラウドサービスに重点を移し、株価を大幅に上昇させた。

- この転換は、強力なリーダーシップと資本配分がいかに苦境にある銘柄を救うことができるかを示した。

バリューの罠を避けるには、単に低いバリュエーション・レシオを見るだけでなく、包括的なアプローチが必要だ。

投資家は、銘柄がポートフォリオに属するかどうかを検討する前に、財務の安定性、競争上の地位、成長の可能性を確認しなければならない。

FAQセクション:

バリュー・トラップの最大の危険信号は何か?

バリューの罠の最大の赤信号は、収益の減少、収益の質の低さ、高い負債、競争優位性の喪失、弱い経営陣などである。割安に見えても業績不振が続く銘柄には、回復を妨げる根本的な問題があることが多い。

ある銘柄がバリュートラップか割安かを見分ける方法は?

一方、真に割安な銘柄は、財務体質が強固で回復への道筋が明確である。成長トレンド、負債水準、競争力をチェックすることで、両者を見分けることができる。

なぜ一部の割安株は回復しないのか?

割安銘柄の中には、業績が伸びず、業界の混乱に直面し、あるいはリーダーシップのマネジメントを誤ったために、回復しないものもある。衰退産業に属する企業、過剰債務を抱える企業、資本配分が不適切な企業は、いつまでも苦戦を強いられることが多い。

投資家がその銘柄がバリュー・トラップであるかどうかを見抜くのに役立つ指標は何か?

バリューの罠を避けるために、投資家は単一の指標に依存すべきではない。チェックすべき重要な要素には以下が含まれる:

- 収益成長の傾向(会社は縮小しているか?)

- デット・エクイティ・レシオ(負債を管理できるか?)

- ROIC(投下資本利益率)(経営陣は資本を賢く配分しているか?)

- インサイダーの買いと売り(経営陣は株に自信があるのか?)

株式市場におけるバリュー・トラップの歴史的な例は?

過去に起こった株式のバリュー・トラップには次のようなものがある:

- コダック(KODK):デジタル写真への適応に失敗し、倒産。

- シアーズ(SHLD):小売の革新ではなく、金融工学に注力し、最終的に破綻。

- ゼネラル・エレクトリック(GE):積極的な会計処理で利益を膨らませ、長期的な業績不振を招いた。

- フロンティア・コミュニケーションズ(FTR):過剰債務により配当が維持できず、倒産に至った。

TIKRの収穫:

価値観の罠を早期に発見することで、コストのかかる失敗を避けることができる。

こうした赤信号に注意することで、真の掘り出し物に目を向け、間違った理由で安くなっている銘柄を避けることができる。

TIKRターミナルは、10万以上の銘柄に関する業界トップクラスの財務データを提供しているため、ポートフォリオに最適な銘柄を探すなら、TIKRを利用したい!

TIKRは、株を買うことをビジネスの一部を買うことだと考える投資家のために、機関投資家品質のリサーチを提供している。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイスを目的としたものではなく、銘柄の売買を推奨するものでもないことにご注意ください。 弊社は、TIKRターミナルの投資データとアナリストの予測に基づいてコンテンツを作成しています。TIKRは、個人の投資判断を助けるために、有益で魅力的な分析を提供することを目的としています。TIKRおよび当社の執筆者は、本記事で取り上げた銘柄のいかなるポジションも保有していません。お読みいただきありがとうございました!