ネットネット株は、市場で最も割安な機会のひとつであり、だからこそネットネットに投資することで、常に市場を打ち破ってきた投資家もいる。

このガイドでは、ネット・ネット銘柄とは何か、ネット・ネット銘柄の分析方法、そして桁外れのリターンを実現できる質の高いネット・ネット銘柄をどこで見つけることができるかについて説明する。

目次

- ネットネット株とは

- ネット・ネット関連株がアウトパフォームする理由

- ネット・ネット株が今日も存在する理由(その数は数百にのぼる)

- 純資産価値(NCAV)の計算方法

- ネット・ネット・ストックで見るべきものPolylang

placeholder do not modify

- TIKRを使ったネット・ネット銘柄の検索と分析

- ネットネット株投資のリスク

さあ、飛び込もう!

ネットネット株とは何か?

ネットネット株は、市場で最も希少で、最もバリューのある機会の一つである。ネットネット銘柄とは、短期資産を清算し、負債をすべて返済した場合の会社の価値を保守的に見積もったもので、NCAV(ネット・カレント・アセット・バリュー)を下回って取引されている銘柄のことである。

この考え方は、バリュー投資の父、ベンジャミン・グレアムに由来する。ベンジャミン・グレアムは、現在の資産からすべての負債を差し引いた金額よりも低い金額で会社を買うことができれば、安全マージンを上乗せした上で、その事業をタダで手に入れることができると考えたのだ。

今日の市場では、ネットネットは通常、小型株やマイクロキャップの分野に現れる。機関投資家が購入するには規模が小さすぎるため、より広範な市場からは誤解されがちだ。これらの事業の多くは短期的な課題に直面しているが、適切なフィルターがあれば、魅力的な機会と永久的な敗者を分けることができる。

ネット・ネット関連株がアウトパフォームする理由

ネット・ネット株は、大きなリターンをもたらしてきた長い歴史があり、史上最も偉大な投資家の2人、ベンジャミン・グレアムとウォーレン・バフェットは、この戦略がいかに強力であるかを証明した。

グレアムは有名な著書『The Intelligent Investor(知的投資家)』の中で、彼の純ネット株のポートフォリオが毎年20%のリターンを上げ、当時の市場平均をはるかに上回ったことを紹介している。

グレアムの最も有名な弟子の一人であるウォーレン・バフェットは、キャリアの初期にこの戦略を実践した。バフェットが素晴らしい企業を適正価格で購入することで知られるようになる前、彼は「シガーバット」を探すディープ・バリュー投資家だった。シガーバットとは、最後の一服(価格の小さな反発)でも大きな利益をもたらす可能性があるほど割安な企業のことである。

バフェットのパートナーシップ時代は、ネットネット投資で埋め尽くされていた。彼はかつて、もし自分が数百万ドルのような小額を運用していたとしても、ネットネットのような割安株を買うだろう、なぜならその戦略がいかに効果的だからだ、と発言したことがある。彼のパートナーシップは、1956年の設立から1969年の閉鎖まで、主に古典的なネットネットのような著しく割安な企業への投資によって、年間約29.5%のリターンを達成した。

グレアムとバフェットは、清算価値よりも低い価格で株を買えば、儲けるために大きなニュースは必要ないことに気づいた。そのような大幅なディスカウントで買うのだから、ダウンサイドはしばしば限定的である。

ネットネット株は現在も存在する(数百種類ある)

多くの投資家は、ネットネット株はもはや存在しないと思い込んでいる。大型株市場では、それはほとんど真実である。しかし、時価総額の幅を下げ、フォローされていない世界各地域に行けば、ネットネット銘柄はまだ見え隠れしている。

このような銘柄は、市場の調整後や経済的ストレスの発生時、あるいは一時的な逆風に直面しているセクターによく現れる。市場が過剰に反応すると、価格が清算価値を下回ることもあり、規律ある投資家にとっては好機となる。

ネット・ネット・ハンターの創始者であり、「現代のベン・グレアム」とも称されるエヴァン・ブレーカーは、こうした投資機会が依然として高いリターンをもたらす可能性があることを示した。彼の戦略は、グレアムのオリジナルの計算式に現実世界のフィルターを加えることで、投資家がバリューの罠を避け、高いリターンを実現できる銘柄に集中できるよう支援する。

TIKRで、今日アウトパフォームできる現実のネット・ネット銘柄を見つけよう(無料です) >>>|日本経済新聞社

純資産価値(NCAV)の計算方法

株式の純資産価値の計算式は簡単である:

NCAV = 流動資産 – 負債合計 – 優先株式

要するに、今日会社を清算した場合に、株主に何が残るかを見積もるのである。重要なのは、この方法は現金、債権、在庫といった流動資産のみを対象とすることだ。不動産やのれんのような長期資産は、評価が難しいため無視される。

簡単な例を挙げよう:

- 流動資産:1億ドル

- 負債総額:6000万ドル

- 優先株:500万ドル

つまり、NCAVは3,500万ドルとなる。その会社の時価総額が2,500万ドルだとすると、将来の収益や基礎となる事業に価値を見出す前であっても、貸借対照表に記載されている価値よりも割安で株式を購入していることになる。

多くのディープ・バリュー投資家は、NCAVの3分の2以下で取引されている銘柄のみを真のネットネットとみなすという、さらに厳格なルールを採用している。この余分なマージンは、資産価値が過大評価されたり、事業がさらに悪化したりした場合の緩衝材となる。

TIKRなら簡単です。世界の市場をスクリーニングして、純資産価値以下で取引されている銘柄を探すことができる。そこから本当の分析が始まる。

ネット・ネット株を見るポイント

清算価値を下回って取引されている銘柄であっても、これらの企業を分析し、優良企業であることを確認することが重要である。

ネット・ネット銘柄の分散ポートフォリオを保有していれば、長期的に一貫して市場に勝つことは十分可能だ。

以下は、優良ネット・ネット銘柄を見つけるための主な基準である:

定量的基準

目標は、強力なバランスシート、有形資産、そして株価が再び本源的価値で取引されるまで生き残るのに十分な滑走路を持つネットネットを特定することである。

ここでは、質の高いネット・ネット銘柄を見つけるのに役立つ定量的フィルターをいくつか紹介する:

- NCAVに対する価格の低さ (<0.75)

事業の純資産価値に対する価格が低ければ低いほど、安全マージンは高くなる。また、ディスカウント幅が大きければ、たとえその企業が完全に回復しなかったとしても、より多くのアップサイドを得ることができる。NCAVの75%以下で取引されている銘柄を買うことをお勧めする。 - 流動比率が高い(>1.5)

高い流動比率(流動資産÷流動負債)は、債務超過や倒産に対する強力なバッファーとなる。流動比率が大きいほど、NCAVを脅かすことなく損失を吸収できる柔軟性が高い。 - 過去の十分な収益または明確なカタリスト

過去に高収益をあげている企業、または価値を開放するような明確なイベントが控えている企業を探そう。将来、高値で取引される可能性が十分にあり、平均回帰の恩恵を受けられる銘柄を探している。 - 時価総額が小さい

企業規模が小さいほど、ミスプライシングの可能性は高くなる。機関投資家は通常、マイクロ・キャップを避けるため、個人投資家は時価総額の低い銘柄を喜んで購入すれば有利になる。好業績のネットネットの多くは、時価総額1億ドル以下のレンジにある。強いネットネット銘柄の時価総額が1,000万ドル未満であることは、まったく普通のことだ。 - ネット・キャッシュに対する低価格

ネット・キャッシュとは、企業が現預金からすべての負債を差し引いた金額以下で取引されていることを意味する。企業がネット・キャッシュ価値より低い価格で取引されている場合、あなたは実質的に、現金だけの価値より低い価格で事業を購入していることになる。これらの設定は、最も具体的な安全マージンを提供する。 - 負債が少ない/ない(負債/資本<0.5)

負債は倒産の主な原因の1つであるため、レバレッジのある企業を避けることは、ネット・ネット投資における主要なリスク源の1つを取り除くことになる。負債がほとんどない企業は、事業再生に要する時間が長い。負債がある場合は、負債/自己資本が0.5未満の企業を探すのがベストだ。 - 低・正燃焼率

ネットネット投資におけるバーンレートは、企業がNCAVを失う速度を測定する。理想的には、毎年NCAVを増加させるネットネットを買いたいところだが、NCAVの燃焼率が低い事業でも良い投資になりうる。燃焼速度が速いと、事業の安全マージンが侵食される可能性があるため、現実的な問題となりうる。

定性的基準

数字はストーリーの一部を語る。定性要因は、企業のストーリーを見つめ、投資家を失望させそうな事業を避けるのに役立つ。

- 金融、不動産業、ADR(米国預託証券)、ファンドは避けよう

これらの業種は貸借対照表が複雑または不透明な傾向があり、企業の真の資産価値を見積もるのが難しくなるため、避けることをお勧めする。製造業、小売業、サービス業など、投資家が事業や資産を理解しやすいシンプルなビジネスモデルにこだわるのがベストだ。 - 希薄化しない融資

通常、株式を売却している企業は除外するのが最善である。株価が非常に安いときに株式を発行して資金を調達している企業は、株主の価値を破壊している。私たちが探しているのは、強い流動資産を持つ強固なバランスシートを持つ企業なので、その企業はすでに流動性の高い資本を十分に持っているはずであり、資金調達のために株式の売却に頼る必要はないはずです。 - 活発な事業活動か、明確な清算戦略か

その会社が積極的に事業を行っており、合法的なビジネスであることが重要です。事業を行っていないゾンビ企業は避けよう。しかし、企業が資産の売却を計画している場合、その銘柄が本来の価値を発揮するきっかけとなる可能性があり、さらに調査する価値があるかもしれない。 - インサイダー保有

経営陣が会社の重要な株式を所有していれば、株主の利益のために行動する可能性が高くなる。インサイダー保有率が高ければ、価値を破壊する意思決定のリスクも低減する。 - 過去の株価がNCAVを上回っ ているか、または回復への道筋が見え ているか。

過去5年間、株価がNCAVを上回って取引されたことがあるか。もしそうなら、それは市場がかつてその会社を高く評価していた証であり、ファンダメンタルズが改善すれば再び評価する可能性がある。 - ボーナス:目に見えるカタリスト(任意だが望ましい)

カタリストとは、企業の株価を向上させるイベントである。これには、資産売却、アクティビストの関与、有利な業界状況、戦略的見直し、経営陣の交代などがある。ネットネットはすでに非常に割安なので、カタリストは確かに必須ではないが、株価がフェアバリューに達するスピードを速めるのに役立つ。 - ボーナス:自社株買い

自社株買いは、経営陣が株式が過小評価されていると考えていることを示す。また、発行済み株式数を減らすことで、各株式の価値を即座に高める。 - ボーナス:インサイダー買い

会社のインサイダー(経営陣、取締役、10%以上の株式を保有する株主)が積極的に株を買っている場合、それは強い信任投票となる。逆に、インサイダーが売られる場合、特に株価が低迷しているときは、問題があることを示す可能性がある。

最良のネット・ネットの機会は、こうした量的・質的特性のほとんどを備えていることが多い。

たしかに、彼らは最高品質の企業かもしれないが、それだけではなく、彼らにもあるのだ:

- 低債務/無債務

- とんでもなく安い査定額

- 毎年、有形資産価値が増加することを望む

カタリストがなくても、これらの銘柄は再上昇する可能性があり、投資家はネットネットネットの分散ポートフォリオを保有することで、市場を打ち負かすリターンを得ることができる。

TIKRを使ったネットネット銘柄の検索と分析

ほとんどの投資家は、どこを見ればいいのかわからないため、ネットネットを見つけることはない。

これらの銘柄は、時価総額が1億ドル以下の国際銘柄であることが多いため、メインストリームのスクリーンにはほとんど表示されない。

TIKRには強力なスクリーナーがあり、こうした企業を見つけ、企業の公開ファイルにアクセスする前に素早く分析することができる。

ネットネット画面

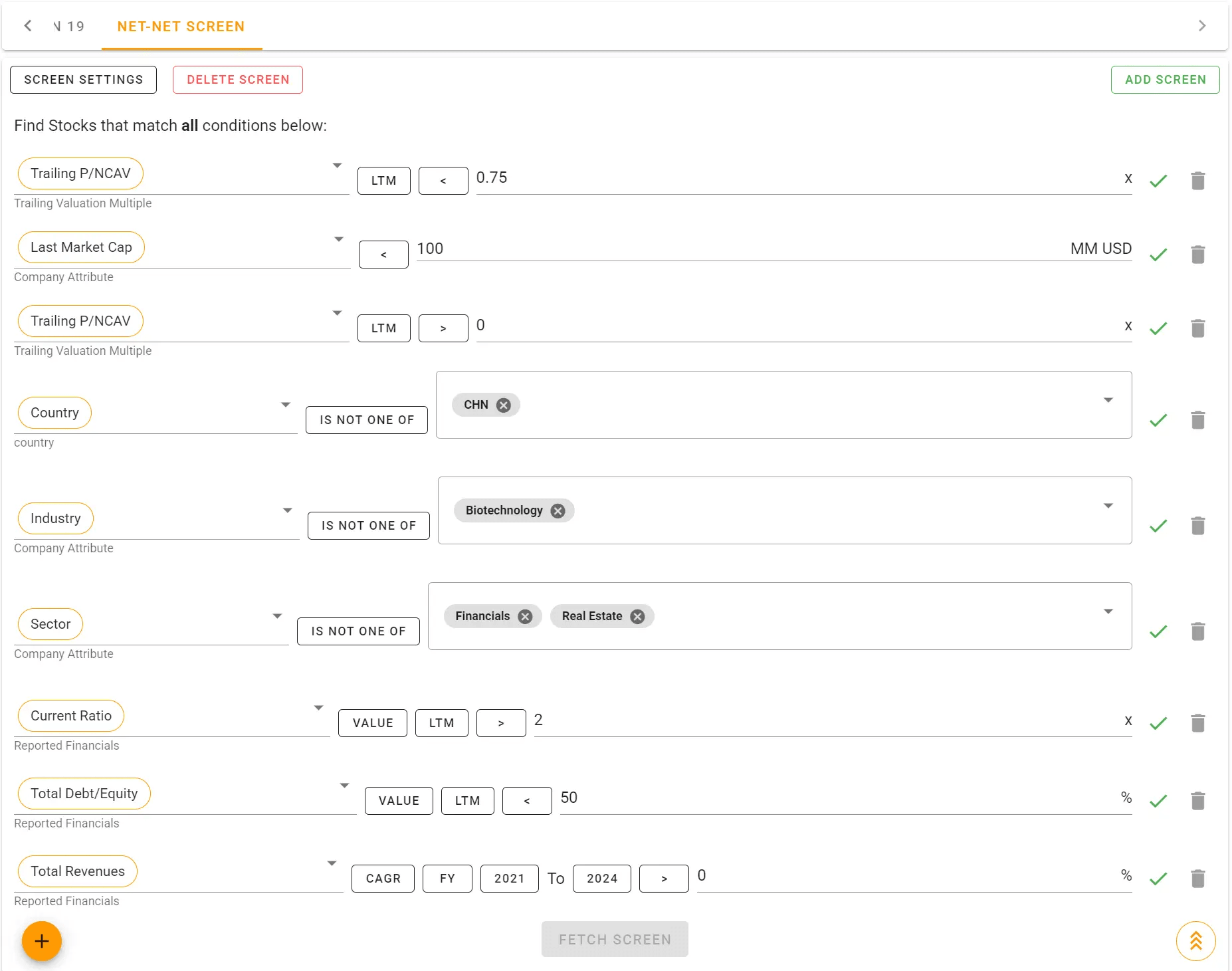

ターゲットにフィルターを設定する:

- 価格対NCAVは0~0.75

- 時価総額1億ドル未満

- 中国ではない

- バイオテクノロジー、金融、不動産は除く

- 流動比率が2以上

- 有利子負債/自己資本合計が0.2未満

- 過去3年間の収益成長

TIKRでこれらのフィルターを設定するとこのようになる:

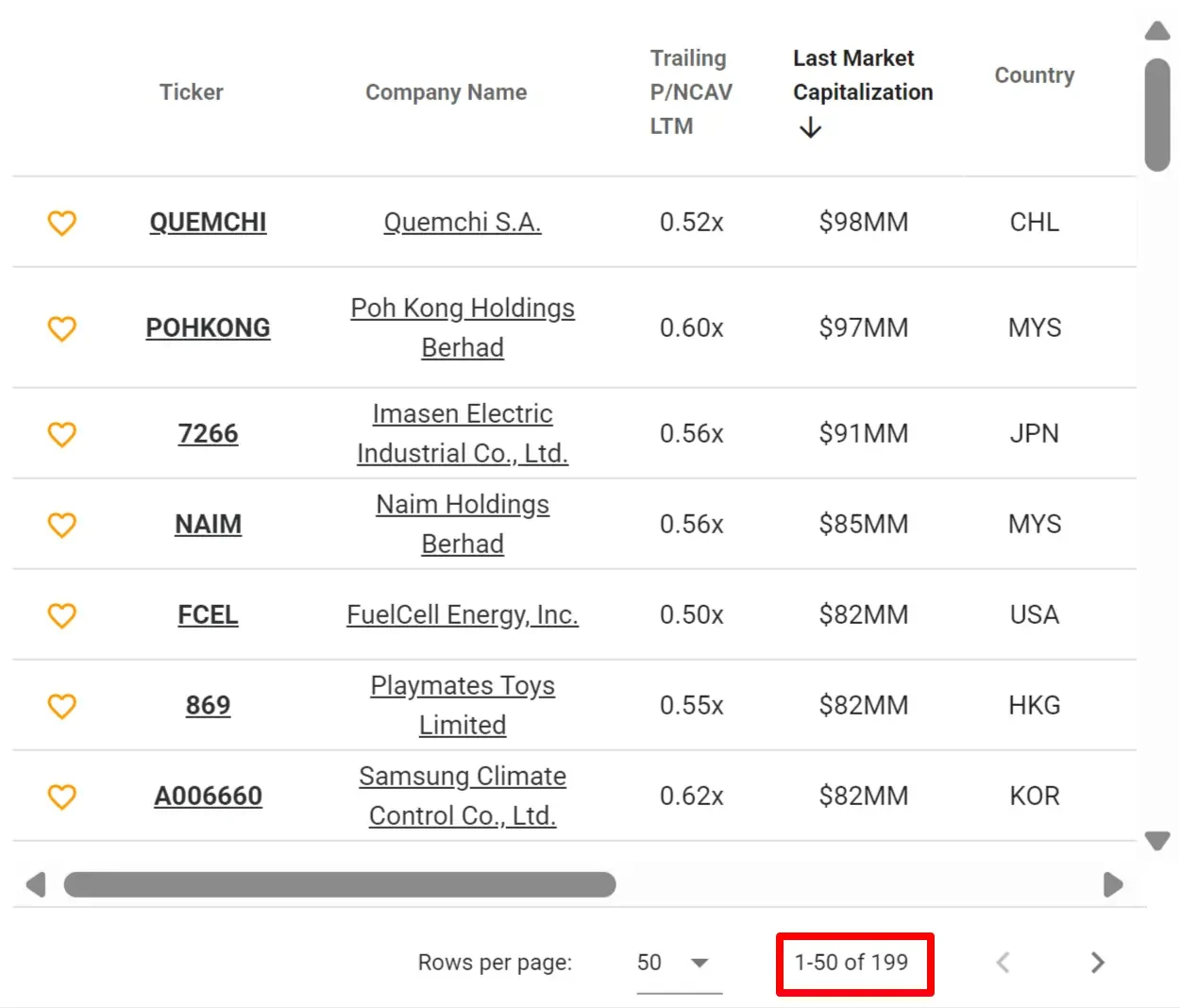

信じられないかもしれないが、このスクリーニングで199銘柄が見つかった。これらは質の高いネットネットであり、本源的価値に対して大きなディスカウントで取引されている可能性が高い:

そこからTIKRを使うことができる:

- 過去のバリュエーションを比較する

近年、株価がNCAVを上回って取引されているかどうかをチェックする。もしそうであれば、センチメントが改善したときに、その会社が反発する可能性があることを示唆している。 - 正味流動資産価値の経年変化

TIKRを使えば、企業の貸借対照表を時系列でチェックし、その企業の正味流動資産価値が時系列で安定しているか増加しているかを確認することができる。また、同社のP/NCAVを時系列で表示し、歴史的に割安かどうかを確認することもできる。 - インサイダーの動きを監視する

経営陣が株式に価値を見出しているシグナルであるインサイダー買いを探す。インサイダー売りや希薄化が激しい企業は避ける。 - 競合他社のベンチマーク

TIKRを使って、同社のバランスシートとバリュエーションを類似の小型株企業と比較する。これにより、同業界の大半の銘柄が現在割安であるかどうかが分かる。

TIKRは、これらすべてを1つの場所にまとめ、時間を節約し、市場を常にアウトパフォームできる銘柄を簡単に見つけることができる。

ネットネットの投資家にとっては、実行するのが難しい戦略を、再現可能で調査主導のものに変えることができる。

TIKRでネットネット銘柄を一挙に検索&分析(ノーリスク、無料でお試しいただけます) >>

ネットネット株投資のリスク

ネットネットは強力なリターンをもたらすが、現実的なリスクも伴う。

このような企業は、理由があって苦境に立たされたり無視されたりすることが多く、すべての割安株が最終的に高値に戻るとは限らない。

よくある落とし穴を理解することで、永久的なキャピタル・ロスを避けることができる:

- 非流動性

ネットネット銘柄の多くは、取引量が限られ、ビッド・アスクのスプレッドが広い。特に取引の少ない小型株では、価格に影響を与えずにポジションをエントリーまたはエグジットすることが難しい場合がある。 - 高い倒産リスク

NCAVを下回る価格で取引されている企業の中には、急速にキャッシュを消費している企業や、すでに財政難に陥っている企業もある。そのため、負債が少ないか全くないネットネットを探すことが重要である。 - カタリストの欠如

市場が再評価する理由がない場合、株価が何年も割安のままであることがある。事業が改善されていなかったり、経営陣が価値を引き出そうとする意思を見せなかったりすると、資金が滞留する可能性がある。ネットネット投資に興味があるなら、ネットネットの分散ポートフォリオに投資することが重要なのは、有望なネットネットネットに見えるアンダーパフォーマーが必ず存在するからだ。 - 経営の不一致

ガバナンスの不備は、小規模企業ではよくあることだ。経営陣は株主還元よりも給与やサイドプロジェクトを優先するかもしれない。インサイダー保有や自社株買いがない場合は、警告のサインだ。 - バリューの罠

一部の事業は割安に見えるが、単に永続的に衰退しているだけである。それらは決して回復しないかもしれないし、NCAVは四半期ごとに蝕まれ続けるかもしれない。こうした銘柄が割安であり続けるのには理由がある。

複数のネットネットに分散することで、個々のネットのパフォーマンスが大きく変動する可能性があるため、結果をスムーズにすることもできる。

FAQセクション:

ネット・ネット株とは?

ネット・ネット株とは、流動資産から負債と優先株式を差し引いた純現在資産価値(NCAV)を下回って取引されている株のことである。これらはディープバリューの機会であり、この投資戦略はもともとベンジャミン・グレアムが広めたものである。

純資産価値はどのように計算するのですか?

NCAVを計算するには、流動資産から負債合計と優先資本を引く。計算式は以下の通り:

NCAV = 流動資産 – 負債合計 – 優先株式

NCAVの2/3以下で取引されている銘柄は、通常、真のネットネットとみなされる。

ネット・ネット株は現在でも意味があるのだろうか?

はい、特にマイクロキャップや国際的なアンダーフォローマーケットではそうです。まれではあるが、ネットネットは、特に市場の低迷時やアナリストのカバレッジが限定的な地域で、依然として出現する。

ネットネット株投資のリスクは?

一般的なリスクには、流動性の低さ、経営不振、急速なキャッシュバーン、カタリストの欠如などがある。すべてのネットネットが良い投資であるとは限らないからこそ、財務の健全性と定性要因のスクリーニングが重要なのである。

ネット・ネット銘柄を探すには?

TIKRのようなツールを使って、株価NCAVが低く、流動比率が高 く、負債が少ない企業をスクリーニングすることができる。そこから、インサイダー買 い、営業履歴、カタリストなどの定性フィルターを適用し、リ ストを絞り込む。

TIKRテイクアウェイ

ネットネット投資とは、完璧なビジネスを見つけることではない。ネット・ネット投資とは、完璧なビジネスを見つけることではなく、ダウンサイドが限定的で、割安な資産を見極めることである。この戦略には、データに基づいたアプローチと、他の投資家が行動を起こそうとしないときに進んで行動する姿勢が必要である。

TIKRのようなツールは、ネット・ネット機会のスクリーニング、分析、モニターをすべて一箇所で行うことができるため、プロセスをより効率的にする。

TIKRターミナルは、10万以上の銘柄に関する業界トップクラスの財務データを提供しているため、ポートフォリオに最適な銘柄を探すなら、TIKRを利用したい!

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイスを目的としたものではなく、銘柄の売買を推奨するものでもないことにご注意ください。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!