Aspetti salienti:

- Air France-KLM sta ricostruendo la redditività e la solidità del bilancio dopo la pandemia e sta ottenendo continue efficienze di costo nella sua rete e nelle operazioni low-cost di Transavia.

- Il titolo AF potrebbe ragionevolmente raggiungere i 14 euro per azione entro dicembre 2029, sulla base delle nostre ipotesi di valutazione.

- Ciò implica un rendimento totale del 20,2% dal prezzo odierno di 11 euro, con un rendimento annualizzato del 4,8% nei prossimi 4 anni.

Air France-KLM SA (AF) è uno dei principali gruppi aerei europei e gestisce i marchi Air France, KLM e Transavia. Il gruppo si sta concentrando su una gestione disciplinata della capacità e su un rigoroso controllo dei costi per rafforzare i margini.

La ripresa del traffico sta aiutando AF a stabilizzare gli utili, anche se le pressioni competitive rimangono un rischio chiave per i prossimi anni.

Ecco perché il titolo Air France-KLM potrebbe ancora offrire un moderato potenziale di rendimento fino al 2029, grazie al continuo risanamento del bilancio.

Cosa dice il modello per il titolo Air France-KLM SA

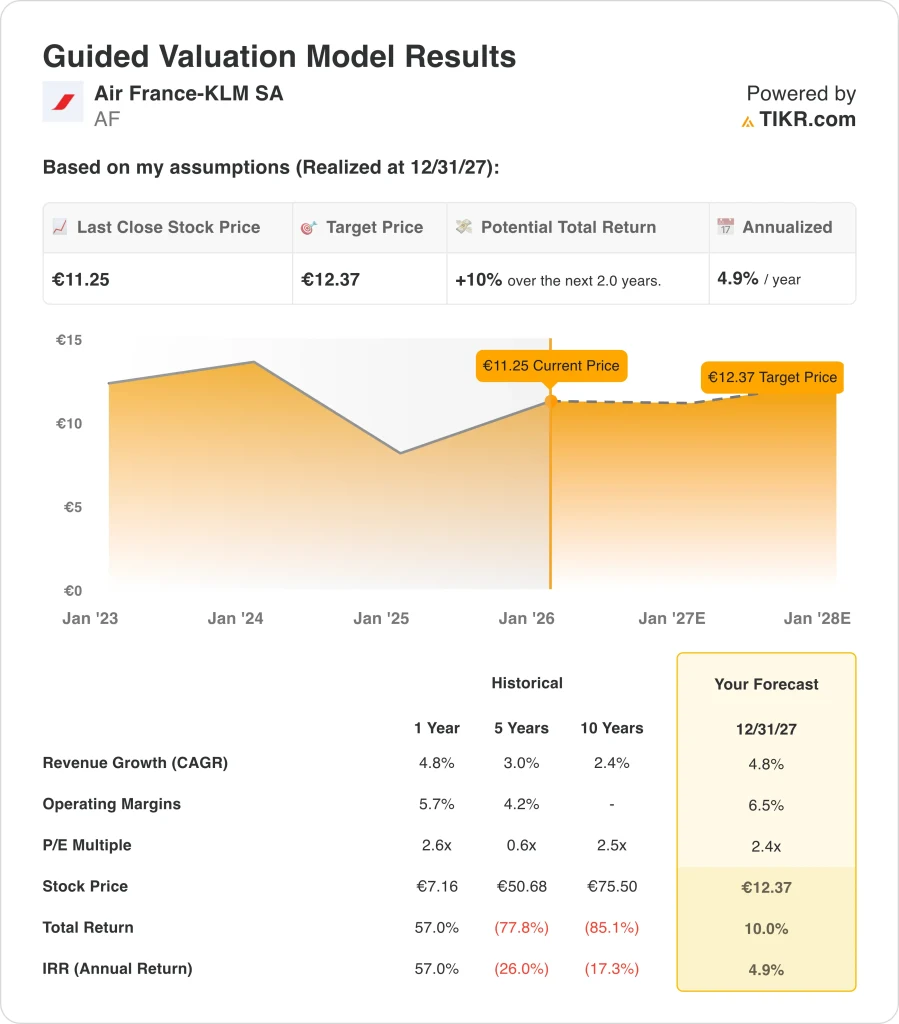

Abbiamo analizzato i potenziali risultati del titolo Air France-KLM utilizzando il modello di valutazione di TIKR, concentrandoci sul potere di guadagno normalizzato e sulla valutazione del gruppo.

Sulla base di stime medie di crescita dei ricavi annui del 4,8%, di un margine operativo del 6,5% e di un multiplo P/E in uscita di 2,4x, il modello prevede che il prezzo delle azioni di Air France-KLM possa passare da 11 a 12 euro.

Si tratterebbe di un rendimento totale del 10%, o di un rendimento annualizzato del 4,9% nei prossimi 2 anni.

Le nostre ipotesi di valutazione

Il modello di valutazione di TIKR consente di inserire le proprie ipotesi di crescita dei ricavi, dei margini operativi e del multiplo P/E di una società e calcola i rendimenti attesi del titolo.

Ecco quali abbiamo utilizzato per il titolo Air France:

1. Crescita dei ricavi: 4.8%

La traiettoria storica dei ricavi di Air France-KLM riflette sia la pressione ciclica che la normalizzazione post-pandemia. Nell'ultimo anno, i ricavi sono cresciuti del 4,8% grazie a una domanda sana e a prezzi relativamente fermi, evidenziando una tendenza a lungo termine di modesta espansione piuttosto che di rapida crescita strutturale.

Sulla base delle stime di consenso degli analisti, ipotizziamo una crescita annua dei ricavi del 2,9% dal 2026 al 2030, che si allinea strettamente alle medie storiche dell'azienda.

2. Margini operativi: 6.5%

La redditività di Air France-KLM è migliorata rispetto ai minimi della pandemia, grazie alla ripresa dei fattori di carico e al rafforzamento dei ricavi unitari.

Sulla base delle stime di consenso degli analisti, utilizziamo un margine operativo del 6,5%, che presuppone che AF possa sostenere un profilo di margine modestamente positivo attraverso l'efficienza dei costi e la gestione della capacità.

3. Multiplo P/E di uscita: 2,4x

I titoli delle compagnie aeree spesso scambiano a multipli di guadagno bassi a causa della ciclicità degli utili e dell'esposizione a shock esogeni. Air France-KLM non fa eccezione, e il suo multiplo riflette sia i progressi della ripresa che il bilancio residuo.

Sulla base delle stime di consenso degli analisti, applichiamo ad AF un multiplo P/E di uscita di 2,4 volte entro il 2027, che è coerente con una visione cauta di come il mercato potrebbe valutare gli utili normalizzati dell'azienda.

Costruisci il tuo modello di valutazione per valutare qualsiasi azione (è gratuito!) >>>

Cosa succede se le cose vanno meglio o peggio?

Diversi scenari per le azioni AF fino al 2030 mostrano un'ampia gamma di risultati potenziali a seconda dell'andamento del traffico, dell'inflazione dei costi e della disciplina di allocazione del capitale (si tratta di stime, non di rendimenti garantiti):

- Caso basso: l' aumento dei costi del carburante, l'inflazione dei salari o l'indebolimento della domanda compenserebbero in larga misura i miglioramenti operativi → rendimento annuo dello 0,1%.

- Caso medio: Ambiente macro relativamente stabile, continuo controllo dei costi e dinamiche competitive stabili → 4,8% di rendimenti annuali

- Caso alto: una forte domanda di viaggi, un'efficace gestione dei rendimenti e decisioni disciplinate sulla capacità potrebbero sostenere una maggiore redditività→ 8,8% di rendimenti annuali

Per i potenziali acquirenti, ciò potrebbe implicare la necessità di un margine di sicurezza maggiore sul prezzo di ingresso. Per gli azionisti esistenti, i risultati evidenziano come i rendimenti futuri dipenderanno probabilmente dalla capacità di AF di sostenere i miglioramenti della redditività.

Vedere cosa pensano gli analisti del titolo AF in questo momento (gratis con TIKR) >>>

Quanto rialzo ha il titolo Air France Air Franceda qui in poi?

Con il nuovo strumento Valuation Model di TIKR, è possibile stimare il prezzo potenziale di un'azione in meno di un minuto.

Bastano tre semplici input:

- Crescita dei ricavi

- Margini operativi

- Multiplo P/E di uscita

Se non siete sicuri di cosa inserire, TIKR compila automaticamente ogni dato utilizzando le stime di consenso degli analisti, fornendovi un punto di partenza rapido e affidabile.

Da qui, TIKR calcola il prezzo potenziale dell'azione e i rendimenti totali negli scenari Toro, Base e Orso, in modo da poter vedere rapidamente se un titolo appare sottovalutato o sopravvalutato.

Scoprite il vero valore di un'azione in meno di 60 secondi (gratis con TIKR) >>>

Cercate nuove opportunità?

- Vedere quali azioni investitori miliardari stanno acquistando in modo da poter seguire il denaro intelligente.

- Analizzare le azioni in soli 5 minuti con la piattaforma di TIKR, tutta in uno e facile da usare.

- Più rocce si rovesciano... più opportunità si scoprono. Cercate tra oltre 100.000 azioni globali, tra le partecipazioni dei migliori investitori globali e molto altro ancora con TIKR.

Esclusione di responsabilità:

Si prega di notare che gli articoli su TIKR non sono intesi come consigli di investimento o finanziari da parte di TIKR o del nostro team di contenuti, né sono raccomandazioni per l'acquisto o la vendita di azioni. Creiamo i nostri contenuti sulla base dei dati di investimento di TIKR Terminal e delle stime degli analisti. Le nostre analisi potrebbero non includere notizie recenti sulle società o aggiornamenti importanti. TIKR non ha una posizione in nessuno dei titoli citati. Grazie per la lettura e buon investimento!