Principales conclusiones:

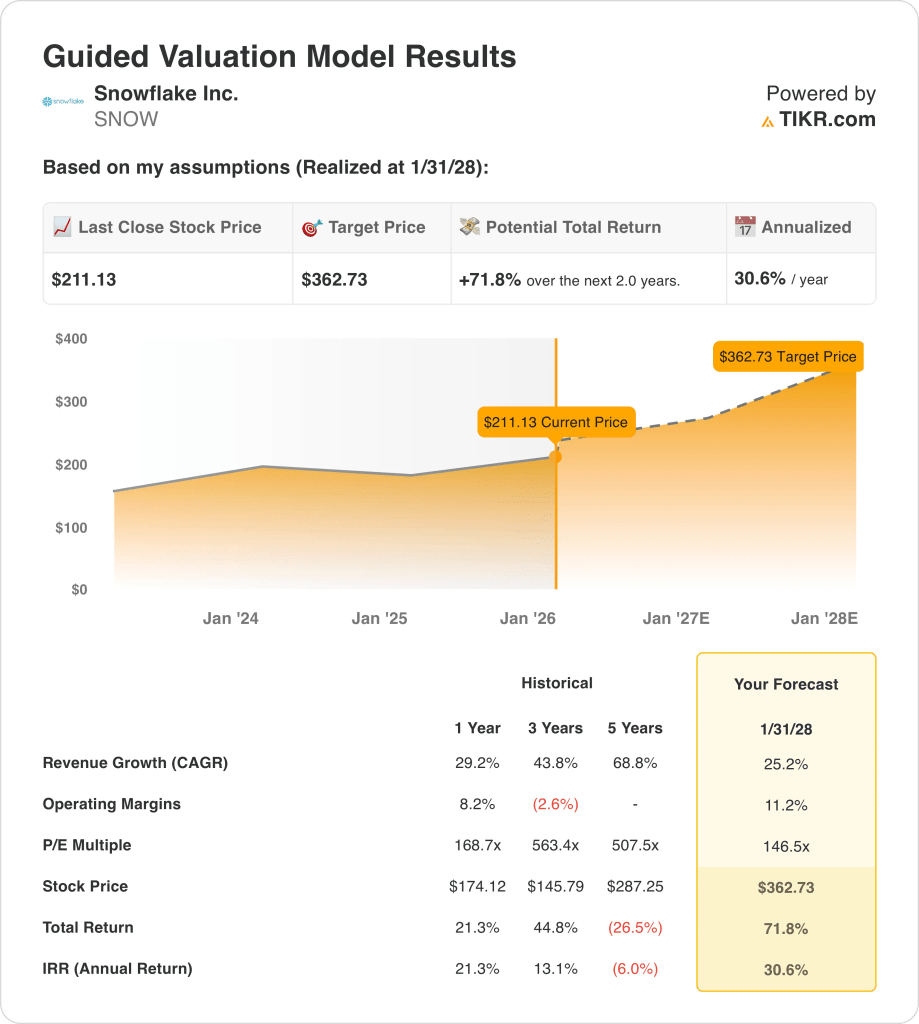

- Proyección de precios: Las acciones de Snowflake tienen un valor modelado de 363 $ para 2028 basado en un crecimiento sostenido y un múltiplo de salida cercano a 147x.

- Potencial alcista: Este objetivo representa un 72% de revalorización total desde el precio actual de 211 $ a medida que aumentan los ingresos y los márgenes.

- Rentabilidad anual: La valoración implica una rentabilidad anualizada del 31% en los próximos 2 años impulsada por el apalancamiento operativo.

- Perfil de crecimiento: Snowflake asume un crecimiento de los ingresos del 25% y márgenes operativos del 11%, lo que refleja los beneficios de escala de su plataforma AI Data Cloud.

Snowflake(SNOW) opera una plataforma de datos basada en la nube que genera 4.000 millones de dólares en ingresos de arrastre, sirviendo a las empresas a través de análisis, IA y cargas de trabajo de aplicaciones.

En enero de 2026, Snowflake acordó adquirir Observe, ampliando su plataforma a la observabilidad impulsada por IA para operaciones de datos a escala empresarial.

La empresa informó de unos ingresos trimestrales de 1.000 millones de dólares, lo que confirma el fuerte impulso de las líneas superiores a medida que mejoran las tendencias de rentabilidad.

Las acciones de Snowflake operan con márgenes cercanos al 11% y una capitalización de mercado de unos 70.000 millones de dólares, respaldada por una elevada retención y una expansión basada en el uso.

A pesar del fuerte crecimiento y la mejora de los márgenes, la valoración refleja unas expectativas elevadas, lo que mantiene la atención en la ejecución sostenida.

Lo que dice el modelo para las acciones de SNOW

Evaluamos el potencial alcista de Snowflake utilizando la escala operativa, la expansión de los márgenes y el posicionamiento de la IA empresarial reflejados en su marco de valoración guiada.

Suponiendo un crecimiento de los ingresos del 25,2%, unos márgenes operativos del 11,2% y un múltiplo de salida de 146,5 veces, el modelo proyecta un apalancamiento sostenido de los beneficios.

Esta configuración respalda un precio objetivo de 362,73 dólares, lo que implica una rentabilidad total del 71,8% y una rentabilidad anualizada del 30,6%.

Nuestros supuestos de valoración

El modelo de valoración de TIKR le permite introducir sus propias hipótesis para el crecimiento de los ingresos, los márgenes operativos y el múltiplo P/E de una empresa, y calcula los rendimientos esperados de la acción.

Esto es lo que hemos utilizado para las acciones de SNOW:

1. Crecimiento de los ingresos: 25,2

Las acciones de Snowflake aumentaron los ingresos de seguimiento hasta cerca de 4.000 millones de dólares, manteniendo un crecimiento superior al 25% a medida que las cargas de trabajo de datos empresariales se consolidaban en una única plataforma en la nube.

Los ingresos trimestrales cercanos a los 1.200 millones de dólares crecieron un 29% interanual, mostrando la resistencia de la demanda a pesar de la cautela del gasto empresarial.

Un crecimiento de los ingresos del 25,2% equilibra la fuerte adopción de la IA con la normalización del hipercrecimiento anterior, lo que respalda una rentabilidad anual prevista del 30,6%.

2. Márgenes operativos: 11.1%

Los márgenes operativos mejoraron desde niveles profundamente negativos hacia cifras de un solo dígito, ya que la eficiencia de escala redujo los costes de infraestructura y adquisición.

Los recientes márgenes de explotación cercanos al 11% reflejan una mejor economía de uso, un crecimiento disciplinado del gasto y una mayor contribución de los grandes clientes empresariales.

Un margen operativo del 11,2% representa una rentabilidad normalizada sin asumir recortes agresivos de costes ni cambios estructurales de precios.

3. Múltiplo PER de salida: 146,5x

Históricamente, las acciones de Snowflake cotizaron por encima de 150 veces los beneficios durante el pico de crecimiento, cuando los ingresos superaban el 40% y los márgenes aún se estaban formando.

La valoración actual es optimista, pero refleja cautela, ya que los inversores vigilan la durabilidad de los márgenes y la intensidad competitiva dentro de las plataformas de datos en la nube.

Un múltiplo de salida de 146,5x supone una credibilidad de crecimiento sostenido, lo que arroja un objetivo de 362,73 $ y una rentabilidad total del 71,8%, o un 30,6% anual.

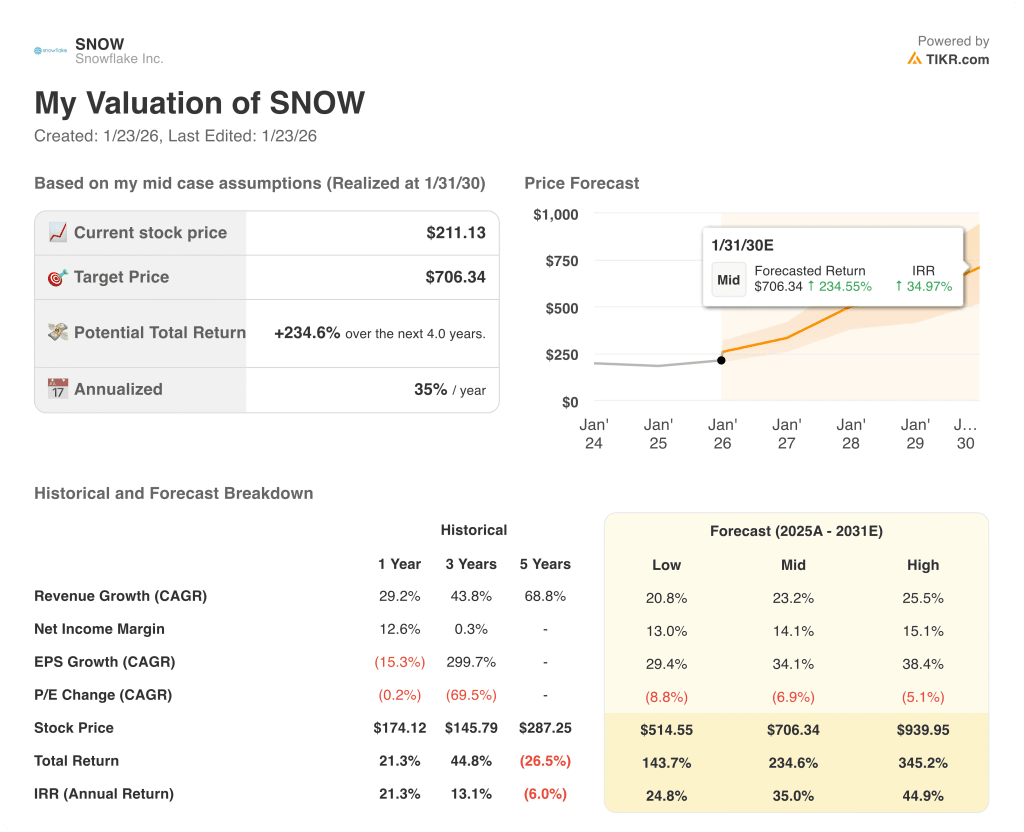

Qué ocurre si las cosas van mejor o peor?

Los resultados de Snowflake dependen del consumo de datos de las empresas, la adopción de cargas de trabajo de IA y la disciplina de costes, creando distintas vías de ejecución hasta 2030.

- Caso bajo: Si el gasto empresarial se mantiene prudente y el crecimiento del uso se ralentiza, los ingresos crecen en torno al 20,8% con márgenes cercanos al 13,0% → 24,8% de rentabilidad anualizada.

- Caso medio: Con las cargas de trabajo de datos centrales escalando como se espera, el crecimiento de los ingresos se acerca al 23,2% y los márgenes mejoran hacia el 14,1% → 35,0% de rentabilidad anualizada.

- Caso alto: Si las cargas de trabajo impulsadas por IA se aceleran y mejora la eficiencia, los ingresos alcanzan alrededor del 25,5% con márgenes que se acercan al 15,1% → 44,9% de rentabilidad anualizada.

El precio objetivo de 706,34 $ del caso medio es alcanzable mediante una ejecución sostenida y una expansión del uso, sin depender de la expansión múltiple ni del sentimiento especulativo.

¿Qué recorrido tiene a partir de ahora?

Con la nueva herramienta Modelo de Valoración de TIKR, puede estimar el precio potencial de una acción en menos de un minuto.

Todo lo que se necesita son tres simples entradas:

- Crecimiento de los ingresos

- Márgenes operativos

- Múltiplo PER de salida

Si no está seguro de qué introducir, TIKR rellena automáticamente cada dato utilizando las estimaciones de consenso de los analistas, lo que le proporciona un punto de partida rápido y fiable.

A partir de ahí, TIKR calcula el precio potencial de la acción y la rentabilidad total en los escenarios alcista, bajista y básico, para que pueda ver rápidamente si una acción parece infravalorada o sobrevalorada.

En busca de nuevas oportunidades?

- Vea qué valores están comprando los inversores multimillonarios para que pueda seguir al dinero inteligente.

- Analice las acciones en tan solo 5 minutos con la plataforma todo en uno y fácil de usar de TIKR.

- Cuantas más piedras vuelques... más oportunidades descubrirás. Busque en más de 100.000 valores de todo el mundo, en las participaciones de los principales inversores mundiales y mucho más con TIKR.

Descargo de responsabilidad:

Tenga en cuenta que los artículos de TIKR no pretenden servir como asesoramiento financiero o de inversión de TIKR o de nuestro equipo de contenido, ni son recomendaciones para comprar o vender acciones. Creamos nuestro contenido basándonos en los datos de inversión de TIKR Terminal y en las estimaciones de los analistas. Es posible que nuestro análisis no incluya noticias recientes de la empresa o actualizaciones importantes. TIKR no tiene posiciones en ninguno de los valores mencionados. Gracias por leernos y ¡buenas inversiones!