Puntos clave:

- La inflexión de las tarifas: Tras años de vientos en contra, las tarifas de los nuevos clientes han pasado a ser positivas, acelerándose hasta superar el 3% de crecimiento interanual (neto de descuentos) en el tercer trimestre.

- Máquina de crecimiento externo: La dirección está aprovechando la dislocación del mercado, ejecutando una adquisición de 244 millones de dólares de 24 propiedades en Utah, Arizona y Nevada.

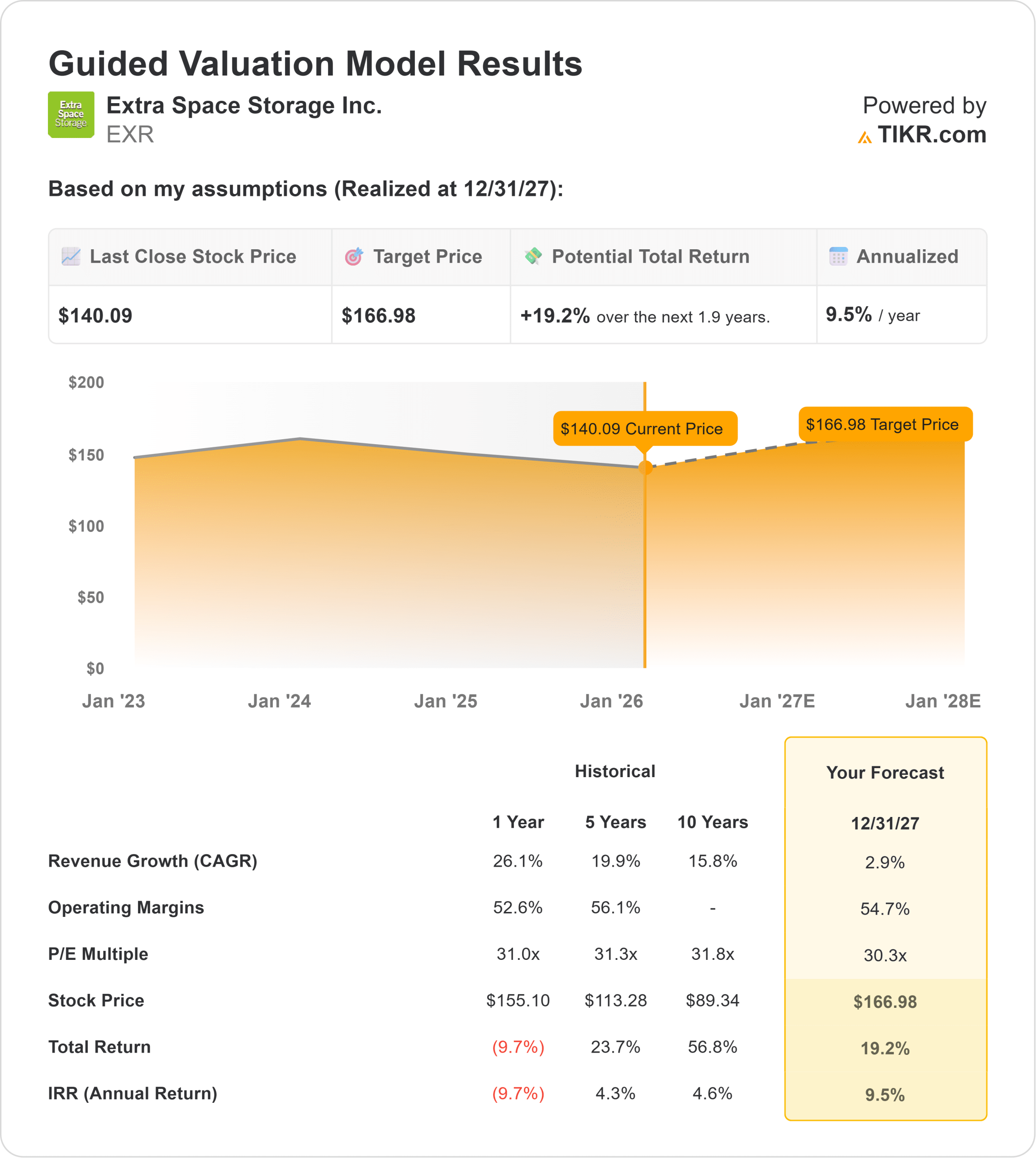

- Proyección de precios: El modelo de valoración apunta a un objetivo de 167 dólares para 2027, lo que sugiere una subida moderada desde el precio actual.

- Rendimientos sólidos: Con una rentabilidad anualizada implícita del 9,5%, el modelo señala un "Mantener", lo que indica que el valor tiene un precio para una capitalización constante más que para un crecimiento explosivo.

Extra Space Storage(EXR) es el mayor operador de autoalmacenamiento de EE.UU., y por fin está viendo la luz al final del túnel.

Su Consejero Delegado, Joe Margolis, destacó un punto de inflexión crítico en el último trimestre: las tarifas para nuevos clientes han aumentado positivamente por primera vez en tres años.

Esta capacidad de fijación de precios se apoya en una plataforma operativa sólida como una roca.

La ocupación de las mismas tiendas sigue siendo alta, del 93,7%, y la plataforma de gestión de terceros de la empresa ha añadido otras 95 tiendas, con lo que la cartera total gestionada supera los 1.800 establecimientos.

Desde el punto de vista financiero, la empresa es una fortaleza.

Los ingresos en los últimos doce meses ascienden a 3.420 millones de dólares, con unos impresionantes márgenes operativos del 44,8%.

Sin embargo, con la acción cotizando a 140 dólares, la valoración no es precisamente una ganga. ¿Es éste el punto de entrada adecuado, o deberían los inversores esperar a una oferta mejor?

Lo que dice el modelo para las acciones de EXR

Este análisis evalúa el potencial de EXR hasta 2027, equilibrando la mejora del entorno de tipos con la prima de valoración actual.

El modelo señala un "Mantener".

Utilizando una previsión de crecimiento de los ingresos (CAGR) del 2,9% y unos márgenes operativos del 54,7%, el modelo apunta a un precio objetivo de 167 dólares en diciembre de 2027.

Esto implica una rentabilidad anualizada del 9,5% desde los niveles actuales.

El modelo sugiere que Extra Space está "bastante valorada", ya que ofrece una rentabilidad de un solo dígito impulsada por la estabilidad y los dividendos, pero el precio actual deja poco margen para la expansión múltiple.

Wall Street es ligeramente más cauto.

El "objetivo de la calle" medio es de 150,95 dólares, lo que implica sólo un 7% de revalorización y es inferior a la proyección de nuestro modelo.

Estime el valor razonable de una empresa al instante (gratis con TIKR) >>>

Nuestras hipótesis de valoración

El modelo de valoración de TIKR le permite introducir sus propias hipótesis para el crecimiento de los ingresos, los márgenes operativos y el múltiplo PER de una empresa, y calcula la rentabilidad esperada de la acción.

Esto es lo que utilizamos para las acciones de EXR:

1. Crecimiento de los ingresos: 2,9

El motor del crecimiento está arrancando de nuevo.

La dirección señaló que los índices en la calle mejoraron secuencialmente todos los meses desde mayo, impulsados por sus sistemas de precios propios y sus inversiones en marketing.

Aunque los ingresos en el mismo establecimiento se mantuvieron planos a corto plazo debido a los descuentos, la tendencia a largo plazo apunta al alza.

El modelo prevé una CAGR constante del 2,9%, lo que refleja la capacidad de la empresa para impulsar los alquileres a medida que se estabiliza la rotación de viviendas.

2. Márgenes de explotación: 54.7%

La escala impulsa una rentabilidad superior.

El modelo asume que los márgenes operativos se mantendrán en un sólido 54,7% hasta 2027.

Este elevado perfil de márgenes está defendido por el "Programa de Préstamos Puente" de la empresa, que genera ingresos por intereses de alto rendimiento (123 millones de dólares en originaciones este trimestre) y alimenta la cartera de adquisiciones.

3. Múltiplo PER de salida: 30,3x

Los REIT suelen negociarse con múltiplos FFO, pero el modelo TIKR utiliza un proxy P/E para esta proyección.

El modelo asume un múltiplo de salida de 30,3x.

Se trata de un múltiplo superior, que refleja el estatus de Extra Space como el mejor operador de su clase, con importantes ventajas de escala sobre sus competidores más pequeños.

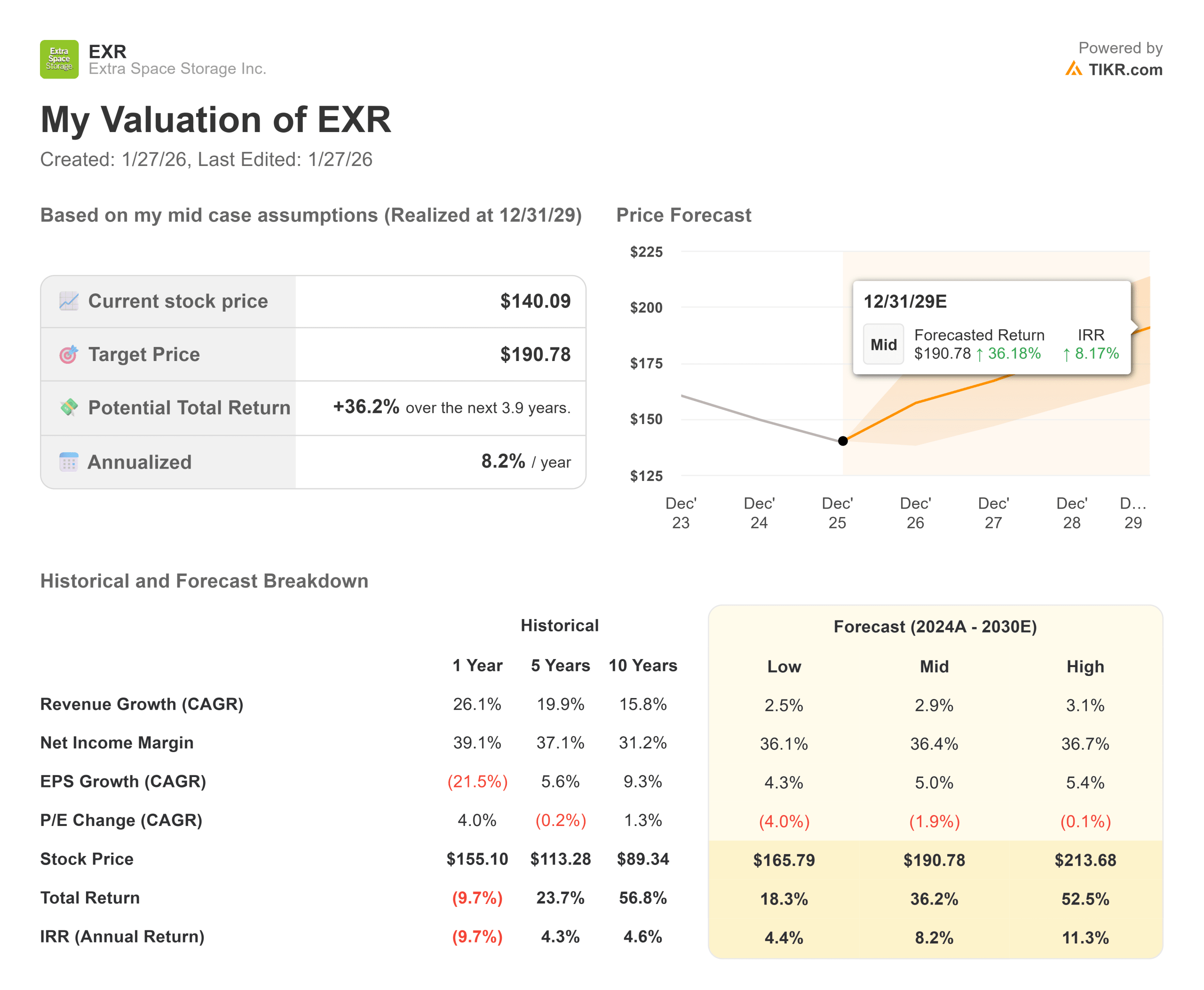

¿Qué pasa si las cosas van mejor o peor?

Si analizamos los escenarios a largo plazo (hasta 2029), el perfil de riesgo/rentabilidad sigue siendo equilibrado (se trata de estimaciones, no de rentabilidades garantizadas):

- Caso bajo: Si el crecimiento de los tipos se estanca, el modelo proyecta una rentabilidad de sólo el 4,4% anual, por debajo del mercado en general.

- Caso medio: Con una ejecución constante, el modelo avanzado apunta a una rentabilidad anual del 8,2% hasta 2029.

- Caso alto: Si el mercado inmobiliario repunta con fuerza, impulsando un mayor volumen de mudanzas, la acción podría ofrecer una rentabilidad anual del 11,3%, situando la TIR en territorio de dos dígitos.

¿Qué recorrido tiene la acción EXR a partir de ahora?

Con la nueva herramienta Modelo de Valoración de TIKR, puede estimar el precio potencial de una acción en menos de un minuto.

Todo lo que necesita son tres simples entradas:

- Crecimiento de los ingresos

- Márgenes operativos

- Múltiplo PER de salida

Si no está seguro de qué introducir, TIKR rellena automáticamente cada dato utilizando las estimaciones de consenso de los analistas, lo que le proporciona un punto de partida rápido y fiable.

A partir de ahí, TIKR calcula el precio potencial de la acción y la rentabilidad total en escenarios alcistas, bajistas y de base para que pueda ver rápidamente si una acción parece infravalorada o sobrevalorada.

Vea el valor real de una acción en menos de 60 segundos (gratis con TIKR) >>>

¿Busca nuevas oportunidades?

- Vea qué acciones están comprando los inversores multimillonarios para que pueda seguir al dinero inteligente.

- Analice las acciones en tan sólo 5 minutos con la plataforma todo en uno y fácil de usar de TIKR.

- Cuantas más piedras vuelques... más oportunidades descubrirás. Busque en más de 100.000 valores de todo el mundo, en las participaciones de los principales inversores mundiales y mucho más con TIKR.

Descargo de responsabilidad:

Tenga en cuenta que los artículos de TIKR no pretenden servir como asesoramiento financiero o de inversión de TIKR o de nuestro equipo de contenidos, ni son recomendaciones para comprar o vender acciones. Creamos nuestro contenido basándonos en los datos de inversión de TIKR Terminal y en las estimaciones de los analistas. Es posible que nuestro análisis no incluya noticias recientes de la empresa o actualizaciones importantes. TIKR no tiene posiciones en ninguno de los valores mencionados. Gracias por leernos y ¡buenas inversiones!