Puntos clave:

- El escudo de los dividendos: La dirección celebró un hito masivo, marcando 50 años consecutivos de aumentos de dividendos, consolidando el estatus de ADM como Rey del Dividendo incluso en un entorno "difícil y dinámico".

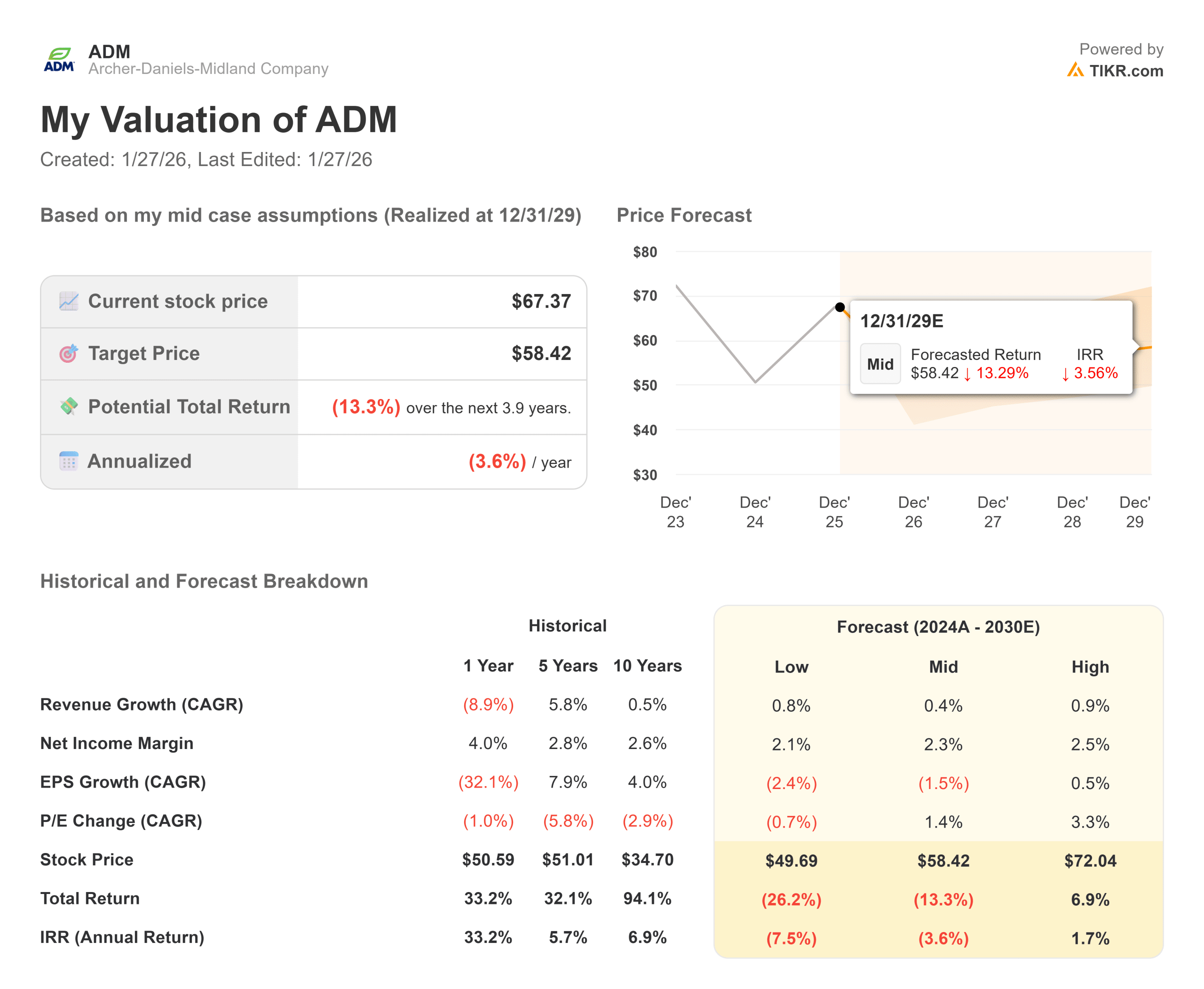

- Advertencia sobre la valoración: A pesar de la rentabilidad, el modelo de valoración parpadea en rojo, señalando un objetivo de 53 dólares para 2027, lo que sugiere un importante riesgo a la baja desde el precio actual.

- Rentabilidad negativa: Con una rentabilidad anualizada implícita del -11,8%, el modelo señala que el valor está actualmente sobrevalorado en relación con su perfil de crecimiento ralentizado.

- Compresión de márgenes: El modelo supone que los márgenes operativos se situarán en el 2,2%, lo que refleja la continua presión sobre los márgenes de trituración y la deflación de las materias primas.

Archer-Daniels-Midland(ADM) es un titán de la seguridad alimentaria mundial, pero actualmente navega por un campo minado de incertidumbre política y compresión de márgenes.

Su Consejero Delegado, Juan Luciano, describió el entorno actual como "muy difícil", citando la falta de claridad en las políticas sobre biocombustibles (RVO) que ha lastrado el negocio de trituración.

A pesar de estos vientos en contra, la empresa está tirando de las palancas de "autoayuda".

La dirección se centró en gran medida en la optimización de la cartera y la eficiencia para navegar por el ciclo, expresando su optimismo de que "la política nos dará claridad" en 2026.

Sin embargo, los datos fundamentales son prudentes.

Aunque el dividendo es seguro, el motor de crecimiento se ha estancado. El mercado espera un giro en el ciclo de las materias primas que aún no ha llegado.

Con la acción cotizando a 67 dólares, los inversores están pagando por una recuperación que aún no se aprecia en las cifras. ¿Es el dividendo suficiente protección, o hay más caídas por delante?

Qué dice el modelo sobre las acciones de ADM

Este análisis evalúa el potencial de ADM hasta 2027, teniendo en cuenta el entorno de lento crecimiento de las materias primas y los escasos márgenes.

El modelo señala "Vender / Trampa de Valor".

Utilizando una previsión de crecimiento de ingresos (CAGR) del 0,4% y márgenes operativos del 2,2%, el modelo apunta a un precio objetivo de 53 dólares en diciembre de 2027.

Esto implica una dolorosa rentabilidad anualizada del -11,8% desde los niveles actuales.

El modelo sugiere que, incluso con el dividendo, la depreciación del capital probablemente arrastrará la rentabilidad total a territorio negativo en los próximos dos años.

Wall Street comparte este sentimiento bajista.

El "objetivo de la calle" medio se sitúa en torno a los 58 dólares, lo que coincide con la visión prudente del modelo e implica un retroceso desde el precio actual.

Estime el valor razonable de una empresa al instante (gratis con TIKR) >>>

Nuestras hipótesis de valoración

El modelo de valoración de TIKR le permite introducir sus propias hipótesis para el crecimiento de los ingresos, los márgenes operativos y el múltiplo PER de una empresa, y calcula la rentabilidad esperada de la acción.

Esto es lo que utilizamos para las acciones de ADM:

1. Crecimiento de los ingresos: 0,4%.

El crecimiento se ha estancado.

Aunque los segmentos de "Nutrición" y "Sabores" ofrecen cierta diversificación, el negocio principal de Servicios Agrícolas lucha contra los mínimos cíclicos.

El modelo prevé una CAGR estancada del 0,4% hasta 2027, lo que refleja la dificultad de hacer crecer una línea de ingresos masiva en un entorno de cultivos deflacionarios.

2. Márgenes de explotación: 2,2%.

La eficiencia es clave, pero los márgenes siguen siendo ajustados.

El modelo asume que los márgenes operativos promediarán el 2,2%, lo que refleja la continua presión sobre los márgenes de trituración. Se trata de un factor crítico; si ADM no puede ampliar los márgenes más allá de este estrecho nivel, el soporte de valoración es débil.

3. Múltiplo PER de salida: 11,7x

ADM cotiza actualmente con una prima en relación con su potencial de beneficios.

El modelo asume que el múltiplo se comprime hasta 11,7 veces en 2027.

Esta contracción del múltiplo actúa como un importante viento en contra. Si el mercado deja de tratar a ADM como una historia de crecimiento y la valora estrictamente como un comerciante de materias primas con márgenes bajos, el precio de las acciones tiene aún más recorrido a la baja.

¿Qué ocurre si las cosas van mejor o peor?

El Modelo Guiado presenta un sobrio "Caso Base", destacando los riesgos de invertir en un pico cíclico (se trata de estimaciones, no de rendimientos garantizados):

- Caso bajo: Si las políticas de biocombustibles decepcionan y los márgenes se comprimen aún más, la acción podría tocar mínimos cercanos a los 45 dólares, ofreciendo importantes rendimientos negativos.

- Caso medio: Incluso con una ejecución constante, el objetivo es de 53 $, lo que supondría una rentabilidad anual del -11,8%.

- Caso alto: Para que la acción funcione, ADM necesita un repunte masivo de los precios de las materias primas para impulsar los márgenes por encima del 3%. Sin ello, la subida está limitada por el techo de valoración.

¿Qué recorrido alcista tienen las acciones de ADM a partir de ahora?

Con la nueva herramienta Modelo de Valoración de TIKR, puede estimar el precio potencial de una acción en menos de un minuto.

Todo lo que necesita son tres simples entradas:

- Crecimiento de los ingresos

- Márgenes operativos

- Múltiplo PER de salida

Si no está seguro de qué introducir, TIKR rellena automáticamente cada dato utilizando las estimaciones de consenso de los analistas, lo que le proporciona un punto de partida rápido y fiable.

A partir de ahí, TIKR calcula el precio potencial de la acción y la rentabilidad total en escenarios alcistas, bajistas y de base para que pueda ver rápidamente si una acción parece infravalorada o sobrevalorada.

Vea el valor real de una acción en menos de 60 segundos (gratis con TIKR) >>>

¿Busca nuevas oportunidades?

- Vea qué acciones están comprando los inversores multimillonarios para que pueda seguir al dinero inteligente.

- Analice las acciones en tan sólo 5 minutos con la plataforma todo en uno y fácil de usar de TIKR.

- Cuantas más piedras vuelques... más oportunidades descubrirás. Busque en más de 100.000 valores de todo el mundo, en las participaciones de los principales inversores mundiales y mucho más con TIKR.

Descargo de responsabilidad:

Tenga en cuenta que los artículos de TIKR no pretenden servir como asesoramiento financiero o de inversión de TIKR o de nuestro equipo de contenido, ni son recomendaciones para comprar o vender acciones. Creamos nuestro contenido basándonos en los datos de inversión de TIKR Terminal y en las estimaciones de los analistas. Es posible que nuestro análisis no incluya noticias recientes de la empresa o actualizaciones importantes. TIKR no tiene posiciones en ninguno de los valores mencionados. Gracias por leernos y ¡buenas inversiones!