沃尔格林博姿联盟(纳斯达克股票代码:WBA)多年来一直饱受压力。收入增长放缓,利润率依然微薄,股价在经历了多年的长期下跌后接近每股 12 美元。持续的报销压力和疲软的零售流量继续拖累业绩,让人担心公司能否尽快稳定下来。

最近,沃尔格林做出的改变引起了投资者的关注。公司加快了成本削减计划,并强调有早期迹象表明,节省下来的成本已开始在业绩中显现。管理层还任命了一位具有深厚医疗经验的新首席执行官,这标志着公司将更加专注于长期战略和运营纪律。这些转变表明,沃尔格林正在采取更积极的措施来重建盈利能力。

本文探讨了分析师们认为沃尔格林到 2027 年的交易前景。我们将共识目标与 TIKR 的估值模型相结合,根据当前预期勾勒出该股票的潜在走势。这些数字反映的是分析师的估计,而不是 TIKR 自己的预测。

使用 TIKR 的新估值模型(免费),在不到 60 秒的时间内找出股票的真正价值 >>>

分析师目标价显示业绩平平

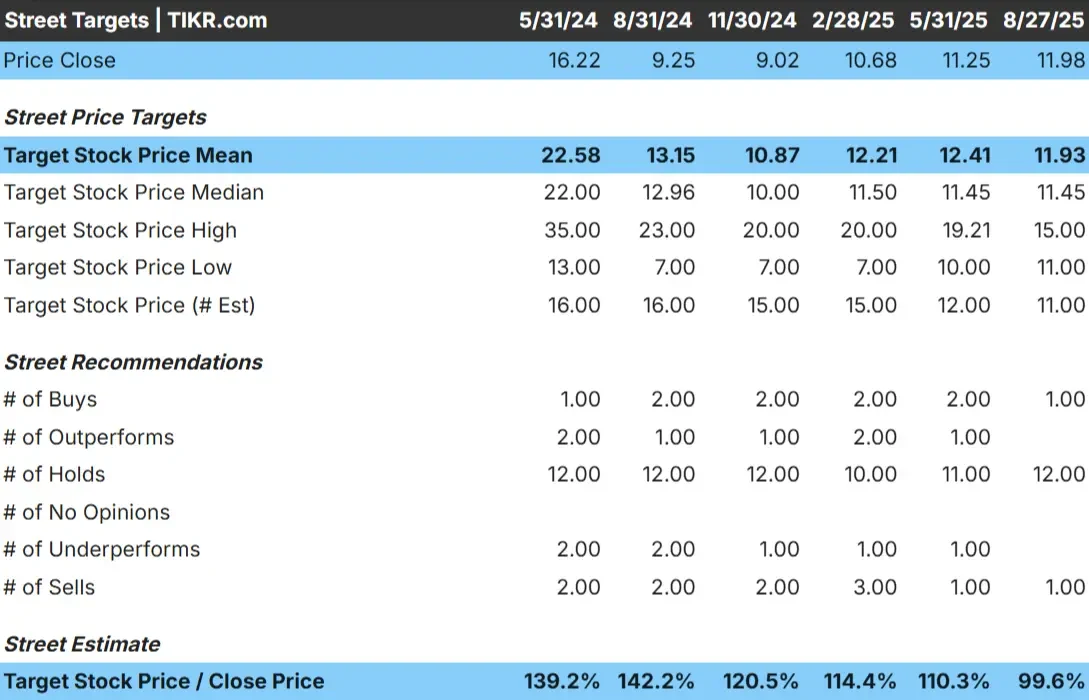

沃尔格林今天的交易价格接近 12 美元/股。分析师的平均目标价也是 12 美元/股,这意味着与当前水平相比基本没有上涨空间。预测范围很窄,显示分析师之间的分歧有限。

- 最高预期:15 美元/股

- 最低预期:11 美元/股

- 目标中位数:11 美元/股

- 评级:1 买入,12 持有,1 卖出

对于投资者来说,股价缺乏上涨空间表明该股可能已经反映了当前的基本面。市场预期依然谨慎,分析师似乎在等待转机的明确迹象,然后再上调目标。如果利润率或盈利能见度没有明显改善,该股很可能会维持区间震荡。

使用 TIKR 的新估值模型(免费),了解您喜爱的股票可能有多大的上涨空间 >>>

沃尔格林:增长前景和估值

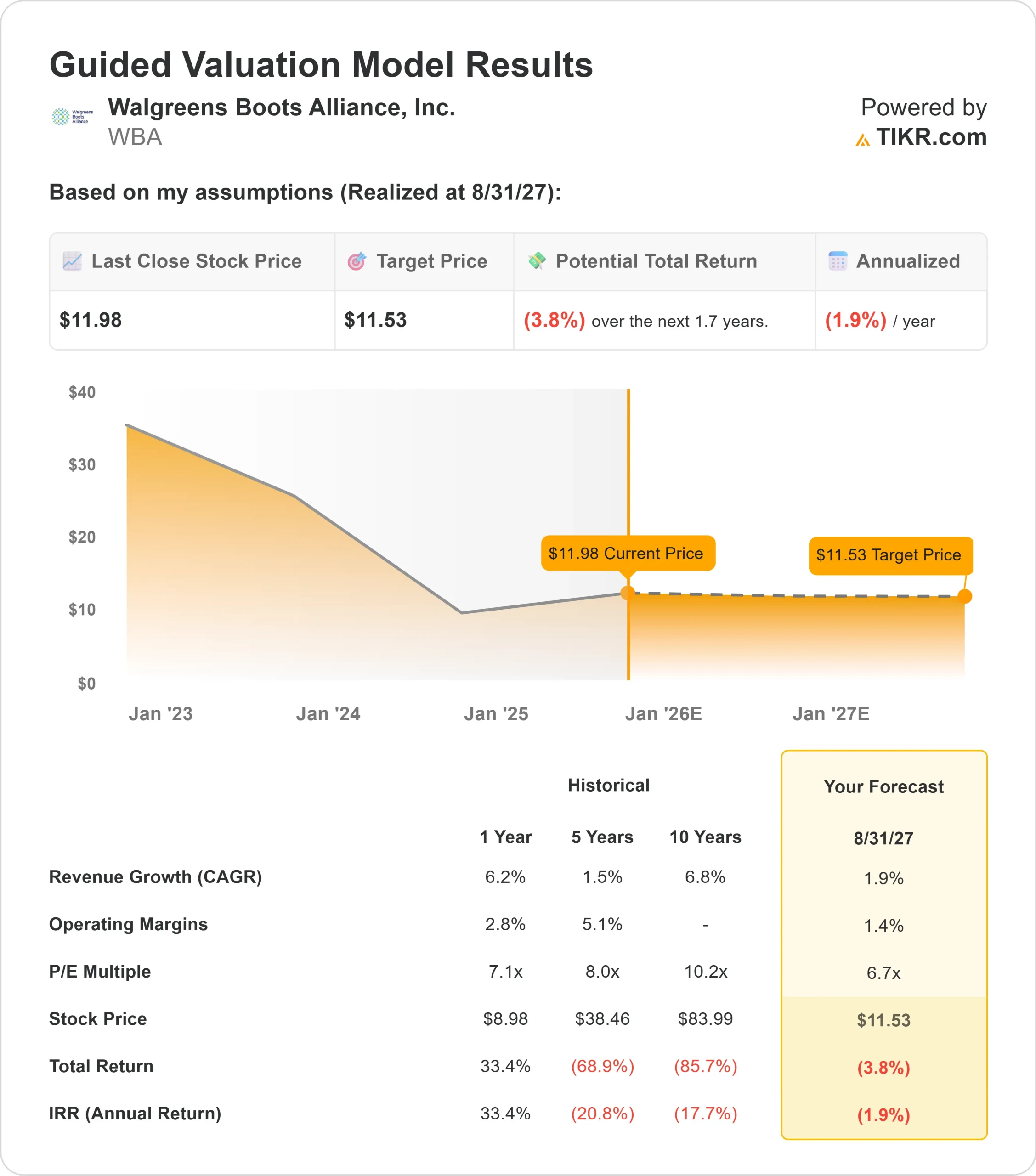

该公司的基本面看似稳定,但并不特别强劲:

- 预计到 2027 年,收入将增长 1.9

- 营业利润率预计保持在 1.4% 附近

- 股价为远期收益的 6.7 倍

- 根据分析师的平均估计,TIKR 的指导估值模型采用 6.7 倍的远期市盈率,表明到 2027 年每股收益约为 12 美元。

- 这意味着总回报率约为负 4%,年化回报率约为负 2

这些数字表明,沃尔格林正在趋于稳定,但尚未重建有意义的盈利能力。增长温和,盈利能力薄弱,估值反映了长期改善的不确定性。沃尔格林的股价看起来不贵,但如果没有更清晰的路径来实现更强劲的业绩,仅靠低倍数是不够的。

对投资者来说,沃尔格林更像是一个 "持有 "而非 "增长 "的故事。除非管理层能持续恢复利润率,并重建公司的长期盈利轨迹,否则回报可能会一直有限。

在 60 秒内查看股票的真实价值(使用 TIKR 免费) >>>

是什么推动了乐观情绪?

尽管面临挑战,但沃尔格林采取的措施可以支持其逐步复苏。公司正在进行更深入的成本削减,管理层已经注意到了早期的财务收益。重新专注于核心药房业务,缩减表现不佳的投资项目,也有助于减少波动,制定更清晰的战略方向。

领导层的变动也令人鼓舞。新任首席执行官带来了一种更加以医疗保健为中心的方法,并强调严格的执行力和盈利能力。投资者认为,对于一家需要更加专注、经营业绩更加稳定的企业来说,这是一个建设性的转变。

虽然这些行动并不能保证扭亏为盈,但它们表明沃尔格林正在为更好的稳定性奠定基础。对于投资者来说,即使预期仍然较低,这也比近几年的情况更为平衡。

熊市案例:结构和竞争压力

沃尔格林仍然面临着巨大的障碍。药房报销压力巨大,零售流量不稳定,接近 1%的营业利润率凸显了业务的脆弱性。不断上涨的劳动力和运营成本继续对盈利能力构成挑战。

竞争是另一个令人担忧的问题。CVS 正在进一步向医疗保健服务领域扩张,亚马逊和网上药店继续向处方执行领域推进,折扣零售商正在吸引注重成本的购物者。这些力量使得沃尔格林很难重新获得份额或有意义地扩大利润率。

对于投资者来说,熊市强调的是缓慢的进展,而不是严重的下行。其风险在于,沃尔格林可能要花费数年时间重建盈利能力,却无法为股东带来实质性回报。

2027 年展望:沃尔格林能值多少钱?

根据分析师的平均估计,TIKR 的指导估值模型表明,到 2027 年,沃尔格林的交易价格可能接近每股 12 美元。这意味着总回报率约为负 4%,年化回报率约为负 2%。

这一展望反映了一种谨慎的立场,并假定利润率或收入增长不会有大的改善。沃尔格林要想获得更好的回报,就必须在重建盈利、改善药房经济和更有效地管理成本方面取得持续进展。

对投资者而言,沃尔格林的业绩似乎稳定但有限。除非管理层超越目前的谨慎预期,恢复持久的盈利势头,否则公司不太可能实现强劲的增长。

华尔街忽视的具有巨大上升空间的人工智能复合企业

人人都想利用人工智能套现。但是,当人们追逐英伟达(NVIDIA)、AMD 或台湾半导体(Taiwan Semiconductor)等明显受益于人工智能的公司时,真正的机会可能在人工智能应用层,那里有少数几家复合厂商正在悄悄地将人工智能嵌入人们日常使用的产品中。

TIKR 刚刚发布了一份新的免费报告,介绍了 5 家价值被低估的化合物公司,分析师认为,随着人工智能应用的加速,这些公司可能会在数年内实现超额收益。

在这份报告中,您将发现

- 已将人工智能转化为收入和盈利增长的企业

- 尽管分析师预测强劲,但交易价格低于公允价值的股票

- 大多数投资者尚未考虑过的独特选择

如果您想抓住下一波人工智能赢家,本报告是您的必读之书。