主要收获:

- Old Dominion 正在应对货运衰退,同时保持行业领先的服务质量和运营效率。

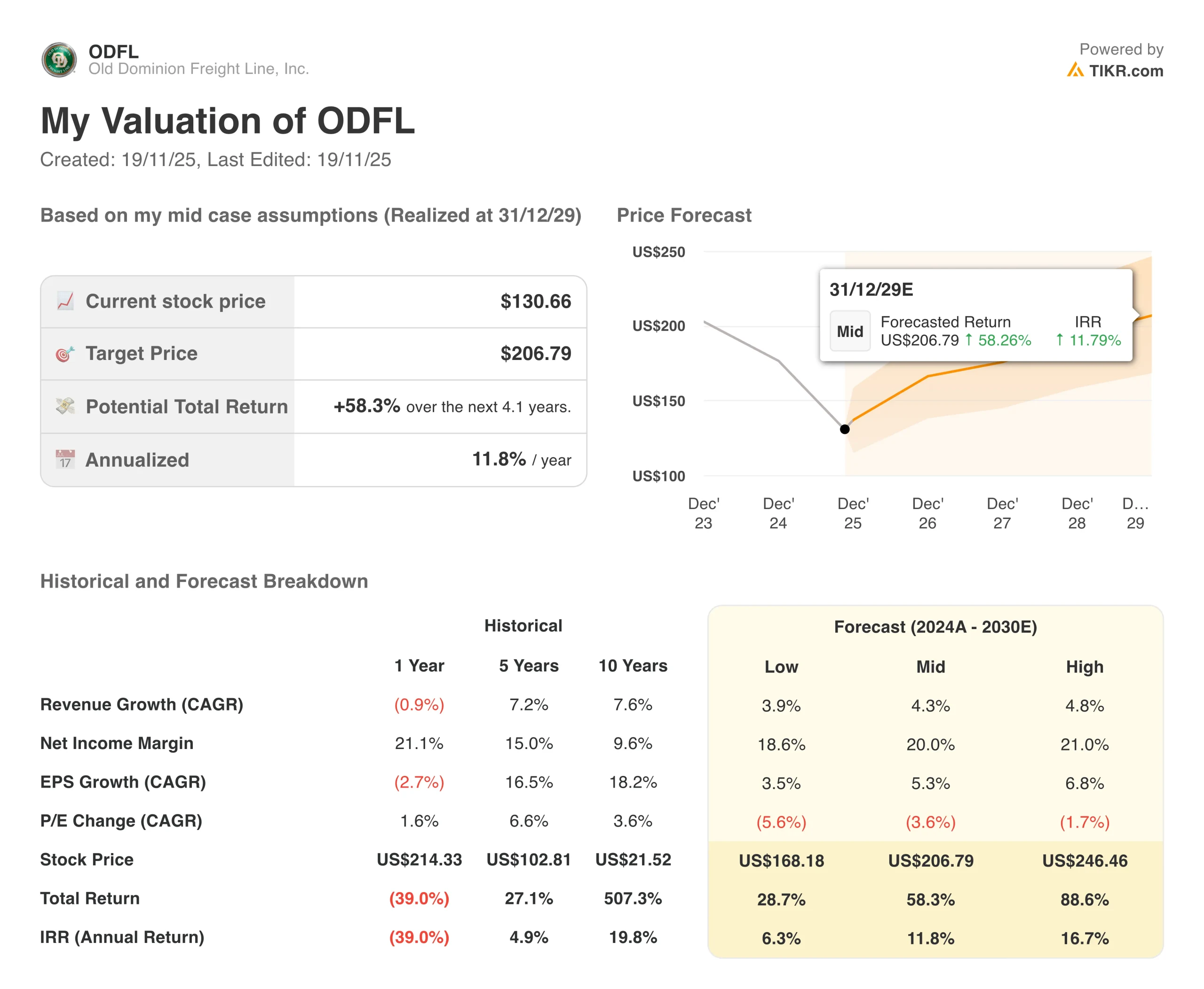

- 根据我们的估值假设,到 2029 年 12 月,ODFL 的股价有可能达到 207 美元/股。

- 这意味着从目前的 131 美元/股的价格来看,总回报率为 58%,未来 4.1 年的年回报率为 12%。

现在直播:使用 TIKR 的新估值模型,了解您最喜爱的股票有多少上涨空间(免费)>>>

老道明货运公司(Old Dominion Freight Line,ODFL)正在通过战略运营纪律、提高效率、技术投资和运力定位,在充满挑战的货运环境中保持一流的服务标准。

Old Dominion 通过其遍布 261 个服务中心的综合零担网络、先进的物流能力和新兴技术解决方案,为全国各地的企业客户提供服务,所有服务都具有行业领先的准时性和最低的货物索赔率。

核心服务包括全国性零担货物运输、次日达和隔日达服务、专用设备能力以及卓越的客户服务,在独立调查中一直名列行业前茅。

这家零担货运领军企业 2025 年第三季度的收入为 14.1 亿美元,同比下降 4.3%,运营比率为 74.3%,表明尽管经济疲软带来了运量方面的不利因素,但公司仍保持了卓越的运营业绩。

在首席执行官马蒂-弗里曼(Marty Freeman)和首席财务官亚当-萨特菲尔德(Adam Satterfield)的领导下,Old Dominion 在各项运营举措上都表现出了强大的执行力。

在 Mastio & Company 的调查中,该公司连续第 16 年蝉联全国零担运输服务供应商第一名,在 28 个服务类别中的 23 个类别中名列第一,尽管吨位下降了 9%,但准时率达到 99%,货物索赔率为 0.1%。

ODFL 股票于 1991 年上市,在多个经济周期中都取得了优异的回报。在过去十年中,这只蓝筹股的股东回报率超过了 500%。

尽管取得了如此巨大的收益,ODFL 的股价却从历史高点下跌了 44%,这给了你一个逢低买入的机会。以下是 Old Dominion 公司股票在 2029 年之前都能带来丰厚回报的原因,因为该公司既能利用网络容量优势,又能在不同的客户群中保持定价纪律。

查看分析师对 ODFL 股票的完整增长预测和估计(免费) >>>

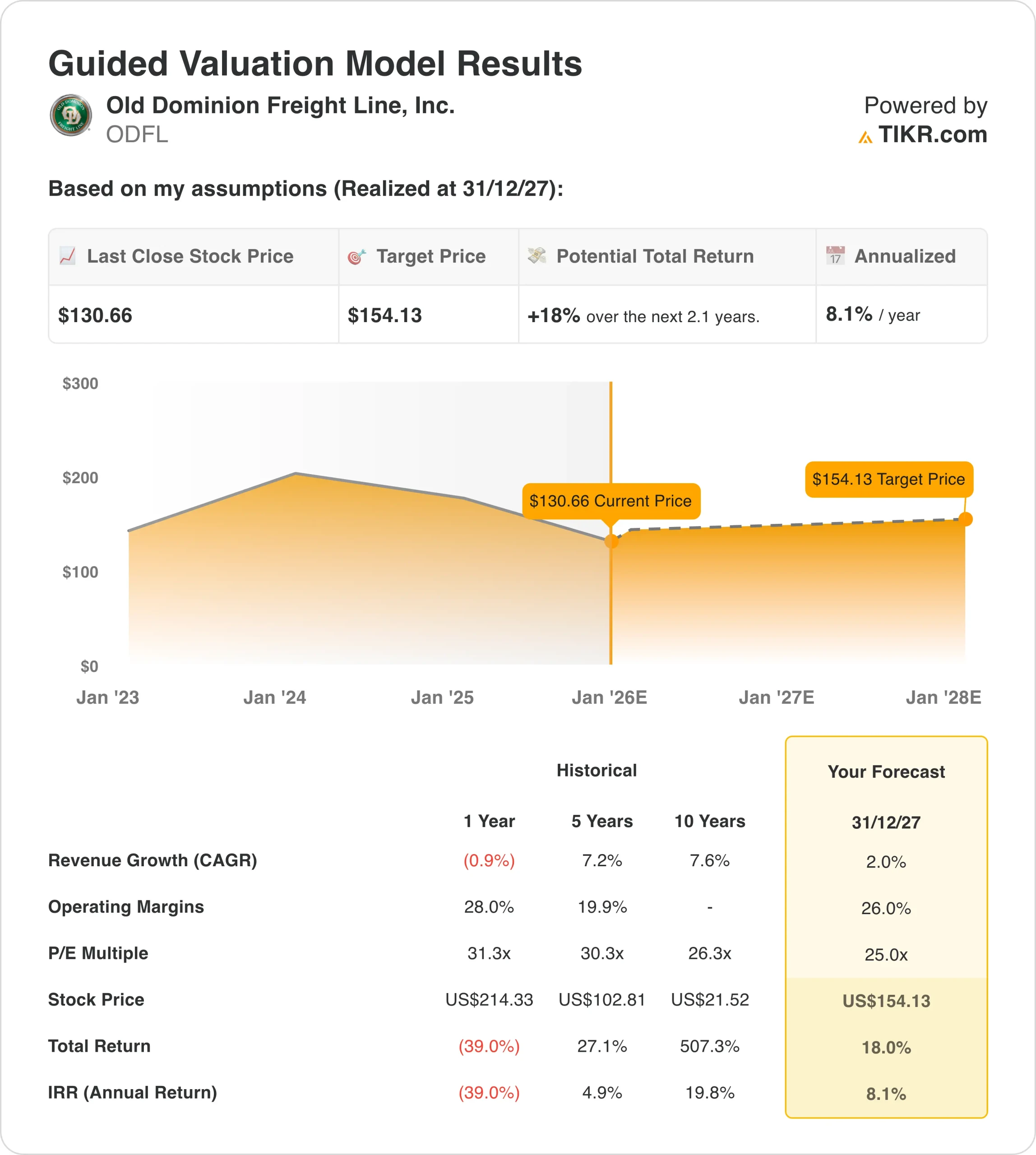

模型对 ODFL 股票的影响

我们分析了 Old Dominion 股票的上涨潜力,其估值假设基于其在货运和网络密度恢复方面的卓越运营和市场定位。

分析师认为,Old Dominion 的执行记录良好,服务质量领先,并采用系统方法建立竞争优势,同时在充满挑战的货运环境中保持出色的运营指标,因此该公司股票将迎来机遇。

Old Dominion 的卓越服务战略提供了多重优势,而其广泛的网络容量则证明,当货运需求恢复时,全面的基础设施投资可以推动市场份额的增加和运营杠杆的发挥。

根据 4% 的年收入增长率、20% 的营业利润率和 25 倍的正常化市盈率估值,模型预测 Old Dominion 的股价可能会从每股 131 美元上涨到每股 154 美元。

在未来 2.1 年内,总回报率将达到 18%,年回报率为 8%。

我们的估值假设

我们的估值假设

TIKR 的估值模型允许您输入自己对公司收入增长、营业利润率和市盈率倍数的假设,并计算股票的预期回报。

以下是我们对 ODFL 股票使用的假设:

1.收入增长:17%

Old Dominion 第三季度面临挑战,收入同比下降 4.3%,主要原因是零担货运日均吨数下降 9%,但每百磅收入提高 4.7%,部分抵消了下降的影响。

货运衰退持续的时间比预期的要长,ISM 制造业指数在过去 35 个月中有 32 个月低于 50,这对整个零担行业的工业货运量造成了持续的压力。

尽管行业受到干扰,Old Dominion 连续三年保持了 11.8% 的收入市场份额。公司运营的服务中心运力过剩率超过 35%,这使其在需求出现转折时能够获得可观的运量。

管理层预计,一旦贸易政策的不确定性消除,经济状况趋于稳定,货运环境将得到改善。早期指标显示,随着卡车运输供需动态的重新平衡和工业活动的复苏,2026 年春季将成为一个拐点。

我们采用了 4% 的预测,反映了 Old Dominion 在经济低迷时期保持市场份额、在经济复苏时期获得超比例增长的成熟能力,同时也承认制造业活动疲软和持续的货运衰退压力带来的短期不利因素。

2.运营利润率:26%

2025 年第三季度,Old Dominion 的运营利润率达到 74.3%,同比增长 160 个基点,这主要得益于收入下降对固定管理成本产生的去杠杆化效应。

与 2024 年第三季度相比,该公司直接可变成本占收入的比例保持持平,显示出卓越的成本控制能力。

这一业绩与 2022 年实现的成本效率水平相当,当时公司以显著提高的网络密度取得了创纪录的运营业绩。

管理层将这一成功归功于战略性技术投资,包括劳动力规划工具、码头管理系统和路线优化软件,这些投资在运量逆风的情况下提高了生产率。

ODFL 的目标是通过以下几项举措实现利润率的可持续增长:在业务量恢复时利用过剩的服务中心能力,继续以技术为驱动提高生产率,保持定价纪律(收益率增长约 5%),以及控制可自由支配的管理费用支出。

公司在过去三年中建立了超过 20 亿美元的网络运力,从而创造了巨大的运营杠杆潜力。

当货运需求恢复时,目前占收入比例高出 160 个基点的管理费用将带来直接的利润扩张机会。

我们预测运营利润率为 26%(或运营比率为 74%),这反映了管理层在经济周期中有效管理成本的能力、当前网络中蕴含的巨大运营杠杆,以及公司在经济复苏时期将利润率提高 300 多个基点的记录。

3.退出市盈率:25 倍

Old Dominion 股票目前的未来 12 个月市盈率为 27 倍,反映了其优质的定位、领先的服务质量以及在经济周期中获得超额回报的能力。

历史市盈率相对稳定:过去一年为 31.3 倍,过去五年为 30.3 倍,过去十年的平均市盈率为 26.3 倍,显示了持续的溢价估值。

鉴于 Old Dominion 的执行能力、提高市场份额的产能定位战略,以及通过卓越服务和网络规模建立可持续竞争优势的系统方法,我们维持 25 倍的退出倍数。

如果情况好转或恶化会怎样?

根据货运复苏时间和竞争态势,ODFL股票到2030年的不同情景显示了不同的结果:(这些是估计值,不是保证收益):

- 低度情况:货运衰退期延长,利润压力增大 → 6% 的年回报率。

- 中度情况:2026 年货运复苏,市场份额稳步提升 → 12% 的年回报率。

- 高假设:工业强劲反弹,货运量加速增长→17% 的年回报率

即使在保守情况下,Old Dominion 股票也能提供稳健的回报,这得益于它的市场定位和保持卓越运营的能力,而竞争对手却在服务质量和成本管理方面苦苦挣扎。

如果 ODFL 在货运复苏期间成功抢占市场份额,同时通过提高网络密度和技术驱动的生产率来最大限度地发挥运营杠杆作用,那么该公司股票的上行前景可能会带来非凡的表现。

立即查看分析师对 ODFL 股票的看法(使用 TIKR 免费) >>>

ODFL 股票的上涨空间有多大?

使用 TIKR 的新估值模型工具,您可以在一分钟内估算出股票的潜在股价。

只需输入三个简单的信息即可:

- 收入增长

- 营业利润率

- 退出市盈率倍数

如果您不确定要输入什么内容,TIKR 会使用分析师的一致估计自动填写每个输入内容,为您提供一个快速、可靠的起点。

在此基础上,TIKR 会计算牛市、基本市和熊市 情景下的潜在股价和总回报,这样您就可以快速了解股票的价值是否被低估或高估。

在 60 秒内查看股票的真实价值(使用 TIKR 免费) >>>

寻找新机会?

- 查看哪些股票 亿万富翁投资者正在购买的股票 这样您就可以跟随聪明的资金。

- 分析股票只需 5 分钟使用 TIKR 的一体化易用平台。

- 推倒的石头越多......您发现的机会就越多。 使用 TIKR 搜索 100K+ 全球股票、全球顶级投资者持有的股票等。

免责声明:

请注意,TIKR 上的文章无意作为 TIKR 或我们内容团队的投资或财务建议,也不是买卖任何股票的建议。我们根据 TIKR 终端的投资数据和分析师的估计创建内容。我们的分析可能不包括最近的公司新闻或重要更新。TIKR 不持有所提及的任何股票。感谢您的阅读,祝您投资愉快!