重要なポイント

- 統合の機会:最近のFBMとADGの買収により、プロへのリーチとインテリア機能が拡大。

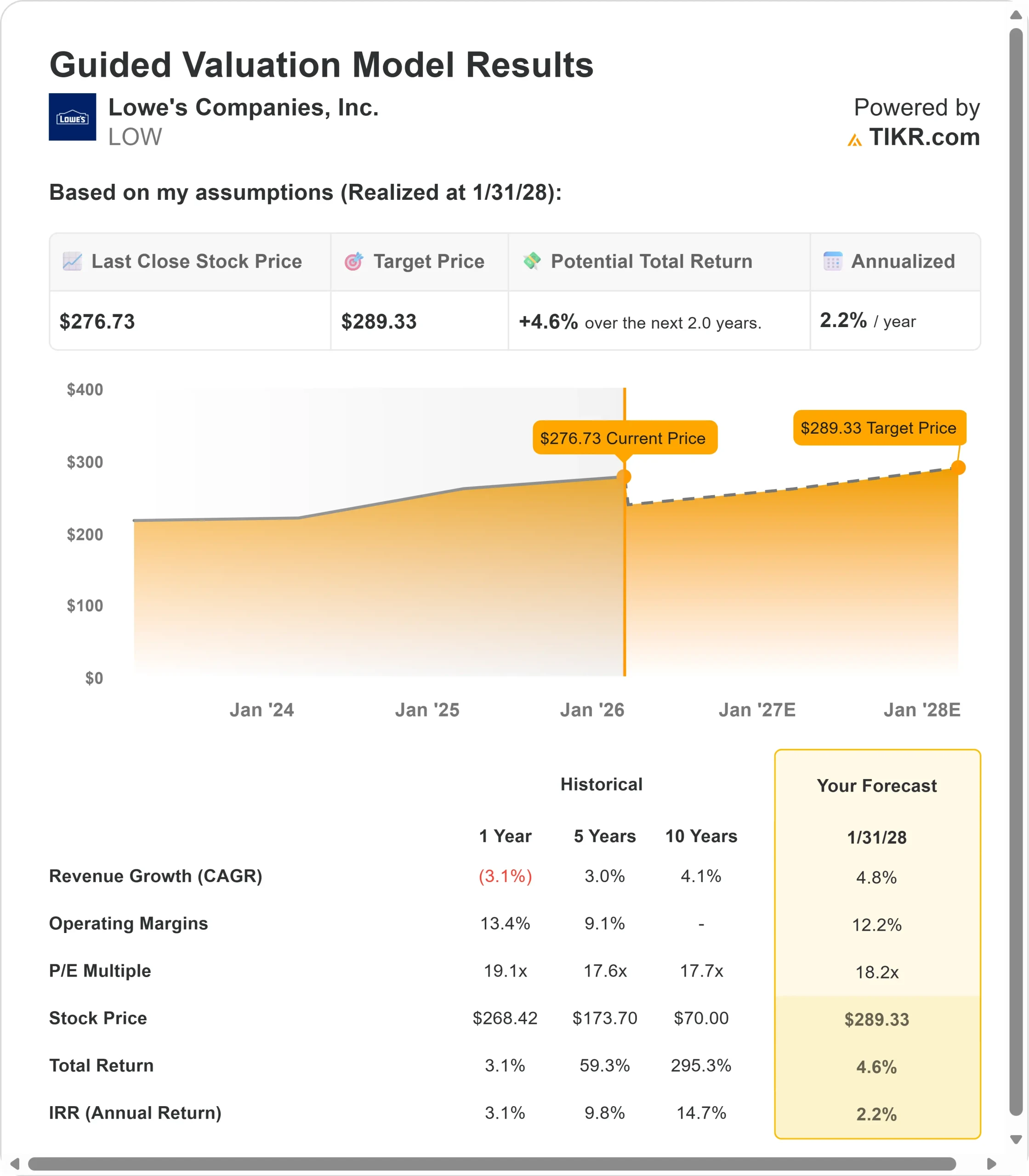

- 価格予測:戦略的イニシアティブに基づき、株価は2028年1月までに289ドルに達する可能性がある。

- 潜在的利益:現在の株価277ドルから4.6%のリターンが期待できる。

- 年間リターン:投資家は、今後2年間でおよそ2.2%の年間成長を見ることができる。

現在ライブ中:TIKRの新しいバリュエーション・モデル(無料)を使って、あなたのお気に入りの銘柄がどれだけ上昇する可能性があるかをご覧ください。>>>

ロウズ(LOW)は、厳しいホームセンター市場を乗り切っているが、戦略的投資は長期的な回復への自信を示している。2025年の既存店売上高がほぼ横ばいと予想される中、経営陣は住宅市場が安定した際に成長を促進する機能に多額の投資を行っている。

88億ドルを投じたファウンデーション・ビルディング・マテリアルズの買収とアーティザン・デザイン・グループの買収により、総合的なインテリア・プラットフォームが構築される。

FBMの370の拠点は、ロウズの実店舗が少ない高密度都市市場でのフルフィルメントを強化する。AIツールや3,000万人のマイロウズ・リワード会員(非会員より2倍の頻度で買い物をし、50%多く消費する)と組み合わせることで、複数の成長エンジンが形作られつつある。

第3四半期決算は回復力を示し、調整後の営業利益率は10bp増の12.4%、調整後のEPSは6%増の3.06ドルだった。

100ベーシス・ポイント相当のハリケーン関連需要に見舞われたものの、14カテゴリー中10カテゴリーのコンプがプラスとなり、ホームサービスも2桁成長した。

アナリストによるLOW株の全成長予測と予想を見る(無料) >>> (英語のみ

モデルによるロウズ株の分析

私たちは、ロウがDIYとプロの両方の顧客にサービスを提供する包括的なホームソリューション・プラットフォームへと変貌を遂げたと分析しています。

- トータルホーム戦略は、以下の点に重点を置いています:プロビジネスの成長、オンラインの加速、ロイヤルティプログラム、ホームサービスの拡大、スペースの生産性。

- 郊外への普及に大きなチャンスがあり、米国の住宅所有者は33兆ドルのホームエクイティを保有しているため、大きな実行可能性がある。

年間売上成長率4.8%、営業利益率12.2%で、2年以内に289ドルをPER18.2倍で予想。

これは、現在のPER21.7倍からの圧縮を意味する。買収による希薄化(50ベーシス・ポイント)と目先の住宅不安により、倍率は若干縮小する。

しかし、バリュエーションは経営陣の実行力と市場回復の可能性への自信を反映している。

当社の評価前提

企業のフェアバリューを即座に見積もる(TIKRは無料) >>> (英語のみ

当社の評価前提

TIKRのバリュエーション・モデルは、企業の収益成長率、営業利益率、PER倍率について独自の仮定を差し込むことができ、株価の期待リターンを計算します。

以下はLOW株で使用したものである:

1.収益成長率 4.8%

ロウの成長は、補完的なチャネルで運営されている:

プロ・モメンタム:プロ事業の勢い:中小規模のプロ事業は四半期ごとに安定した成長を実現。MyLowe's Pro Rewards、Pro Extended Aisle(品揃えと配送の拡大)、1日5%のクレジットカード割引が反響を呼んでいる。

ホームサービス:見積もりから施工までのカスタマー・ジャーニーを合理化する技術対応ソリューションが二桁の売上高を牽引。米国の住宅ストックが老朽化し、住宅所有者が低金利の住宅ローンをあきらめて引っ越しをするよりも、エクイティを活用して買い替えを行うようになっているため、窓、ドア、HVAC、給湯器が牽引役となっている。

FBMの統合:Foundation Building Materials社は、第4四半期の売上高を13億ドルとし、データセンターや医療施設などの商業プロジェクトに進出している。商業用と住宅用を半々にすることで、反循環的な安定性を生み出し、住宅が低迷すれば商業用も好調になる。アーティザン・デザイン・グループは、フローリングからキャビネットまでのインテリア・ソリューションを追加。

デジタルの強み:第3四半期のオンライン売上は11.4%増。AIアシスタントのマイローがコンバージョン率を倍増。マーケットプレイス開設で在庫リスクなく品揃えを拡大。

2.営業利益率 12.2%

拡大と投資のバランス

第3四半期の営業利益率は12.4%と10ベーシスポイント上昇。10億ドルの生産性改善を達成。

FBMとADGは2026年にマージンを50ベーシス・ポイント押し下げるが、経営陣はEBITDAシナジーを見込んでいる。

保険料の節約により運賃の値下げを実施。AIツールは2桁の生産性向上と200bpの顧客満足度向上を実現。

3.出口PER倍率:18.2倍

現在の21.7倍は、予想では18.2倍に圧縮される。

過去1年の平均は19.1倍、過去3年の平均は18.2倍。

圧縮は、住宅の逆風、統合作業、レバレッジ縮小中の自社株買いの一時停止を反映しており、レバレッジ比率は2027年半ばまでに2.75倍となる。それでも18.2倍は、市場でのリーダーシップ、95%の従業員エンゲージメント、エリートAIの採用、包括的なトータルホーム戦略を評価している。

あらゆる銘柄を評価する独自の評価モデルを構築する(無料です!) >>

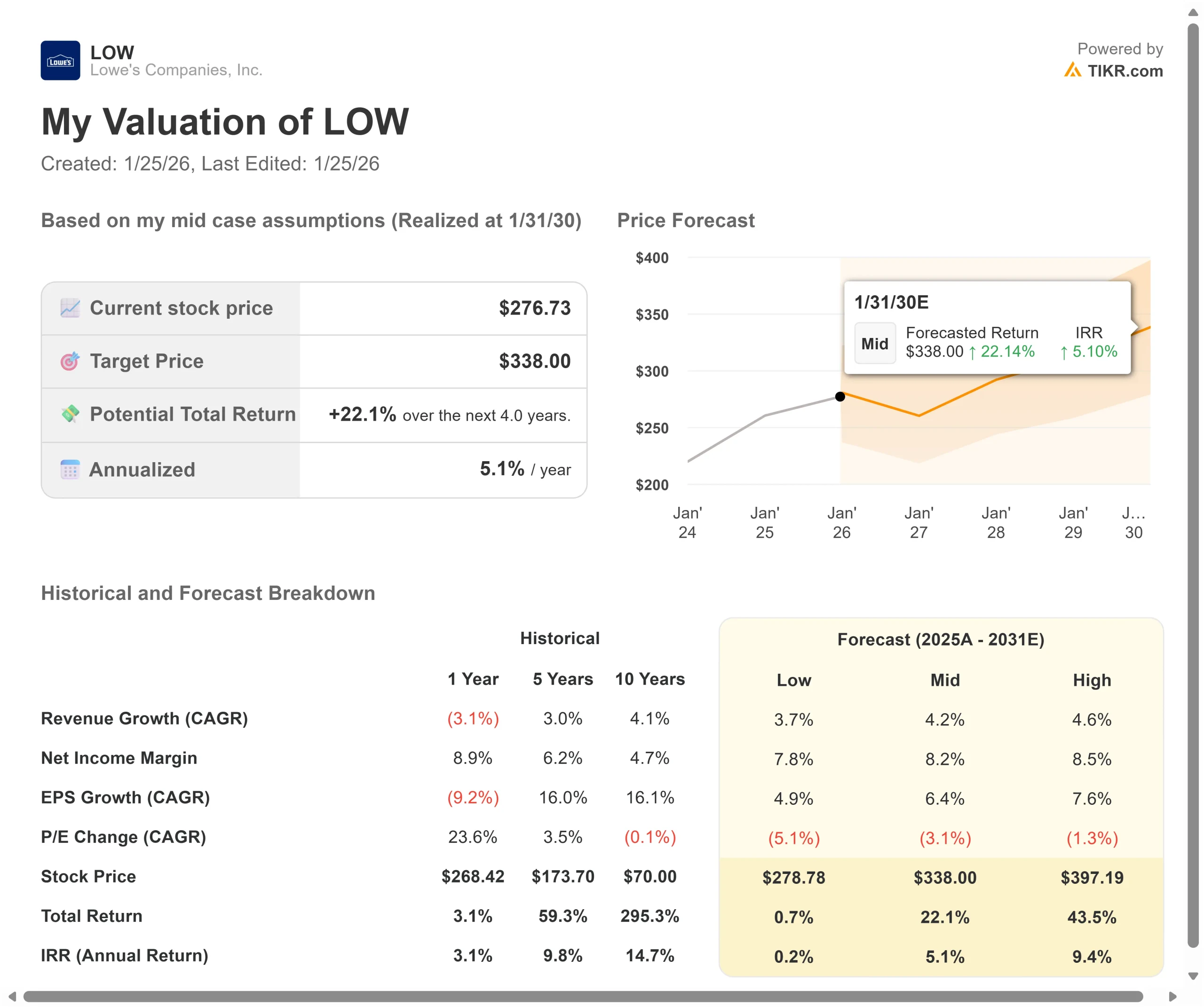

状況が好転した場合、あるいは悪化した場合はどうなるか?

ホームセンター各社は、住宅の景気循環や消費者の変動に直面しています。2028年1月までのロウズの業績は以下の通りです:

- ローケース:成長率が3.7%に鈍化し、マージンが7.8%になった場合、株価は年間0.2%のリターンとなり、279ドルに達する。

- ミッドケース:成長率4.2%、マージン8.2%の場合、年間リターン5.1%で338ドル。

- ハイケース:イニシアティブが4.6%の成長と8.5%のマージンを推進する場合、リターンは397ドルに年間9.4%を打つ。

アナリストがLOW株について今どう考えているか見てみよう(TIKRで無料) >>)

レンジは住宅回復シナリオを反映している。

下振れリスク:金利上昇の長期化、商業施設建設の鈍化、厳しい統合。アップサイドのカタリスト:HELOC金利(10~12%から8~10%へ低下)、11~13兆ドルのタップ可能なエクイティ、AIの生産性向上の加速、予想を上回るFBM/ADGクロスセリング。

ロウズ株はここからどれくらい上昇するのか?

TIKRの新しいバリュエーション・モデル・ツールを使えば、1分以内にその銘柄の潜在株価を見積もることができます。

必要なのは3つの簡単な入力だけです:

- 収益成長率

- 営業利益率

- 出口PER倍率

何を入力すればよいか分からない場合、TIKRはアナリストのコンセンサス予想を使って各入力を自動的に入力し、迅速で信頼できる出発点を提供します。

そこから、TIKRはブル、ベース、ベアシナリオの下での潜在的な株価とトータルリターンを計算しますので、銘柄が割安か割高かを素早く確認することができます。

60秒以内に銘柄の真の価値を見る(TIKRを使えば無料) >>

新しいチャンスをお探しですか?

- 億万長者の投資家が 億万長者の投資家が買っている銘柄を見る スマートマネーを追いかけることができます。

- わずか5分で銘柄分析TIKRのオールインワンで使いやすいプラットフォームで。

- 岩をひっくり返せばひっくり返すほど、より多くのチャンスを発見できます。 TIKRで10万以上の世界の株式、世界のトップ投資家の保有銘柄などを検索。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務に関するアドバイス、また、銘柄の売買を推奨するものではありません。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!