Punti di forza:

- Gli analisti e il modello di valutazione in 2 minuti valutano il titolo Chevron a 163 dollari per azione tra 2 anni.

- Si tratta di un potenziale rialzo sorprendentemente basso, pari al 9%, rispetto al prezzo odierno di 148 dollari per azione.

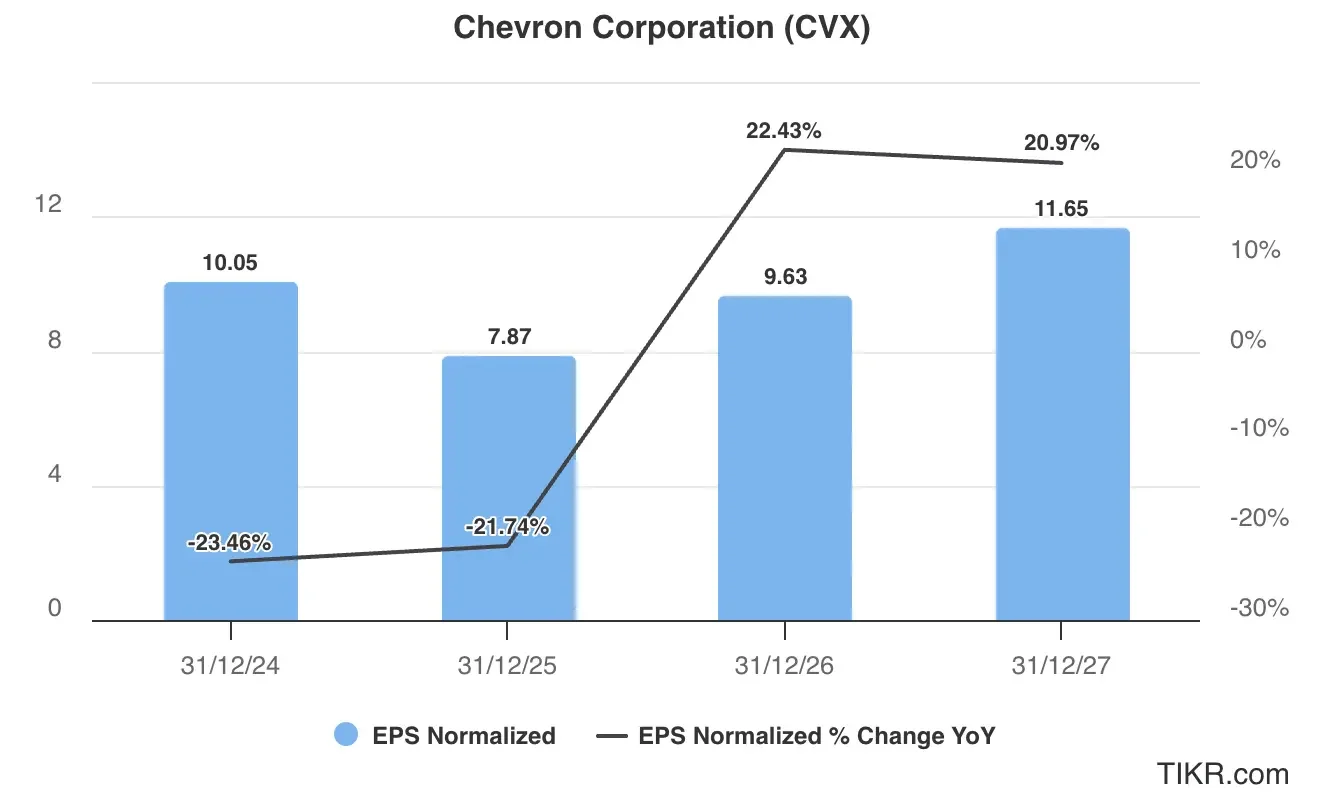

- Secondo le proiezioni, nei prossimi 3 anni l’EPS del titolo energetico crescerà del 16%.

- Sblocca il nostro rapporto gratuito: 5 filtri azionari ispirati dai migliori investitori come Warren Buffett per aiutarvi a trovare idee di azioni ad alto rendimento (iscrivetevi a TIKR, è gratuito) >>>

Chevron Corporation(CVX) è una delle maggiori società energetiche integrate al mondo, con attività che coprono praticamente ogni aspetto dell’industria energetica, dall’esplorazione a monte alla raffinazione a valle e alla petrolchimica.

Con una comprovata esperienza di 38 anni consecutivi di crescita dei dividendi e una disciplina finanziaria da leader del settore, Chevron ha costruito quello che il CEO Mike Wirth definisce “il portafoglio upstream più resistente” del settore.

Di recente, la società ha registrato un’ottima performance nel primo trimestre, portando avanti l’avvio di importanti progetti, tra cui la rampa TCO di livello mondiale in Kazakistan e il primo olio a Ballymore nel Golfo del Messico.

L’impegno di Chevron per la disciplina del capitale è evidente nella riduzione di 2 miliardi di dollari delle spese in conto capitale (CapEx) per il 2025 e nell’obiettivo di 2-3 miliardi di dollari di risparmi strutturali sui costi entro il prossimo anno.

Con il titolo CVX che ora viene scambiato intorno ai 149 dollari per azione, Chevron può offrire un reddito costante e una certa resistenza, ma il titolo potrebbe essere già pienamente valutato, con gli analisti che vedono solo circa il 9% di rialzo nei prossimi 18 mesi.

Esaminiamo se Chevron è interessante utilizzando il nostro modello di valutazione in 2 minuti.

Trova i migliori titoli da acquistare oggi con TIKR. (È gratuito)

Che cos’è il modello di valutazione in 2 minuti?

Tre fattori fondamentali determinano il valore a lungo termine di un’azione:

- Crescita dei ricavi: Quanto diventa grande l’azienda.

- Margini: Quanto guadagna l’azienda in termini di profitto.

- Multiplo: quanto gli investitori sono disposti a pagare per gli utili di un’azienda.

Il nostro modello di valutazione in 2 minuti utilizza una semplice formula per valutare le azioni:

EPS normalizzato atteso * Rapporto P/E a termine = Prezzo atteso dell’azione

La crescita dei ricavi e dei margini determina l’utile per azione (EPS) normalizzato a lungo termine di una società e gli investitori possono utilizzare il multiplo P/E medio a lungo termine di un titolo per avere un’idea di come il mercato valuta una società.

Le azioni Chevron sono sottovalutate?

Previsioni

Secondo le stime degli analisti, Chevron dovrebbe registrare una crescita costante degli utili per azione nei prossimi tre anni, nonostante la volatilità a breve termine.

Secondo le proiezioni, l’EPS passerà da 10,05 dollari nel 2024 a 11,65 dollari nel 2027, con un aumento totale del 16% e un costante slancio di ripresa.

La crescita degli utili per le azioni Chevron sarà probabilmente guidata da:

- Avvio di grandi progetti: TCO ha raggiunto la capacità nominale in soli 30 giorni, in netto anticipo rispetto al piano, con un aumento delle distribuzioni di cassa previste, compreso il rimborso di un prestito di 1 miliardo di dollari nel terzo trimestre.

- Eccellenza nel Golfo del Messico: Ballymore ha raggiunto il primo petrolio con alcuni dei pozzi più prolifici mai visti (25.000 barili al giorno per pozzo), con l’obiettivo di raggiungere i 300.000 barili al giorno entro il 2026.

- Riduzione dei costi strutturali: 2-3 miliardi di dollari di riduzioni mirate dei costi entro la fine del 2026, per migliorare i margini e la resistenza del flusso di cassa.

- Efficienza del capitale: 2025 CapEx ridotti di 2 miliardi di dollari con due terzi del capitale in attività flessibili a ciclo breve, fornendo una leva operativa.

Per la nostra valutazione, stimiamo che il titolo energetico raggiungerà un EPS di 11,50 dollari entro il 2027.

Consulta le stime complete degli analisti di Chevron (è gratuito)>>>.

Il titolo CVX è sottovalutato in questo momento?

Il titolo Chevron viene scambiato a circa 19x gli utili a termine, un valore superiore al suo P/E medio triennale di 12x, come mostrato nel grafico di valutazione.

Considerando i breakeven leader del settore, la comprovata gestione del ciclo e i 9 miliardi di dollari di flussi di cassa liberi incrementali previsti entro il 2026, un multiplo P/E di 13x appare ragionevole per la nostra valutazione prudente, tenendo conto dell’attuale incertezza dei prezzi delle materie prime.

Valore equo del titolo CVX

Utilizzando il nostro Modello di valutazione in 2 minuti e applicando un approccio conservativo:

- Stima conservativa dell’EPS per il 2027: $11,50

- Multiplo P/E a termine prudenziale: 13x

- Dividendi attesi per i prossimi 2 anni: $14

EPS normalizzato atteso ($11,50) * Rapporto P/E a termine (13x) + Dividendi attesi ($14) = Prezzo atteso dell’azione ($163)

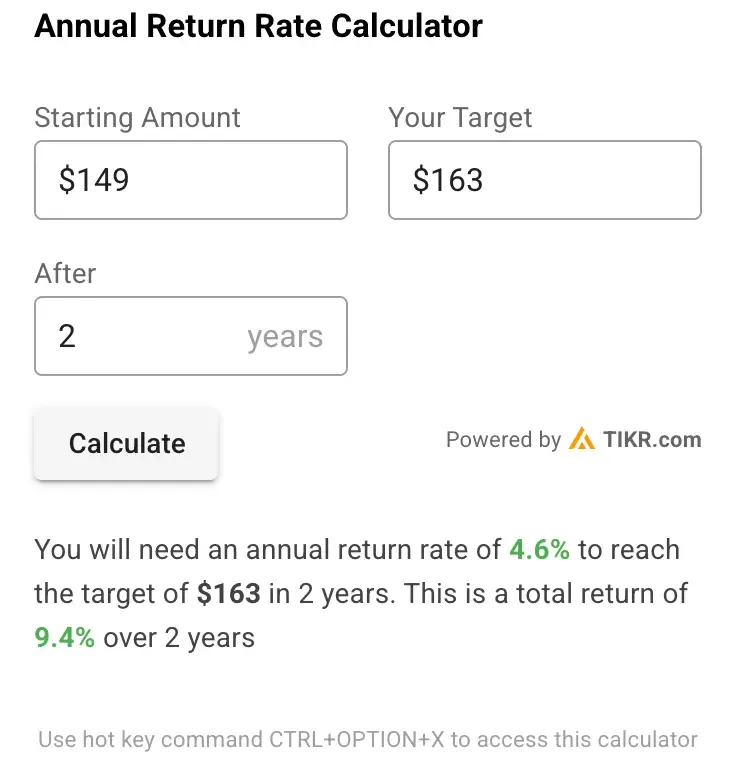

Il prezzo atteso del titolo CVX a 2 anni che otterremmo da questa valutazione è di 163 dollari per azione.

Con il titolo Chevron attualmente scambiato a circa 149 dollari per azione, ciò implica un potenziale rialzo del 9,4% nei prossimi due anni o un rendimento annualizzato del 4,6%.

Dato che Chevron tratta già a un multiplo elevato, nei prossimi due anni potrebbe sottoperformare i mercati più ampi. Tuttavia, rimane un investimento solido per chi cerca un flusso costante di reddito passivo.

Ricordiamo che questo è solo un esercizio di valutazione e non sappiamo con certezza quale sarà il prezzo del titolo in futuro.

Valutare le azioni più velocemente con TIKR (è gratuito, non è necessaria alcuna carta) >>>

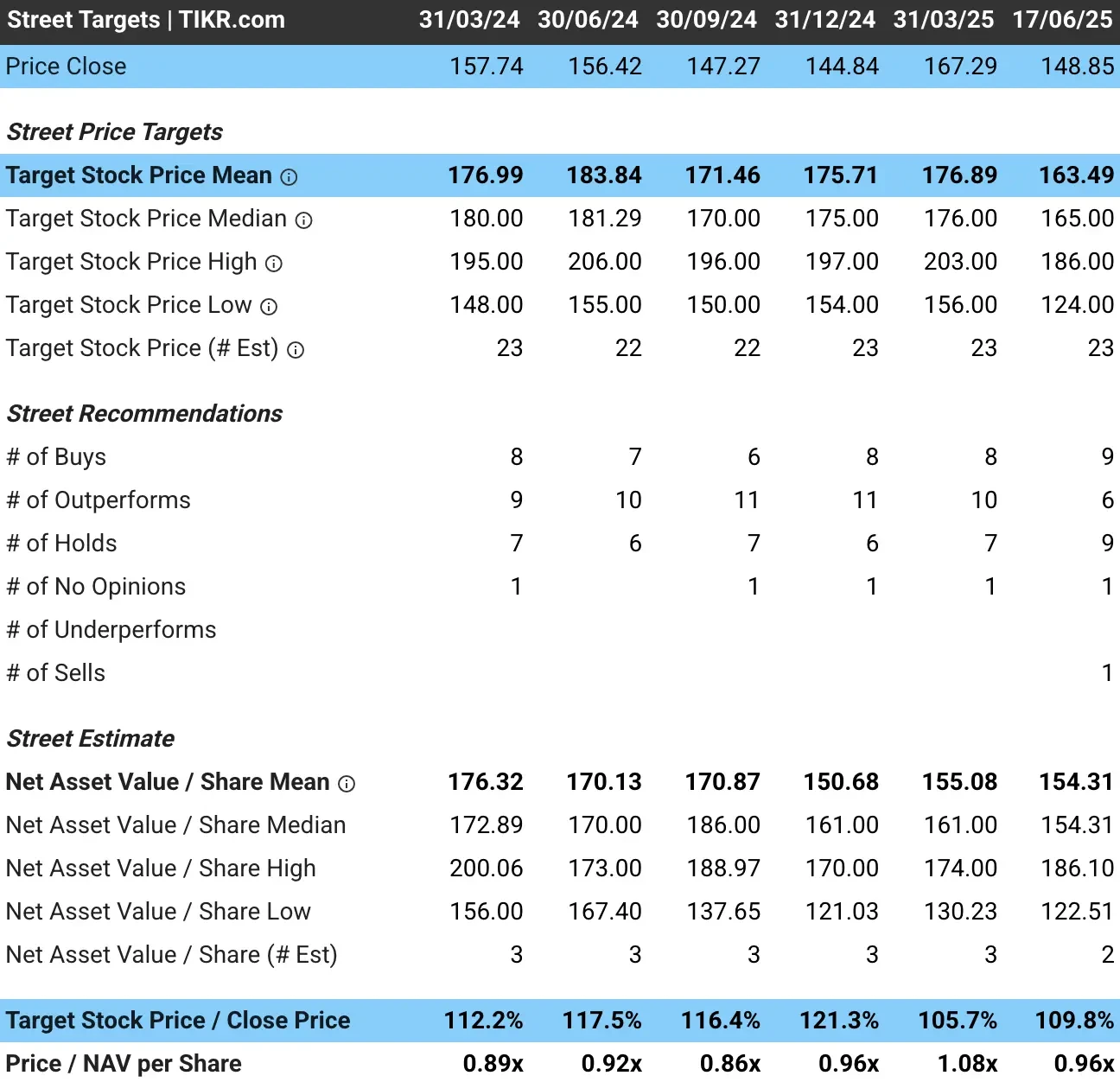

Qual è l’obiettivo di prezzo medio degli analisti per le azioni Chevron?

Gli analisti mantengono una visione cautamente ottimista sulle prospettive di Chevron. Il prezzo obiettivo di consenso del titolo CVX è di circa 163 dollari per azione, il che indica che gli analisti vedono circa il 10% di rialzo rispetto ai livelli attuali.

Rischi da considerare

Nonostante le prospettive rialziste, gli investitori devono essere consapevoli di diversi rischi che potrebbero influire sulla traiettoria di crescita di Chevron:

- Volatilità dei prezzi delle materie prime: I prezzi del petrolio e del gas hanno un impatto significativo sui ricavi e sulla redditività, con le attuali dinamiche OPEC+ e le tensioni geopolitiche che creano una notevole incertezza.

- Rischi geopolitici: Le operazioni in Venezuela devono affrontare sfide legate alle sanzioni, mentre quelle in Kazakistan richiedono una gestione costante delle relazioni governative.

- Pressione sull’allocazione del capitale: il mantenimento di una guidance di riacquisto annuale di 10-20 miliardi di dollari può mettere sotto pressione il bilancio in un contesto di prezzi bassi prolungati.

- Rischi legati alla transizione: La transizione energetica a lungo termine potrebbe avere un impatto sulla domanda di prodotti tradizionali del petrolio e del gas.

TIKR Takeaway

Chevron è un’azienda di alta qualità, nota per la crescita del reddito, l’eccellenza operativa e la resistenza finanziaria, ma con un margine di rialzo limitato ai prezzi attuali, il titolo potrebbe essere sopravvalutato.

L’azienda potrebbe trarre ulteriori vantaggi dall’esecuzione di progetti leader nel settore, dalle comprovate capacità di gestione del ciclo, dai programmi di riduzione dei costi strutturali e da un quadro disciplinato di allocazione del capitale.

Mentre i mercati delle materie prime generano volatilità a breve termine, la trasformazione di Chevron in attività a basso declino, una struttura di capitale flessibile e la comprovata capacità di generare forti rendimenti attraverso i cicli garantiscono la stabilità dell’investimento.

L’enfasi posta dal CEO Mike Wirth sul mantenimento dei minimi breakeven del settore upstream, unita all’approccio disciplinato del CFO Eimear Bonner alla gestione del bilancio e dei rendimenti per gli azionisti, posiziona Chevron come un investimento affidabile nel settore energetico.

I 38 anni di crescita dei dividendi, il rating creditizio AA e l’impegno di riacquisti per tutto il ciclo dimostrano la capacità del management di ricompensare costantemente gli azionisti, indipendentemente dal contesto dei prezzi delle materie prime.

Il titolo CVX è da comprare nei prossimi 24 mesi? Utilizzate TIKR per verificare gli obiettivi di prezzo e le previsioni di crescita degli analisti per capire se oggi il titolo è sottovalutato.

Provate TIKR oggi stesso, gratuitamente!

Volete investire come Warren Buffett, Joel Greenblatt o Peter Lynch?

TIKR ha appena pubblicato un report speciale che illustra 5 potenti stock screeners ispirati alle esatte strategie utilizzate dai più grandi investitori del mondo.

In questo rapporto scoprirete:

- Uno screener in stile Buffett per trovare compoundatori a pelo largo a prezzi equi

- La formula di Joel Greenblatt per azioni ad alto rendimento e basso rischio

- Uno strumento ispirato a Peter Lynch per individuare le small cap in rapida crescita prima che Wall Street se ne accorga

Ogni screener è completamente personalizzabile su TIKR, in modo da poter applicare immediatamente strategie di investimento leggendarie. Che siate alla ricerca di titoli a lungo termine o di titoli di valore trascurati, questi screener vi faranno risparmiare ore di lavoro e vi faranno guadagnare terreno.

Questa è la scorciatoia per accedere a schemi di investimento collaudati, supportati da dati di performance reali.

Siete alla ricerca di nuove opportunità?

- Scoprite quali sono i titoliche gli investitori miliardari di stanno acquistando in modo che possiate seguire il denaro intelligente.

- Analizzate i titoli azionari in soli 5 minuti con la piattaforma TIKR, che è facile da usare.

- Più rocce si rovesciano… più opportunità si scoprono. Cercate tra più di 100.000 azioni globali, le partecipazioni dei migliori investitori globali e molto altro ancora con TIKR.

Esclusione di responsabilità:

Si prega di notare che gli articoli su TIKR non sono intesi come consigli di investimento o finanziari da parte di TIKR o del nostro team di contenuti, né sono raccomandazioni di acquisto o vendita di azioni. Creiamo i nostri contenuti sulla base dei dati di investimento di TIKR Terminal e delle stime degli analisti. Le nostre analisi potrebbero non includere notizie recenti sulle società o aggiornamenti importanti. TIKR non ha una posizione in nessuno dei titoli citati. Grazie per la lettura e buon investimento!