重要なポイント

- 2分評価モデルでは、2年後のSWK株を1株当たり84ドルと評価している。

- 今日の株価60ドルから40%上昇する可能性がある。

- アナリストらは、スタンレー・ブラック・アンド・デッカーの1株当たり利益は今後3年間で合計約60%成長すると予想している。

- TIKRで10万を超える世界株式の正確な財務データを無料で入手 >>> 。

スタンレー・ブラック・アンド・デッカーは、静かな好転の最中にあるかもしれない。

同社はコスト削減、サプライチェーンの再構築、関税相殺のための値上げを行っており、現在の株価は割安に見える。

さらに、この銘柄は5.4%の配当利回りを提供しており、これは投資家が好転を待つために支払われていることを意味する。

なぜこの銘柄が忍耐強い投資家に大幅な上昇をもたらすのか、その理由を考えてみよう。

2分間評価モデルとは?

株式の長期的な価値を左右する3つの核となる要素:

- 収益の成長:事業がどれだけ大きくなるか。

- マージン:事業がどれだけの利益を得ているか。

- 倍率:投資家が企業の収益に対して支払うことをいとわない金額。

当社の2分評価モデルは、単純な計算式を使って株式の評価を行う:

予想正規化EPS * 予想PER = 予想株価

収益成長とマージンが企業の長期的な正規化一株当たり利益(EPS)を牽引し、投資家は株式の長期平均PER倍率を使用して、市場が企業をどのように評価しているかを知ることができます。

SWK株が割安に見える理由

予想

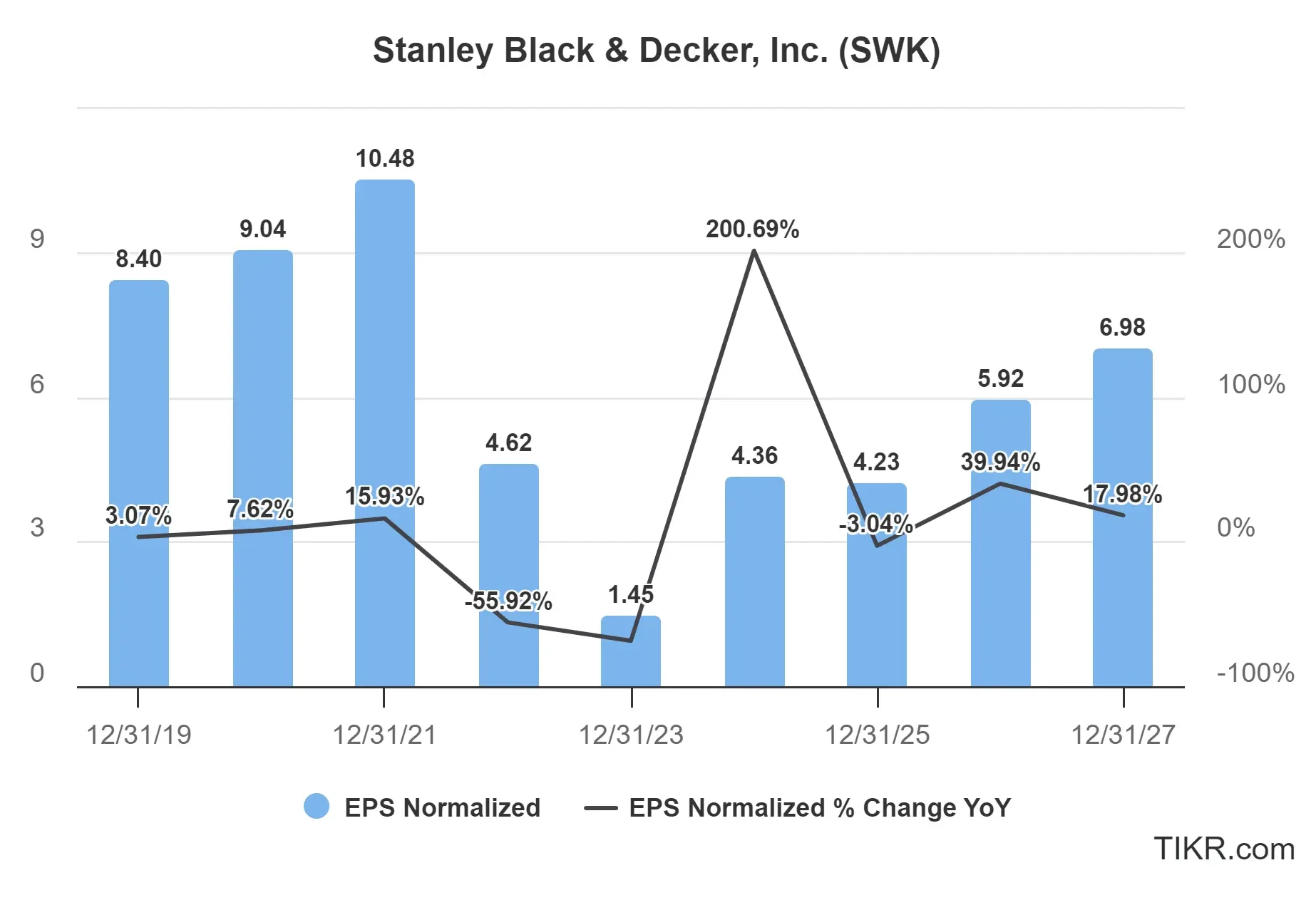

スタンレー・ブラック・アンド・デッカーは、今後3年間で収益が回復し、正規化EPSは2024年の4.36ドルから2027年には6.98ドルに増加すると予想されている。

同社は2025年末までに業務効率と利益率を向上させることを目的とした20億ドルのコスト削減プログラムを実行している。これらの施策は、目標価格の調整と相まって、現在の経済的課題にもかかわらず、持続的な利益成長に向けて同社を位置づけている。

SWK株のこの利益成長は、おそらく以下によってもたらされる:

- 以前の課題からの回復:同社は、ここ数年の業績に影響を与えた在庫問題とコスト圧力に対処してきた。これらの逆風が解消されれば、利益率も改善すると予想される。

- 強力なブランド・ポートフォリオ:スタンレー・ブラック・アンド・デッカーは、DEWALT、Craftsman、BLACK+DECKERなど、工具業界で最も認知度の高いブランドを所有しており、価格決定力と顧客ロイヤルティを有している。

- 住宅市場回復の可能性:住宅建設やリフォームの動きが回復すれば、工具や金物製品は同社の事業の中核をなしているため、同社株は恩恵を受けるだろう。

- コスト削減への取り組み:経営陣は、コスト削減と経営効率の改善を目的としたリストラ策を実施しており、これにより現在の予想以上に収益成長が加速する可能性がある。

スタンレー・ブラック・アンド・デッカーのアナリスト予想をすべて見る(無料)>>

スタンレー・ブラック・アンド・デッカーの株価は 今割安か?

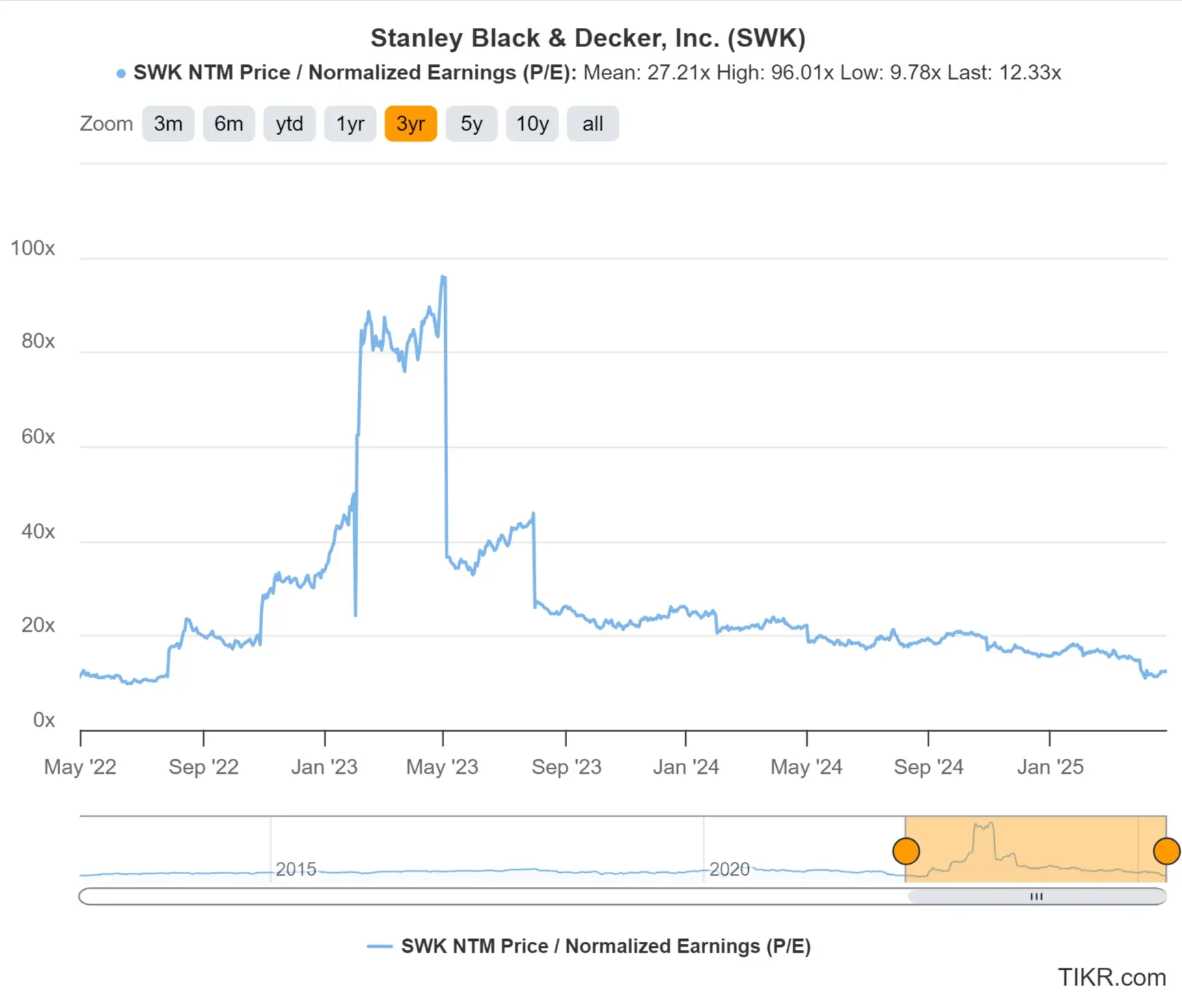

SWK株は現在、過去の評価レンジの下限付近で取引されている。つまり、同社が期待される収益成長を達成すれば、株価は割安になる可能性がある。

バリュエーションには保守的なフォワードPER 12倍を使用する。バリュエーション・マルチプルが将来拡大しないとしても、今後数年間は大幅な収益成長が見込まれるため、株価は現在でも割安に見える。

SWK株式の公正価値

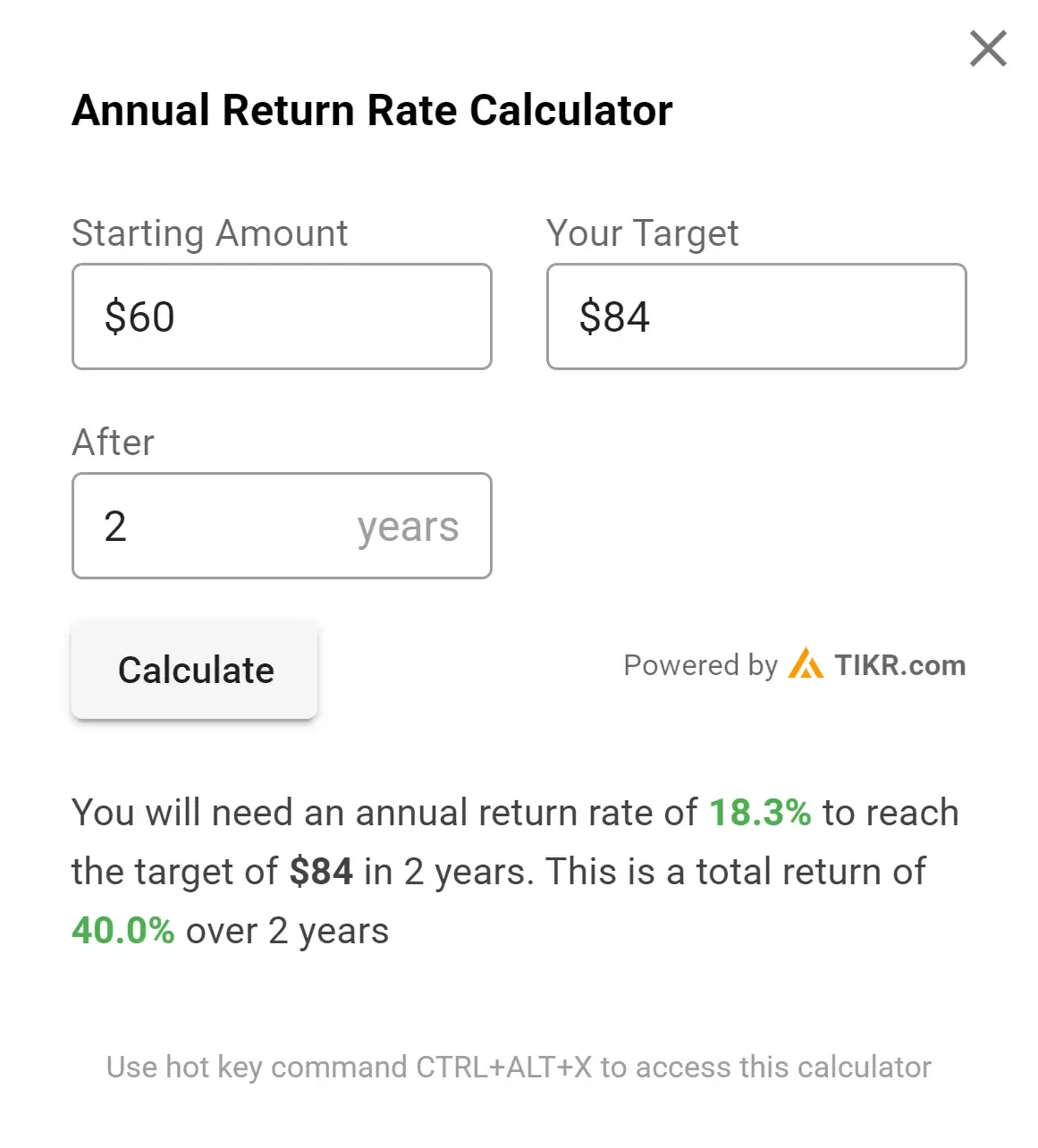

当社の2分間評価モデルを使用し、保守的なアプローチを適用する:

- 保守的な2027年の予想EPS:6.50ドル

- 保守的な予想PER倍率:12倍

- 今後2年間の予想配当:6ドル

予想正規化EPS(6.50ドル)×予想PER(12倍)+予想配当(6ドル)=予想株価(84ドル)

このバリュエーションから得られる2年後のSWKの予想株価は1株当たり84ドルである。

SWKの株価は現在1株あたり60ドル前後で取引されているため、今後2年間で約40%の上昇の可能性があり、これは年率換算で18%のリターンとなる。

覚えておいてほしいのは、これはあくまでバリュエーションであり、株価が将来どうなるかはわからないということだ。

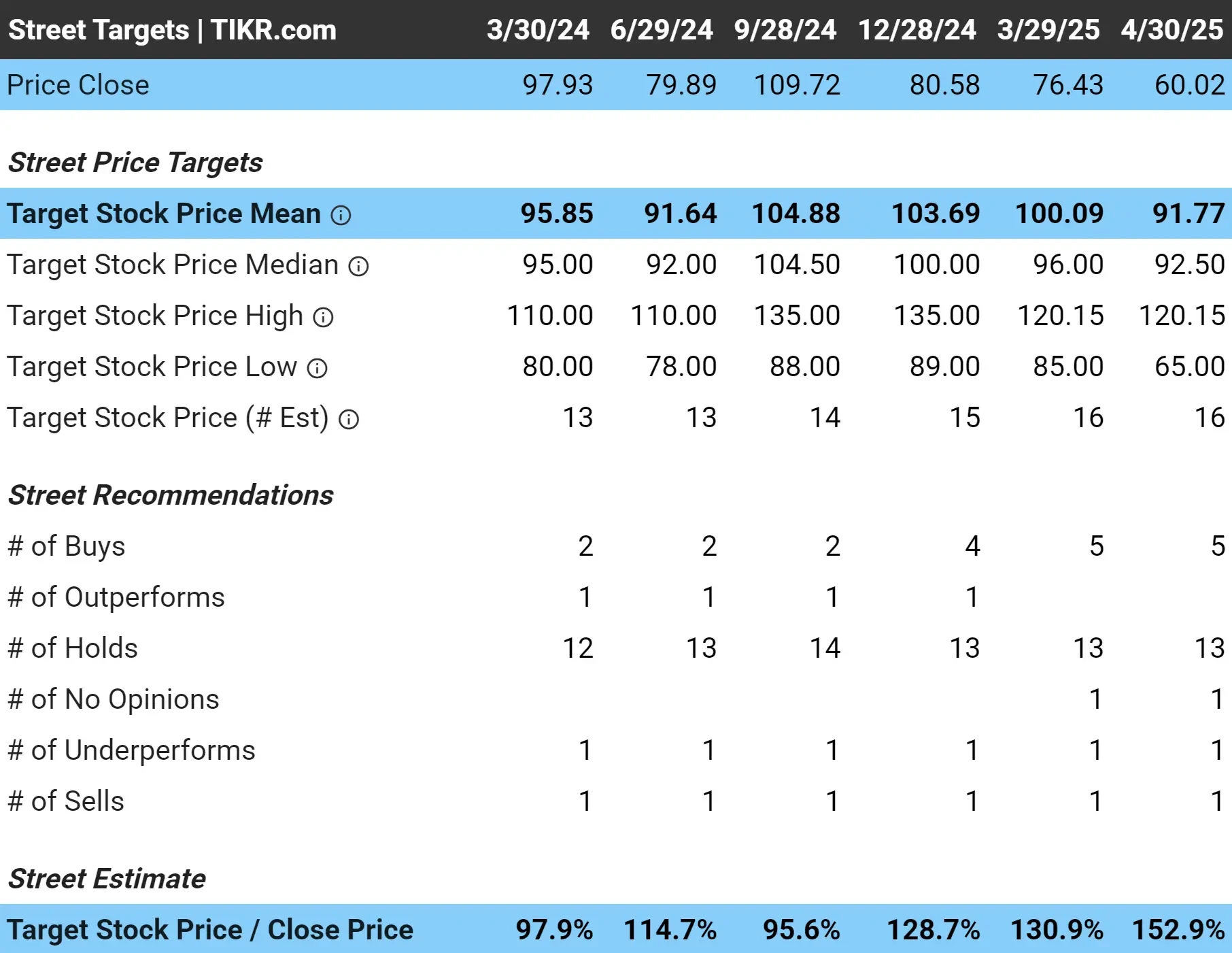

SWKの目標株価は?

アナリストのSWK株に対する平均目標株価は約92ドル。つまり、彼らは株価に対してさらに強気で、現在の株価から平均約53%の上昇を見ている:

考慮すべきリスク

当社のバリュエーションは上昇余地が大きいことを示唆しているが、投資家はいくつかのリスクに留意すべきである:

- グローバルに部品を調達する企業として、住友電工は輸入品、特に中国からの輸入品に対する関税の増加によるマージン圧力に直面する可能性がある。

- SWKの製品は建設、リフォーム、産業活動に関連しているため、景気後退の影響を受けやすい。

- SWKは、特にバッテリー駆動工具の分野で、従来のライバル企業や新規参入企業の両方との激しい競争に直面している。

- 同社は近年、買収のために多額の負債を負っており、経営状況が悪化した場合には財務の柔軟性が制限される可能性がある。

TIKRテイクアウェイ

スタンレー・ブラック・アンド・デッカーは、力強い予想利益成長、歴史的に低い評価倍率、そして今日の5.4%の配当利回りという魅力的な組み合わせを提供している。

工具業界は景気サイクルや関税懸念などの課題に直面しているが、SWKの強力なブランド・ポートフォリオと収益改善への道筋は、バリュー投資家や配当志向の投資家にとって検討に値する。

SWKの株価は今後24ヶ月間買いか?TIKRを使ってアナリストの目標株価や成長予測をチェックし、株価が現在割安かどうかを確認しましょう。

新しい機会をお探しですか?

- 、億万長者の投資家たちがどんな銘柄を買っているのか見てみよう。 、賢いマネーを追いかけることができる。

- TIKRのオールインワンで使いやすいプラットフォームで、わずか5分で銘柄を分析。

- 岩をひっくり返せばひっくり返すほど…チャンスは広がる。TIKRで10万以上の世界の株式、世界のトップ投資家の保有銘柄などを検索。

免責事項

TIKRに掲載されている記事は、TIKRやコンテンツチームによる投資や財務のアドバイスを目的としたものではなく、銘柄の売買を推奨するものでもないことにご注意ください。弊社は、TIKRターミナルの投資データおよびアナリストの予測に基づいてコンテンツを作成しています。弊社の分析には、最近の企業ニュースや重要な最新情報が含まれていない場合があります。TIKRはいかなる銘柄にも投資しておりません。お読みいただきありがとうございます!