Lo más importante:

- El giro "Diversión 101": Target intenta reavivar el crecimiento con "Fun 101", una nueva estrategia de merchandising destinada a devolver a sus pasillos "una mayor relevancia cultural" y "la energía de las tendencias".

- Arrastre discrecional: A pesar del crecimiento en Alimentación y Bebidas, el negocio principal está pasando apuros. Las ventas comparables cayeron un 2,7% en el tercer trimestre, arrastradas por la "continua debilidad" de Hogar y Ropa.

- Proyección de precios: El modelo de valoración apunta a un objetivo de 128 dólares para 2030, asumiendo una estabilización lenta y constante de los márgenes.

- Rendimientos decepcionantes: Con una rentabilidad anualizada implícita del 4,8%, el modelo sugiere que el valor ofrece poco recorrido al alza en relación con los riesgos, lo que podría convertirlo en "dinero muerto" durante los próximos años.

Target(TGT) se encuentra en una encrucijada.

La empresa, que en su día fue la niña mimada del comercio minorista, lucha ahora por mantener su relevancia en un entorno de consumo que castiga el gasto "discrecional".

Su Consejero Delegado, Brian Cornell, sigue siendo optimista, promocionando el modelo de "tiendas como centros" y una nueva asociación con OpenAI para personalizar la experiencia de compra.

Sin embargo, los resultados cuentan una historia diferente.

Mientras que Target Circle 360 (su programa de socios) impulsó un aumento del 35% en las ventas de entrega en el mismo día, las "cosas divertidas" de alto margen, ropa, decoración del hogar y electrónica, no se están moviendo.

Los márgenes de explotación a largo plazo han caído hasta el 4,7%, muy por debajo de sus máximos pandémicos.

Con la acción cotizando a 106 dólares, aproximadamente 13 veces los beneficios futuros, parece barata. Pero, ¿se trata de una ganga o de la clásica trampa del valor?

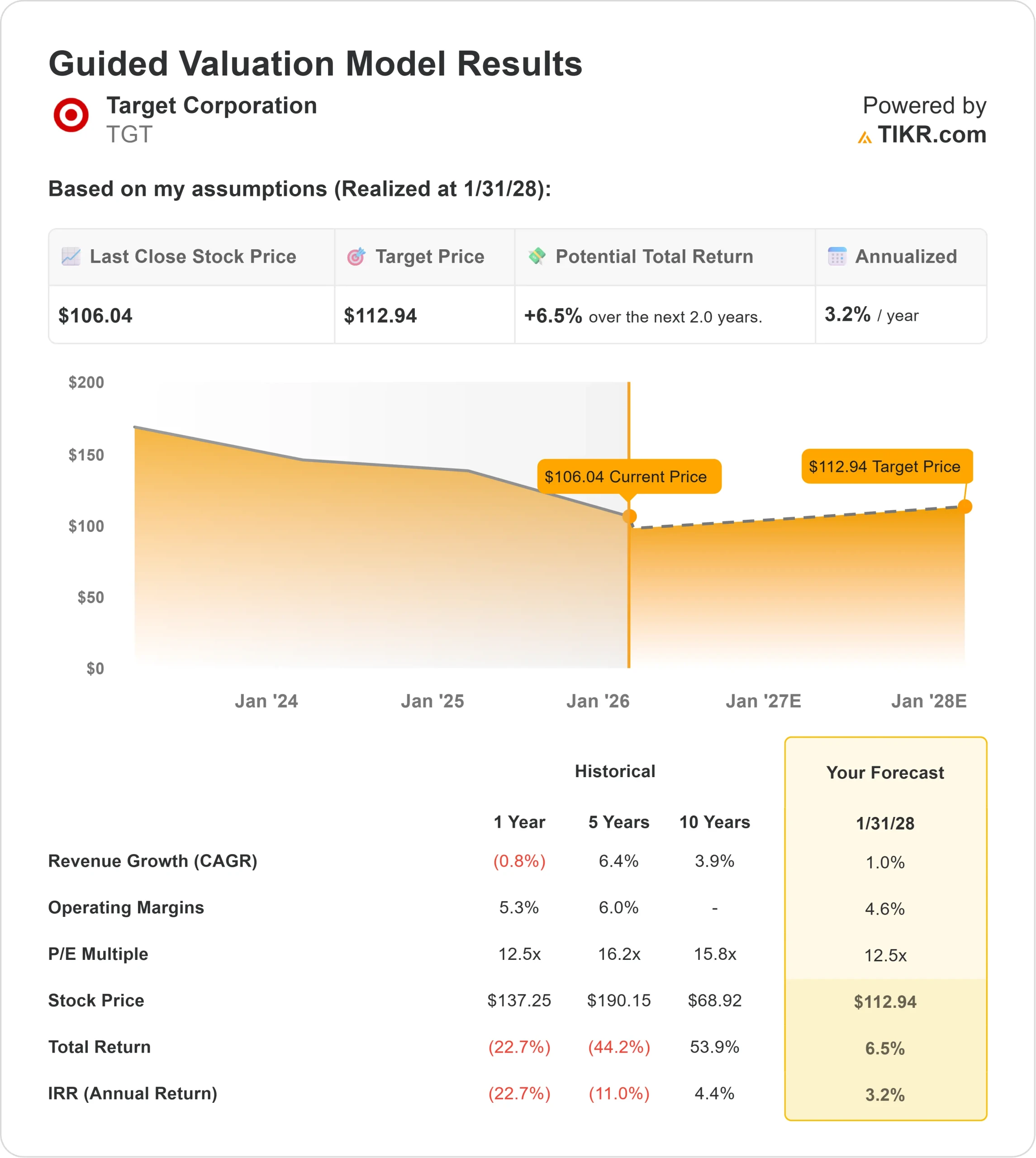

Qué dice el modelo sobre las acciones de TGT

Este análisis evalúa el potencial de Target hasta 2030, equilibrando el dividendo fiable con la falta de crecimiento orgánico.

El modelo señala "Evitar / Trampa de Valor".

Utilizando una previsión de crecimiento de ingresos (CAGR) del 1,0% y márgenes de ingresos netos del 3,3%, el modelo apunta a un precio objetivo de 128 $ en enero de 2030.

Esto implica una decepcionante rentabilidad anualizada del 4,8% desde los niveles actuales.

En esencia, el modelo sugiere que, a menos que Target pueda mejorar radicalmente sus márgenes o reavivar el crecimiento de las ventas, los inversores se limitarán a cobrar un dividendo mientras el precio de las acciones se estanca.

Wall Street se muestra igualmente escéptico.

El objetivo medio de la calle para principios de 2025 ha caído a 97 dólares, que en realidad está por debajo del precio actual de la acción, lo que indica que los analistas ven más caídas antes de cualquier recuperación.

Estime el valor razonable de una empresa al instante (gratis con TIKR) >>>

Nuestras hipótesis de valoración

El modelo de valoración de TIKR le permite introducir sus propias hipótesis para el crecimiento de los ingresos, los márgenes operativos y el múltiplo PER de una empresa, y calcula la rentabilidad esperada de la acción.

Esto es lo que hemos utilizado para las acciones de TGT:

1. Crecimiento de los ingresos: 1,0%.

Aunque los segmentos "Drive Up" y digital crecen a un ritmo de un dígito, no hacen más que compensar el descenso del tráfico en las tiendas físicas.

La dirección destacó que "los consumidores son selectivos y estiran sus presupuestos", lo que perjudica desproporcionadamente al surtido de "lo bonito" de Target en comparación con el dominio de "lo necesario" de Walmart.

El modelo prevé una magra CAGR del 1,0%, lo que refleja un negocio que está luchando por expandir su línea superior en un mundo de alta inflación.

2. Márgenes de explotación: 3,3% (Neto)

La rentabilidad se está reduciendo por ambos lados.

Los márgenes brutos se ven presionados por las rebajas necesarias para liquidar las existencias de baja rotación, mientras que los gastos de venta, generales y administrativos siguen siendo elevados.

Aunque la dirección espera un alivio de los márgenes gracias a la reducción de las tasas de pérdida desconocida (hurtos), que vuelven a los niveles anteriores a la pandemia, el "cambio de combinación" hacia los comestibles de menor margen sigue siendo un viento en contra.

El modelo parte de la base de que los márgenes netos serán del 3,3% de media, un nivel históricamente bajo para Target, pero realista dado el actual panorama competitivo.

3. Múltiplo PER de salida: 12,5 veces

Target cotiza actualmente a un PER a plazo de aproximadamente 13,8 veces, lo que ya supone un descuento con respecto al mercado en general.

El modelo asume un múltiplo de salida de 12,5 veces para 2030.

Este múltiplo refleja un minorista maduro y de bajo crecimiento. Sin un catalizador claro para la expansión de los márgenes, es difícil argumentar a favor de una valoración más alta.

¿Qué pasa si las cosas van mejor o peor?

El "caso base" ofrece rendimientos similares a los de los bonos con un riesgo similar al de la renta variable, una mala compensación (se trata de estimaciones, no de rendimientos garantizados).

- Caso bajo: Si la recesión golpea y el gasto discrecional se desploma aún más, la acción podría caer a 115 $, proporcionando un mísero 2,0% de rentabilidad anual (principalmente de los dividendos).

- Caso medio: Si las iniciativas "Fun 101" tienen éxito, el modelo apunta a una rentabilidad total del 21% en cuatro años, lo que no es nada emocionante.

- Caso alto: Sólo si Target vuelve a obtener márgenes del 4% y un crecimiento del 2%, la acción se vuelve interesante, pudiendo alcanzar los 160 dólares con una rentabilidad anual del 10,8%.

¿Cuánto puede subir la acción TGT desde aquí?

Con la nueva herramienta Modelo de Valoración de TIKR, puede estimar el precio potencial de una acción en menos de un minuto.

Todo lo que necesita son tres simples entradas:

- Crecimiento de los ingresos

- Márgenes operativos

- Múltiplo PER de salida

Si no está seguro de qué introducir, TIKR rellena automáticamente cada dato utilizando las estimaciones de consenso de los analistas, lo que le proporciona un punto de partida rápido y fiable.

A partir de ahí, TIKR calcula el precio potencial de la acción y la rentabilidad total en escenarios alcistas, bajistas y de base para que pueda ver rápidamente si una acción parece infravalorada o sobrevalorada.

Vea el valor real de una acción en menos de 60 segundos (gratis con TIKR) >>>

¿Busca nuevas oportunidades?

- Vea qué acciones están comprando los inversores multimillonarios para que pueda seguir al dinero inteligente.

- Analice las acciones en tan sólo 5 minutos con la plataforma todo en uno y fácil de usar de TIKR.

- Cuantas más piedras vuelques... más oportunidades descubrirás. Busque en más de 100.000 valores de todo el mundo, en las participaciones de los principales inversores mundiales y mucho más con TIKR.

Descargo de responsabilidad:

Tenga en cuenta que los artículos de TIKR no pretenden servir como asesoramiento financiero o de inversión de TIKR o de nuestro equipo de contenido, ni son recomendaciones para comprar o vender acciones. Creamos nuestro contenido basándonos en los datos de inversión de TIKR Terminal y en las estimaciones de los analistas. Es posible que nuestro análisis no incluya noticias recientes de la empresa o actualizaciones importantes. TIKR no tiene posiciones en ninguno de los valores mencionados. Gracias por leernos y ¡buenas inversiones!