Principales conclusiones:

- Impulso de los beneficios: Las acciones de CBRE registraron un crecimiento de los ingresos del 14% en el tercer trimestre, hasta 10.000 millones, lo que confirma la recuperación de las transacciones y la demanda de instalaciones.

- Expansión de márgenes: Las acciones de CBRE ampliaron los márgenes de EBITDA hasta el 8% en el tercer trimestre, lo que refleja el apalancamiento operativo gracias a la recuperación de los volúmenes.

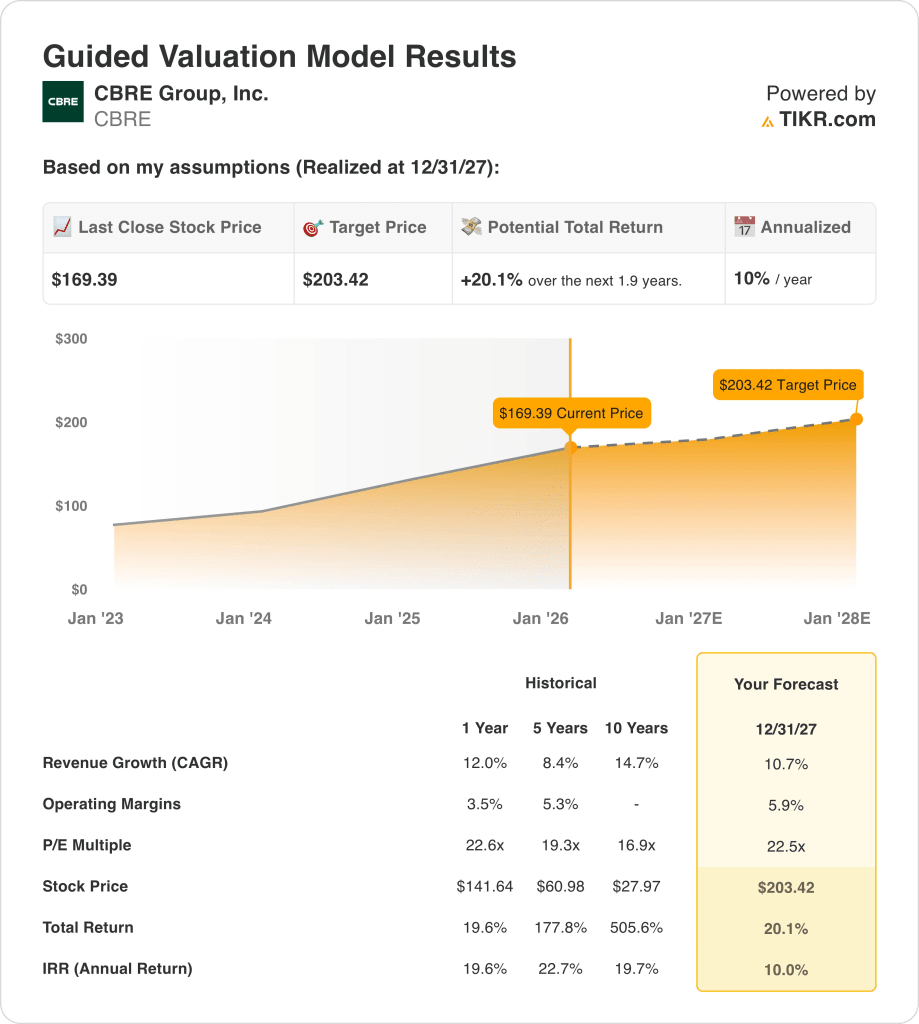

- Precio objetivo: Según las hipótesis de valoración, las acciones de CBRE podrían alcanzar los 203 dólares en 2027, a medida que los beneficios se normalicen en torno a márgenes del 6%.

- Perfil de rentabilidad: Las acciones de CBRE presentan un potencial alcista del 20% desde 169 $, lo que se traduce en una rentabilidad anual del 10% hasta 2027.

CBRE Group(CBRE) proporciona servicios globales de bienes raíces comerciales, manteniendo el liderazgo de escala con 39 mil millones de ingresos a través de asesoramiento e instalaciones.

CBRE programó una llamada de ganancias para el 12 de febrero de 2026 después de que los resultados del tercer trimestre mostraran una aceleración de la demanda a través de arrendamientos e instalaciones.

En 2025, CBRE generó 39.000 millones de ingresos y 2.000 millones de ingresos operativos, con un margen operativo del 5%.

CBRE tiene una capitalización bursátil de 50.000 millones, con unos ingresos impulsados por la recuperación de las transacciones y una rentabilidad respaldada por la escala de la gestión de instalaciones.

A pesar de la mejora de los márgenes hasta el 5% y el impulso de los beneficios, CBRE cotiza cerca de 23 veces los beneficios, poniendo a prueba la confianza del mercado en 2027.

Qué dice el modelo sobre las acciones de CBRE

Analizamos las acciones de CBRE utilizando la recuperación operativa, la escala de las instalaciones y los retornos de capital disciplinados para enmarcar el poder de los beneficios normalizados.

Sobre la base de un crecimiento de los ingresos del 10,7%, unos márgenes del 5,9% y un múltiplo de salida de 22,5 veces, el modelo estima un valor de 203,42 dólares.

Esto implica un alza total del 20,1% desde 169 $, lo que se traduce en una rentabilidad anual de aproximadamente el 10% hasta 2027.

Nuestros supuestos de valoración

El Modelo de Valoración de TIKR le permite introducir sus propias hipótesis para el crecimiento de los ingresos, los márgenes operativos y el múltiplo PER de una empresa, y calcula los rendimientos esperados de la acción.

Esto es lo que utilizamos para las acciones de CBRE:

1. Crecimiento de los ingresos: 10,7

CBRE obtuvo unos ingresos LTM de 39.000 millones, frente a los 36.000 millones de 2024, gracias a la recuperación de los volúmenes de transacciones y la actividad de instalaciones.

Los ingresos del tercer trimestre alcanzaron los 10.000 millones, con un crecimiento interanual del 14%, lo que confirma la mejora de la demanda de arrendamientos y una actividad más estable de los mercados de capitales.

El crecimiento sigue ligado a las transacciones de oficinas e industriales, mientras que la gestión de instalaciones proporciona estabilidad en los ingresos recurrentes durante los ciclos más lentos de transacciones.

Según las estimaciones del consenso de analistas, el crecimiento de los ingresos del 10,7% refleja una recuperación cíclica equilibrada con unas condiciones inmobiliarias comerciales mundiales desiguales.

2. Márgenes de explotación: 5.9%

Las acciones de CBRE generaron un margen operativo LTM del 5%, recuperándose del 4% en 2024 gracias a la mejora del volumen en los servicios de asesoramiento e instalaciones.

Los márgenes de EBITDA aumentaron hasta el 8% en el tercer trimestre, lo que indica un apalancamiento operativo, ya que los ingresos aumentaron más rápidamente que los costes fijos.

El aumento de los márgenes depende de la recuperación sostenida de las transacciones, mientras que la disciplina de costes limita la caída durante los periodos más lentos de arrendamiento.

En línea con las previsiones del consenso de analistas, los márgenes del 5,9% reflejan un poder de beneficios normalizado apoyado por los beneficios de escala y los contratos de instalaciones estables.

3. Múltiplo PER de salida: 22,5x

Las acciones de CBRE cotizan actualmente cerca de 23 veces los beneficios, lo que refleja un sentimiento de cautela tras varios años de ciclos inmobiliarios comerciales volátiles.

Históricamente, la acción ha cotizado a múltiplos similares durante periodos de mejora de la actividad transaccional y de mayor visibilidad de los beneficios.

El soporte del múltiplo requiere un crecimiento constante de los ingresos y estabilidad de los márgenes, mientras que una tendencia más débil de las transacciones podría presionar la valoración.

Sobre la base de las estimaciones de consenso de la calle, un múltiplo de salida de 22,5 veces respalda un precio objetivo de 203 dólares, lo que implica un recorrido alcista total del 20% y una rentabilidad anual del 10%.

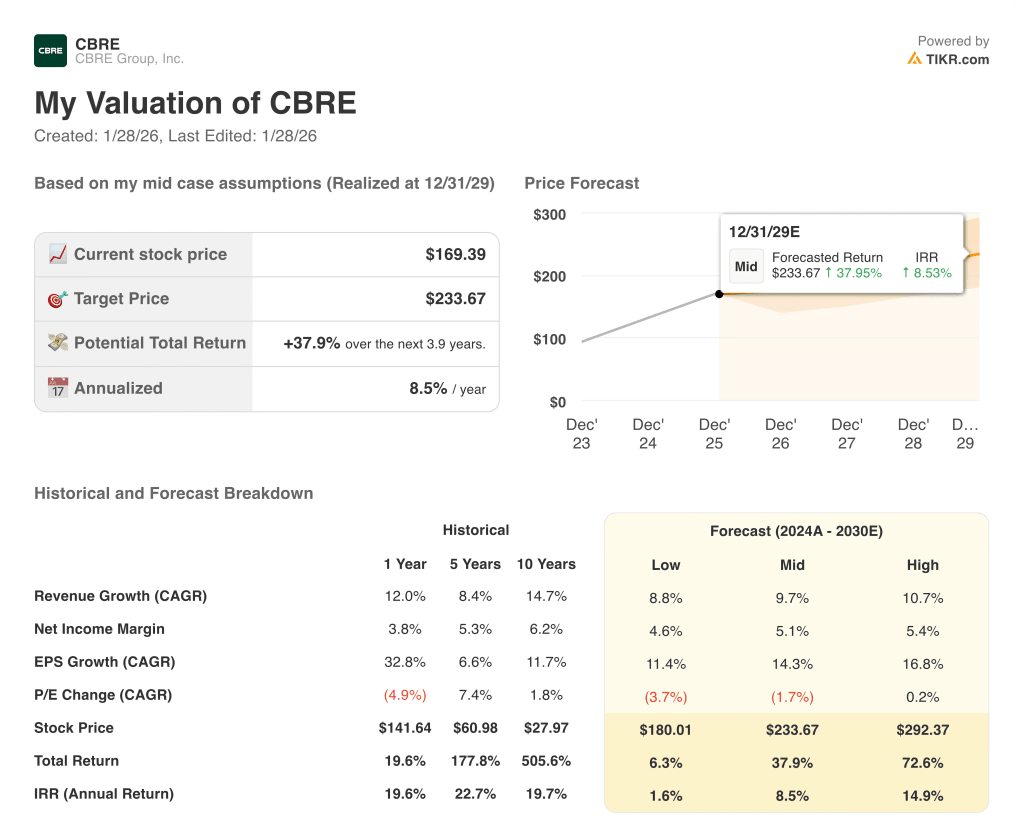

Qué pasa si las cosas van mejor o peor?

Los resultados de CBRE dependen de los volúmenes de transacciones, la estabilidad de los contratos de instalaciones y la disciplina en el control de costes, estableciendo una serie de posibles caminos hasta 2029.

- Caso Bajo: Si las transacciones se mantienen moderadas y los costes fijos, los ingresos crecen en torno al 8,8% con márgenes cercanos al 4,6% → rentabilidad anualizada del 1,6%.

- Caso medio: Si la recuperación se mantiene y la demanda de instalaciones se mantiene estable, los ingresos crecen en torno al 9,7% y los márgenes mejoran hacia el 5,1% → 8,5% de rentabilidad anualizada.

- Caso alto: Si el arrendamiento se recupera más rápidamente y mejora la eficiencia de escala, los ingresos alcanzan alrededor del 10,7% con márgenes cercanos al 5,4% → 14,9% de rentabilidad anualizada.

El objetivo de 233 dólares del caso medio depende de una recuperación sostenida de las transacciones, un crecimiento continuo de los contratos de instalaciones y el mantenimiento de los márgenes cerca del 5% a medida que los volúmenes de arrendamiento se normalizan hasta 2029.

¿Qué recorrido tiene a partir de ahora?

Con la nueva herramienta Modelo de valoración de TIKR, puede estimar el precio potencial de una acción en menos de un minuto.

Todo lo que se necesita son tres simples entradas:

- Crecimiento de los ingresos

- Márgenes operativos

- Múltiplo PER de salida

Si no está seguro de qué introducir, TIKR rellena automáticamente cada dato utilizando las estimaciones de consenso de los analistas, lo que le proporciona un punto de partida rápido y fiable.

A partir de ahí, TIKR calcula el precio potencial de la acción y la rentabilidad total en los escenarios alcista, bajista y básico, para que pueda ver rápidamente si una acción parece infravalorada o sobrevalorada.

Vea el valor real de una acción en menos de 60 segundos (gratis con TIKR) >>>

¿Busca nuevas oportunidades?

- Vea qué acciones están comprando los inversores multimillonarios para que pueda seguir al dinero inteligente.

- Analice las acciones en tan sólo 5 minutos con la plataforma todo en uno y fácil de usar de TIKR.

- Cuantas más piedras vuelques... más oportunidades descubrirás. Busque en más de 100.000 valores de todo el mundo, en las participaciones de los principales inversores mundiales y mucho más con TIKR.

Descargo de responsabilidad:

Tenga en cuenta que los artículos de TIKR no pretenden servir como asesoramiento financiero o de inversión de TIKR o de nuestro equipo de contenido, ni son recomendaciones para comprar o vender acciones. Creamos nuestro contenido basándonos en los datos de inversión de TIKR Terminal y en las estimaciones de los analistas. Es posible que nuestro análisis no incluya noticias recientes de la empresa o actualizaciones importantes. TIKR no tiene posiciones en ninguno de los valores mencionados. Gracias por leernos y ¡buenas inversiones!